Meta最近计划取消其高端耳机并重组Reality Labs,这正在改善市场情绪和盈利前景。这可能会在短期内催化股价突破。从长远来看,Reality Labs的成本削减应有助于在不久的将来显著扩大其利润率(我的模型显示利润率将扩大约200个基点)。

此后,另一个关键催化剂已经发展起来,以进一步提高其利润率和增长潜力。Meta最近推出了一系列可以评估其他AI工作的新AI模型。这是提高Meta利润率的直接催化剂,也是长期的游戏规则改变者。

lts纽约10月18日电—Meta周五表示,正在从其研究部门发布一批新的人工智能模型,其中包括一个“自学评估器”,这可能为减少人工智能开发过程中的人类参与提供一条途径……该项目的两名Meta研究人员告诉路透社,使用人工智能来可靠地评估人工智能的能力为打造能够从自己的错误中学习的自主人工智能代理提供了一条可能的途径。

另一个催化剂是Meta即将发布的第三季度财报。财报定于10月30日盘后发布。根据模型,预计该公司将报告强劲的现金流,并得到更高利润率的支持,因此它能够继续进行增长资本支出投资,同时继续进行积极的回购计划。最后,分析师还认为其目前的市盈率(约27倍)非常合理,无论是绝对值还是相对值。

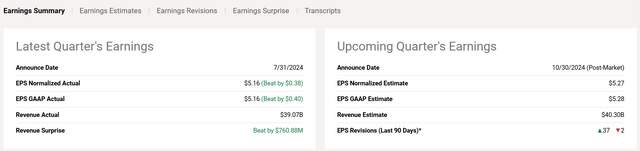

作为背景,Meta公布了其第二财季(于2024年7月31日公布)的强劲收益。如下图所示,收益超出了分析师对每股收益和收入的预期。也就是说,在标准化基础上,Meta的每股收益为5.16美元,比普遍预期的4.78美元高出0.38美元。该公司的收入达到390.7亿美元,比普遍预期高出7.6088亿美元。展望即将到来的季度,分析师预计Meta将保持积极势头。每股收益的普遍预期为5.27美元,收入预期为403.08亿美元。值得注意的是,在过去一个季度,每股收益预期有37次上调,表明分析师对公司未来业绩的信心强烈。

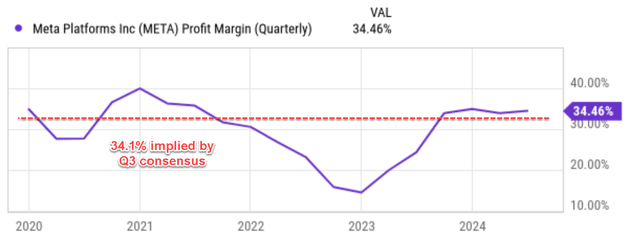

尽管有上述乐观预期,但普遍预期仍低估了其盈利能力。为了更好地理解这一讨论,下图显示了Meta近年来的利润率。如图所示,其利润率在最近几个季度经历了一些波动,目前徘徊在34.46%左右。上述普遍预期意味着第三季度利润率将略微缩窄至34.1%(假设其流通股数量在过去一个季度保持不变)。考虑到过去一个季度的成本削减努力,利润率压缩的可能性很小,因此预计该公司报告的收益(再次)超过普遍预期的可能性很大。

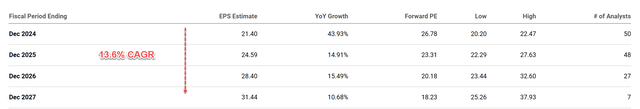

展望未来,分析师对公司未来的每股收益增长持乐观态度,这反映在以下普遍预期中。也就是说,对于2024财年,分析师预测Meta的每股收益将达到21.40美元,同比增长43.93%。预计这种强劲增长将在未来几年继续,预计未来四年的复合年增长率为13.6%。

更重要的是,由于上述成本削减努力和人工智能计划的潜力,盈利质量也将在利润率方面有所提高。例如,第一部分提到的人工智能评估器有可能减少(甚至消除)未来人工智能模型训练/评估中的人工投入,这为提高生产力和节省成本提供了巨大的机会。

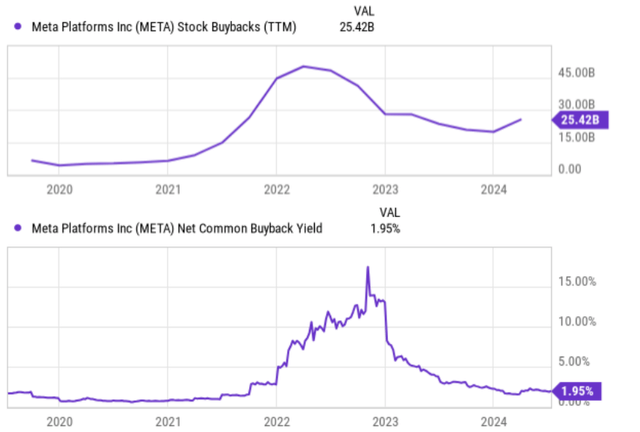

每股收益增长和利润率扩大的结合应该会继续支持双复合机制——每股收益增长和积极的股票回购的结合。从下面的数字可以看出,Meta近年来一直是自己股票的大买家。这一步伐在2022年左右尤其加快。例如,2022年,该公司平均每季度在股票回购上花费400亿美元。考虑到当时的市值和股价,这种回购转化为约15%的净普通股回购收益率。展望未来,希望META继续在这方面投入大量资金。为了支持这一预期,Meta最近宣布了另一项500亿美元的回购计划。考虑到截至本文撰写时其目前的市值为1.45万亿美元,仅这一额外计划就已经代表了3.4%的净普通股回购收益率。

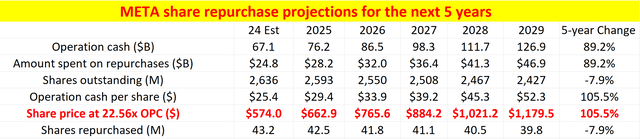

为了说明双倍复利机制的有效性,下面模型预测了未来五年的回购股票和股价。根据一致预期,我预计Meta未来4年的经营现金流(OCF)将以13.6%的复合年增长率增长。

假设Meta在未来五年内将继续以相同比例的OCF用于股票回购。使用的百分比是37%,这是根据该公司近年来的回购支出和其宣布的回购计划得出的。最后,必须对未来回购的价格做出假设。假设回购价格为其OCF的22.56倍,即当前的倍数。

根据这些假设,该公司的利润预计在五年内将增长89.2%,而其股票数量将减少7.9%。按每股计算,由于利润增长和流通股数量减少,OCF将增加105.5%。请注意,105.5%明显高于这些影响的总和(89.2%加上7.9%大约只有97%),这仅仅是因为复利具有乘法性质(而不是加法性质)。

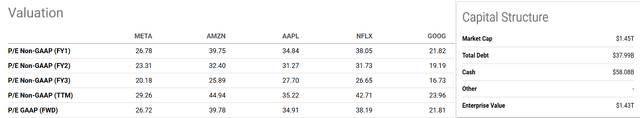

作为额外的上行风险,该股的绝对估值和相对估值均颇具吸引力。对于这样一个具有两位数增长潜力的行业领先者来说,约27倍的预期市盈率在绝对值上非常合理。相对而言,Meta的市盈率为27,与同类公司(例如,如下所示的FAANG集团或Mag 7)相比属于最低的。例如,亚马逊的市盈率为39.75,奈飞的市盈率为38.05,苹果的市盈率为34.84。还要注意,Meta的资产负债表上也有相当大的净现金头寸。如下图所示,其总债务约为380亿美元,但现金超过580亿美元。因此,调整现金头寸后,其有效市盈率甚至更低。

在下行风险方面,Meta面临的风险与其他科技公司相同。严重的美国经济衰退可能导致广告支出减少,而广告支出是Meta等科技公司的主要收入来源。这可能会影响他们的营收增长和盈利能力。然而,鉴于Meta对社交平台和广告收入的依赖/主导地位,有些风险是Meta特有的。TikTok等新社交媒体平台的崛起可能会将用户的注意力和广告收入从Meta的平台上转移出去,影响其用户增长和收入。Meta还面临着重大的数据隐私风险和监管审查。这些风险可能会导致更高的成本(例如合规、内容审核、潜在罚款等)。

$标普500ETF(SH513500)$$纳指100ETF(SH513390)$$上证指数(SH000001)$

文章来源:美股研究社

免责声明:转载内容仅供读者参考,版权归原作者所有,内容为作者个人观点,不代表其任职机构立场及任何产品的投资策略。本文只提供参考并不构成任何投资及应用建议。如您认为本文对您的知识产权造成了侵害,请立即告知,我们将在第一时间处理。

本文作者可以追加内容哦 !