在资本扩张中,慢就是更慢。

作为唯一上市的央企药房,国药一致最近不太好过。

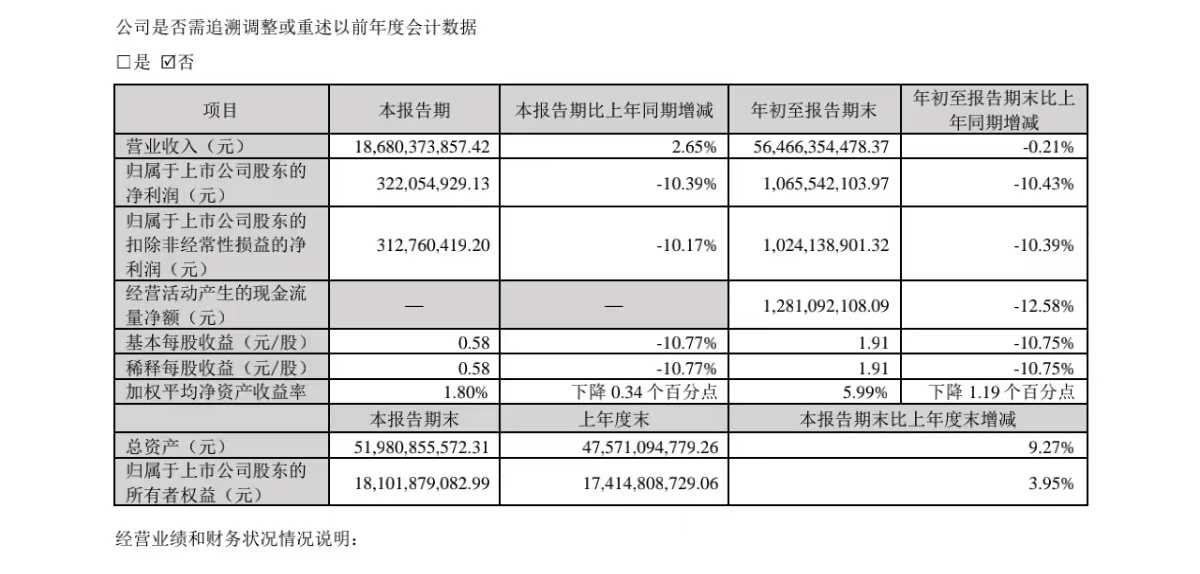

图源:公司三季报

根据公司发布的三季报,公司前三季度实现营收564.66亿元,同比微降0.21%;录得归母净利润10.66亿元,同比减少10.43%。

10%的利润缩水,对于规模这么大的连锁药店来说,影响显然不小。

问题出在哪里呢?

据了解,国药一致的业务主要是两块,分销和零售。

分销就是把药流通到零售药房和医疗机构,是中间商的流通环节,这一块因为有门槛,相对来说是比较稳定的。

而零售,就是作为药品流通终端把药卖给顾客,简单来说就是开药店。

而国大药房作为国药一致的零售板块,今年前三季度营收同比下降了7.47%,净利润更是亏了3900万元。

卖药有这么难卖吗?

对此,国药一致是这么解释的,是因为行业出现门诊统筹等变化,是因为市场竞争加剧。

简单来说就是,不是公司问题,是行业性的。

那同行们过得都怎么样?

在二级市场上,药店行业的知名上市公司还有老百姓、益丰药房、大参林、一心堂等。和背靠央企的国药不同,这些企业的主营基本是零售业务。

今年前三季度,老百姓营收上升了1.19%,利润下降了12.06%;

其他几家虽然还没公布三季报,但益丰药房前二季度的营收和利润是双增的,一心堂和大参林则普遍营收增长利润下降。

很显然,虽然市场竞争与行业政策性影响确实有,但人家营收可都是上升的,也没有出现亏损,只是利润被摊薄了。

竞争肯定是激烈的,近年来,不管是药品零加成、分级诊疗,还是带量采购、“双通道”、门诊统筹,都促进了处方外流。

行业性的机会出现自然会导致资本的加速入局,大参林、一心堂、益丰药房、老百姓等民营药店随之加速扩张,门店数量陆续突破10000家。

门店数量趋于饱和以及药品同质化等影响是客观存在的,但国药一致的问题不在这,而在于处方药的占比问题。

作为一家国营药房,国药一致处方药的占比是很高的,2022年,公司处方药比例就达到了53.18%,到了今年,这个数字已经接近60%。

要知道,非处方药是比处方药更赚钱的。

因为非处方药治疗的病症更轻,需求更广泛,无需处方可以直接购买,往往是药物集采走量的受益者,而且定价更自由,营销策略更加开放。

但处方药不一样,更小的市场却因为要进医保不得不压价,这导致了处方药本身的毛利肯定是偏低的。

最终,这也影响了公司的整体毛利。

根据公司报告,国药一致的毛利率相对最低,今年上半年这一数字降至22.68%;仍能保持利润增长的益丰药房近年来的毛利率,一直维持在40%附近,最为靓丽;而大参林、老百姓、一心堂,则都在30%以上。

另一个问题是扩张问题,这个扩张,并不是指线下的跑马圈地。

虽然在线下的扩张中,国大药房的进度慢是存在的,但由于比较好的底子,其实总体规模差距并不大,至少冲进了“10000家”俱乐部。

问题在思路的扩张上。

线下药店的数量其实已经到了极值,一条街上三家药店根本不是玩笑话。怎么抢存量的顾客,才是重中之重。

不管是益丰药房,还是老百姓,基本都在报告中长篇累牍地强调线上经济、网红经济的重要性,重视差异性,要搞个性化和智能化。

但国药一致依然还是一个试水的心态,公司搞线上线下互通的表述,几乎还是比较保守的强调了线下的基本盘,线上业务才刚刚开始。

很多人在投资和积累中,往往强调“慢就是快”,但资本扩张中,慢就是慢,甚至慢就是更慢,益丰药房如果不能找到弯道超车的机会,可能被民营药房甩在身后的时间,会很长。

本文作者可以追加内容哦 !