光伏行业“卷不动”了,行业协会提出行业“防内卷”倡议,隆基绿能、晶科能源、通威股份及晶澳科技等纷纷涨价,而板块也持续大涨。

了解到,多晶硅价格持续下跌且已跌破成本线,中国光伏行业协会“怒了”,在10月14日举行防止行业“内卷式”恶性竞争专题座谈会,18日强调低于成本投标中标涉嫌违法。隆基绿能打响涨价第一枪,29日将光伏组件价格上涨1-2分/瓦,预计其他参与者也将跟随调价,反内卷会议后,涨价或成为趋势。

另外,在10月30日,国家发改委等六部门联合制定大力实施可再生能源替代行动的指导意见,强调光伏行业发展,包括“加快推进以沙漠、戈壁、荒漠地区为重点的大型风电光伏基地建设”及“推动既有建筑屋顶加装光伏系统等。受大环境及行业改善预期影响,光伏板块也迎来了大涨。

港A股光伏板块已连续两个月上涨,涨幅均超过20%。A股的晶澳科技、TCL中环及隆基绿能均表现强劲上涨,其中晶澳科技期间涨幅超过70%,港股新特能源(01799)两个月涨幅超过50%,资金流入明显,10月的成交量环比提升了7.7倍。

实际上,此次板块大幅反弹仅为价值回归,大部分标的仍处于估值谷底,其中新特能源的PB值仅为0.4倍,那么,新特能源是否具有投资机会呢?

产能及库存出清,价格“拐点”已现

光伏产业链经过近3年的调整,库存逐步出清,上游产能和下游需求的剪刀也得到了显著改善,行业价格出现了拐点。

众所周知,在2022年光伏产业链产能就已经严重过剩,而产业链价格也开始持续性下跌,以多晶硅为例,截止目前价格跌幅超过80%,并跌破行业的生产成本线,这也导致了参与者从盈利到巨额亏损。在产能过剩的这几年,需求和供给均是双增的,但产能的利用率持续下降,行业处于库存消化周期。

值得注意的是,上游除了增量产能受限以外,存量产能一方面加快库存出清,另一方在停产及淘汰下行业加速洗牌。而产业链参与者对新增资本开支也更趋于保守,主要为延伸产业链条,比如进军下游光伏发电及发电站运营,典型代表为晶澳科技及新特能源,通过下游布局消化上游价格波动引起的收入的不确定性及盈利风险。

在全方位多重措施下,产业链价格已有企稳迹象,8月中旬以来,工业硅及多晶硅价格窄幅区间震荡,最近两周持续上涨。而政策及市场双向发力,正在扭转产业链产能过剩的基本面,产业链价格有企稳上升预期。

在政策上,根据今年5月国务院印发《2024-2025年节能降碳行动方案》,在需求端维持了2024/2025年非化石能源消费占比目标分别18.9%/20%左右,提出到2025年底新型储能装机超4000万千瓦,此前目标为3000万千瓦;在供给端,维持此前到2025年非化石能源发电量占比达到39%左右的目标,继续强调加快风光大基地建设。

在市场上,根据国家能源局发布1-9月份全国电力工业统计数据,光伏装机量按月保持双位数的增速,期间累计装机量772.92GW,同比增长48.33%,比全国累计发电装机量增长高出34.23个百分点,占比份额提升至24.5%。2024年上半年,国内多晶硅料和硅片价格跌幅超过40%,三季度硅料价格继续下滑,并跌破成本线,但进入四季度后,产业链出现边际好转迹象,近期回升明显。

产业链布局业绩韧性,获投行及机构股东认可

新特能源将受益于行业基本面的改善及产业链价格拐点,迎来业绩和估值的双击。了解到,新特能源核心业务为多晶硅业务,但近几年进军了下游发电领域,风电及光伏板块收入贡献逐年提升,非多晶硅业务占比超过50%,相比于同行业绩对抗价格波动更显韧性。

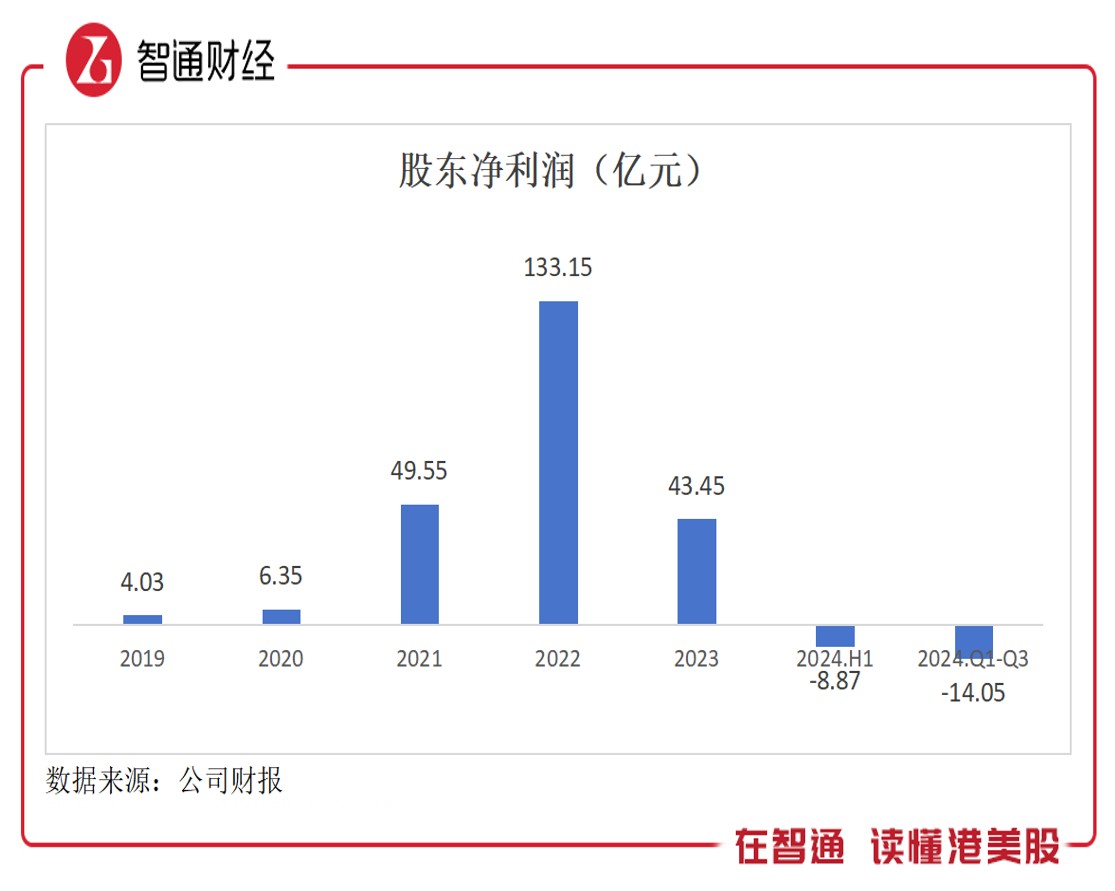

该公司于2023年业绩开始大幅下滑,2024年首三季度,收入164.62亿元,同比下降29.12%,股东净亏损14.05亿元,相比于上半年第三季度有所改善,预计第四季度价格回暖,盈利能力将大幅回升。

新特能源于2024年上半年,多晶硅、风电、光伏电站建设、风电光伏电站运营及其他业务收入份额分别为49.96%、27.31%、10.57%及12.16%。多晶硅需求强劲,期间多晶硅产量14.65万吨,销量13.68万吨,分别同比增长92.55%和58.86%,但受价格下跌影响,收入大幅下跌,导致今年由盈转亏。

风电、光伏建设及运营盈利强劲,期间毛利率分别达12.9%及58.03%,贡献了100%的毛利润。截止2024年6月,该公司完成并确认收入的光伏及风电建设项目装机共计1.35GW,新增获取光伏、风电项目指标开发约2.2GW,已实现并网发电的运营电站项目约3.33GW。也正因为产业链的全面布局,相比于TCL中环及隆基绿能的亏损额,该公司小巫见大巫了,且第四季度改善预期下也将大幅拉开盈利差距。

多晶硅业务亏损,主要是行业不可抗力因素,新特能源产业链布局获得多家投行看好。其中交银国际对新特能源的电站建设及运营业务非常看好,并认为市场或低估了该业务板块价值,预测其稳定增长的电站、逆变器等板块于2024-2026年贡献约11/16/18 亿元,若给予电站等板块5.5 倍2025年市盈率,估值就达88亿元。

同时该公司也获得机构股东的认可,上海宁泉资产于今年3月份开始持续增持,最近一次增持于10月14日,增持总金额约为167.42万港元,增持后最新持股数目为3780.16万股,最新持股比例为10.05%,增持期间提升了5.44个百分点。不过该公司自2022年以来没有再派息及上市以来未回购过股份。

综合看来,光伏板块的“暗黑”周期已经过去,产能及库存出清下,叠加政策驱动,行业将迎来市场规模及盈利的双重拐点。而新特能源凭借这产业链的布局,业绩更具韧性,价格回暖预期下盈利将得到大幅提升。同时该公司得到投行、机构及市场看好,近两个月股价领涨板块,但其估值仍很低,仍值得关注。

本文作者可以追加内容哦 !