三季度末A股市场迎来反弹,偏成长板块涨幅较大。10月以来多个板块轮动上涨,展望未来,哪些板块有望脱颖而出,基金经理们关注哪些投资方向呢?三季度季报观点新鲜出炉,让我们一探究竟~

数据来源:Wind,截止2024.10.25,过往表现不预示未来,市场有风险,投资需谨慎。

陆彬

汇丰晋信副总经理兼权益投资部总监、基金经理

代表作基金

汇丰晋信动态策略基金

汇丰晋信智造先锋基金

汇丰晋信研究精选基金

今年以来经济整体修复的态势虽然明显,但结构上一直面临多重分化,量强价弱、上游价格强于下游、居民储蓄意愿大于消费是基本特征。前期的政策以稳增长兼顾结构转型为主,但三季度末的态度已经明显转向,后续或有更多偏积极的政策出台,经济长期发展的新动能也在孕育。

当前资本市场对国内经济发展的担忧主要包括需求不足和供给过剩两方面:地产的需求从高点下滑超过一半,短期刺激政策难以抵消中期的内需不足;制造业产能供给的过剩需要从增加收入和压降成本两个角度提高企业的投资回报率。我们看到了明确的经济尾部风险的消除,未来经济增长的不确定性持续下降,但政策效果仍需时间,货币政策、财政政策需进一步发力。

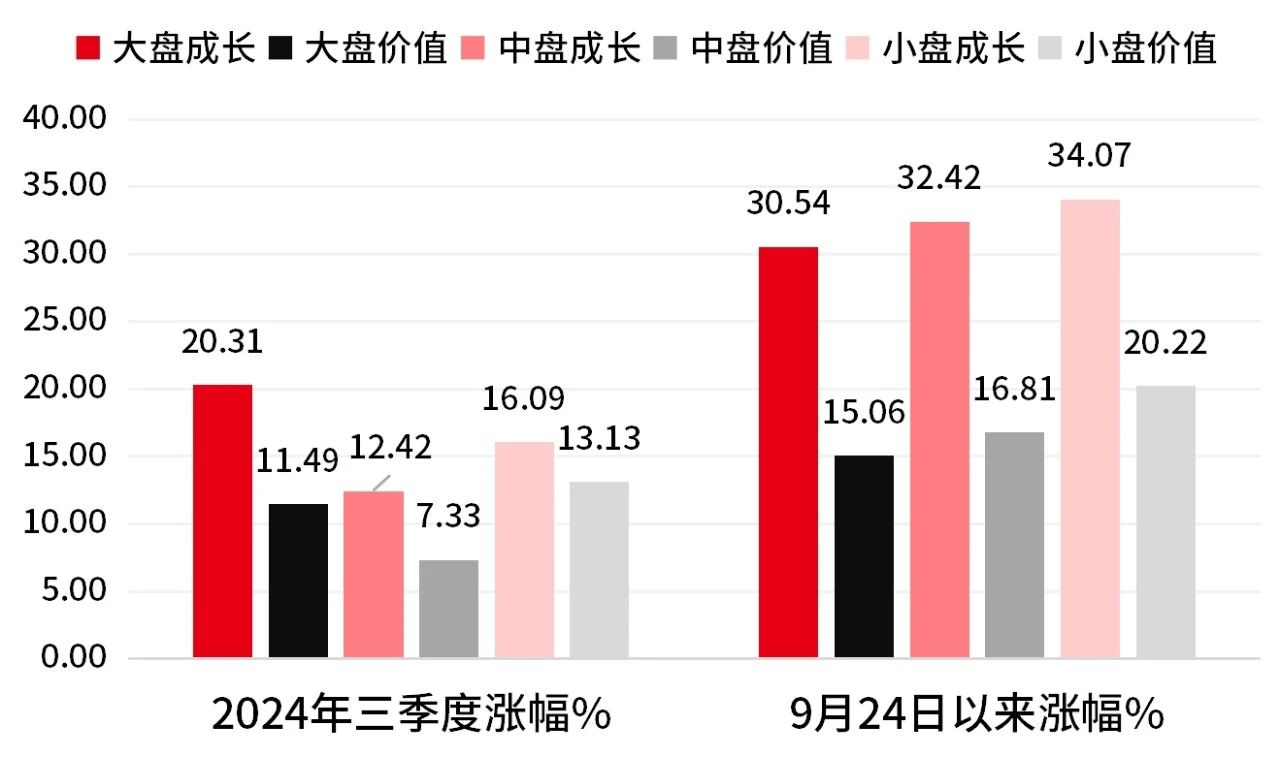

今年以来不同行业的收益表现高度分化,资金一度高度聚焦在偏红利风格的板块和偏外需的出海产业链。经过季度末的快速反弹,今年以来表现较好的偏价值和红利的板块在三季度的表现明显弱于偏成长的板块,一直受到市场情绪和经济基本面压抑的成长股已经实现低位反转。

随着市场情绪的修复,前期风险极度厌恶带来的成长板块流出资金有望继续回补,带来市场风格的切换。同时随着全球主要经济体进入降息周期,港股的不少优质公司预计也将迎来基本面和估值的拐点,进入新的增长期。

闵良超

汇丰晋信股票研究总监、基金经理

代表作基金

汇丰晋信新动力基金

汇丰晋信大盘基金

市场有望按照“纠偏”-“破局”-“重构”的节奏来逐步演绎。市场的纠偏来自于短期市场对于悲观预期的错误定价,我们认为房地产行业虽然很难预期有明显的恢复,但销量和开工的调整幅度已经够大,对于经济的影响已经式微。同时非常高的风险溢价,意味着当前对于悲观预期的定价是基本充分的,当前市场存在着纠偏和修复的基础。展望未来,我们有理由相信市场会迎来破局。

市场破局的第一个变量是政策的发力。近期市场已经迎来了政策的显著发力,货币政策端通过降息和降低存量房贷利率来降实际有效利率,财政政策预期也会持续发力。

市场破局的第二个变量是行业供需结构的反转,很多行业在过去几年面临的更大挑战是供给产能的过剩,积极的信号在于很多行业已经开始缩减资本开支甚至降低开工率来应对价格的变化,进入2025年,在需求弱复苏的假设下,部分行业有望率先走出反转,这也是市场破局的基本面支撑。

未来将围绕两个方向进行配置:1)需求结构性恢复,同时供给受到约束,有望带来较大的价格和盈利恢复弹性的部分板块。2)在经济相关度较低的板块或者由自身产业周期逻辑来驱动的成长细分方向,主要集中在部分消费及高端制造细分领域。

吴培文

汇丰晋信基金经理

代表作基金:汇丰晋信策略优选基金

重点关注港股高股息、具有成长特征的新质生产力,以及具有高ROE特征的大众消费等方面的标的。

港股高股息:高股息标的容易提供较为稳定的收益,而且一般波动率较低,是长期投资的重要选择。目前港股当中仍有较多股息率在4%以上的标的,而且行业分布较为广泛,有利于降低高股息配置的行业属性,仍然是相对有吸引力的配置机会。

新质生产力:我们判断,全球的科技创新可能正在进入一轮集中涌现的高峰期。技术创新正在从量变汇聚成质变。同时国内宏观政策层面高度重视由“创新起主导作用的新质生产力”。部分全球产业链的核心公司,在定价上已经有积极表现。而A股市场中,部分成长性板块的估值仍处于历史低位区域。

大众消费类公司:普遍具有品牌力,有较高的ROE和经营上的壁垒,具有优质企业的典型特征。而且经过了三年左右的估值回调,很多此类公司当前的估值已经进入价值区间。这些公司由于持续经营能力较强,所以一般市场容易给予溢价。相对而言,当前的估值水平并没有体现出溢价,反而有些标的出现了估值折价,是一个比较有价值的投资时点。

我们认为当下的A股和港股市场都具有较为明显的估值吸引力。站在中长期的维度上,我们相信2024年正孕育着丰富的投资机会。中国资本市场仍将为投资者创造资产增值的机会。

陈平

汇丰晋信基金经理

代表作基金:汇丰晋信科技先锋基金

三季度TMT行业也是全面上涨的,电子指数上涨14.60%,通信指数上涨13.72%,计算机指数上涨24.24%,传媒指数上涨22.80%,中证TMT指数上涨16.62%。快速反弹后,各指数的风险补偿从历史高位迅速回落,但仍处在有吸引力的区间。以中证TMT指数为例,反弹前,其风险补偿处于正2倍标准差之外,快速反弹后目前回落到正1-2倍标准差之间,当前的估值仍属于很有吸引力的位置。

大方向来看,整体市场仍在估值较低位+定价因素边际变化向好,我们依旧长期看好权益资产在未来的表现。其中相对更看好成长股,因为利率下行、风险偏好回升都是成长股的股价弹性更大。

成长类的行业中相对看好AI、电子等。全球AI产业还在持续进化着,新的东西仍在不断出来,AIPC、AI手机、AI耳机等各类AI硬件渐行渐近。国内的AI行业也在持续进步,AIPC和AIphone等硬件落地时AI产业也会跟中国关系越来越大。电子中的消费电子可能受益于端侧AI的普及而迎来换机周期,半导体则已经走出周期低位处在周期上行过程中,由于中美不同步的问题,是否很快转入下行期再观察。

郑小兵

汇丰晋信基金经理

代表作基金:汇丰晋信中小盘基金

2024年三季度,沪深300指数上涨16.07%,创业板指数上涨29.21%,非银行金融、综合金融、房地产等行业表现相对较好。从宏观面看,美联储在9月首次降息50个BP,流动性层面对全球权益市场的影响逐渐消退。

国内方面,9月,政策信号较为积极。月底,央行宣布三项重磅政策:一是降低存款准备金率和政策利率,并带动市场基准利率下行;二是降低存量房贷利率并统一房贷最低首付比例;三是创设新的政策工具,支持股票市场发展。另外,政治局召开会议,提出要促进房地产“止跌企稳”。在一系列政策刺激下,股市迎来较大涨幅。

我们无法预测市场的短期走势,但市场总会在未来某一时刻对风险收益进行再平衡,风险收益比始终是我们优先考虑的问题,因此我们将在今年四季度的工作中保持定力。

风险提示

本文件作为本公司旗下基金的客户服务事项之一,不属于基金的法定公开披露信息或基金宣传推介材料。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺,观点具有时效性。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,了解基金的风险收益特征,并根据自身的风险承受能力选择适合自己的基金产品。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其它基金的业绩并不构成新基金业绩表现的保证。

本公司提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。敬请投资人在购买基金前认真考虑、谨慎决策。

本文件的著作权归汇丰晋信所有,任何机构或个人未经本公司书面许可,不得以任何形式或者许可他人以任何形式对本文件进行复制、发表、引用、刊登和修改。

本文作者可以追加内容哦 !