概览

在成长行业和金融行业的支持下,东盟股票市场的表现今年超过了大多数区域市场表现,较2023年有了显著增长。

东盟各国央行预计将在未来几个月内放宽货币政策,这有望为企业和家庭提供利好。

与其他市场相比,东盟股票的派息率相对较高,对于那些寻求长期收益的投资者而言,这是一个极具吸引力的选择。积极的企业盈利背景、稳定的政治环境,再加上有利的人口结构等长期利好因素,这些都增强了东盟股票的投资机会。

东盟之虎觉醒

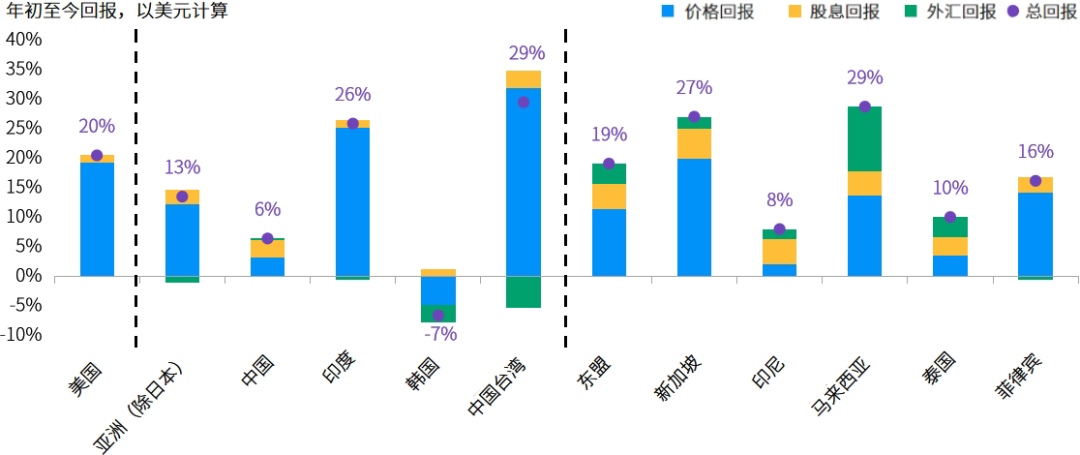

由于东盟(东南亚国家联盟)经济体在主要指数中的权重有限,仅占MSCI新兴市场指数的5%左右,因此这些市场往往被忽视,投资者更倾向于关注亚洲区域内的其他重量级经济体,如中国、印度和北亚经济体。然而,按美元计算,截至10月28日,东盟市场今年年初至今的回报率已达到15.0%,较2023年全年的0.8%大幅上升。虽然这一回报低于印度的16.8%,但明显高于韩国的-10.1%。值得注意的是,在利率上升的背景下,东盟市场取得如此具有吸引力的回报,而随着东盟各国央行准备将政策利率正常化,这意味着东盟市场或还有进一步上涨的空间。

图表1:欧美及亚洲股市回报

资料来源:FactSet、MSCI、标准普尔、摩根资产管理。回报为基于MSCI指数、以美元计价的总回报,但美国的回报基于标准普尔500指数,中国A股的回报基于沪深300指数、以美元计价。中国的回报基于MSCI中国指数。过往表现并非当前及未来业绩的可靠指标。《环球市场纵览-亚洲版》。反映截至2024年10月28日的最新数据。

近年来,投资者在投资东盟时往往持观望态度,部分原因是某些国家政治环境的活跃变化,使得投资者对政策演变的清晰度有所顾虑。尽管该地区的政治变动频率往往高于发达市场,但在短期内,政治格局发生重大变革的预期有限。此外,从中长期看,企业盈利增长或可受到结构性因素支持,例如有利的人口结构、供应链的持续转变,以及某些经济体中丰富的自然资源(如镍)等。

股息回报是东盟股票的核心要素

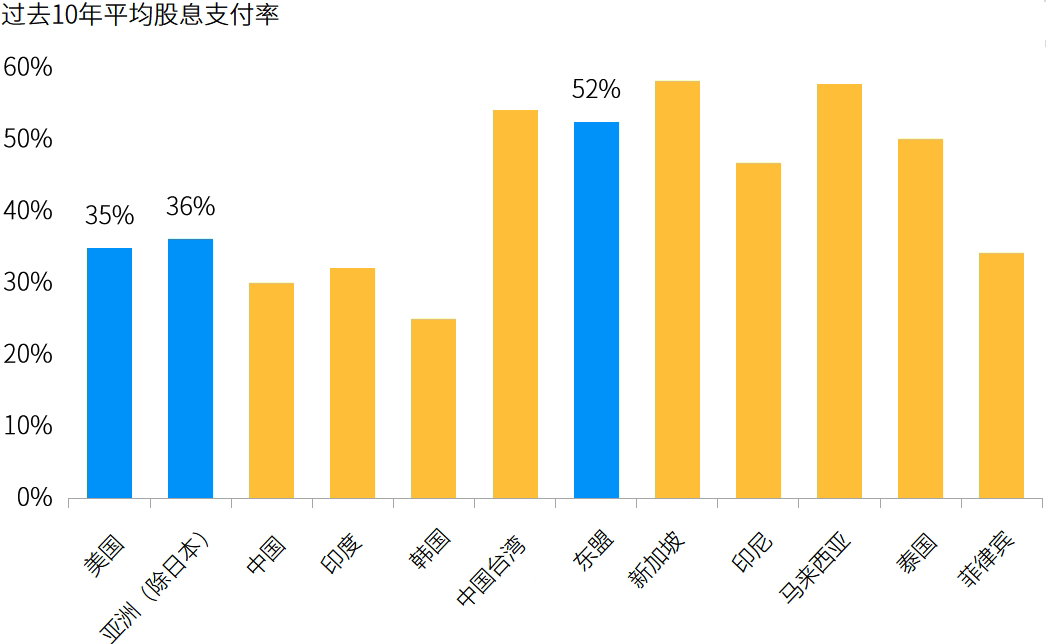

在经历了2024年上半年的波动之后,东盟股票在下半年开始时大幅上涨。截至9月20日,按美元总回报计算,MSCI综合东盟指数年初至今实现了19.0%的回报(见图表2)。在东盟内部,各国表现也不尽相同:马来西亚表现相对突出,年初至今回报达到28.7%,超越了美国市场的20.4%。马来西亚股票今年的强劲表现得益于盈利扩张和强劲的外汇利好,后者反映了外资盈利回流的增加。另一方面,泰国年初至今回报仅为10.0%,主要受到低盈利增长预期和估值恶化的影响。然而,各经济体股票表现的共同点是带来稳健的收益,股息回报年初至今从2.7%至5.2%不等,超越了更广泛的亚洲(除日本)股票指数(2.5%)和美国股票(1.2%)。

图表2:股息回报是东盟股票的核心要素

资料来源:FactSet,MSCI,摩根资产管理。回报为基于MSCI指数、以美元计价的总回报,但美国的回报基于标准普尔500指数。反映截至2024年9月20日的最新数据。过往表现并非当前及未来业绩的可靠指标。

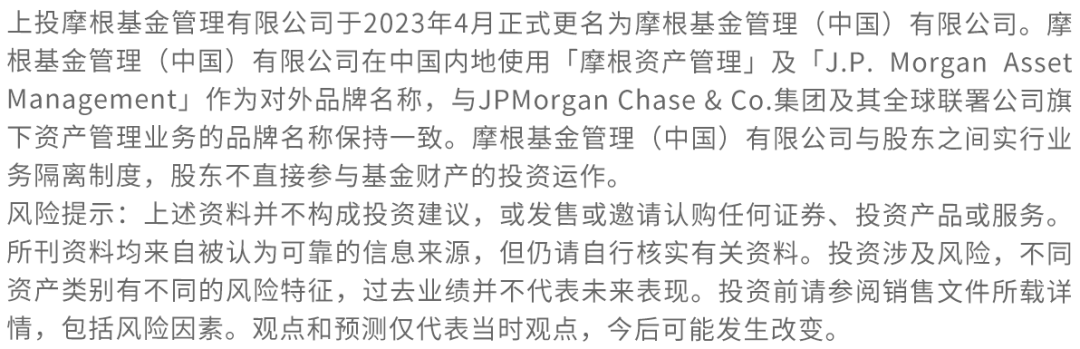

这部分是由于东盟股票提供了较高的派息率。在过去十年中,东盟的股息支付率平均为52%,明显高于亚洲(除日本)股票的36%和美国股票的35%(见图表3)。因此,只要企业盈利增长保持可持续,东盟股票就可能会成为具有吸引力的投资标的。目前市场对其今年盈利增长的一致预期为15.3%,高于美国股票预期的10.0%。

图表3:东盟股票较其他市场提供更高的股息支付率

资料来源:FactSet、MSCI、摩根资产管理。回报为基于MSCI指数、以美元计价的总回报,但美国的回报基于标准普尔500指数。反映截至2024年9月20日的最新数据。过往表现并非当前及未来业绩的可靠指标。

东盟股票的估值也显得相对具有吸引力。按绝对值计算,截至9月20日,12个月远期市盈率为14.0倍,低于近15年的历史平均水平。与美国股票(21.3倍)及其他亚洲市场如印度(25.1倍)和中国台湾(17.1倍)相比,东盟股票的定价更具有吸引力。

关注东盟地区金融行业、服务行业前景

从构成上看,MSCI综合东盟指数的回报受到关键成长行业的支持,信息技术和通信服务行业表现出色,年初至今分别上涨了23.8%和42.9%,这凸显了东盟经济体在全球商品周期中的一体化。此外,金融行业占MSCI综合东盟指数的五分之二以上,年初至今累计上涨了27.0%,原因是东盟银行或受益于全球降息周期预期的推迟。与此同时,东盟地区国内需求疲软,服务导向行业的表现不佳,其中非必需消费类板块表现相对较差,年初至今下跌4.7%。制造业和其他行业表现的差异可能部分反映了东盟地区国内高利率和财政支出低迷的影响,尽管制造业保持了一定的弹性。

尽管如此,我们认为影响东盟地区国内需求的潜在因素或将开始减弱,服务行业有望迎来转机。在财政方面,由于各种原因,大多数东盟经济体在2024年上半年经历了政府支出的延迟,但这种情况预计在年末前会有所改善。印尼大选后的政府支出计划、马来西亚的工资改革以及泰国可能实施的数字钱包计划都将促进国内消费。在货币政策方面,如我们在近期的一篇文章中所指出,尽管通胀接近目标区间,但大多数东盟央行仍然谨慎降息,以维持货币稳定。随着对金融稳定担忧的缓解,菲律宾中央银行和印尼银行已于9月降低了政策利率,以促进经济增长。美联储自9月开始的降息周期,有望为东盟地区进一步的货币政策宽松提供必要的灵活性,从而为企业和家庭带来利好。

随着全球利率开始下降,市场的关注或将转向即将到来的降息步伐和幅度。在2022、2023年期间,由于通胀率相对较低,东盟各国央行在加息方面普遍没有美联储那么“鹰派”,从而缩小了与美国的利率差距。在这种背景下,我们预计东盟的货币政策降息周期或将比美国相对温和。在经济没有大幅放缓的情况下,东盟各国央行注重金融稳定,激进降息的可能性有限。这种情境为东盟银行有效管理净息差创造了较佳环境,同时减轻了不良贷款压力,从而支持金融股的上涨。不过,投资者在关注东盟市场整体表现时,还需注意金融股的集中风险。

东盟或将从结构性支柱中获益

除了短期因素外,东盟股市的表现还受到结构性因素支持。无论11月美国总统选举结果如何,供应链都将持续向越南等国家调整。生产基地向该地区的转移也反映了自然资源的吸引力,例如印尼丰富的镍储备。随着亚洲某些地区进入老龄化趋势,东盟有利的人口结构或将为企业提供投资目的地的选择。

投资启示

随着全球股票市场日益集中于特定的公司或行业,投资者可能会忽视东盟的机会,这些机会在强劲基本面支撑下提供了与之相当的回报。

我们认为,东盟股市的投资十分具有吸引力,得益于政策制定者的财政纪律和即将到来的货币政策转变,这或将有助于股票表现的多元化,使其从成长行业向核心价值行业扩展。投资者可关注在稳健企业盈利前景的支持下,维持多元化的投资组合,而东盟股票恰恰在中长期内拥有相对良好的企业盈利前景。该地区较高的股息支付率使其成为寻求收益的投资者的一个具有吸引力的选择,进一步增强了其长期投资吸引力。

除非另有注明,本文内数据来源于彭博、FactSet、摩根资产管理,数据截至2024年9月20日。

本文作者可以追加内容哦 !