作者|王小宁

出品|华祥名全媒体

近日,租赁龙头江苏金租披露了公司最新的2024年第三季度报告。

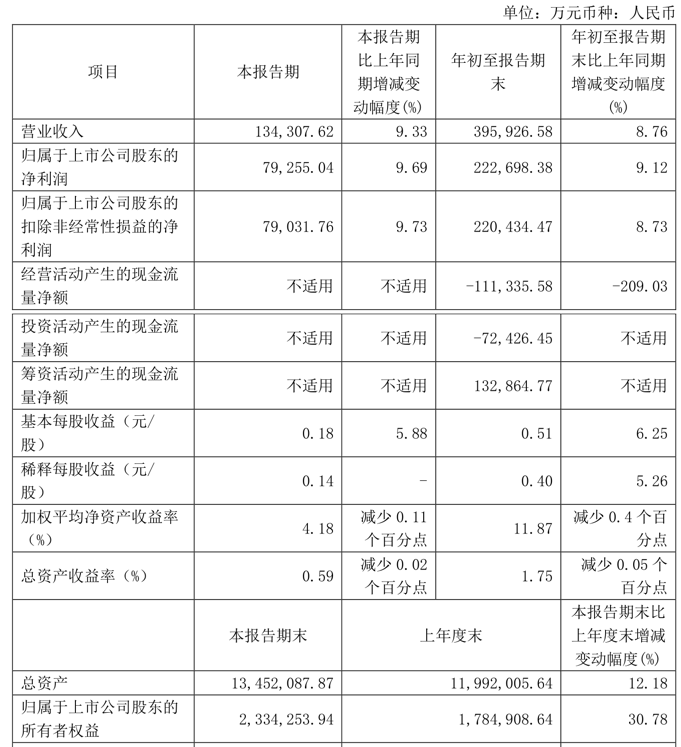

财报数据显示,前三季度江苏金租实现营业收入39.59亿元,同比增长8.76%;归母净利润22.27亿元,同比增长9.12%;扣非净利润22.04亿元,同比增长8.73%;经营活动产生的现金流量净额为-11.13亿元,上年同期为10.21亿元;报告期内,江苏金租基本每股收益为0.51元,加权平均净资产收益率为11.87%。

可以看到,作为A股市场上的唯一金融租赁公司,江苏金租三季度报继续延续了此前半年报营业、净利润“双增”的趋势。然而,视线聚焦到股市,却能够发现公司股价表现未能应声上涨,近几个月反倒是下跌态势明显。

为什么会这样呢?

业绩表现不受认可?

可以先回顾一下江苏金租几个月前发布的半年报数据。

今年8月中旬,江苏金租发布2024年中报显示,公司实现主营收入26.16亿元,同比上升8.47%;归母净利润14.34亿元,同比上升8.8%;扣非净利润14.14亿元,同比上升8.18%。

结合最新发布的三季度报数据可以发现,公司今年前三季度实现营业、净利润双双增长,且公司资产规模也持续保持两位数的的增长趋势。

不过,我们同时也能够注意到,虽然江苏金租的几个核心业绩指标看起来

表现还不错,但资本市场反应却十分冷淡。

以本次三季度报为例,财报发布次日,10月30日,江苏金租股价应声下跌,虽然至10月31日又小幅上升,但时间线拉长来看,明显仍处于震荡下跌行情中。

值得注意的是,自从今年7月股价达到高点,8月披露的半年报和10月末披露的三季度报均未能帮助江苏金租获得投资者认可,近几个月股价下滑明显,累计跌幅已经快达到10%。

公开信息显示,江苏金租是国内唯一一家在A股上市的金融租赁公司。公司前身为成立于1985年的江苏省租赁有限公司,2003年江苏省交通控股有限公司受让原股东惠隆公司持有的江苏金租股权后获得控制权。

2008年,公司引入南京银行作为股东,同年公司获得在银行间同业拆借市场开展拆借业务的资格。2018年公司正式在上交所上市,截至目前仍为国内首家及唯一一家在A股主板上市的金融租赁公司。

可以说,江苏金租的背景实力十分强悍,加上股权结构多元且稳定,实控人为江苏省国资委,股东名单还包含南京银行、国际金融公司以及法巴租赁等,江苏金租本因具备更好的市场期待。叠加业绩双增的财报表现,投资者没有理由不看好江苏金租的前景。

而在公司股价与业绩表现不相匹配背后,绕不开江苏金租身上可能同时存在的各类隐忧?

多项经营指标存隐患?

今年前三季度,江苏金租虽实现业务增收,但公司近年来存在直租比例徘徊不前、短期债务承压等问题不容忽视。

近年来,监管一直要求金租公司压降与城投公司之间的业务比例,以防范债务风险。根据“江苏金融租赁股份有限公司2024年金融债券(第一期)信用评级报告”显示,截至2023年末,江苏金租基础设施板块融资租赁资产余额较上年末下降35.42%至99.23亿元,在公司融资租赁资产余额中的占比较上年末下降6.07个百分点至8.7%。截至2024年6月末,公司继续压降基础设施类租赁业务,该板块融资租赁资产余额大幅下降33.28%至66.2亿元,在公司融资租赁资产余额中的占比较上年末下降3.48个百分点至5.22%。

很明显,江苏金租压降城投业务的比例开始放缓。而在另一维度,江苏金租自身直租业务比例上升也比较缓慢。

截至2023年末,公司融资租赁资产余额为1141.09亿元,较年初增长9.71%,但增速有所放缓,其中直租业务余额较上年末上升23.12%至258.37亿元,在融资租赁资产余额中的占比较年初上升2.46个百分点至22.64%。截至2024年6月末,公司融资租赁资产余额进一步增长,直租业务余额占比22.86%。从数据来看,江苏金租的直租占比依然较低。

需要指出,早在2023年10月,国家金融监督管理总局向各监管局印发《关于促进金融租赁公司规范经营和合规管理的通知》,就对金租业务的占比提出了要求。其中,针对部分公司偏离主业定位,盲目发展扩张,将售后回租业务异化为类信贷业务问题,金融监督管理总局要求各家金租公司合理控制业务增速和杠杆水平,对售后回租业务实施限额管理,大力发展直租业务,力争在2026年实现年度新增直租业务占比不低于50%的目标。

距离2026年还有时间,但时间不多,江苏金租如何能快速达到监管要求、提高直租占比值得关注。

虽然江苏金租近年来不断拓展市场业务,但是其资产质量一直存在下行压力。以过去的2023年为例,公司新增不良租赁资产主要集中在道路运输板块、基础设施板块及广电传媒相关行业,其中重卡行业受环保政策趋严影响,部分承租人经营承压;基础设施板块新增不良主要为东北地区市政公用类项目;广电传媒行业受新媒体形式冲击,承租人收入大幅减少导致还款逾期。

此外,江苏金租还面临着短期债务承压。

2024年以来,江苏金租进行了大规模的债券融资。据媒体报道,江苏金租相继发行“24江苏租赁绿债01”、“24江苏租赁绿债02”、“24江苏金租小微债01”、“江苏金租债01A”、“24江苏金租债01B”,债券总计70亿元。

由于上述债券发行期限均不长,致使江苏金租需要在年内偿还的债券为15亿元,1年至3年内需要还清的债券为80亿元。

短期融资扩张,导致江苏金租短期债务压力上升。对此,中诚信国际跟踪评级报告也注意到相关问题,“资产流动性较弱,融资结构仍以短期债务为主,资产负债期限结构错配较为明显,长期融资占比有待提高。”

值得注意的是,江苏金租在融资成本方面,公司债务规模持续增长,截至2023年末,公司总债务较上年末增长10.76%至937.9亿元。截至2024年6月,江苏金租的投资现金流也出现严重下滑,为-7.14亿元,同比下滑230.05%。

风险和雷区浮出水面?

作为一家以创造惊人财富而著称的租赁公司,江苏金租的一些违约风险和监管雷区可能也是投资者对其谨慎看待的重要原因。

近期,东方金诚公告称,江苏金租与青州市城市建设投资开发有限公司控股的青州市云门旅游置业发展有限公司存在合同纠纷,现已被纳入执行人名单,标的2228.33万元。

此前,今年8月,据天眼查法律诉讼信息显示,江苏金融租赁股份有限公司因融资租赁合同纠纷被告,于2024年8月26日在南京市鼓楼区人民法院开庭审理【案号:(2024)苏0106民初10996号】。

天眼查信息显示,截至目前,风险方面共发现企业有裁判文书19条;开庭公告546条,立案信息279条。

另外,江苏金租的一些重要岗位变动更加让人担忧。

今年3月,江苏金租发布公告称,市场总监郑寅生应泗阳县监察委员会要求协助调查。公司称,郑寅生的工作已指定专人负责,公司经营运作正常。

市场总监郑寅生此次协助调查的事项并没有进一步的披露,但证券之星注意到,其上一次公开露面还要追溯到去年11月份,彼时其与江苏金租董事长熊先根一同出席活动。

而在两年多之前,江苏金租曾同样出现过市场总监被要求协助调查,并最终遭到公司解聘的情况。

2021年3月24日晚,江苏租赁在上交所公告,因公司市场总监李裕勇应相关部门要求协助调查,目前无法正常履行市场总监职责。

连续出现市场总监被要求协助调查,对江苏金租而言足以引起警惕。除了会对业务开展造成或多或少的打击,更重要的是,这些专业高管的动向往往会对公司产生影响深刻,目前江苏金租尚未像之前那种公布解聘公告,其动向仍需持续关注。

面对公司所存在的业绩、合同和内部管理隐忧,投资者对江苏金租“用脚投票”也就可以理解了。在更长的时间维度里,江苏金租尚有多重问题待解。

注:

2024.09.10,证券之星,《江苏金租:业绩增长难掩隐忧》

2024.09.10,证券之星,《江苏金租业绩增长难掩隐忧:股价回落近10%、资本充足率承压,关注类融资租赁资产余额超42亿》

2024.10.28,北京时间财经,《江苏金租增收背后:高额短期负债逼近 直租占比提升待考》

2024.08.17,金融界,《江苏金融租赁因融资租赁合同纠纷被告,8月26日在南京市鼓楼区人民法院审理》

2024.06.27,金融界,《“隐形富豪”江苏金租的市场总监为何成“高危职业”?》

本文作者可以追加内容哦 !