伴随着三季报的落下帷幕,接下来一段时间我们来与大家详细分享三季报数据端的一些总结,供大家参考。今天的内容我们先从指数风格的角度看看不同指数成分股的三季报整体情况:

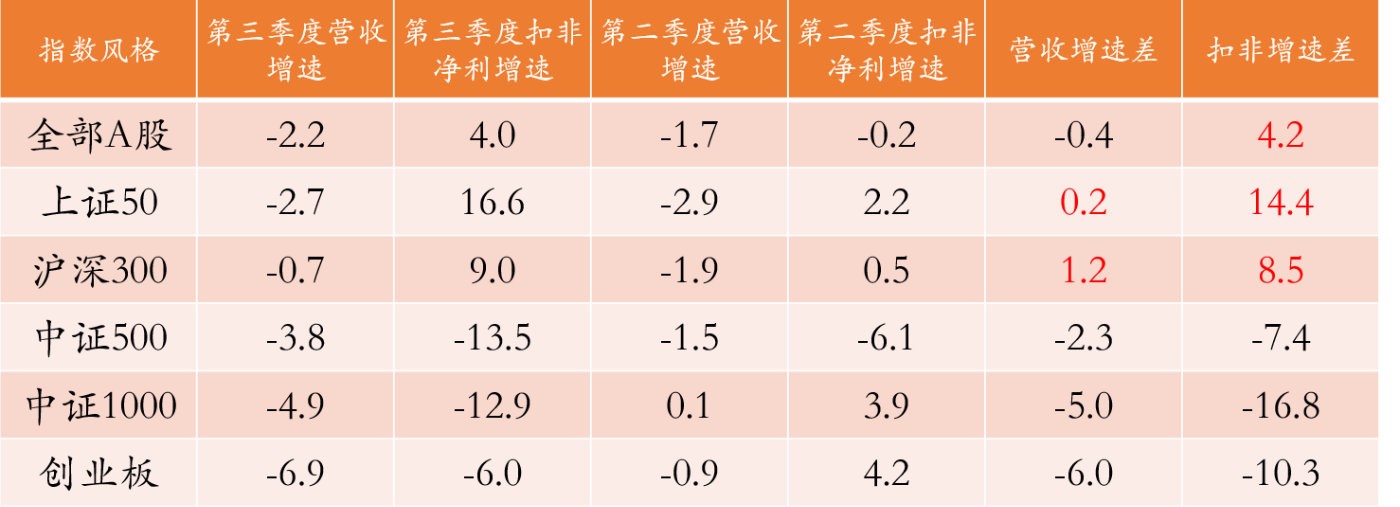

上图展示了不同指数成分股第三季度的合计营收同比增速、扣非净利润同比增速,以及这个数值与第二季度的比较情况。从上图中可以清晰看到一个好消息——所有上市公司第三季度的扣非净利润增速终于恢复了正值,说明相对于去年第三季度出现了增长,似乎这一轮经济衰退出现了拐点,那么这个拐点从哪些地方来呢?

从各大指数成分股的情况看,拐点主要来自于上证50和沪深300指数成分,它们相对于第二季度都出现了营收增速降幅收窄、扣非净利增速大幅提升的情形;相较之下更多代表小公司的中证500和1000,代表科技类公司的创业板和科创50指数的财报依然呈现出较大的下滑趋势。所以为什么这轮上涨截止到目前涨幅最高的是科创板?因为它们的业绩太差、急需资金源源不断的帮助,而市场的炒作总是会提前反映这种现象,所以在熊转牛的初期业绩越差的公司越容易大涨,这也是天咨之前与大家分享初期选股时可以“优先考虑市净率大的公司”的原因。但是等初期的炒作潮过去后,尤其是从10.31日开始,真正在业绩端实现复苏、甚至再创新高的公司会更加受到资金的青睐,在现阶段的操作策略可以总结为“短线看题材炒作、长线看业绩成长”。

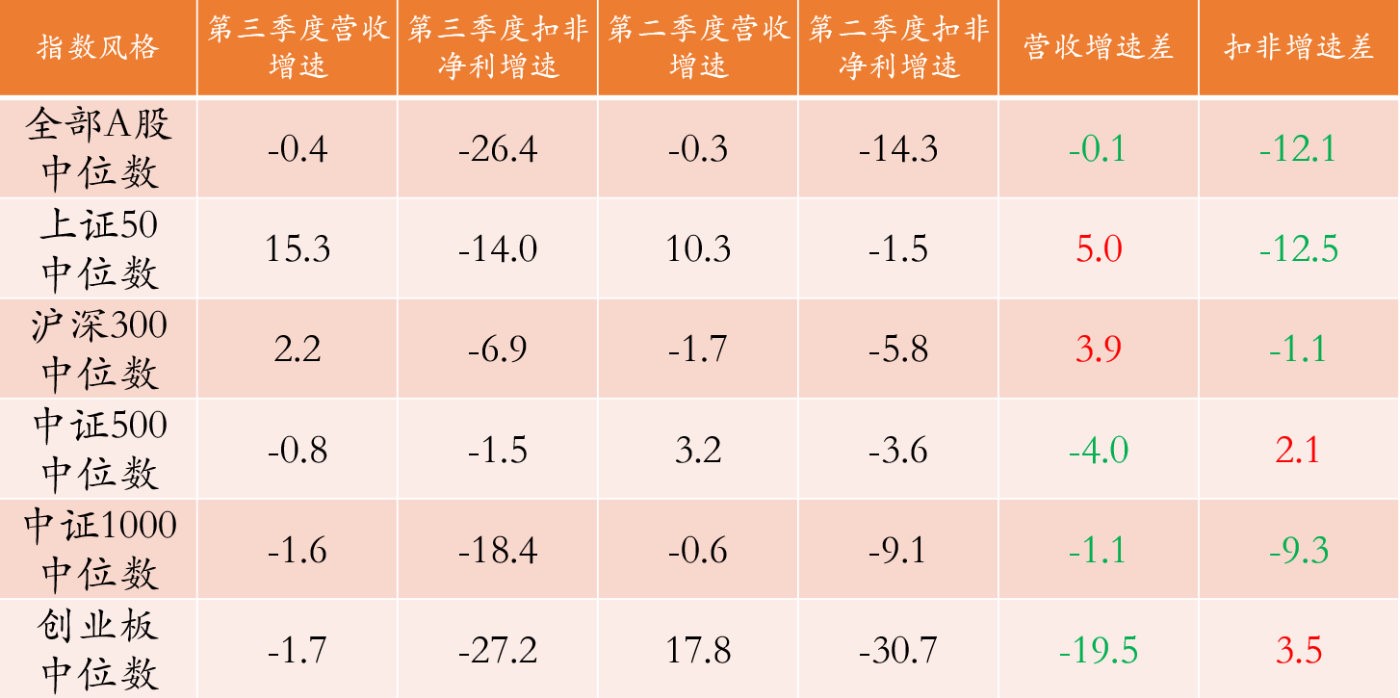

不过上面的数据可能会受到一两家公司业绩特别好或特别差的影响,尤其像上证50和科创50这样只有50个成分股的指数,所以我们还得来看看中位数的变化值:

当将统计切换到中位数值时,确实画风产生了突变,首先全部A股的扣非净利润中位数值大幅下滑了26.4%,意味着大多数公司的利润仍处在水深火热之中;而上证50和沪深300里的公司在利润端的成长也并不是大多数公司受益、不过营收倒是基本都在增长。此外科创50里的公司也并没有那么惨,营收增速依然保持了很高的增长,对于科创类企业而言营收增长比利润增长要重要、这体现出公司的产品在不断获得新的市场。

所以综合上面两个结果,我们可以得出结论——业绩端的改善开始发生在大型公司上,第三季度有机会成为一个业绩底部、与市场走势相一致;小公司和科技类公司的业绩依然整体惨淡,可以观察营收逆势增长、不断开拓新市场的公司。

之后我会从行业层面来进行统计,看看哪些行业在发生好的财报变化——今天的文章如果大家喜欢的话,记得点赞、评论一下,您的的支持是我不断分享的动力。

#【盘逻辑】深度解析,理清投资思路# #投资干货# #社区牛人计划#

$上证指数(SH000001)$ $沪深300(SZ399300)$$上证50(SH000016)$

本文作者可以追加内容哦 !