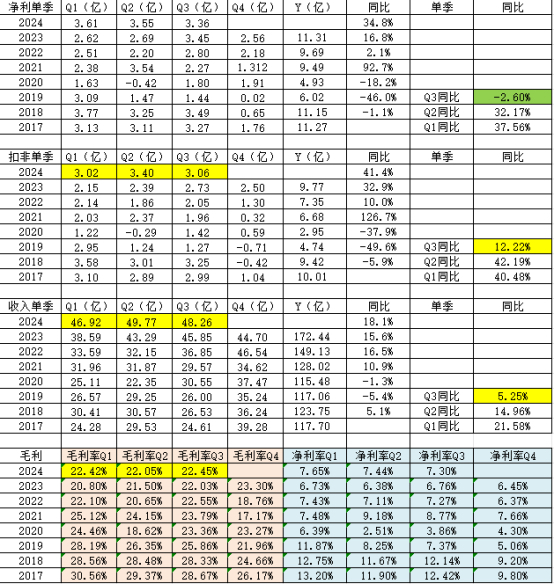

$中鼎股份(SZ000887)$ 10月31日3季报出来后,中鼎股份跌了-4.10%。3季度净利润同比-2.6%,咋一看以为是经营不如预期。但仔细一分析,3季报虽不亮眼,但稳健增长,也不算很差。扣非增长12.22%。营业收入增长5.25%,毛利率稳定在22%+。经营稳定,小幅增长,对只有13pe+的还强求什么了,继续持有。本来只买了底仓,如继续下跌,择机补仓。

接下来试着分析一下中鼎股份的几块业务。

1、空气悬架

悬架按弹性元件不同可分为钢板弹簧悬架、螺旋弹簧悬架、 空气弹簧悬架。空气弹簧悬架由空气供给系统(空气压缩机、储气罐、分配阀)、减振系统(空气弹簧+电控减振器)、电子控制系统(车身高度/加速度传感器+ECU控制器)三大系统组成。与传统机械悬架相比,空气悬架自重轻,并且具备更优异的平顺性、操控稳定性、抗倾覆性。

在乘用车上的单车价值量大约在1-2万元左右。在相当长一段时间内,威巴克、大陆、AMK(2017年被中鼎股份收购)主导了空悬市场。鉴于空悬高昂的成本,一般只会出现在类似于路虎卫士等豪车的配置表中,也因此成为豪车标签。

由于新能源汽车底盘系统稳定性的要求远高于纯燃油车,空气悬挂系统已经逐步成为新能源汽车平台的主流配置。另外除了在乘用车上,发达国家绝大多数的中型以上客车、轻型商务车都用了空气悬架系统,重卡除工 程车之外的公路运输车几乎全部采用空气悬架。我国 2018 年起生效的 GB7258《机动车运行安全技术条件》 中也要求:“总质量大于等于 12000kg 的危险货物运输货车的后轴,所有危险货物运输半挂车,以及三轴栏 板式、仓栅式半挂车应装备空气悬架。”

随着国产替代,2023年,国内标配空气悬架的乘用车新车销量约为56.4万辆,渗透率达2.67%,而2022年只有23.8万辆,渗透率仅1.2%,搭载量同比增幅高达137%。2024年1-7月搭载量达到41.2万套,同比增长47.6%,渗透率3.6%。同时,配置空气悬架车型的价格区间也不断下探,目前已降至25万元以内,空气悬架正从高端走向大众。

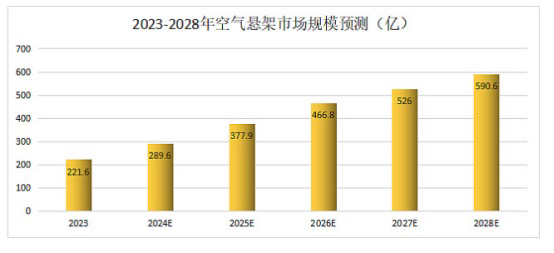

数据预计,至2025年,空气悬架的市场规模将达到377.9亿,CAGR为41.3%,并且实现15%的渗透率,甚至,规模至2028年将突破590亿,增长潜力巨大。

空气悬架产业链上游是各零部件商,主要包括空气弹簧、减振器、空气供给单元、控制器ECU等;中游是系统总成,包括大总成和小总成(空气弹簧减振器总成、空气供给单元总成);下游为主机厂。上游空悬零部件市场海外供应商布局比较全面,国内供应商在目前车企拆分空气悬架供应的趋势下,逐步实现各个零部件的定点突破。中游空悬市场处于发展初期,市场格局尚未形成,本土空悬供应商孔辉科技、保隆科技具有先发量产优势。国内厂商在空悬业务布局较晚,但孔辉、保隆、中鼎、拓普等几家核心公司已具备相应技术实力,并通过绑定新势力车企快速上量,一些潜在企业如天润工业、奕力电磁、正裕工业正积极布局空气弹簧、电磁阀、CDC减振器等空悬零部件市场,国产替代前景可观。目前国内前三分别为孔辉科技、拓普集团、保隆科技。

根据半年报,中鼎股份的空悬(通过收购AMK,原全球三大厂商之一)目前空气弹簧及储气罐产品已获得项目定点,同时公司也在加快布局磁流变减震器项目,目前项目产线建设正在加速推进中。

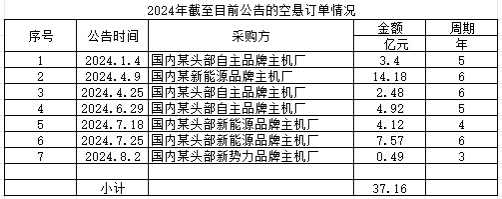

根据半年报,截至目前公司国内空悬业务已获订单总产值约为144亿元,其中总成产品订单总产值约为 17 亿元,2024上半年的空悬业务贡献收入5.7亿,同比增长了60%。而截至目前,24年公司获得的空悬订单达到了37亿元。中鼎股份的空气悬挂业务业绩增长有保障。空悬市场目前处于发展初期,市场格局尚未形成,中鼎股份凭借技术实力,未来有望在空悬市场占得一席之地。

今天先写到这。接下来将继续深度分析中鼎的其他业务板块。欢迎关注讨论!

郑重声明:

本账号主要是记录个人的投资所思所想。文章中所表达的观点仅为当时当下的个人观点,肯定有错误和遗漏之处。提到的个股,仅为分析所需。不推荐个股,也不销售服务。据此操作,风险自担。全网:岩子之路,欢迎广大投友多多探讨。

本文作者可以追加内容哦 !