近期,市场出现了一种奇怪现象,在万亿成交量加持的背景下,以游资为主导的中小盘个股开始频频发力。中证1000和中证2000等小盘宽基甚至逼近了10月8日高点,对于沪深300的价值投资用户们而言,市场真的变天了吗?

我们觉得从长期看,虽然短期遇冷,但沪深300的长期价值并未出现变化。

1、沪深300指数长期走势稳健

从历史数据看,沪深300的表现长期优于中证500和中证1000,期间成长风格占优时会相对较弱。自2014年以来,这十年多时间里,沪深300指数累计涨幅55.51%,超越中证500指数18.57%、超越中证1000指数-1.79%,中长期收益具备相对优势。

图:沪深300与中证500、中证1000的走势比较

数据来源:wind,2014.10.31-2024.10.31

主要原因也很简单,沪深300指数每半年一次的成分股调整中不断地吐故纳新、升级进化。原本相对集中的银行、非银金融、房地产等传统行业占比大幅收缩的同时,电力设备、电子、食品饮料、有色金属、计算机、通信等成长及周期行业占比逐渐增加。

伴随着产业结构的不断优化和新兴产业的不断发展,沪深300指数内拥有优质成长空间的行业呈现持续扩容之势。

2、国企价值重估,红利风格助推

去年开始,“市值管理纳入考核”作为国企改革全面深化的政策指引之一,明确强调了未来央企或可通过鼓励回购、提升现金分红比例、加强股权激励等方式进一步加强市值优化管理,或将成为新一轮国央企价值重估的关键催化。

沪深300指数富含国央企标的,根据指数最新成分股信息,国央企含量高达50.60%,有望在国央企价值重估的长期主线中充分受益。(数据来源:wind,截至2024.11.1)

图:沪深300的股息率

数据来源:Wind,2015.1.1-2024.9.30。

根据Wind数据显示,2016年以来沪深300指数近12个月股息率大多保持在2%以上,平均2.37%,特别是2022年以来,股息率更是持续上行。截至2024年三季报,沪深300指数股息率2.97%,显著高于中证500(1.82%)、中证1000(1.44%),高分红、高股息特征鲜明。

伴随着国央企分红比例的提升,沪深300指数高分红、高股息优势将有望得到不断强化。

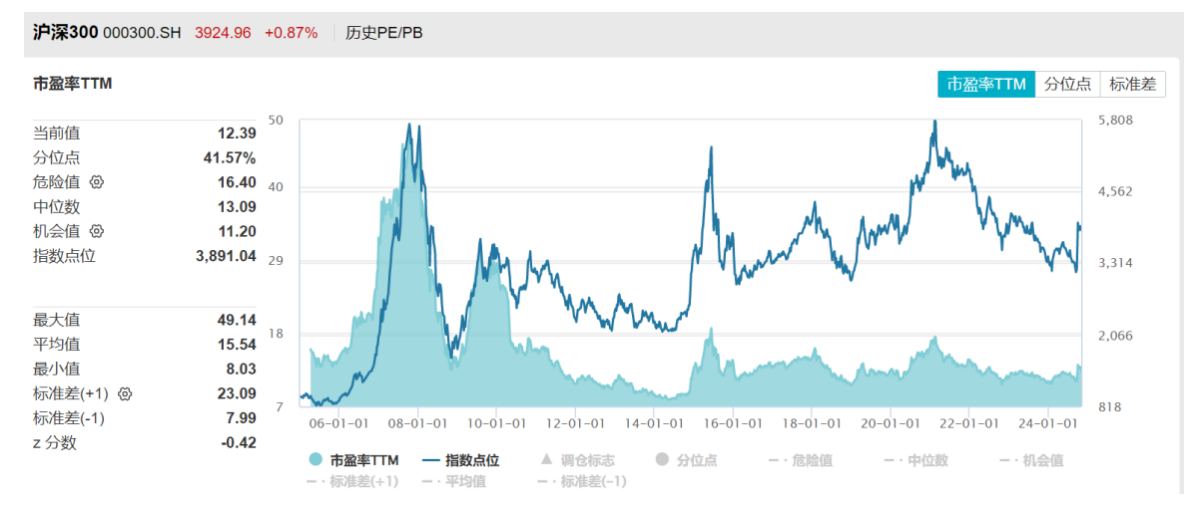

3、估值合理,胜率依旧很高

从估值的情况看,沪深300的市盈率为12.39倍,处于上市以来41.57%的高位。主要在于9月底,全市场的估值都有所抬头,但整体依旧不是特别高,盈利修复后有望消化估值。

图:沪深300市盈率

数据来源:wind,截至2024.11.01

作为“A股市场的晴雨表”,沪深300指数可以作为权益资产的底仓配置。在跟踪指数的基础上赋能增强策略的沪深300增强产品或许是更好的选择。感兴趣的朋友可以关注相关产品的投资表现——海富通沪深300增强A(004513)$海富通沪深300指数增强A(OTCFUND|004513)$、海富通沪深300增强C(004512)$海富通沪深300指数增强C(OTCFUND|004512)$。

注:本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,海富通基金亦不对因使用本文内容所引发的直接或间接损失负任何责任,投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对以上基金的注册,并不表明其对该基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

本文作者可以追加内容哦 !