中国基金报 陈橹帆

编者按:近期,基金三季报陆续披露,基金经理们的调仓动作和仓位变化也成为基民们关注的焦点。而在每一份定期报告背后,也隐藏着这些优秀管理人的“投资秘籍”。基金君将继续为大家更新人物库专题【调仓风向标】,解码明星基金产品持仓变化及其管理人的投资理念。

万家基金基金经理莫海波管理的6只主动权益基金全数发布2024年三季报。截至三季度末,莫海波总体持仓未发生较大变动,依然保持85%-90%的高仓位运作。对部分AI产业链相关个股进行获利了结的同时,加码创新药行业。

三季报中,莫海波继续看好AI、农林牧渔、创新药这三个方向,持仓结构维持稳定。他认为,四季度国内经济预期有望显著边际向好,当前A股整体市场估值依然处于合理偏低区间,未来A股指数有望继续震荡向上。

本期「调仓风向标」,基金君将为大家详解万家基金莫海波的三季报及其调仓变化。

三季度维持高仓位运作

莫海波目前在管基金6只,截至三季度末总规模达到109.58亿元,相较于二季度规模增长近20亿元,主要是由于报告期内产品净值的上涨。

其中万家品质生活与万家臻选在三季度分别获5800万份和1800万份和净申购,规模分别上涨6.97亿元至35.24亿元、上涨3.71亿元至21.19亿元。

但其余几只基金出现小幅度的净赎回,例如万家和谐增长遭赎回29.7万份,万家新兴蓝筹遭赎回856.9万份。

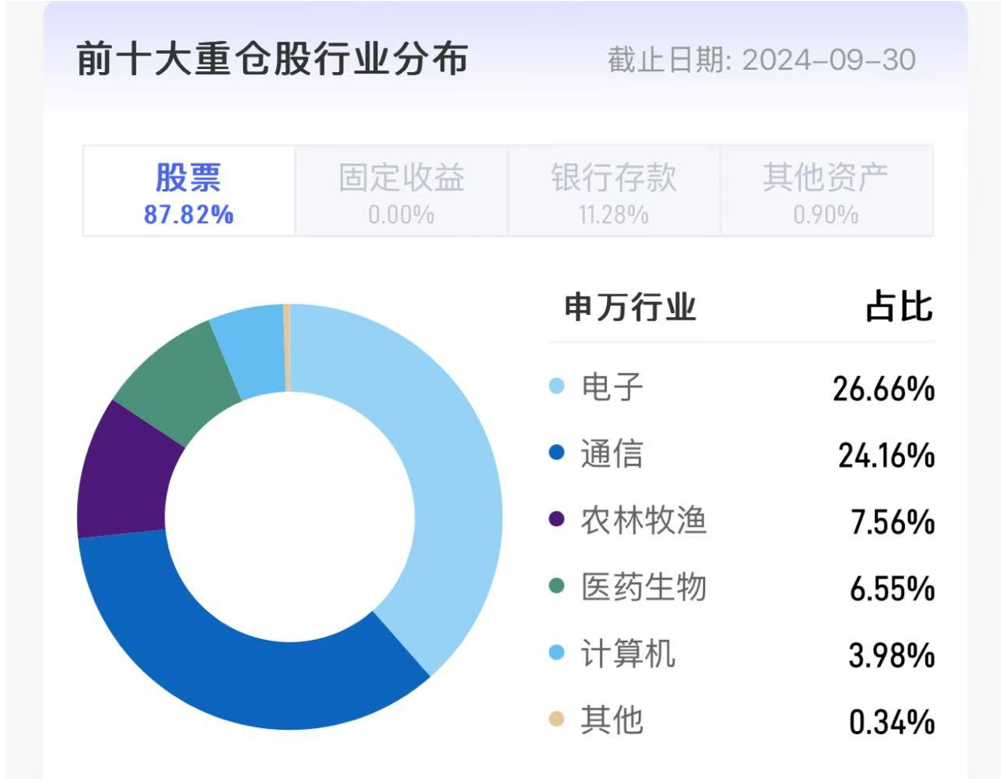

三季度,莫海波在管的多只基金均维持高仓位运行,股票持仓占比相较于2024年二季度均未发生较大波动。其中万家品质生活仓位上涨至88.94%,万家新兴蓝筹仓位小幅上涨至86.81%,其余基金仓位均略有下降。

持股进一步分散 加码创新药

从三季报披露的前十大重仓股来看,莫海波在持仓总体保持稳定的情况下,持股进一步分散。就行业配置来看,莫海波的重仓方向依然集中在电子、通信、农林牧渔行业,与莫海波在三季报中提及的看好的三个行业相对一致。

以万家品质生活为例,其前十大重仓股中有一半个股持仓数量未发生变动,包括天孚通信、工业富联、中际旭创、荃银高科和隆平高科。其余个股均遭受不同程度减持,其中科大讯飞遭大幅减持20.86%,寒武纪-U遭减持14.55%,新易盛遭减持9.54%,海光信息遭小幅减持1.27%,但寒武纪-U依然位列“头等舱”。Wind数据显示,寒武纪-U所在电子行业在报告期内上涨20.11%,作为具有代表性的个股,寒武纪-U在报告期内涨幅高达 45.55%。截至2024年三季度,莫海波已连续重仓寒武纪-U 共计6个季度。

尽管多只个股获利了结,莫海报在三季报中表示,自己对AI产业及板块行情维持乐观态度,看好持续受益于产业浪潮的算力板块(光模块、PCB、组装、国产AI芯片),也看好未来几个季度逐步成熟的AI消费电子和AI应用相关产业。

值得注意的是,医药大蓝筹恒瑞医药替代了中科曙光,首次进入前十大重仓股之列。前十大重仓股的持股集中度也由二季度的76.54%将至68.88%。

持仓发生类似变动的还有万家新兴蓝筹,莫海波大幅加仓恒瑞医药42.53%,减持寒武纪-U 23.91%、科大讯飞17.15%,小幅减持海光信息、新易盛、中际旭创和工业富联。医药股百济神州-U首次新晋前十大重仓,占比3.41%,位列第十大重仓股。

在三季报中,莫海波特别提及了对于创新药行业的看好,他认为,目前新药研发体系及药品支付体系逐渐趋于稳定,随着药品临床竞争力的提升,国内药企的全球竞争力也将不断加强,未来中国创新药企业也将有更多具备全球临床价值的产品催生从而创造更多药品出海机会。

整体来看,三季度莫海波保持高仓位运行的同时,依然重仓电子、通信行业,农林牧渔与医药生物行业。其中电子行业与通信行业合计占比超50%,符合莫海波一贯的行业偏好,相较于今年二季度,农林牧渔行业占比略有下滑,进一步增加了对于创新药的配置。

就整体的重仓股情况来看,前十大中超半数个股持有时长超4个季度,维持大部分持仓稳定的同时,大幅增持恒瑞医药,减持科大讯飞、荃银高科与隆平高科。个别基金或出于获利了结需求,在三季度减持了部分寒武纪-U。

A股指数有望继续震荡向上

看好AI、农林牧渔和创新药

回顾三季度,莫海波凭借对于AI板块的配置斩获了不错的收益,以其代表产品为例,报告期内净值增长率为17.74%,同期业绩比较基准收益率为8.66%,大幅跑赢业绩比较基准。

在板块配置方面,莫海波在三季报中也明确透露了自己的看法——重点看好三个方向,分别是AI、农林牧渔和创新药。

对于AI板块,莫海波特别列举了几家头部机构的最新进展:

9月,OpenAI发布了新模型o1; Meta推出了首款融合了AI技术的“全功能”原型AR眼镜Orion;特斯拉展示了Robotaxi、人形机器人以及FSD的最新进展;苹果的Apple Intelligene将于10月底率先在北美上线,生成式AI 技术融入日常消费电子产品的大幕即将正式拉开。

在莫海波看来,受益于产业浪潮,算力板块(光模块、PCB、组装、国产AI芯片)有望迎来高速发展阶段,他也看好未来几个季度逐步成熟的AI消费电子和AI应用相关产业。

回顾2024年以来种子板块的表现持续低迷,究其原因,莫海波认为主要有两个方面,一是行情低迷导致的投资者风险偏好下降,进而忽视其远期的成长性机会;而是目前种业板块仍处于政策和业绩空窗期,关注业绩的价值型资金仍在等待。

莫海波表示,该板块估值已处于历史极低位置,结合中长期的转基因产业变革性机会正在发生,未来有望随着业绩逐步兑现而迎来股价修复。

三季度,莫海波重点增持了医药生物相关个股,这也是基于其对于创新药产业政策的长期研判。

莫海波指出,未来随着国内药品政策的逐渐趋稳以及企业向源头创新靠拢,国内创新药企也将孵化出更多具备真正临床价值的药品。一方面,在国内政策及药品销售合规的背景下,真正具备创新价值的药品进入市场将为创新药带来新的增量机会。另一方面,随着药品临床竞争力的提升,国内药企的全球竞争力也将不断加强,未来中国创新药企业也将有更多具备全球临床价值的产品催生从而创造更多药品出海机会。

备注:文中如无特殊说明,数据均来源于智君科技、Wind金融以及先关基金经理定期报告

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

本文作者可以追加内容哦 !