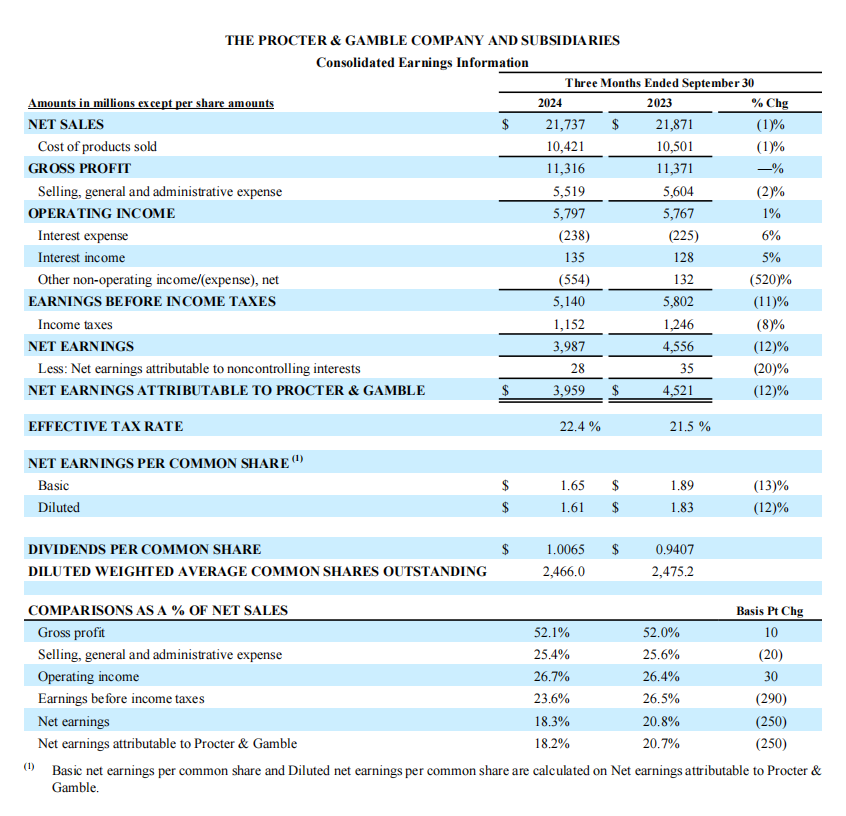

宝洁发布的2025财年第一季度财报显示:

净销售额同比下降了0.6%至217.37亿美元;有机销售额(不包括外汇、收购和剥离的影响)增长了2%,去年同期的基数是7%的增长,有机销售增长是由1%的提价和1%的有机销量增长(不包括收购和剥离的影响)推动的,产品组合对本季度的销售增长没有影响。

毛利同比下降0.5%至113.16亿美元;毛利率从52%上升至52.1%,核心毛利率与去年同期持平,在货币中性基础上增加了10个基点。由于毛利率生产力节省了170个基点,提价增加了30个基点,这部分被不利的商品成本90个基点、不利的产品组合60个基点和产品再投资40个基点所抵消。

营业利润同比增长了0.5%达到57.97亿美元;营业利润率从26.4%上升至26.7%,核心营业利润率与去年同期相比也增加了30个基点,在货币中性基础上下降了10个基点。核心营业利润率包括了毛利率生产力节省的230个基点。

销售、一般和行政费用(SG&A)同比下降1.5%至55.19亿美元;该费用率从25.6%下降至25.4%,核心销售、一般和行政费用(SG&A)占销售额的百分比与去年同期相比下降了30个基点,在货币中性基础上增加了30个基点。这一增长是由再投资增加110个基点所驱动的,部分被生产力节省的60个基点和有机销售增长的杠杆效应20个基点所抵消。当前期间的外汇汇率不利影响被上一年度期间的外汇汇率不利影响所抵消。

净利润同比下降12%至39.87亿美元,其他非运营费用为5.54亿美元,比去年同期增加了6860万美元,这主要是由于阿根廷业务大量清算导致的累计外币汇率变动损失的非现金费用。

分部业绩

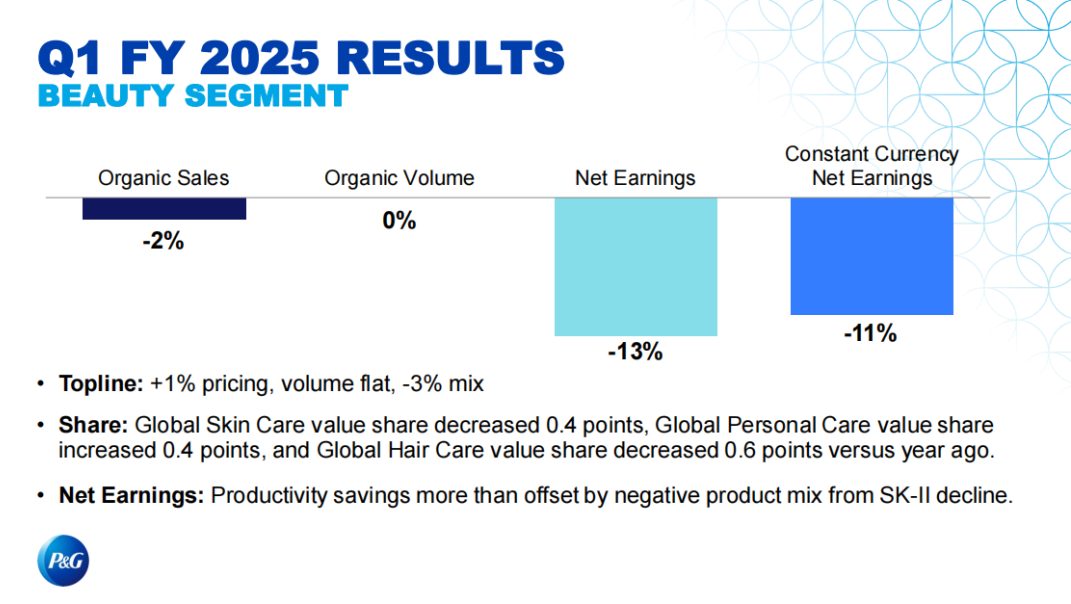

美容部门

净销售额同比下降5%至38.92亿美元,有机销售额较去年同期同比下降了2%。

净收益下降了13%至8.4亿美元,这是由于净销售额的下降和净收益率下降了210个基点。净收益率的下降是由于毛利率的下降和销售、一般及行政费用占净销售额的百分比增加,部分被较低的有效税率所抵消。

毛利率的下降是由不利的产品组合(由于超高端SK-II品牌的下降)所驱动的,部分被生产力节省的增加所抵消。

销售、一般及行政费用占净销售额的百分比增加主要是由于净销售额下降的负面规模效应,部分被上一年度期间较高的外汇交易费用所抵消。

定价增长了1%,销量持平,产品组合下降了3%。

分品类:

护发产品的净销售额实现了低个位数的下降,剥离、不利的外汇汇率和单位销量下降的负面影响部分被地理和品牌组合的正面影响(由于高端Native品牌增长)和提价(由欧洲和拉丁美洲推动)所抵消。

- 销量下降是由大中华区的下降(由于较高份额的零售渠道市场收缩更为明显)所驱动的,部分被北美(由于市场增长)和亚太地区(由于增加的营销活动)的增长所抵消。

- 有机销售额实现了低个位数的增长,这一增长是由北美、欧洲和拉丁美洲的销量增长和有利的高端产品组合所驱动的,但这一增长部分被大中华区的销量下降所抵消。

- 市场份额下降了0.6个百分点。

个人护理产品的净销售额实现了高个位数的增长,这一增长是由基于创新的销量增长和有利的产品组合所驱动的;市场份额增加了0.4个百分点。

- 单位销量增加、产品组合有利和提价(主要在北美)的正面影响部分被不利的外汇汇率所抵消;

- 销量增加是由北美(由于创新)和欧洲(由于分销扩张和创新)的增长所驱动的,部分被大中华区的下降(由于市场收缩)所抵消。

个人健康护理部门的净销售额实现了低个位数的增长,这一增长是由有利的产品组合(由于呼吸系统产品增长,这些产品的价格高于类别平均水平)和提价(由拉丁美洲和亚太地区推动)的正面影响所驱动的,部分被不利的外汇汇率所抵消。

- 销量下降是由所有地区的下降所驱动的,主要由大中华区(主要是由于超高端SK-II品牌和市场收缩的下降)和北美(由于分销损失)所引领。

- 有机销售额下降了20%以上,由于亚太地区的下降超过30%和大中华区及北美的超过20%的下降。

- 市场份额比去年同期下降了0.4个百分点。

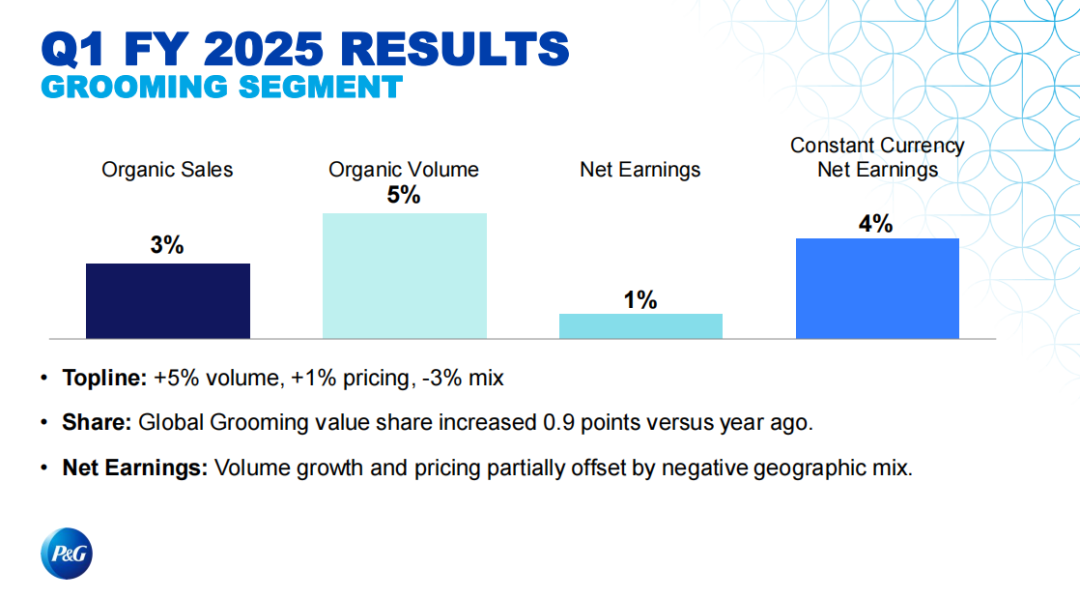

理容部门

净销售额同比轻微下降0.1%至17.23亿美元,有机销售额较去年同期增长了3%,这是由中东非超过20%的增长和欧洲的低个位数增长所驱动的,部分被大中华区的高个位数下降所抵消。

净收益增长了1%达到4.26亿美元,这是由于净收益率提高了30个基点。净收益率的提高是由于销售、一般及行政费用占净销售额的百分比下降和有效税率降低部分被毛利率下降所抵消。

毛利率的下降主要是由不利的地理组合所驱动的。

销售、一般及行政费用占净销售额的百分比下降主要是由于上一年度期间较高的外汇交易费用。有效税率的降低是由有利的地理组合所驱动的。

销量增长了5%,定价增长了1%,产品组合下降了3%。市场份额增加了0.9个百分点。

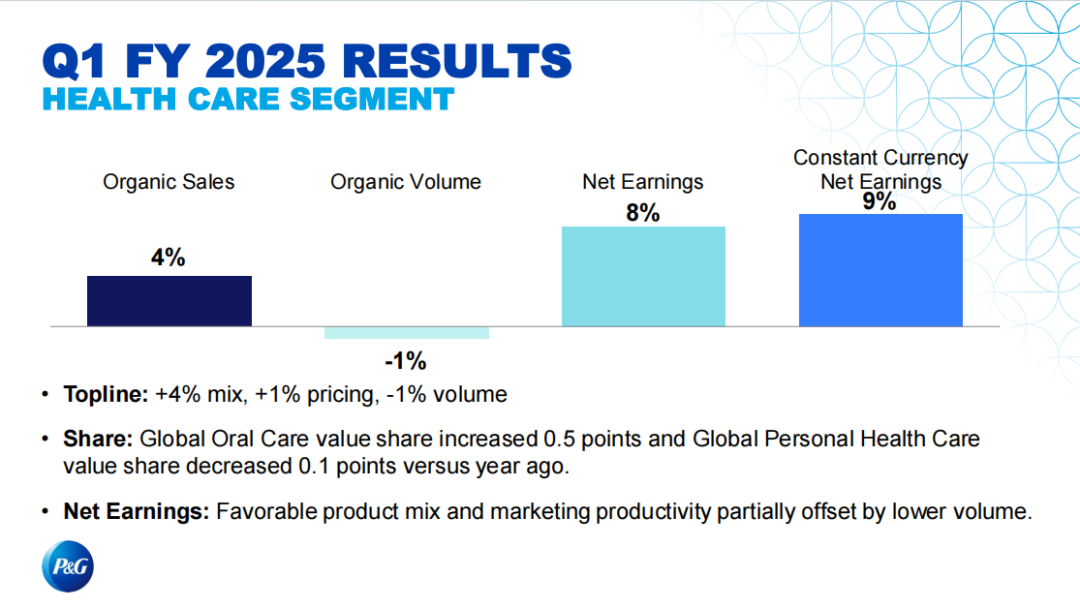

健康护理部门

净销售额同比上升2.4%达到31.47亿美元,有机销售额较去年同期增长了4%

净收益增长了8%达到7.41亿美元,这是由于净销售额的增长和净收益率提高了110个基点。净收益率的提高是由于毛利率的提高和销售、一般及行政费用占净销售额的百分比的下降。

毛利率的提高主要是由于有利的产品组合(由于呼吸系统产品的增长,这些产品具有高于部门平均水平的毛利率)。

销售、一般及行政费用占净销售额的百分比下降是由于营销支出的降低和净销售额增长的正面规模效应。

产品组合增长了4%,定价增长了1%,销量下降了1%。全球市场份额增加了0.1个百分点。

分品类:

口腔护理部门的净销售额实现了低个位数的增长,这一增长是由有利的产品组合(由于电动牙刷和高端牙膏的增长,这些产品的价格高于类别平均水平)的正面影响所驱动的,部分被单位销量的下降和不利的外汇汇率所抵消。

- 销量下降是由大中华区(由于市场收缩和市场份额损失)和中东非(由于退出某些企业市场)的下降所驱动的,部分被北美(由于市场增长和创新)的增长所抵消。

- 有机销售额实现了低个位数的增长,这是由欧洲的高个位数增长和北美的中个位数增长所驱动的,部分被大中华区的高十几个百分点的下降所抵消。

- 市场份额增加了0.5个百分点。

个人健康护理部门的净销售额实现了低个位数的增长,这一增长是由有利的产品组合(由于呼吸系统产品增长,这些产品的价格高于类别平均水平)和提价(由拉丁美洲和亚太地区推动)的正面影响所驱动的,部分被不利的外汇汇率所抵消。

- 单位销量保持不变,因为北美(由于创新和分销收益)的增长被中东非(由于竞争活动增加)的下降所抵消。

- 有机销售额实现了中个位数的增长,由拉丁美洲的两位数增长和北美的高个位数增长所驱动,部分被中东非的中个位数下降所抵消。

- 市场份额下降了0.1个百分点。

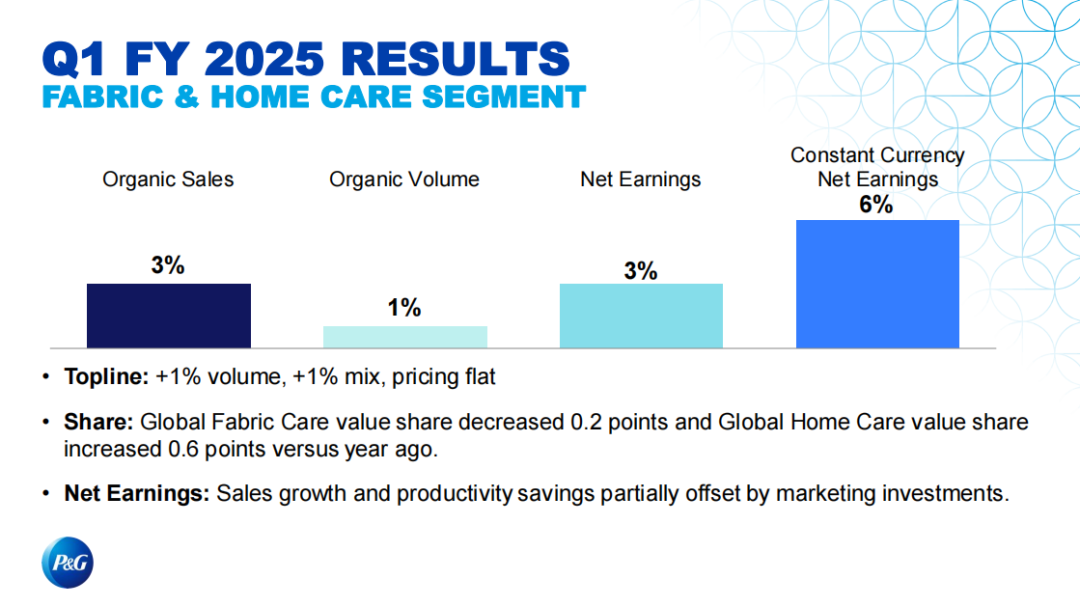

织物和家居护理部门

净销售额同比上升0.8%达到77.1亿美元,有机销售额较去年同期增长了3%。

净收益增长了3%达到16.21亿美元,这是由于净销售额的增加和净收益率提高了50个基点。净收益率的提高是由于毛利率的提高部分被销售、一般及行政费用占净销售额的百分比的增加所抵消。

毛利率的提高是由生产力节省的增加所驱动的,部分被不利的外汇汇率和由于高端产品增长导致的不利组合所抵消,这些高端产品的毛利率低于部门平均水平。

销售、一般及行政费用占净销售额的百分比增加是由于营销支出的增加,部分被上一年度期间较高的外汇交易费用所抵消。

销量增长了1%,产品组合增长了1%,定价保持不变。全球市场份额增加了0.1个百分点。

分品类:

织物护理的净销售额保持不变,因为有利的地理组合的正面影响被不利的外汇汇率所抵消。

- 销量保持不变,因为北美(由于创新)和欧洲(由于增加的市场支持)的增长被拉丁美洲(由于在阿根廷大量清算业务)和亚太地区(由于提价)的下降完全抵消了。

- 有机销售额实现了低个位数的增长,由欧洲的高个位数增长和北美的中个位数增长所驱动,部分被中东非的低十几个百分点的下降和拉丁美洲的两位数下降所抵消。

- 市场份额下降了0.2个百分点。

家居护理的净销售额实现了低个位数的增长。有利的高端产品组合和单位销量的增加部分被不利的外汇汇率和剥离的负面影响所抵消。

- 单位销量的增加主要是由于北美(由于市场增长)和欧洲(由于分销收益)的增长,部分被拉丁美洲(由于在阿根廷大量清算业务)的下降所抵消。

- 有机销售额实现了中个位数的增长,由欧洲的高个位数增长和北美的中个位数增长所驱动。

- 市场份额增加了0.6个百分点。

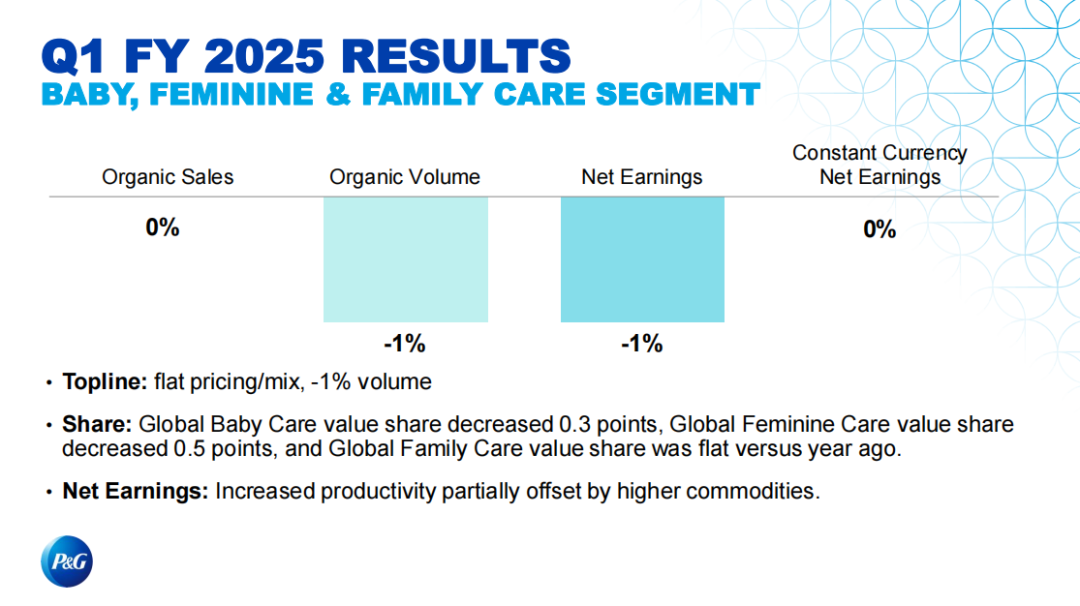

婴儿、女性和家庭护理部门

净销售额同比下降1.6%至51.02亿美元,有机销售额保持不变。

净收益下降了1%至10.66亿美元,这是由于净销售额的下降部分被净收益率提高了20个基点所抵消。净收益率的提高主要是由于毛利率的轻微提高和有效税率的降低。

毛利率的提高主要是由于生产力节省的增加部分被较高的商品成本所抵消。

销售、一般及行政费用占净销售额的百分比保持不变,因为管理费用的增加被上一年度期间较高的外汇交易费用所抵消。

定价和产品组合保持不变,销量下降了1%。市场份额下降了0.3个百分点。

分品类:

婴儿护理的净销售额实现了高个位数的下降。单位销量下降、不利的外汇汇率和剥离活动的负面影响部分被有利的地理和产品组合(由于高端尿布比例增加,其售价高于类别平均水平)所抵消。

- 单位销量的下降主要由大多数地区的下降所驱动,包括中东非(由于市场份额损失)、拉丁美洲(由于在阿根廷大量清算业务)和欧洲(由于市场份额损失)。

- 有机销售额实现了中个位数的下降,这是由于中东非实现了中十几个百分点的下降和欧洲实现了高个位数的下降,部分被大中华区实现了高个位数的增长所抵消。

- 市场份额下降了0.3个百分点。

女性护理的净销售额保持不变。有利的地理组合和提价(主要由北美和中东非推动)的正面影响部分被单位销量下降和不利的外汇汇率所抵消。

- 销量下降主要是由大中华区(由于市场份额损失)和欧洲(由于提价)的下降所驱动,部分被北美(由于市场增长)的增长所抵消。

- 有机销售额实现了低个位数的增长,由北美实现了低个位数的增长部分被大中华区实现了中个位数的下降所抵消。

- 市场份额下降了0.5个百分点。

家庭护理的净销售额实现了低个位数的增长,这是由于单位销量的增加所驱动的,部分被较低的定价(由于增加的促销支出)所抵消。

- 有机销售额实现了中个位数的增长。北美家庭护理类别的市场份额保持不变。

未来展望

宝洁公司(Procter & Gamble)对2025财年的业绩展望保持乐观,预计销售额将增长2%到4%,有机销售额增长3%到5%。尽管外汇汇率和业务剥离预计会对销售额增长产生约1%的负面影响,公司仍维持对稀释每股收益增长10%到12%的预期,核心每股收益预计增长5%到7%。此外,宝洁公司预计2025财年商品成本将带来约2000万美元的税后不利影响,外汇汇率预计将保持中性。公司还预计,由于小型品牌剥离和税收优惠等一次性项目,2025财年的核心每股收益将面临额外的0.10到0.12美元的不利因素。宝洁公司将继续关注其核心业务战略,以实现平衡增长和价值创造,同时对潜在的市场和经济波动保持审慎态度。

联合利华发布的2024年Q3财报显示:

第三季度基础销售额增长(USG)为4.5%,销量增长增至3.6%;营收为152亿欧元,货币影响为(-2.8)%,净剥离影响为(-1.5)%。

动力品牌(占营业额的75%以上)以5.4%的USG领先增长,销量上升4.3%。

2024年全年展望保持不变,USG为3-5%,基础营业利润率至少为18%。

正在进行2024年股票回购计划的最后阶段,回购金额高达15亿欧元。

部门表现

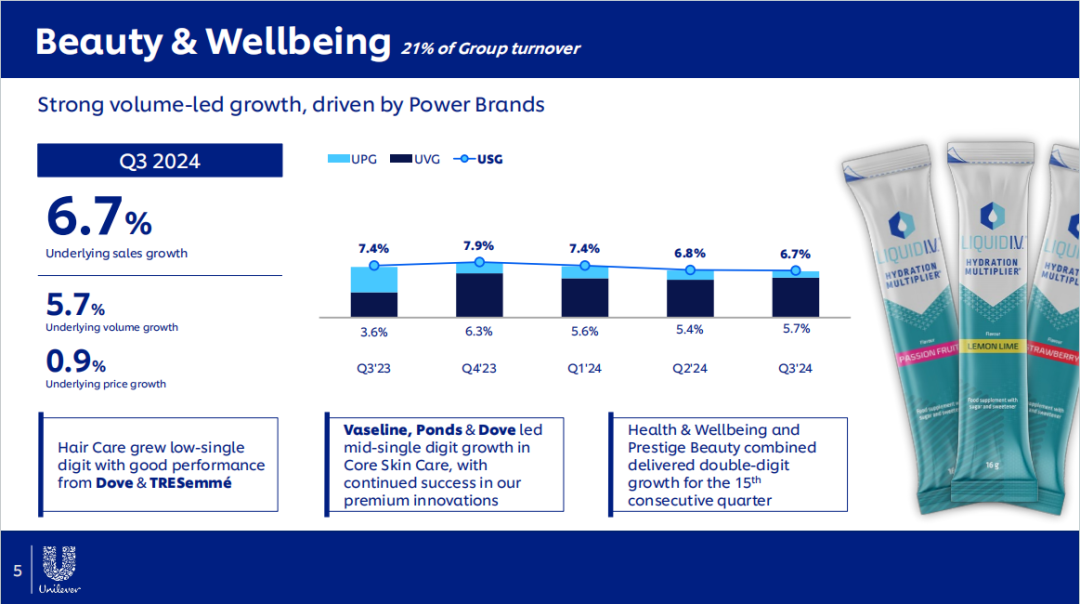

美容与健康 (Beauty & Wellbeing)

第三季度:

美容与健康部门表现出色,基础销售额增长了6.7%,由销量增长5.7%和价格增长0.9%推动;营收较去年同期同比增长5.5%达到32亿欧元。

护发领域实现了低个位数增长,销量增长也是低个位数。

- 多芬在上半年推出头皮+头发疗法后继续实现销量增长。

- 而TRESemme以其护理和造型系列的成功实现了中个位数增长。

- 最大的护发品牌Sunsilk实现了低个位数增长,并且在中国以外的地区实现了高个位数增长,但总体持平。

核心护肤领域实现了中个位数增长,由美国销量的两位数增长带动。

- 多芬实现了强劲的两位数增长,其中包括在巴西推出高效能身体精华和3合1面部护理产品。

- 旁氏在亮肤奇迹和年轻奇迹面部护理系列的支持下实现了两位数增长,这些产品采用了先进技术,使肌肤更清晰、更年轻。

- 凡士林继续表现良好,得益于像Radiant X和Gluta Hya等高端创新产品的持续推出,以及在美国推出Pro VitaB3精华-爆发乳液。

美容与健康和高端美容合计连续第十五季度实现了两位数增长。这是由健康与福祉领域的非常强劲增长带动的,这抵消了高端美容增长较低的情况,反映了美国和中国美容市场的持续放缓。

- Liquid I.V.在成功的夏季季节和持续的国际扩张推动下,又实现了一个季度的强劲两位数增长。

- Nutrafol和olly也实现了强劲的两位数增长,其中olly的女性健康补充品在中国表现良好。

- Hourglass以强劲的两位数增长引领高端增长,由Vanish空气遮瑕膏和Veil水合肤色修饰产品等英雄产品推动,而Paula的选择受到市场放缓的影响。

前九个月:

基础销售额增长了7%,由销量增长5.6%和价格增长1.3%推动;营收较去年同期同比增长5.1%达到98亿欧元。

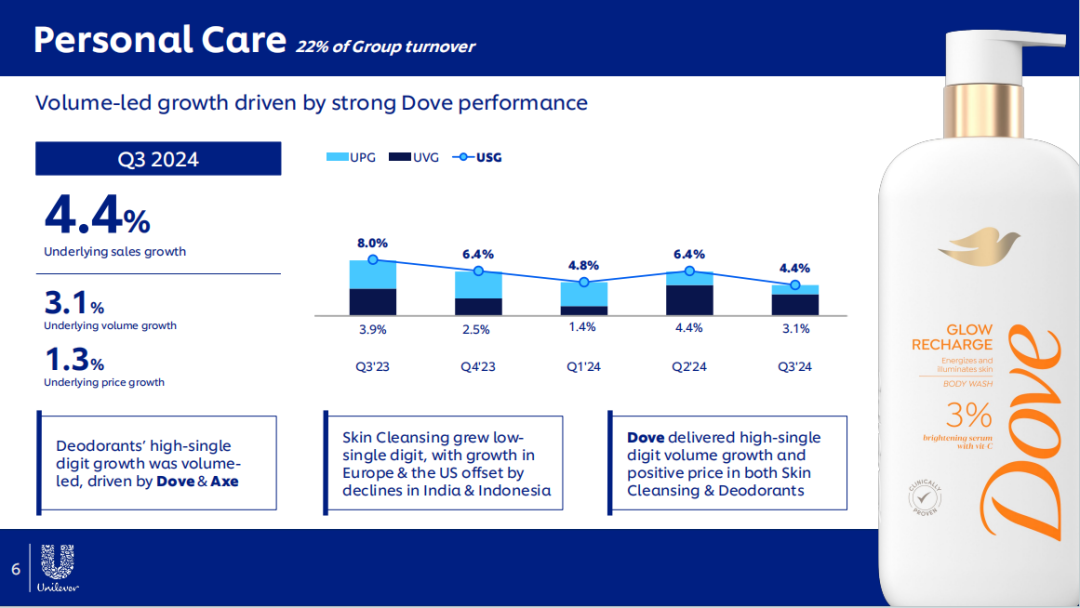

个人护理 (Personal Care)

第三季度:

个人护理实现了以销量为主导的增长,基础销售额增长了4.4%,由销量增长3.1%和价格增长1.3%推动;营收较去年同期同比下降5.7%至34亿欧元。

除臭剂增长了高个位数,这是以销量为主导的。拉丁美洲以两位数的销量增长领先,而欧洲和北美看到了中个位数的增长。

- 多芬继续实现了两位数的增长,其核心女性和多芬男士+护理系列均表现强劲,包括在上半年扩展到全身除臭剂市场的举措。

- Axe和Rexona继续增长,这是由持续成功的精致香水和临床系列推动的。

皮肤清洁实现了低个位数的增长,完全是由销量增长推动的。在欧洲实现了高个位数的增长,这是由销量增加推动的,而在美国则看到了中个位数的增长。

- 多芬实现了高个位数的增长,这得益于上半年在欧洲重新推出多芬沐浴露和在美国推出含有护肤精华的多芬高端沐浴露系列。增长受到了印度通货紧缩、中国品类下降和印尼运营挑战的影响。

口腔护理实现了低个位数的增长,其中欧洲实现了中个位数的增长,部分被印尼的下降所抵消。

前九个月:

基础销售额增长了5.2%,由销量增长3%和价格增长2.2%推动;营收较去年同期同比下降1.6%至104亿欧元。

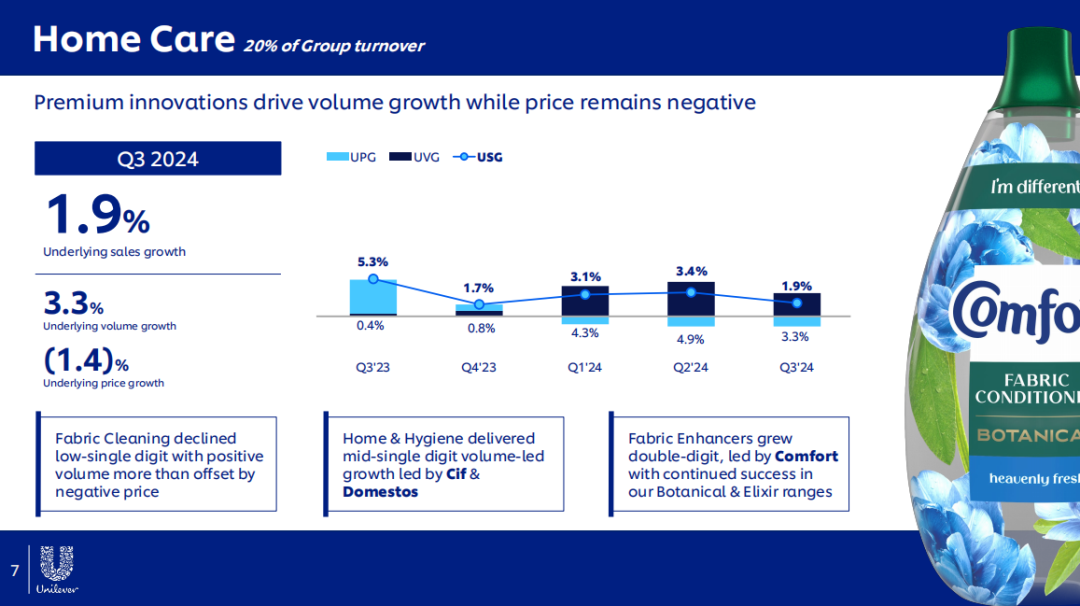

家居护理 (Home Care)

第三季度:

基础销售额增长了1.9%,销量增长了3.3%,部分被1.4%的价格下降所抵消;营收较去年同期同比下降2.9%至30亿欧元。

织物清洁下降了低个位数,略为正向的销量增长被低个位数的负价格增长所超过。欧洲以高个位数的增长领先,由两位数的销量增长推动。

- 专利Pro-S技术设计的短周期洗涤产品Persil Wonder Wash继续表现良好,并在第三季度在土耳其推出。

- 在印度实现了高个位数的增长,由强劲的销量和由Surf Excel Matic和Rin系列引领的液体产品两位数增长所驱动。

- 巴西由于市场疲软和商品通货紧缩,特别是影响粉剂产品组合,导致价格和销量双双下降。

家居卫生增长了中个位数,由销量增长所引领。

- Domestos由于动力泡沫系列在包括波兰和土耳其在内的新地区扩张,实现了两位数的增长。

- Cif也保持了由销量增长引领的两位数增长。

织物增强剂实现了两位数的增长,强劲的销量增长被负价格增长略微抵消。

- Comfort继上半年成功推出新Botanicals和Elixir系列后,继续实现了两位数的销量增长,这些产品采用了专利CrystalFresh技术。

前九个月:

基础销售额增长了2.8%,销量增长4.2%,部分被1.3%的价格下降所抵消;营收与去年同期基本持平为93亿欧元。

营养 (Nutrition)

第三季度:

基础销售额增长了1.5%,由正向的销量增长0.4%和价格增长1.1%推动;营收较去年同期同比下降1.5%至32亿欧元。

烹饪辅助产品增长了低个位数,由Knorr的中个位数增长所引领。在拉丁美洲实现了两位数的增长,这得益于下一代高汤和调味品系列的强劲表现,这些产品具有增强的风味和微量营养素。在美国则是中个位数的增长,完全是销量驱动的,得益于以社交为先的宣传活动,推广使用高汤的家庭烹饪。

调味品持平,低个位数的销量增长被负价格增长所抵消。

- Hellmann's实现了低个位数的销量增长,但由于促销力度增加,被负价格增长所抵消。

- 调味蛋黄酱继续表现良好,包括最近在阿根廷和菲律宾的推出,实现了快速的地理扩张。

联合利华食品解决方案增长了低个位数,尽管中国放缓,但销量仍然为正。

- 公司继续扩大数字销售计划,并从Hellmann's专业蛋黄酱在欧洲和巴西的推出中受益,该产品专门为专业厨房设计。

前九个月:

基础销售额增长了2.6%,由销量增长0.1%和价格增长2.5%推动;营收较去年同期同比增长0.3%达到99亿欧元。

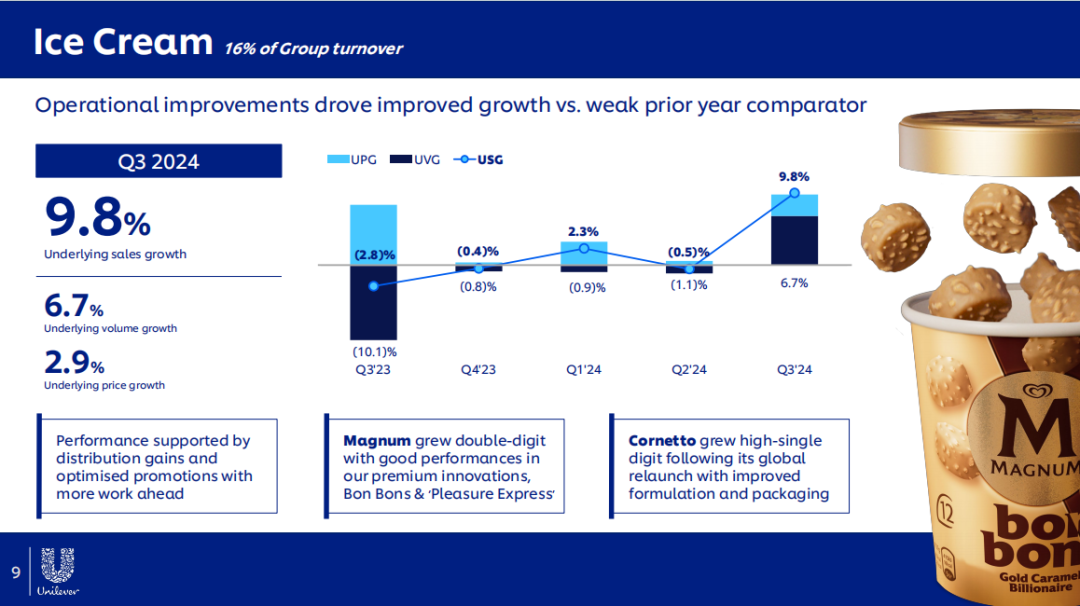

冰淇淋 (Ice Cream)

第三季度:

基础销售额增长了9.8%,由销量增长6.7%和价格增长2.9%推动;营收较去年同期同比增长8.1%达到24亿欧元。这一改善的表现是由运营加强推动的,包括分销收益和优化的促销活动,以及强劲的创新。这些改进由于2023年第三季度的比较基数较弱而被放大。

在家消费实现了两位数的增长,由欧洲两位数的销量增长所引领。

- Magnum的首个一口大小的创新产品Bon Bons,以及Ben&Jerry's Peaces和Yasso's Poppables表现良好。这些高端微型格式的创新满足了对更小、更频繁的享受的需求,推动了冰淇淋品类全年的增长。

外出消费实现了高个位数的增长,销量和价格均有所增长。

- Magnum实现了两位数的增长,其高端“愉悦快车”系列(包括Euphoria、Wonder和Chill)继续表现出色。

- Ben&Jerry's和Cornetto实现了高个位数的增长,这得益于Cornetto首次全球重新推出,配方升级和新包装的支持。

前九个月:

基础销售额增长了3.6%,由销量增长1.5%和价格增长2.1%推动;营收较去年同期同比增长3.9%达到70亿欧元。

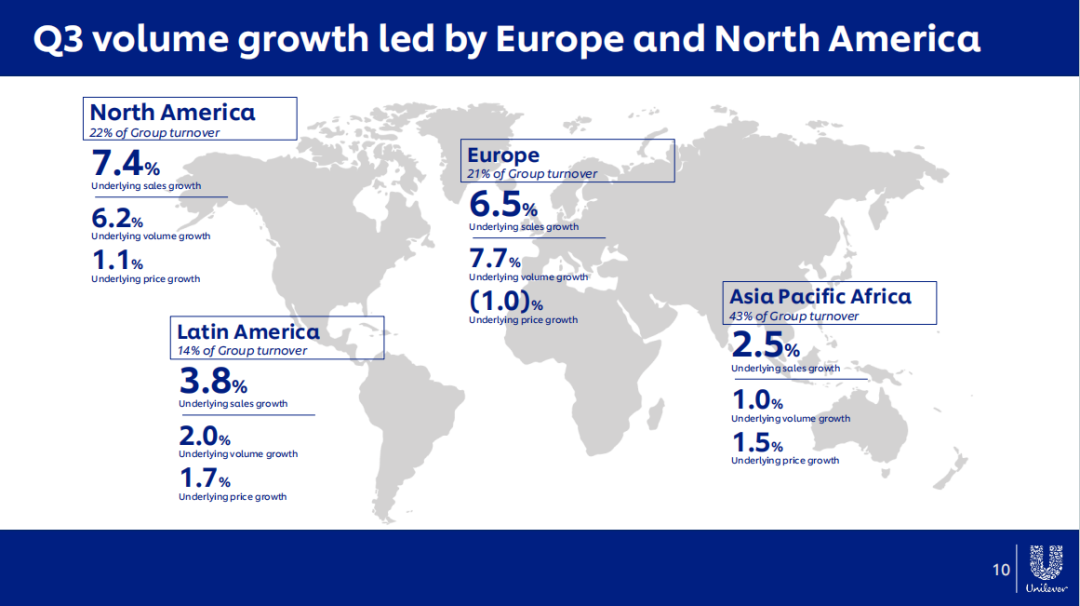

地区表现

亚太非洲地区

第三季度:

基础销售额增长了2.5%,由销量增长1%和价格增长1.5%推动;营收达到64.93亿欧元,占季度总营收的43%。

- 印度增长了2.3%,由销量3.4%所驱动。价格下降了1.0%,这是由于2023年基数中的一次性间接税;如果不包括这一点,第三季度的UPG(单位价格增长)将是持平的。增长由美容与健康以及家居护理的强劲销量所引领。非洲和土耳其继续实现两位数的增长,价格和销量均为正。

- 中国由于持续疲软的消费者情绪,下降了低个位数。此外,公司正在用更高的品类专注度、更新的渠道策略和更明确的地理选择来重置市场进入方式。在中国任命了新的领导,并将继续在核心品类中巩固强势地位。

- 印尼的基础销售额下降了18%,主要是由于长期的运营问题。公司正在印尼采取重大行动,包括消除跨渠道的价格不稳定和将零售库存重置为公司认为的最佳水平。

预计从2025年下半年开始,将在印尼和中国看到这些变化的益处。

前九个月:

基础销售额增长了3.2%,由销量增长2%和价格增长1.2%推动;营收达到198.69亿欧元。

美洲地区

第三季度:

基础销售额增长了5.9%,由销量增长4.6%和价格增长1.3%推动;营收达到54.78亿欧元,占季度总营收的36%。

- 北美地区的基础销售额增长了7.4%,其中6.2%来自销量,1.1%来自价格。美容与健康领域实现了两位数的增长,由美容与健康领域的强劲表现和凡士林持续的良好势头所驱动,销量为主导。个人护理实现了平衡的中个位数增长,得到了多芬的支持。营养领域实现了低个位数增长,销量和价格均为正,但反映出品类增长的放缓。冰淇淋贡献了高个位数的销量增长和正向的价格增长,得益于强劲的冰棒海绵宝宝和小黄人创新产品。

- 拉丁美洲的基础销售额放缓至3.8%,其中2.0%来自销量,1.7%来自价格。美容与健康和个人护理实现了高个位数增长,价格和销量均为正,由除臭剂和皮肤护理的两位数销量增长所引领。家居护理下降了低个位数,受到巴西粉剂市场放缓的不利影响。营养领域实现了中个位数增长,Knorr表现强劲。冰淇淋下降了低个位数,受到该地区不利天气条件的影响。巴西实现了低个位数增长,由美容与健康和个人护理的强劲增长所驱动。墨西哥经历了低个位数增长,因为在前八个季度的两位数增长之后,价格和销量开始正常化。尽管阿根廷持续进行经济调整并继续面临高通胀定价,实现了正向的销量增长。

前九个月:

基础销售额增长了5.6%,由销量增长4.1%和价格增长1.4%推动;营收达到169.5亿欧元。

欧洲地区

第三季度:

基础销售额增长了6.5%,销量增长7.7%,部分被1%的价格下降所抵消;营收达到32.75亿欧元,占季度总营收的21%。

- 在欧洲的业绩提升得益于强大的创新计划和品牌投资的增加。冰淇淋和家居护理实现了两位数的销量增长,而个人护理实现了中个位数的增长,这得益于除臭剂销量的又一次强劲增长。营养品领域略有增长。在欧洲,增长是全面性的,所有主要市场在本季度都实现了销量的正增长。

前九个月:

基础销售额增长了4.5%,由销量增长2.9%和价格增长1.5%推动;营收达到95.59亿欧元。

未来展望

“我们实现了连续第四个季度的积极增长,销量有所提升,我们的每个业务集团年比年销量都有所增长。基础销售额增长了4.5%,由我们的动力品牌带动,特别是多芬、Liquid I.V.、Comfort和Magnum表现出色。价格增长继续按照我们的预期适度放缓。我们仍在转型绩效的初期阶段,我们正以快节奏执行增长行动计划——专注于做得更少、更好、影响力更大的事项。我们开始看到,在增加品牌投资的支持下,在市场上扩大规模、更大的创新所带来的积极影响。我们在看到运营或市场挑战时,正在采取果断行动,以确保我们能够持续并提高绩效。作为集团整体转型的一部分,我们正在实施一项全面的生产力提升计划和冰淇淋业务的分离,这两项工作都在按计划进行。”首席执行官司马翰(Hein Schumacher ),“我们正按计划实现2024年的展望,并相信我们正在采取的步骤将有助于将联合利华(Unilever)转变为一个持续表现更高的企业。”

联合利华(Unilever)近期的高层人事变动显示了公司在美妆与健康领域的战略调整和领导力更新。8月份,陈戈的加入,作为中国区总裁及美妆与健康事业部中国区总经理,意味着联合利华对中国市场的重视和对本土化管理的加强。陈戈将直接向联合利华美妆与健康全球总裁Priya Nair汇报,这种架构有助于快速响应中国市场的特定需求,并在全球战略框架下实现区域市场的优化管理。

紧接着,在10月4日,联合利华宣布任命Mary Carmen Gasco-Buisson为高端美妆事业部的新首席执行官,这一任命将于2024年11月1日生效。她的加入是在Vasiliki Petrou于7月宣布离任后的重要人事决定,预示着联合利华在高端美妆领域的新战略布局和业务发展。Mary Carmen Gasco-Buisson的加入,凭借其在宝洁(Procter & Gamble)的丰富经验,预计将为联合利华的高端美妆业务带来新的增长动力和市场竞争力。

这些人事变动反映了联合利华在全球美妆与健康领域中的积极布局,旨在通过引入具有国际视野和丰富行业经验的高管,推动公司的创新和增长。

1. 2024年全年展望保持不变:

预计2024年全年的基础销售额增长(USG)将在3%至5%的多年范围内,大部分增长由销量驱动。

预计全年的基础营业利润率至少为18%,品牌投资将增加。

预计下半年的年比年利润率增长将小于上半年,考虑到较强的比较基数和由于适度的商品通胀回归导致的补充成本增加。

2. 执行增长行动计划:

联合利华将继续执行其增长行动计划(Growth Action Plan),专注于做更少但更好的事情,以实现更大的影响。

公司正在通过增加品牌投资和扩大市场创新来推动销量增长。

3. 冰淇淋业务的分离和生产力计划:

冰淇淋业务的分离工作正在按计划进行,预计将在2025年底前完成。

联合利华的生产力计划已经开始在与相应工作委员会完成协商的国家实施。

4 投资和创新:

联合利华将继续投资于其品牌和创新,以推动增长和竞争力。

公司将继续通过收购、处置和有机增长来构建其在美国的强大投资组合。

5. 市场表现:

尽管市场有所放缓,联合利华在核心业务领域看到了积极的增长,尤其是在美国和欧洲市场。

公司预计欧洲的增长将在未来几个季度有所放缓,但在美国市场看到了强劲的增长势头。

6. 应对挑战:

联合利华正在解决印度尼西亚和中国市场的长期问题,预计从2025年下半年开始将看到这些变化的益处。

7. 资本分配:

联合利华在2024年完成了一些资产的出售,并继续实施高达15亿欧元的股票回购计划。$宝洁(NYSE|PG)$$联合利华(LSE|ULVR)$$纳斯达克(NASDAQ|NDAQ)$#社区牛人计划#@社区精选

本文作者可以追加内容哦 !