01 权益观点

国内增量政策成效初显,外部宏观不确定性抬升,预计短期全球风险偏好趋于收敛,而后对核心资产集中定价导致波动率显著上行。国内方面,自一揽子增量政策发布以来,多项经济数据好转,周内公布的PMI数据重新升至扩张区间,表明我国企业生产经营活动企稳回升的步伐有所加快。国内权益市场仍处于政策蜜月期,预计将围绕明年经济部署展开定价,关注下周人大常委会的具体财政刺激方案。海外方面,美国大选进入倒计时,当前两党候选人的政策分歧主要在于税收政策倾向、能源相关产业政策和移民政策,预计大选后市场将对多个关键资产集中定价“意外”情形,美联储降息影响边际衰减。短期建议对国内权益维持积极乐观,关注全球政治敏感期内防御型资产的配置价值。

关注行业方面,短期对地产链、基建链等困境反转行业维持积极,关注黄金、国防军工和国产替代等相关领域在全球政治敏感期的防御价值。地产链方面,10月份住房市场成交数据显示,全国新建商品房网签成交量连续15个月下降后首次实现增长;全国二手房网签成交量连续8个月下降后首次实现增长,政策“组合拳”已对住房市场的需求端有显著改善,建议关注地产链在基本面和估值双重修复的机会;基建方向,安排地方政府债务结存限额中的4000亿元,用于化解存量政府投资项目债务和消化政府拖欠企业账款,下周人大常委会有望进一步出台大力度举措改善地方政府债务现状;黄金、国防军工和国产替代等领域,全球地缘政治形势日趋复杂和美国大选的不确定性上升,预计市场将集中定价“意外情形”,核心资产预计将加剧波动,美国外交政策和再通胀的潜在风险情形,促使防御型资产的短期配置价值提升。

02 市场回溯

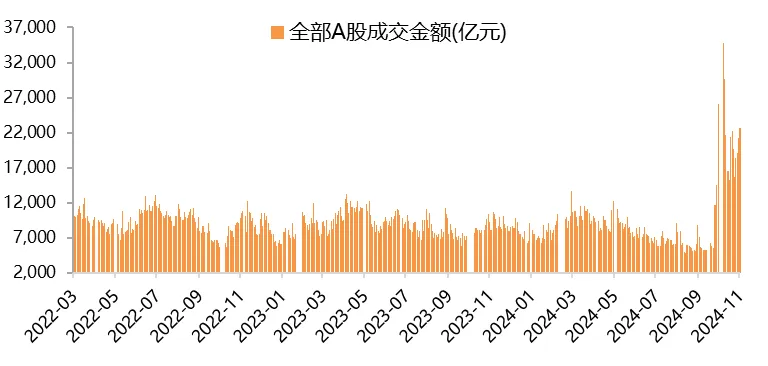

本周公布10月官方制造业PMI 为50.1%,升至扩张区间,是近6个月来最高水平,在一揽子政策背景下,企业部门信心明显增强。9月全国发行新增地方债1.14万亿元,新增地方债发行规模创年内新高,为高质量发展提供有力资金支撑。海外方面,受东南部飓风以及波音公司罢工影响,美国非农就业新增就业数据远低于预期,三季度实际GDP年化季环比增速低于预期。本周A股有所回落,但日均成交额仍保持在2.09万亿元高位水平,上证指数、国证2000、沪深300和创业板指的涨跌幅分别为-0.84%、-1.38%、-1.68%和-5.14%。

风格方面,周期>金融>消费>成长。行业方面表现分化,受益于政策宽松的地产链、和受益于化债和并购重组的建筑装饰等行业表现较强,红利资产的表现较弱。周期方向,各子行业涨跌分化,地产链的困境反转行情持续演绎、钢铁的供给改革预期加强,钢铁、建筑材料、有色金属和交通运输分别收涨4.7%、2.3%、1.6%、1.5%,基础化工和石油石化分别收跌0.9%和1.9%;消费方向,三季报多数低于预期但利空落地,商贸零售、社会服务本周涨幅超2.5%,纺织服饰、家用电器和医药生物本周跌幅均超2.5%。科技成长方向,前期表现强势的各子板块在本周显著降温,传媒、电力设备、通信和国防军工等行业跌幅均超2.5%。金融地产板块,市场风险偏好持续处于高位,房地产板块持续回升,房地产本周收涨6.0%,银行收跌1.7%。

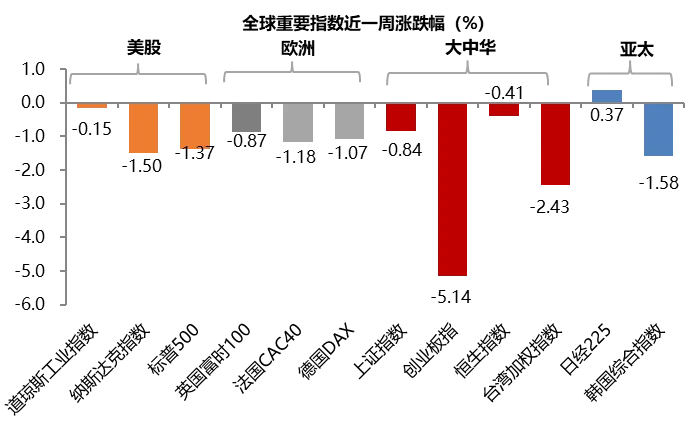

受东南部飓风以及波音公司罢工等短期事件冲击,美国非农就业新增就业数据大幅低于预期,同时部分美国大型企业业绩不及预期,本周全球权益市场普遍下跌。美股方面,三大指数全线收跌,纳指、标普和道指周内涨跌幅分别为-1.5%、-1.37%和-0.15%;欧洲方面,法国CAC40、德国DAX和英国富时100的周内涨跌幅分别为-1.18%、-1.07%和-0.87%;亚太地区方面,日经225和韩国综合指数周内涨跌幅分别为0.37%和-1.58%,大中华区方面,创业板指、台湾加权指数、上证指数和恒生指数周内涨跌幅分别为-5.14%、-2.43%、-0.84%和-0.41%。

资金面

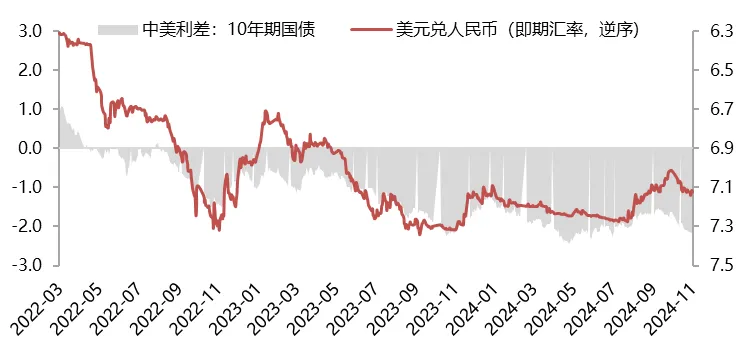

本周美元指数与上周几乎持平,人民币汇率相对美元微幅贬值。截至11月1日,美元指数收盘价104.32,美元指数单周上涨0.01%;美元兑离岸人民币(USDCNH)收于7.1385,离岸人民币兑美元贬值0.05%。

估值面

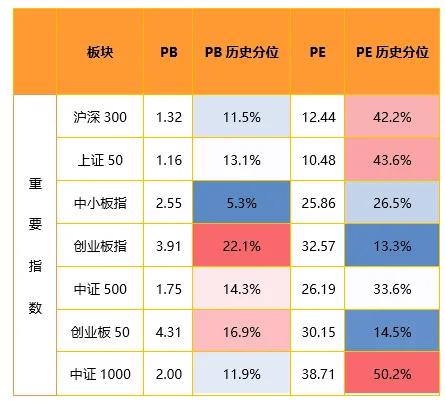

本周大盘权重指数估值涨跌不一。具体看,中证500估值分位数上升4.6%,中证1000估值分位数上升1.7%,中小板指估值分位数上升0.2%,创业板指估值分位数下降1.0%,创业板50估值分位数下降2.9%,沪深300估值分位数下降4.1%,上证50估值分位数下降6.8%。横向比较看,中证1000、沪深300和上证50PE的估值分位处于40%-50%的历史分位区间,中证500和中小板指仍处于30%附近的历史较低位区间,创业板指和创业板50的估值分位水平仍处于10%-15%左右的历史低位区间。

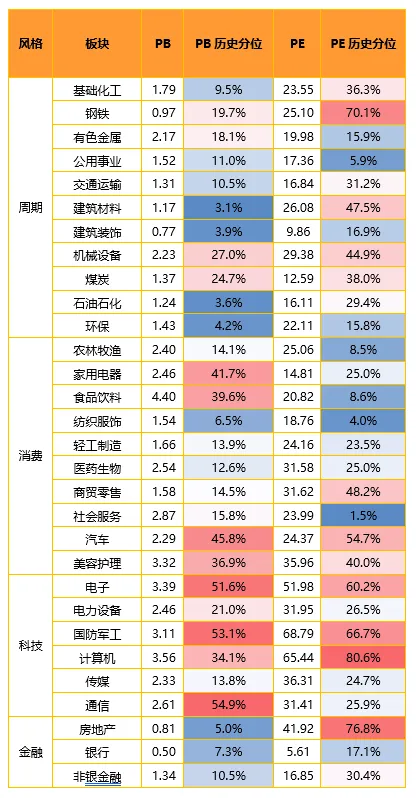

分板块来看,各板块估值水平表现有所分化。具体来看,周期板块估值分位数多上升,钢铁、石油石化、建筑材料、建筑装饰和交通运输估值分位分别上升22.5%、8.8%、7.7%、4.8%和4.3%,环保板块估值分位数下降7%;消费板块估值涨跌不一,美容护理、轻工制造估值分位分别上升9.5%、5.3%,家用电器、农林牧渔估值分位分别下降3.9%和26.5%;科技成长板块的估值涨跌不一,国防军工、电力设备和传媒估值分位分别上升9.4%、1.8%和1.2%,电子和通信估值分位分别下降7.6%和8.6%;金融板块,非银金融估值分位下降21.2%,房地产估值分位上升2.9%,银行估值分位下降0.4%。

注:1)单元格越红,代表同期数值排名越高,反之越低;2)历史分位取自2005年以来的历史数据,表现当下估值所处历史的位置,数值越高,所处历史估值越高。

情绪面

本周A股交投活跃度维持在历史高位水平,A股日均成交额上升至2.09万亿的水平(前值1.91万亿)。上证综指、沪深300换手率有所回升,其中上证综指换手率1.83%、沪深300换手率0.98%;创业板指换手率3.88%,继续回落。

风险提示:本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

本文作者可以追加内容哦 !