摘要:停滞的几年(欢迎关注杠杆游戏)

撰文|张银银&编辑|欣欣然

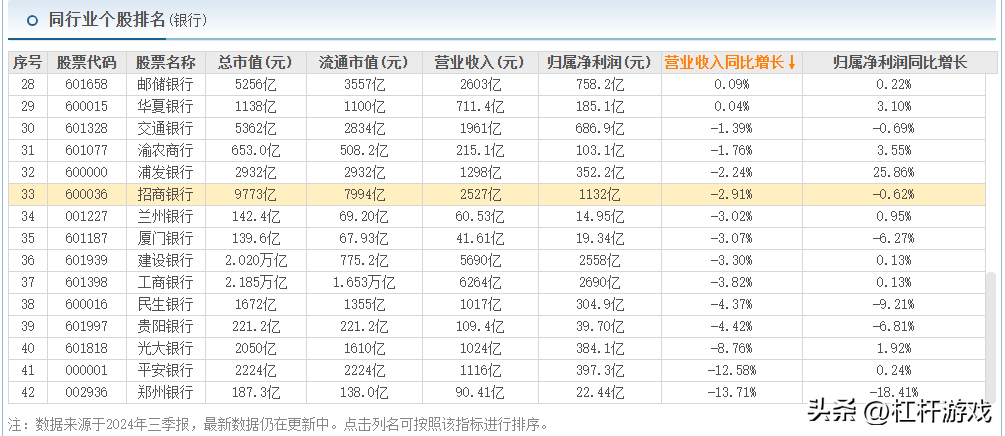

2024年前三季度A股上市银行财报悉数发布。杠杆游戏看了一下,有一家银行双料倒数第一。

一方面,该银行营收前三季度下滑13.71%,一方面归属净利润同比下滑18.41%。

其他41家A股上市银行,还没有营收、归属净利润同时下滑都达到百分比两位数的。

这家银行就是郑州银行。

图表来源|东方财富(特此感谢)

可以说,郑州银行是2024年前三季度最惨的银行。

其实,这2年,我们关注郑州银行多次,确实是惨,下文我们会写。

1、悲催的三季报

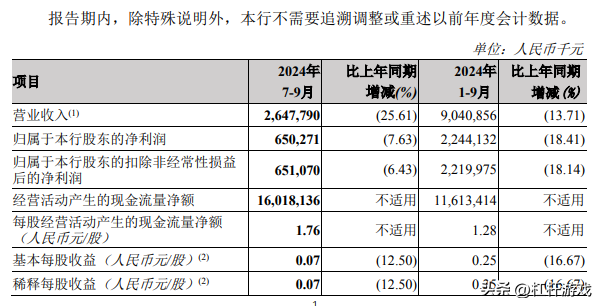

1)郑州银行三季报披露,2024年第三季度,该行录得营收26.48亿元,同比下滑25.61%;归属净利润为6.5亿元,同比下降7.63%;基本每股收益为0.07元,下降12.50%。

回溯一下,上半年,郑州银行的营收为63.93亿元,同比下滑7.59%;同期归属净利润15.94亿元,同比下滑22.12%。

第三季度的营收大幅下滑,导致前三季度,郑州银行公司营收同比下滑13.71%,为90.41亿元;归属净利润还不错,降幅较上半年收窄,为22.44亿元,同比下降18.41%。

看了这2个下滑的幅度,确实有些震惊。

2024年前三季度,郑州银行的加权平均净资产收益率为5.14%,同比下降1.38个百分点。

同期,经营活动现金流净额为116.13亿元,2023年同期为-10.2亿元,同比增加126.33亿元;筹资活动现金流净额-80.68亿元,同比减少147.22亿元;投资活动现金流净额-55.22亿元,2023年同期为-40.01亿元。

2)资产方面,截至9月末,郑州银行的资产总额为6666.26亿元,较2023年末增加5.69%。公司发放贷款及垫款本金总额为3837.11亿元,较2023年末增加6.41%;吸收存款本金总额为3969.09亿元,较2023年末增加9.96%。

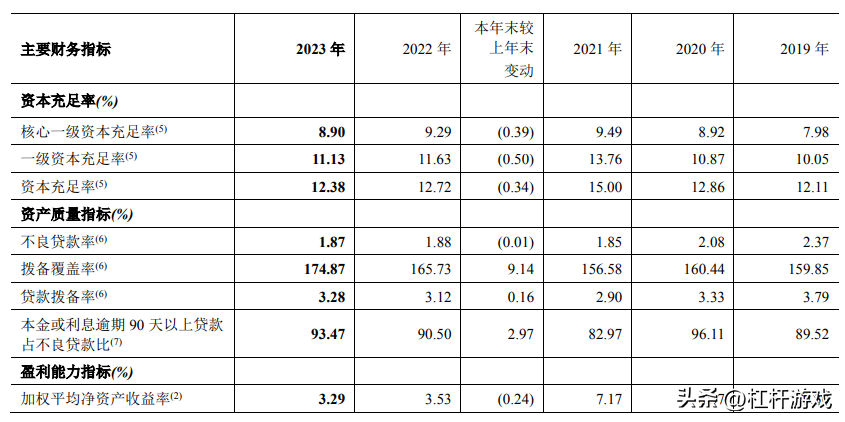

资产质量方面,不良贷款率1.86%,较2023年末下降0.01个百分点;拨备覆盖率166.23%,资本充足率12.29%。

不过,杠杆游戏注意到,郑州银行这一不良贷款率,依旧在所有城商行中最高。

3)资产重大变化方面,截至2024年9月末,郑州银行买入返售金融资产较2023年末减少79.9%,占公司总资产比重下降1.37个百分点;

债权投资较2023年末增加9.25%,占公司总资产比重上升0.65个百分点;

拆出资金较2023年末增加57.42%,占公司总资产比重上升0.48个百分点;

发放贷款和垫款较2023年末增加6.46%,占公司总资产比重上升0.4个百分点。

负债重大变化方面,截至2024年9月末,郑州银行吸收存款及同业存款较2023年末增加9.29%,占公司总资产比重上升2.05个百分点;

应付债券较2023年末减少5.95%,占公司总资产比重下降1.78个百分点;

拆入资金较2023年末减少11.24%,占公司总资产比重下降0.84个百分点;

卖出回购金融资产款较2023年末增加27.41%,占公司总资产比重上升0.82个百分点。

2、停滞的几年

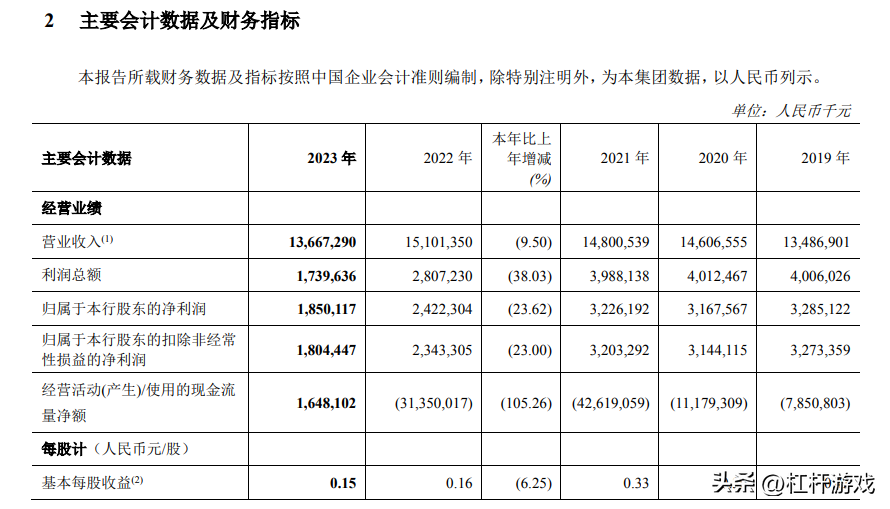

此前杠杆游戏写过,2023年,郑州银行实现营业收入136.67亿元,同比下降9.50%。

对了,2019年时郑州银行的营收就近135亿元,2020年增长到146亿元,2021年达到148亿元,2022年则有151亿元。

不得不说,郑州银行的2023年不太好。

2023年,郑州银行的净利润为18.59亿元,同比下降28.48%;归属净利润18.50亿元,同比下滑23.62%。

外币资产规模变化及汇率波动影响,叠加息差收窄等因素,营业收入及净利润不及同期。

哪怕2022年,郑州银行的归属净利润也超24亿元,如果看更久远一点,近年,该行的归属净利润几乎没低于30亿元,有的年份甚至超40亿元。

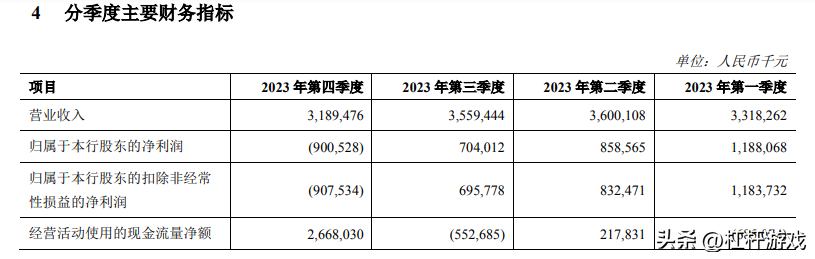

说回2023年,如果分季度看,如下图,2024年四季度,郑州银行归属净利润为-9亿元,而前三个季度,不管多少,至少是盈利的。

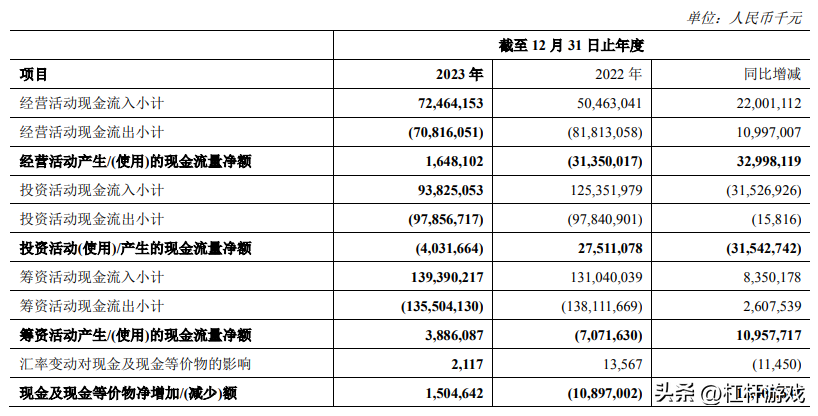

另外杠杆游戏注意到,2023年一季度、三季度两个季度,郑州银行的经营活动使用的现金流量净额为负值。

以全年看,2023年,郑州银行的经营活动产生的现金净流入16.48亿元。

其中现金流入724.64亿元,比2022年同期增加220.01亿元,主要是吸收存款净增加额、向央行借款净增加额增加;

现金流出708.16亿元,比2022年同期减少109.97亿元,主要是发放贷款净增加额减少。

2023年投资活动使用的现金净流出40.32亿元。

其中现金流入938.25亿元,比2022年同期减少315.27亿元,主要是收回投资收到的现金流入减少;

现金流出978.57亿元,与2022年同期基本持平。

2023年,郑州银行筹资活动产生的现金净流入38.86亿元。

其中现金流入1,393.90亿元,比2022年同期增加83.50亿元,主要是发行债券所收到的现金流入增加;

现金流出1,355.04亿元,比2022年同期减少26.08亿元,主要是本期无优先股本金及股利支付流出。

净利息收益率2.08%,成本收入比27.11%,资本充足率12.38%,不良贷款率1.87%,拨备覆盖率174.87%,主要监管指标符合监管要求。

3、不良为何较高?受争议的不分红

1)上文我们写过了,截至2024年9月末,郑州银行的不良贷款率1.86%,虽然较2023年末下降0.01个百分点;不过这一不良贷款率,依旧在所有城商行中最高。

何以至此?从2023年报中可以得到不少答案。

截至2023年末,郑州银行的不良贷款余额67.57亿元,不良贷款率1.87%,较2022年末下降0.01个百分点。

其中公司贷款(不含票据贴现)不良贷款率2.09%,较2022年末上升0.29个百分点;个人贷款不良贷款率1.72%,较2022年末下降0.77个百分点。

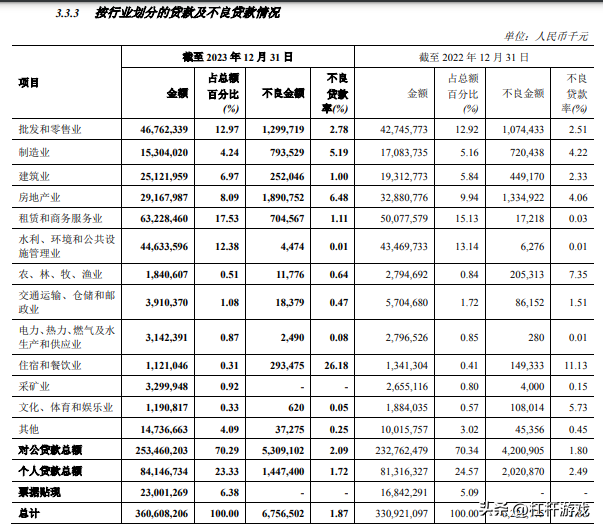

分行业看不良率很有意思。

房地产行业的不良率高,这是很多杆友都能想到的。郑州银行披露,该项不良率为6.48%,比整个银行的不良率高太多了。

2022年时该不良率为4.06%,也就是说2023年认定的增长的不良率提高了不少。

但,其实这不算最狠的。

如上图,我们接着看,郑州银行的住宿和餐饮业不良率才惊人,高达26.18%。当然金额不算很多,不到3亿元。

总体而言,郑州银行说,其公司贷款的不良贷款主要集中在:房地产业、批发和零售业及制造业,不良贷款率分别为6.48%、2.78%、5.19%。

2023年报披露,2023年,郑州银行共计提贷款损失准备金58.92亿元。

其中以摊余成本计量的发放贷款及垫款计提58.89亿元,以公允价值计量且其变动计入其他综合收益的发放贷款及垫款计提0.03亿元;

核销及转出不良贷款47.67亿元,收回已核销贷款3.78亿元。

贷款损失准备金余额118.15亿元,其中以摊余成本计量的发放贷款及垫款减值余额118.10亿元,以公允价值计量且其变动计入其他综合收益的发放贷款及垫款减值余额0.05亿元。

上述种种,让郑州银行的不良在所有银行中表现突出。

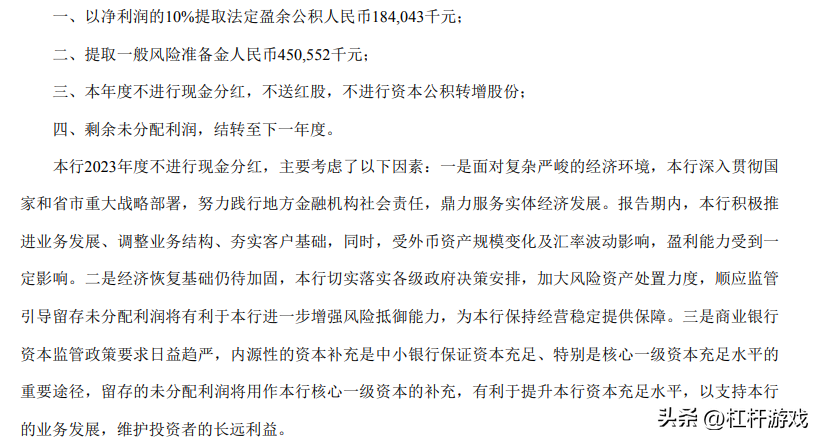

2)最后我们说一下分红问题,该行2023年报说:

本年度不进行现金分红,不送红股,不进行资本公积转增股份;

2023年报说剩余未分配利润,结转至下一年度。郑州银行之所以2023年度不进行现金分红,说了一堆理由。

此前我们写过好几次, 2020、2021、2022年,该行连续3年分红都是0元。加上2023年,4年不分红。

2024年呢?我们拭目以待。

本文未标注出处的财务图表,均源自郑州银行有关公告,特此说明并致谢

版权及免责声明:本文系杠杆游戏创作,未经授权,禁止转载!如需转载,请获取授权。另,授权转载时还请在文初注明出处和作者,谢谢!杠杆游戏任何文章之观点,皆为学习交流探讨用,非投资建议。用户据此进行的一切投资,请自负责任。文章如有疏漏、错误欢迎批评指正。

本文作者可以追加内容哦 !