原文发送于昨日晚间。

2024年11月7日,嘉益股份公开发行3.98亿元可转换公司债券,简称为“嘉益转债”,债券代码为“123250”。

按最新正股价:115.34元,转股价:116.05元,以及转债条款计算,转股价值:99.39元,纯债价值:82.36元,保本价:118.9元,债券年收益:2.97%,A+级。

发行条款点睛

利息和赎回价:第一年0.20%、第二年0.40%、第三年0.80%、第四年1.50%、第五年2.00%、第六年2.50%,赎回价:114元。尚可。

强赎条件:转股期内,正股连续30个交易日中,至少有15个交易日的收盘价不低于转股价的130%。一般。

转股价下修条件:存续期间,正股连续30个交易日中,至少有15个交易日的收盘价低于转股价的85%。下修后转股价不低于每股净资产。一般。

回售条件:到期最后2个计息年度内,正股任何连续30个交易日的收盘价低于当期转股价的70%。回售价为面值加当期利息。一般。

公司基本面

公司已成为行业内较有影响力的专业不锈钢真空保温器皿制造商。公司与国际知名不锈钢真空保温器皿品牌商之间建立了良好且稳定的合作关系。

暂无细分行业对标。家居用品转债行业对标:乐歌转债、松霖转债等。

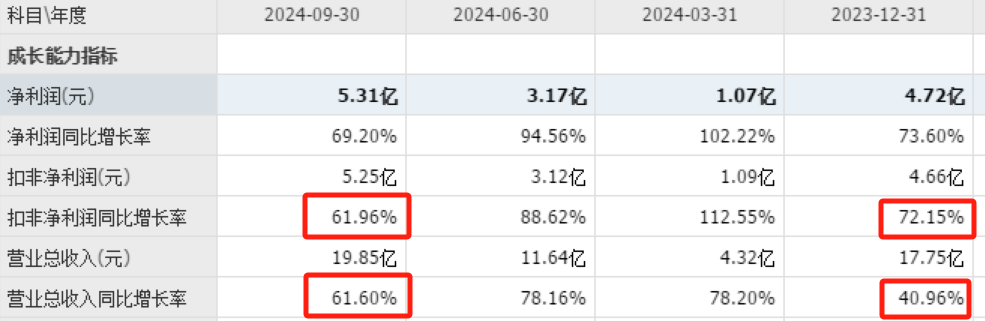

经营业绩

公司近期业绩高增长。

估值

当前嘉益股份股价:115.34元,毛利率:39.54%,自由现金流2.09亿元,流动比率:2.4,资产负债率:26.27%,静态估值市盈率PE:17.4倍,市净率PB:7.13倍,成长性估值PEG:0.59,近期16家机构关注

参考近似规模、评级和转股价值的可转债估值,保守估计合理定位在139元附近,即每中一签盈利390元。

假定原股东优先认购70%~90%,网上申购8万亿,则预测满额申购中一签概率为:0.5%~1.5%,约101户中一签。

按每股配售3.8311元面值可转债,股票市值含可转债优先配售权比例为3.32%,即买200股,23068元市值大概率配8张。

按转债上市定位估算,如果当前股价不变,抢权配售的投资者获得收益率为1.3%。

综合评价

公司近期业绩高增长,静态估值偏低,成长性估值较低。

转债转股价值略低于满足,评级较低,利息尚可。

综合5星评级为4星(****)。

本文观点和原理参见《价值可转债投资策略》(作者:宁远君,唐斌)。

《谨慎的反弹》《行情回暖,新转债又来了》《1只转债不下修,3只转债即将满足》《警惕!4只转债即将满足赎回条件》《小幅跑赢》已同步发文,欢迎关注!

本文提及的相关证券,不构成任何投资建议,仅用于个人投资记录和分享投资理念,若网友根据文中提及的证券买卖,请自行承担风险!

$嘉益股份(SZ301004)$$嘉益转债(SZ123250)$$创业板指(SZ399006)$

本文作者可以追加内容哦 !