港股自8月初起便开始了估值修复的征途,九月中旬起,美国进入降息周期叠加中国政策利好大幅,港股市场情绪更是水涨船高。但是消化完前期利好之后,港股大幅回调,逐步释放之前的正面情绪透支与政策预期的普遍降温。

随着港股持续调整,当前又来到了布局位置。

Wind数据显示,今年以来1月到10月南向资金持续流入超5300亿元,流入速度为近十年最快。虽然离今年结束还有2个多月,但是南向资金净买入额仅次于2020年的6721亿港元。

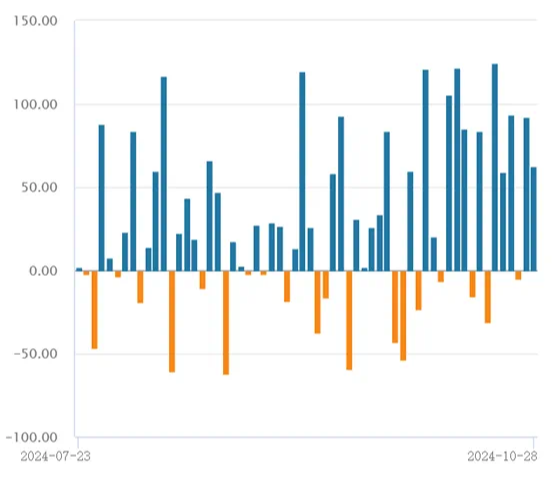

10月21日到10月25日当周,南向资金单周净流入规模超427亿港元,为近期高点。10月21日,南向净流入规模达到124.3亿港元,刷新3月23日以来高点。

近60日南向资金流入规模(单位:亿元)

数据来源wind;统计截至2024.10.28;基金有风险,投资须谨慎

南向资金净买入规模不断扩大,这表明内地投资者对港股市场的信心逐渐加强。对于长期投资者来说,当前的港股重新来到了配置价值水平位:

1)企业基本面企稳, 预期盈利逐步修复。经过近期回调后,市场情绪也有所平复,短期来看市场在当前位置震荡消化,长期来看港股或受益于政策发力下的盈利修复。

2)估值角度看,现阶段港股配置具吸引力。目前恒指动态估值从10月7日近11x回到了9x的相对较低水平,估值吸引;AH折溢价角度来说,通过观察恒生AH溢价指数的走势,短期来看,溢价指数由10月7日的低点128回升至143;长期来看,整体A股溢价水平仍处于高位,目前港股相对于A股仍具吸引力(wind数据,截至2024.10.28)。

数据来源:wind,截至2024年10月28日

3)优质公司聚焦地。汇聚了大量来自内地和国际的优质企业,不乏在全球具有影响力的科技巨头、金融大鳄以及传统行业的龙头。从南向资金流入看,资金偏好科技、高股息相结合的哑铃策略。科技行业本身前景广阔,人工智能、大数据、新能源车、生物制药等产业链投资机会有望不断涌现,众多高科技企业汇聚的港股市场也将拥有巨大空间。同时,波动的环境中,低波动的高股息策略具备防守特征,也是投资港股的较优选择。

浙商基金港股投资机会:

浙商沪港深混合精选(A类007368;C类007369)作为市面上为数不多的港股基金之一,自下而上选择配置了竞争力较强的交通运输、食品饮料、非银金融、传媒等行业的优质公司,精选估值低、成长可观的优质公司,在控制风险的基础上,通过优质企业的内在价值获得理想回报。(来源基金定期报告,截至2024.6.30)

浙商中华预期高股息(A类007178;C类007216)特征是防守性较高且具备长期投资价值。高股息资产为投资者提供较高股息回报的同时兼具防守性,它们主要集中在银行、能源和公用事业等传统行业,这些行业盈利模式较为稳定,且不易受到经济周期波动的影响,市场上行期间收益平稳,市场出现较大跌幅时,下行保护能力优势显著。在海外市场,高股息策略是被市场证实的长期有效的投资策略;相信在港股这一国际金融中心市场上,高股息策略也将发挥其最大价值。

本文作者可以追加内容哦 !