今年三季度,A股在政策转向下大幅走强,固收市场则由于“跷跷板效应”以及十年期国债收益率的历史低位出现一定震荡,市场起承转折下,后续会如何演绎?恰逢三季报披露,让我们看看一些重点产品的过往表现和基金经理后续研判。

卢扬:震荡修整期,更需关注行业格局及企业经营状况

2024年三季度卢扬代表作上银鑫卓混合延续了过往亮眼表现,在过去一年实现了21.29%的优异成绩。(注:数据来源上银鑫卓2024年三季度报告,数据截至2024/09/30)

三季度,该基金延续了其红利赛道的优质股筛选思维,关注投资标的安全边际的前提下,逆向布局,回看过去卢扬表示:

“3季度以来,本基金对组合进行了部分调整,利用8月到9月初的调整增持了银行和煤炭板块,因为经过前期的大幅调整,这些板块龙头公司的股息率已经重新回到了5%乃至6%以上具备很强吸引力的水平,同时本基金继续维持前期对低估值、高股息的电力、石油、高速公路、运营商等行业的较高配置,因为它们都具备了高分红、低PB以及管理改善提升ROE的能力,与国际可比公司相比估值都是显著低估……。”(注:观点来源《上银鑫卓2024年三季度报告》)

回看这份观点,上银鑫卓混合利用了A股盘整的低迷时刻,在大反弹的前夜布局相关性价比突出行业,对于未来,随着A股进入震荡阶段,卢扬认为还是需要更注重行业前景及公司质量:

“展望4季度以及后续的走势,经过9月下旬以来的大幅上涨,以上证50、沪深300等为代表的大盘蓝筹指数估值已经修复到10年维度的中位数+1倍标准差,已经较为充分反映了经济刺激加码之后的经济增速上行预期,后续将进入到震荡修整期,等待基本面数据进一步改善。在投资标的选择方面,在市场整体下行风险不大的情况下,本基金将更加偏重于自下而上选股,更关注于行业竞争格局的演变以及企业自身经营状况的改善,同时也将结合已经公布的中报,针对持仓公司的市场份额变动、竞争格局演变、业绩增长前景以及重点财务指标变动等综合考量,对组合进行持续的优化和调整……。”(注:观点来源《上银鑫卓2024年三季度报告》)

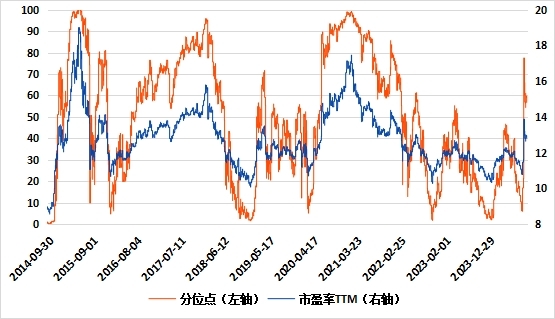

沪深300市盈率及其分位,长期视角下已经回到中位数水平

注:数据来源Wind,统计区间2014/09/30-2024/10/29

代表产品:上银鑫卓混合A(008244)

最近一年收益率排名:53/3367,前2%

代表作:上银鑫尚稳健回报六个月持有期混合A(012332)

最近两年收益率排名:1/91,第一

掘金红利,长期价投

鉏国彬:A股有望迎来温和情绪下的慢牛行情

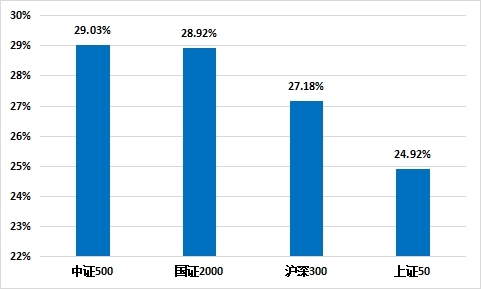

回看三季度末的A股逆转,在普涨之中,市值风格层面出现参差,以中证500指数为代表的中盘股展现出一定优势,一方面该指数选取成分股为全市场总市值301-800名之间的个股,尽可能的实现了基本面与弹性之间的平衡。

三季度末反弹之中,中证500指数表现较好

注:数据来源Wind,统计区间2024/09/18-2024/09/30,2019-2023年中证500指数年度涨跌幅分别为26.38%,20.87%,15.58%,-20.31%,-7.42%。

看向未来,鉏国彬也对市场表达出了一定乐观:

“展望未来,当前市场情绪一扫过去长时间回调的低迷,信心提振明显,在后续政策保护下,市场有望迎来温和情绪下的慢牛行情。在投资管理上,本基金是以中证500指数为基准的指数增强基金,坚持采用量化多因子的投资策略,勤勉尽责,在有效控制跟踪误差和偏离的基础上,力争为投资者获取持续的超额收益。”(注:观点来源《上银中证500指数增强2024年三季度报告》)

代表产品:上银中证500指数增强A(009613)

量化指增,力争超额

陈博:关注安全边际,聚焦科创行业

A股走强的根本还是源自对于中国宏观经济的转折预期,其中高质量发展逻辑成为主线之一,受此影响成长风格成为市场热炒主题之一,对于如何做好未来投资,陈博表示:

“科创成长行业重点关注具备国产替代空间大的科技和收益精神消费提升的传媒等领域、寻找行业发展趋势上行、具备技术领先性、估值相对合理或偏低的优质公司。”(注:观点来源《上银未来生活灵活配置混合2024年三季度报告》)

代表产品:上银未来生活灵活配置混合A(007393)

最近一年/半年净值增长率:14.20%/12.71%,同期业绩比较基准:6.91%/7.99%

业绩弹性十足,拥抱美好生活

蔡唯峰:短期注重流动性管理,后续平衡收益、风险

受“股债跷跷板”的影响,固收市场整体涨速出现回落,上银慧享利30天持有期债券蔡唯峰在季报中数理了前三季度债市演化过程,并对未来操作进行了展望:

“3季度债券市场利率波动较大,7-8月中旬市场对经济预期偏弱,但央行对市场有所引导,后续央行调控和经济政策出现调整,市场波动增加。三季度经济数据偏弱,符合新旧动能转换的特征,经济温和修复还需要时间,在8-9月政策转向,短期和长期兼顾,市场预期变化。海外美联储降息,为国内政策带来空间。展望后市,政策落地力度是重点观察对象。后续本基金将逐步平衡收益和风险,短期内将注重流动性风险管理。”(注:观点来源《上银慧享利30天持有期债券2024年三季度报告》)

代表产品:上银慧享利30天持有期债券A(015942)

成立以来净值增长率:8.37%,同期业绩比较基准:6.72%

上银慧诚利60天持有期债券A(020550)

上银慧元利90天持有期债券A(021282)

期限持有,自由兼顾自律

许佳:预期博弈推高债市波段性,严控风险、获取合理性回报

许佳对于今年债市的主线逻辑进行了精炼总结:

“债券市场方面,三季度中,利率整体宽幅震荡,中枢略有下移,对于债市正面的因素仍是机构资产稀缺与基本面的现实疲软,负面的因素转变成宽经济预期转向,一致性下整个市场表现出大开大合的走势。”(注:观点来源《上银丰瑞一年持有期混合发起式2024年三季度报告》)

当然在波动行情中,确保组合平衡至关重要,许佳表示:

“本基金在报告期内整体维持灵活调节久期的投资策略,报告期内管理各类市场风险,严控信用风险,基金净值合理增长,获取合理的投资业绩。”(注:观点来源《上银丰瑞一年持有期混合发起式2024年三季度报告》)

代表产品:上银丰瑞一年持有期混合发起式A(019787)

成立以来(2023.12.22)/近半年净值增长率:11.73%/5.89%,同期业绩比较基准:5.72%/3.20%

能攻善守,“固收+”

代表产品:上银中债5-10年国开行债券指数A(013138)

成立以来净值增长率:16.99%,同期业绩比较基准:6.38%

代表产品:上银中债1-3年国开行债券指数A(009560)

成立以来净值增长率:15.49%,同期业绩比较基准:-2.98%

稳中有进,严控风险

高永:权益市场趋于乐观,债市波段行情尚存

股债快速切换之下,“固收+”逐步成为市场关注热点,同时相较于一般的固收或权益基金,偏债混合型基金往往更注重股债资产的动态平衡,即根据市场情况适当的调整仓位,在A股寻底阶段更为灵活。

对于三季度的股债市场以及未来前景,高永做出了如下总结

“三季度债券市场波动增大,收益率在低位反弹,信用利差维持低位,权益市场整体比较低迷。央行进一步放松货币政策,降准降息,并调降存量房贷利率。宏观经济继续显示疲弱,临近9月末,股市反弹刺激风险偏好上升。外围市场地缘政治不断加剧,美国大选临近。组合维持转债和股票的较高持有头寸,待市场估值修复后,逐步获利了结。组合增持了短期限高评级信用债持仓。展望四季度,预期权益市场会更加乐观,债券市场波动加大。”(注:观点来源《上银丰益混合2024年三季度报告》)

重点产品:上银丰益混合A(011504)

最近半年净值增长率:5.31%,同期业绩比较基准:3.83%

固收为基,权益突破

$上银鑫卓混合A(OTCFUND|008244)$$上银未来生活灵活配置混合A(OTCFUND|007393)$$上银中债5-10年国开行债券指数A(OTCFUND|013138)$

本文作者可以追加内容哦 !