为了抢占市场份额,近期,部分头部基金公司掀起了“降费潮”。从过往案例回溯,低费率策略效果究竟如何?

基金三季报已经落下帷幕。

透过公告的披露,可以直观地感知到:权益基金的氛围,被噼成了两半。

一边是主动权益的冷清。和前几年的意气风发不同,在主动权益消沉的三年多时间里,“明星基金经理们”仿佛逐渐丧失了表达欲。即便三季度末迎来了史无前例的暴涨,季报观点输出整体较为平淡,看点寥寥。

而泾渭分明的另一边,被动投资风头正盛。从最新披露的规模排名来看,ETF正在改写公募行业的格局。

为了抢占市场份额,近期,部分头部基金公司掀起了“降费潮”。那么,从过往案例回溯,低费率策略效果究竟如何?

一、ETF成流量密码

得ETF者得天下,成为公募排位新法则。

据三季度非货规模TOP20中,排名领先或排名提升显著的基金公司,都离不开ETF的加持。

以排在第一的易方达基金为例,三季度非货规模为1.37万亿元,环比增长了2136.01亿元。非货类型的产品中,只有债券型基金出现规模缩水,环比减少了386.91亿元。最大的规模增量来自股票型基金,达到2199.9亿元。

这里统计的股票型基金规模,是指普通股票基金和股票指数基金之和。而股票指数基金,又包含了场内的股票型ETF和场外的股票指数基金两个部分。

易方达三季度的非货ETF规模为5979.56亿元,环比增长了2242.9亿元。由于易方达旗下没有债券型ETF,所以这个非货ETF规模等同于股票型ETF规模。也就是说,易方达三季度的非货规模增量,几乎都是股票型ETF带来的。

排在第二的华夏基金,三季度非货规模环比增长了2260.03亿元,达到1.18万亿元,是继易方达之后,第二家非货规模突破万亿的基金公司。

华夏的情况和易方达如出一辙。非货类型的产品中,只有债券型基金规模缩水,环比减少了25.06亿元。股票型基金贡献了最多的增量,环比增长了1915.12亿元。

截至三季度末,华夏的非货ETF规模为6783.41亿元,环比增长了2073.21亿元。而华夏旗下只有1只债券ETF,三季度末规模仅2.47亿元。由此可知,依旧是“股票型ETF带来了绝大部分非货规模增量”。

二、两个“一哥”的较量

自去年ETF站上流量风口后,易方达和华夏的竞争变得胶着起来。

易方达曾凭借主动权益的优势,在上一轮牛市中大杀四方。先是在2019年成为“非货一哥”,又在2021年底成为中国公募史上首家非货规模突破万亿的基金公司,达到1.19万亿,比当时排在第二的华夏高出4938.35亿元,可谓断层式领先。

但随着主动权益业绩没落,ETF更受资金青睐。到2023年底时,格局已经发生改变,易方达的非货规模回落至9526.74亿元,而长期稳坐“ETF一哥”的华夏迎头追赶,二者的差距缩至1348.63亿元。

彼时,华夏的非货ETF规模为3994.18亿元,比易方达高出1385.63亿元。易方达似乎也意识到了ETF的战略地位,从2023年底开始,对旗下多只ETF产品进行了降费。

到2024年三季度末,华夏基金的非货ETF规模增至6783.41亿元,依旧处于行业第一,但和易方达的差距已经缩至803.85亿元。此外,从三季度的增量来看,易方达非货ETF规模环比增长了2242.9亿元,高于华夏的2073.21亿元。

三、排名逆袭靠ETF

三季度非货规模TOP20的基金公司中,有两家在ETF的助力下,排名大幅提升。

一家是华泰柏瑞基金,排名提升了5个名次,从二季度末的第13位提升到第8位。这一逆袭背后,ETF功不可没。,截至三季度末,华泰柏瑞非货规模为5808.01亿元,环比增长了2055.51亿元。其中,非货ETF就贡献了1993.39亿元的规模增量。

另一家是南方基金,排名提升了3个名次,从二季度末的第8位提升到第5位。南方三季度的非货规模环比增长了1096.55亿元,而非货ETF的增量高于这个数字,达到1126.53亿元。这个缺口的产生,和前面情况类似,主要是因为债基规模缩水,环比减少了120.81亿元。

非货规模TOP20中,只有中欧基金和兴证全球基金还没有布局ETF。三季度,这两家基金公司的非货排名虽然各上升了1位,但规模增长并不显著,前者环比增长274.3亿元,后者环比增长3.11亿元。

四、头部公募狂卷费率

当下,ETF的战略地位不言而喻。为了抢占市场份额,业内掀起了“降费潮”。

10月30日,博时基金发布了两则降费公告,涉及两只ETF——博时上证科创板50ETF、博时上证科创板100及其联接基金。从降费力度来看,都是将管理费由0.5%调整为0.15%,托管费由0.1%调整为0.05%。

就在前不久,博时才宣布下调博时创业板ETF其联接基金费率,也是将管理费由0.5%调整为0.15%,托管费由0.1%调整为0.05%,公告日期是10月11日。

ETF降费并非个例。截至10月30日,月内有13只ETF宣布下调管理费和托管费,涉及6家头部基金公司。其中,华夏基金数量最多,有4只ETF及其联接基金宣布降费。

这些产品下调后的费率都是“0.15%管理费+0.05%托管费”,已经是目前国内ETF的最低费率水平,直接卷出了“地板价”。

五、ETF降费“众生相”

和主动权益产品不同,由于运作模式是跟踪指数,ETF产品同质化严重。在这种竞争环境下,降费无疑是最直接的促销手段。

降费效果究竟如何?

截至今年三季度末,最近一年里有15只股票型ETF下调了管理费和托管费。

整体来看,有11只在降费后场内份额有所增长。其中,份额增长最多的是广发$中证1000ETF指数(SH560010)$,达到55.68亿份。景顺长城创业板50ETF、国泰上证综合ETF的份额也增长超过10亿份,分别为20.37亿份、19.8亿份。

此外,南方沪深300ETF、工银沪深300ETF、银华中证全指证券公司ETF份额增长过亿,分别净流入5.59亿份、4.31亿份、2.97亿份。

而易方达旗下3只去年四季度就启动降费的ETF,份额不增反减,易方达中证1000ETF、易方达中证2000ETF、易方达上证科创板100ETF分别净流出2.16亿份、1.12亿份、4500万份。

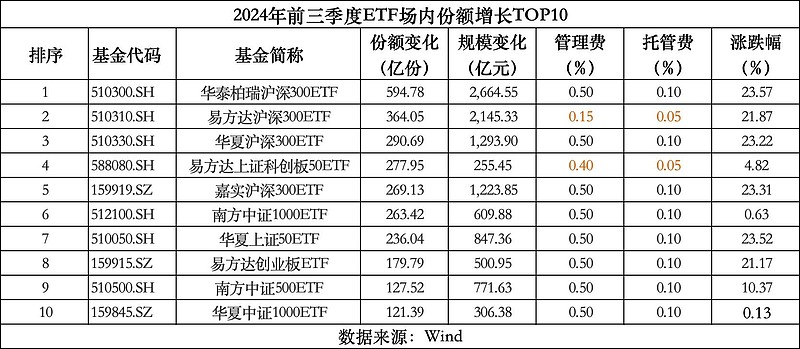

虽然这几只ETF降费效果不佳,但易方达还是凭借低费率,在今年收获颇丰。据前三季度ETF场内份额增长TOP10榜单中,易方达有3只产品在列,其中2只费率较低。

易方达$沪深300ETF易方达(SH510310)$排在第2位,前三季度份额增长了364.05亿份,规模增长高达2145.33亿元,费率是业内最低的“0.15%管理费+0.05%托管费”。

排在第4位的易方达上证科创板50ETF,前三季度份额净流入277.95亿份,规模增长了255.45亿元,采取的费率是“0.4%管理费+0.05%托管费”。

而没有降费的易方达$创业板ETF(SZ159915)$,是该宽基指数赛道规模最大的一只产品。这是目前业内的普遍做法,凡是单一指数赛道规模最大的产品都没有降费,而是采取“追赶策略”,通过下调规模落后或规模偏低的ETF的费率来吸引流量。

#创业板指飙升近5%,缘何突然大涨?#

本文作者可以追加内容哦 !