经历了国庆节前“头晕目眩”的普涨后,A股开启了神奇的调整模式:一边是大盘持续震荡和板块快速轮动的叠加,另一边是概念题材唱戏和权重相对低调的魔幻。那些受预期影响而狂热的人们,在当下复杂的环境中,逐渐恢复了“平和”的心情,对A股后续的走势,也增添了几分犹豫。这场A股行情,未来的路在何方?是时候让头脑回归冷静,不妨重新看看曾经在A股上演过的那几场大行情,或许我们能从中找到新的启示。

在上证指数30多年的发展历程中,耸立着两座点位的“高峰”——2007年10月的6124点和2015年6月的5178点。与这两座“高峰”伴生的,是可以被载入A股史册的2006-2007、2014-2015两场“大牛市”。俗话说“千人千面,百人百性”,“牛市”虽各不相同,但都需要悉心“呵护”。2006-2007年的“牛市”,就是在“基本面+政策面+资金面”的共同呵护下,得以开花结果。

2001年加入WTO后,我国加速融入全球一体化,“中国制造”逐渐在海外打出一片天地。2003-2007年的五年间,我国GDP增速始终保持在10%以上[1],出口对经济的贡献率处于较高水平。伴随着经济的高速发展,城乡居民收入提升,社会消费不断增长,企业盈利持续向好。

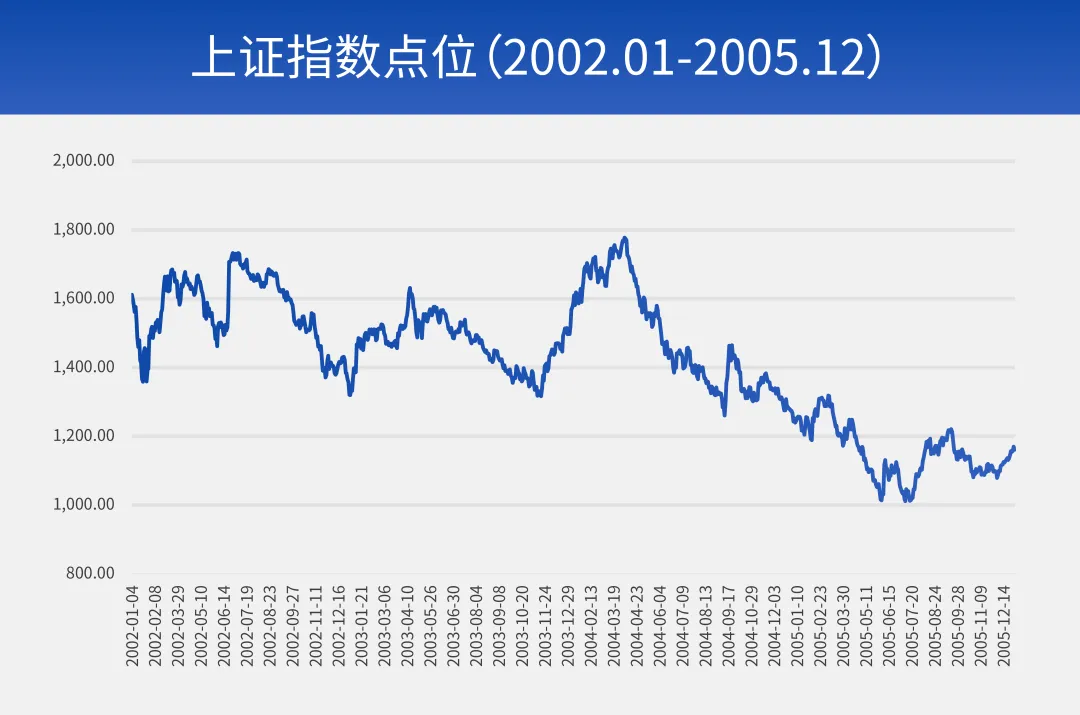

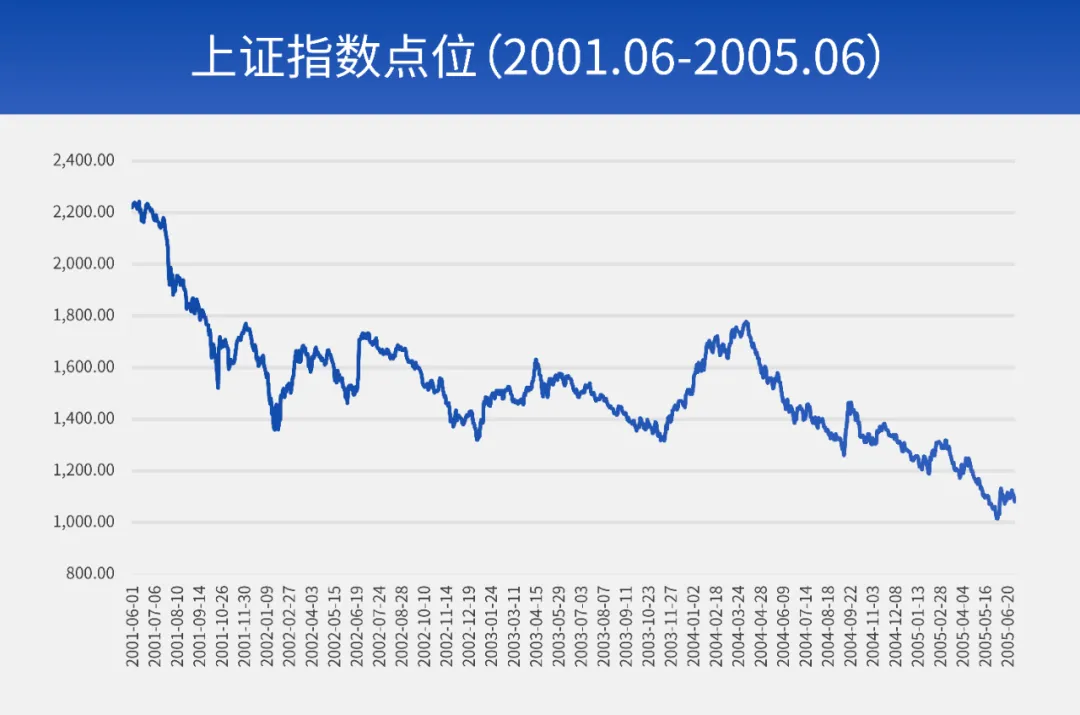

然而,当时的资本市场却相对低迷。2002-2005年,上证指数始终无法突破1800点的瓶颈,甚至出现了盘中跌出1000点的“黑暗时刻”。实际上,对当时的A股而言,一直以来都有一个问题如鲠在喉,那就是上市公司的股权分置现象。

股权分置是我国资本市场建立之初就已存在的特殊历史问题。按能否在证券交易所上市交易划分,上市公司股份被分为非流通股和流通股,非流通股股东和流通股股东在持股成本和流通权上存在显著差异,形成了“同股不同权,同股不同利”的不平等情况。随着资本市场改革开放程度的加深,股权分置已无法适应发展要求,市场定价机制不完善、股价难以激励和约束大股东及管理层、公司治理缺乏共同利益基础等问题愈发严重。

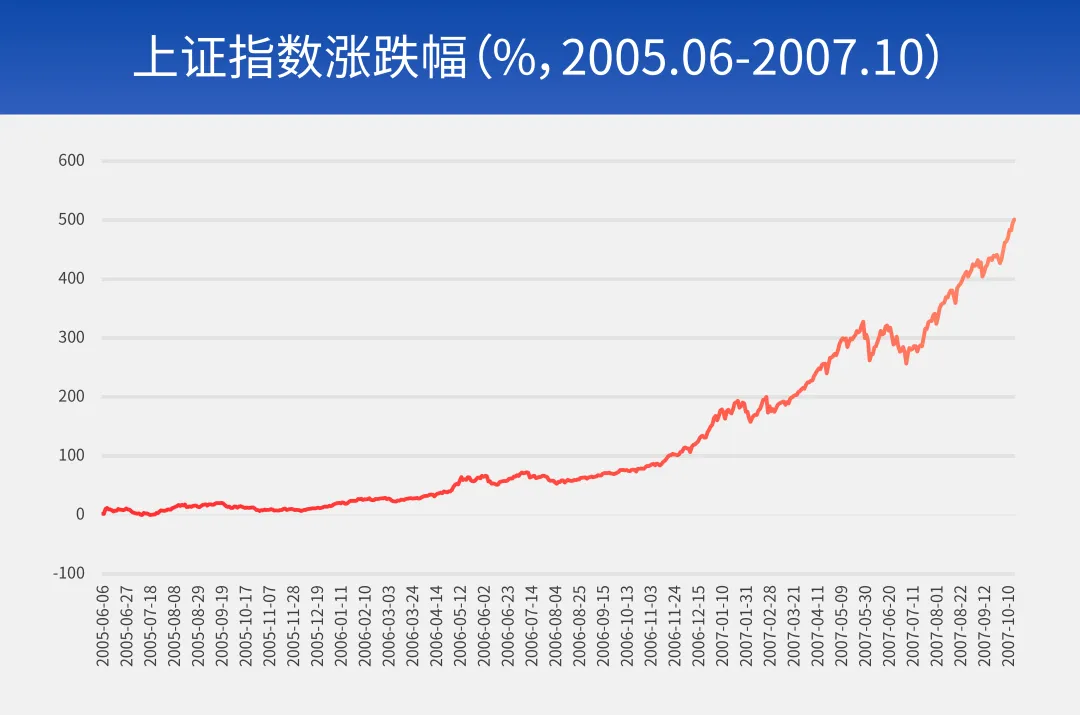

为了解决这一难题,我国在2005年开启了股权分置改革,通过协商、对价支付等方式,使非流通股获得流通权。执行过程中,中小股东的利益得到了保护,也因为让利方案而获得了“普惠”效果。同年,我国启动汇率体制改革,人民币呈现升值趋势,热钱持续流入,大规模的出口也促使外汇储备快速增长。在多种因素的作用下,大量资金涌入股市:2005年下半年开始,A股逐渐走强,到了2007年,股价快速上升,期间上证指数从2005年6月的998点一度上涨至2007年的6124点,仅两年多就实现了指数点位的6倍奇迹。作为对股权分置改革这一里程碑事件的纪念,说起2006-2007年的股市大行情,投资者们常常给以“股改牛”的昵称。

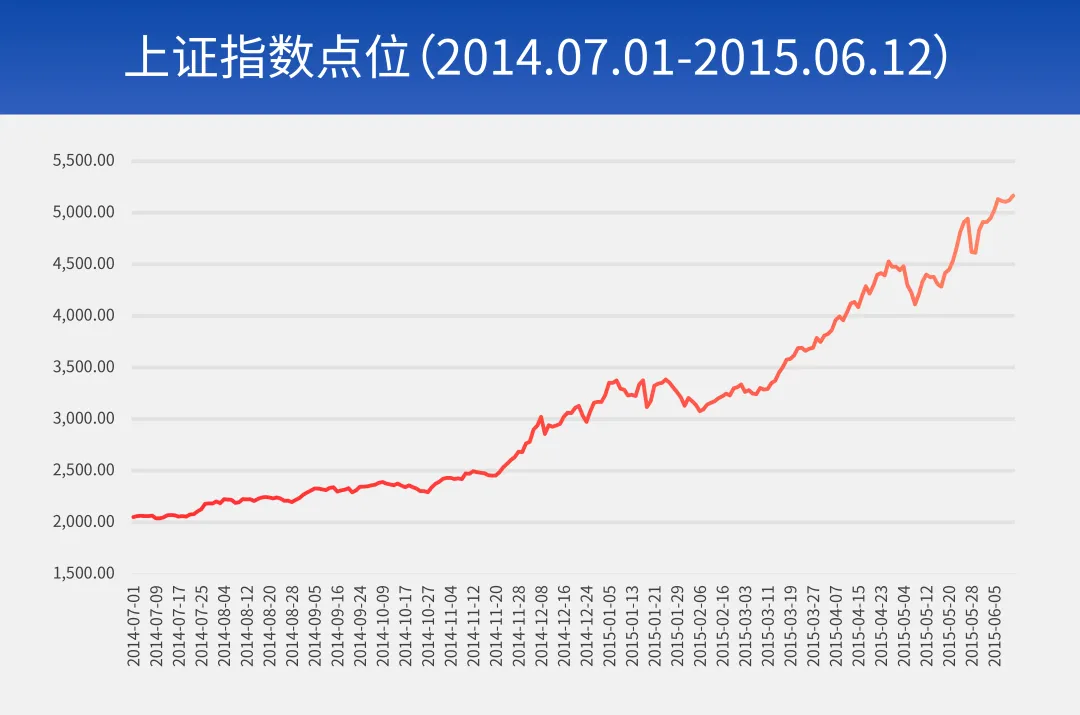

对更年轻的投资者来说,十年前的另一场“牛市”可能更为难忘。经历了漫长的调整,A股在2014年7月峰回路转,随着市场情绪的渐渐高涨,上证指数于2015年6月达到了5178点的高峰。

与2006-2007年不同的是,2014-2015年的A股行情背后,作为基本面支撑的宏观经济并不十分强劲。房地产市场出现调整,固定资产投资增速下滑,经济客观上存在着下行压力[2]。然而,这也为政策的发力创造了更大的空间。这一时期,政府强调“稳投资”和“稳增长”,加大简政放权力度,深化经济模式转型,通过基建和房地产的双轮驱动扩大内需。同时,资本市场的改革开放也在积极进行,建设多层次资本市场、放宽市场主体准入门槛、允许民间资本创办金融机构等多项措施出台。

接续政策面的强力攻势,资金面的“临门一脚”让期盼已久的“牛回”终于在2015年实现。一方面,外资准入放宽、央行降息,为A股注入活力;另一方面,杠杆资金大量流入,助推股市上行。2013年到2014年,流动性环境“从紧”转向“定向宽松”,再变为“全面宽松”。在此背景下,产业资本和个人投资者纷纷入市,两融、加速入场,规模庞大的增量资金推动着A股市场奋力向上“攀登”,从而造就了“牛市”的新形态——“杠杆牛”。

回顾这两场“大牛市”,我们不难发现其中的相似之处:1)强有力的政策支持;2)较长的“筑底”期铺垫;3)行情并非一蹴而就,初期和过程中都可能出现调整;4)虽然经历了板块轮动,但都有代表性的投资主线。

无论是催化2007-2008“牛市”的股权分置改革,还是激活2014-2015股市行情的政策“组合拳”,政策的力度和深度往往都是影响A股未来走势的关键。在此背景下,强势的宏观经济或许并非形成“牛市”的必要条件。实际上,即便是在距今最近的那场2019年就已初见端倪的“温和”行情,也是在两会兑现减税降费利好、高层积极定调金融市场等一系列“真招实招”释放后,随着我国经济率先在全球复苏,才在2020年4月逐渐明朗。当然,好的基本面大概率能为股市带来正向的效益,只不过基于历史视角,政策的效力和决心或许是每一位A股参与者都不可忽视的因素。

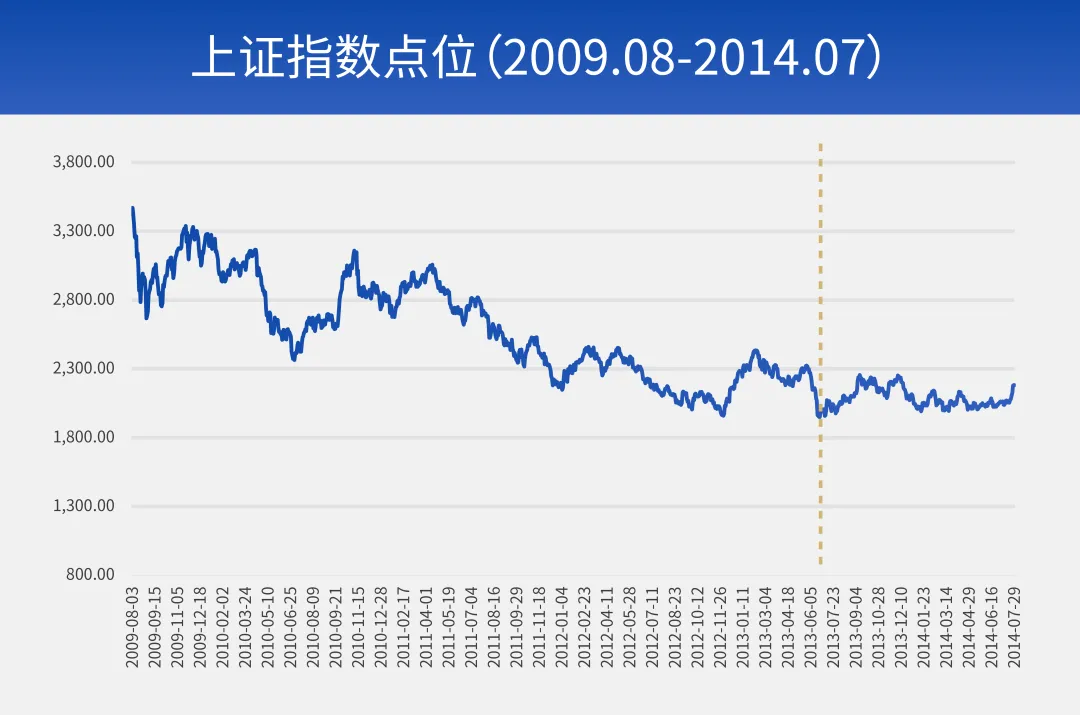

每一轮行情启动前,A股往往需要承受一定时间的“筑底”考验。自2001年年中起,A股开启了长达4年的下行周期,上证指数从2001年6月的2245点一路下滑至2003年11月的1307点,直到2005年6月跌至998点的阶段性底部。随后,A股重振旗鼓,慢慢打开了新的局面。2014-2015年的“牛市”也是如此,上证指数在经历始于2009年8月的震荡下行后,终于在2013年6月“站稳脚跟”,开始了将近一年的“盘整”阶段,直到2014年的行情启动。就像钢铁、石化等周期性行业,可以说,A股也有较为明显的周期特征。

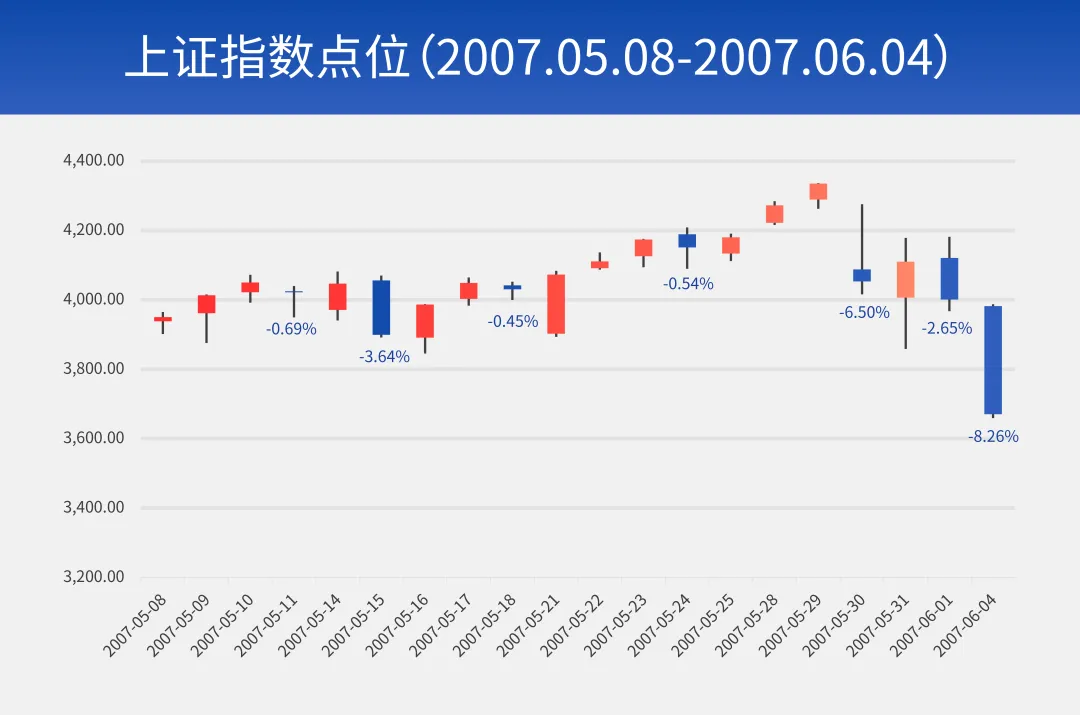

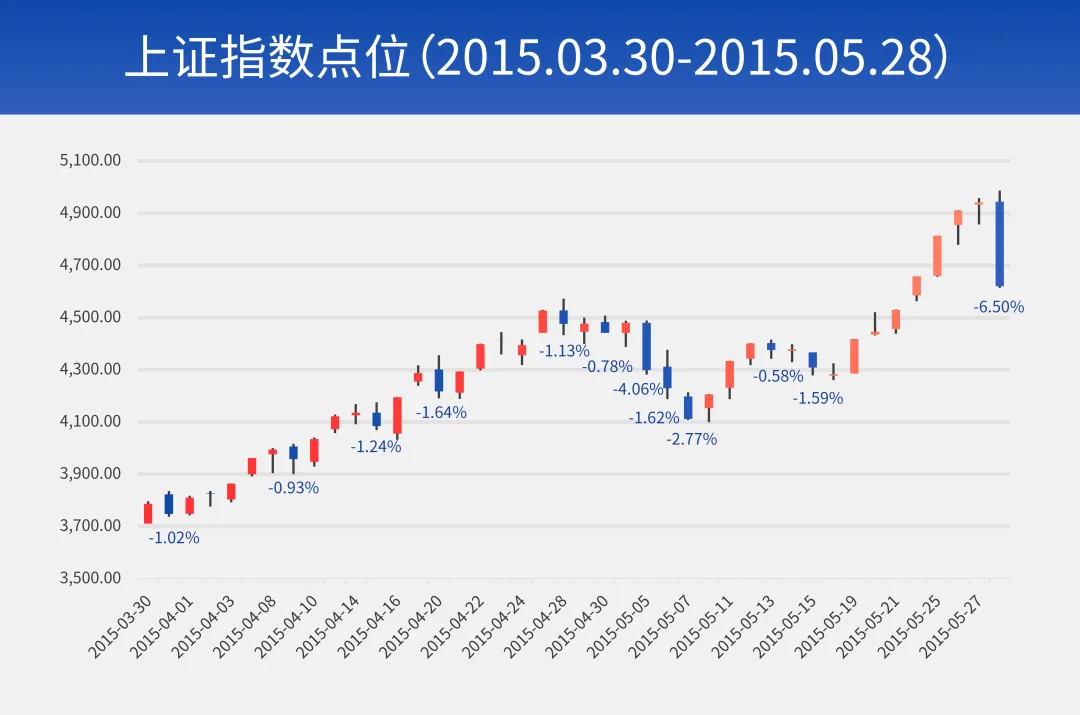

一些新入市的投资者可能对“牛市”会有误解,以为“牛市”等同于“涨涨涨”,但实际上,“牛市”在启动前和启动后,也会有焦心的“磨合”和“回调”。2005年下半年开始,A股虽已有企稳迹象,但始终维持着窄幅震荡,一直持续到2006年二季度,即便后续基本确认了向好趋势,上证指数也曾出现了单日跌幅高达8%的大幅回撤。2014-2015年的“牛市”确认前,也经历了长达一年的反复磨合,在行情上行阶段甚至出现了突破6.5%的回撤。因此,“牛市”中出现调整、甚至偶尔的大幅回撤都是正常现象。

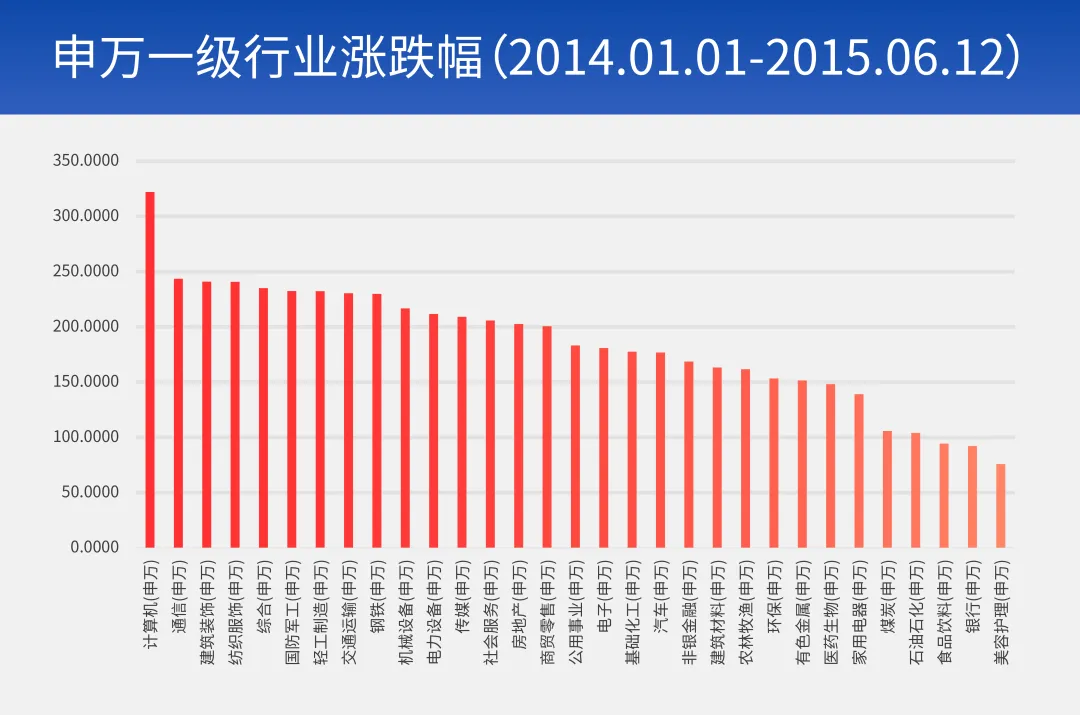

有人说,A股的“磨”力和魅力都来自它的多变,但“万变不离其宗”,在参与者的分歧和博弈中,市场的主旋律往往会逐渐收束。这种神秘又迷人的气质同样展现在2006-2007、2014-2015的两场“牛市”里。2006-2007年,蓝筹股和成长股交替轮动,金融、有色、煤炭、房地产等业绩增长较好的板块获得了资金的青睐。2014-2015年,市场经历了从券商到地产、银行等板块的轮动后,也在“互联网+”和“一带一路”的概念中形成了主线。

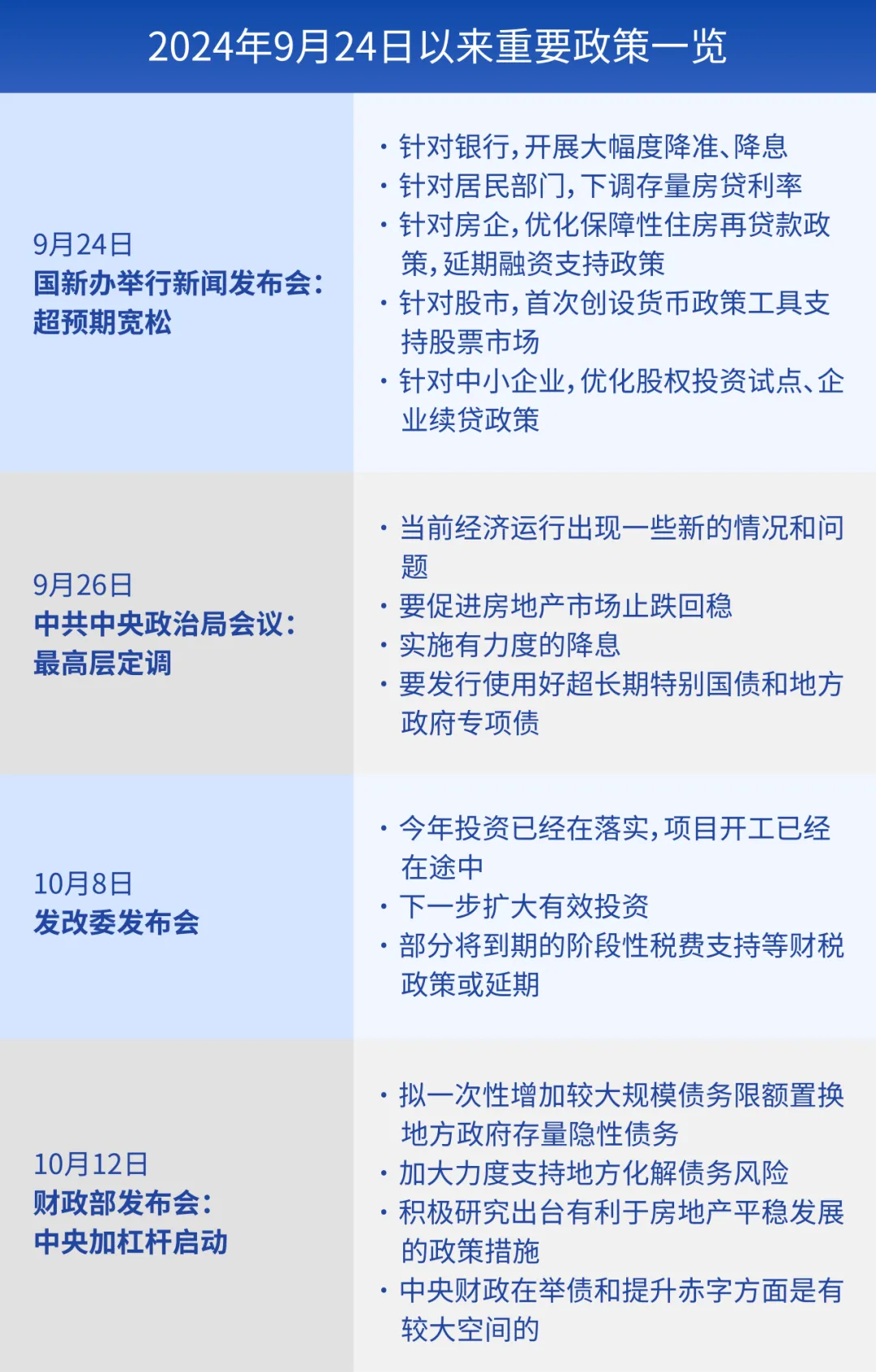

客观地说,没有人可以准确地预言A股的未来。然而,在我国经济保持长期向好趋势的背景下,当前的资本市场已经释放了许多积极且实质的信号。2024年9月以来,中央连续出台多项重磅利好政策,降准降息、创设股票回购增持专项再贷款、落地SFISF(证券、基金、保险公司互换便利)等措施切实提振了投资者的信心,也为市场注入了流动性。另一方面,经过较长时间的震荡拉锯,A股在“低估值+低预期”的背景下迎来了反弹修复,投资者热情高涨,截至11月5日,A股已连续25个交易日成交额破万亿[3]。

而在本轮行情中,半导体等科技板块展现出了强劲的动能。9月24日-11月5日,半导体行业指数在申万二级行业指数中领跑,区间涨幅位列4/124[4]。这受益于AI产业革命和行业周期复苏带来的需求增长和基本面改善,也得益于市场风险偏好提升、资本对具有高成长性和创新性的科技行业的追捧,更糅合了科技自立自强的民族情怀和美好愿景。随着国产替代的持续推进和支持政策的积极跟进,半导体行业或将迎来更为广阔的成长空间。

“不以物喜,不以己悲”,这是范仲淹登临岳阳楼的感悟。此等境界虽不易触达,但面对浩瀚的“股海”,我们也不必纠结于平日的波澜起伏。给A股多一点时间,从理解“耐心资本”到成为“耐心资本”,在人声鼎沸时多一些冷静,在无人问津时多一些信心。无论市场如何变换,始终保持明辨信息的能力和风险管理的意识。如同毛主席在《论持久战》中写到的,“只有那些做好持久战的准备,并始终保持高昂斗志的人和组织,才能在战争中走得更远、更久”。投资也是持久战,好的基金就是趁手的武器,好的基金经理就是得力的战友,在正确的道路上“坚守正义事业”,终能“迎接光明未来”。

有信心不盲从,选好基不跟风!由财通基金权益领军人金梓才亲掌的财通集成电路产业股票(A类:006502、C类:006503),聚焦半导体领域景气方向,择优布局具有长期投资价值的优质标的,力争获取收益的同时,进一步挖掘个股。截至2024年三季度末,A类近一年业绩位列同类排名前13%[5]。想要投资半导体相关产业的财友们,请记得关注~

数据来源:[1] Wind、国家统计局,2003-2007年中国GDP(不变价)年增速分别为10.04%、10.11%、11.39%、12.72%、14.23%

[2] 中国政府网,2015.01.20,《2014年我国固定资产投资增速放缓 投资结构优化》

[3] Wind,截至2024.11.05,《A股三大指数集体大涨 连续25个交易日成交额破万亿创新纪录》

[4] Wind,2024.09.24-2024.11.05,半导体申万二级行业指数上涨64.49%,位列申万二级行业指数中的4/124

[5] 业绩排名来自海通证券2024.10.01发布的《基金业绩排行榜》,截至2024.09.30,财通集成电路产业股票A收益率位列同类近一年106/844。

风险提示:市场有风险,投资需谨慎。市场观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考。文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。指数业绩不构成对基金业绩表现的任何承诺和保证。板块表现不代表基金表现,基金持仓会根据市场行情变化调整。基金投资需谨慎,请投资者充分阅读《基金合同》、《基金招募说明书》、《基金产品资料概要》等法律文件。

$财通价值动量混合A(OTCFUND|720001)$

$财通成长优选混合A(OTCFUND|001480)$

$财通价值动量混合C(OTCFUND|021523)$

$财通成长优选混合C(OTCFUND|021528)$

$财通集成电路产业股票A(OTCFUND|006502)$

$财通集成电路产业股票C(OTCFUND|006503)$

本文作者可以追加内容哦 !