#牛市旗手持续活跃,赚钱机会如何把握?#

在金融市场的浩瀚星空中,每一次重大并购都如一颗璀璨的流星,划破夜空,照亮行业前行的道路。11月5日,上海市政府正式发布了合并重组批复意见,这一消息犹如一颗重磅炸弹,在金融界引起了巨大的轰动。国泰君安(601211.SH,02611.HK)与海通证券(600837.SH、06837.HK)这两大金融巨头的合并重组,不仅预示着证券行业将迎来一艘前所未有的超级航母,更将开启中国金融市场发展的新篇章。$国泰君安(SH601211)$$海通证券(SH600837)$$上证指数(SH000001)$

合并重组尘埃落定,金融版图重塑

自9月5日晚间,国泰君安和海通证券双双发布停牌公告,宣布拟筹划重大资产重组以来,市场各方对此次合并就充满了期待与猜测。经过一个多月的精心筹备与周密规划,10月9日,两家公司终于同步发布了合并重组的相关预案,正式拉开了合并的序幕。

根据预案,本次合并将采取国泰君安换股吸收合并海通证券的方式。具体来说,国泰君安将向海通证券的全体A股和H股换股股东发行相应的新股,以换取海通证券的股权。而海通证券的原有股票则将予以注销,并终止上市。这一方案不仅体现了国泰君安对于合并的坚定决心,也彰显了海通证券对于未来发展的美好憧憬。

募资方案出炉,资金实力再上新台阶

在合并重组的募资方案中,国泰君安计划配套募资不超过100亿元,发行价为15.97元/股,较其9月5日的收盘价溢价8.6%。这一募资方案不仅为合并后的存续公司提供了充足的资金支持,更为其未来的发展奠定了坚实的基础。

资金是金融企业的生命线,而国泰君安此次募资方案的出台,无疑为其在未来的市场竞争中增添了更多的筹码。同时,这也将使得合并后的存续公司在资本实力上得到显著提升,为其在证券行业的领先地位提供更加坚实的保障。

核心数据领先,券商航母呼之欲出

预案中指出,“本次合并后,存续公司的主营业务将保持不变,但在资本实力、客户基础、服务能力和运营管理等多方面将显著增强核心竞争力。”根据测算,合并后存续公司的多项核心数据将位列行业第一。

以2024年6月末的数据为例,两家公司合并后的总资产将达到16195亿元,归母净资产将达到3311亿元,净资本将达到1772亿元,均位列行业第一。这一数据无疑将使得合并后的存续公司成为券商行业的“航母级”存在,其市场地位和影响力将得到显著提升。

强强联合,共筑金融强国梦

国泰君安和海通证券作为中国证券行业的佼佼者,在资本规模、盈利水平、综合实力等方面均已达到行业领先。两家公司的合并重组,不仅将实现强强联合,更将共同推动中国金融市场的繁荣发展。

上海市人民政府在《批复》中明确要求市国资委加强组织领导,稳妥有序组织实施合并重组相关工作。这一指示不仅体现了上海市政府对于此次合并的高度重视,也为其顺利推进提供了有力的政策保障。

业内人士认为,此次合并将充分依托上海开放程度高、经济活力强、产业资源丰富、科技创新实力雄厚等良好基础,用好一流的金融基础设施和人才资源。同时,合并后的公司将积极把握政策机遇,优化金融供给,更好发挥直接融资“服务商”、资本市场“看门人”、社会财富“管理者”的功能,为资本市场和证券行业的创新发展注入强劲动力。

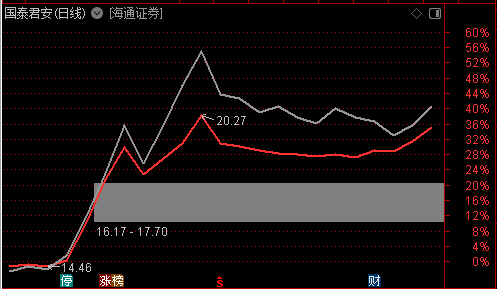

市场反响热烈,股价双双上涨

10月10日,宣布合并重组后的国泰君安和海通证券正式复牌。复牌首日,两家公司的股价均表现出色。截至11月5日收盘,国泰君安A股收报19.8元,上涨2.8%;港股收报12.46港元,上涨5.77%。海通证券A股收报12.13元,上涨3.76%;港股收报7.07港元,上涨4.28%。

这一市场表现不仅反映了市场对于此次合并的积极预期,也彰显了投资者对于合并后存续公司未来发展的信心。投资者们普遍认为,此次合并将使得存续公司在资本实力、业务规模、市场竞争力等方面得到显著提升,从而为其未来的业绩增长提供有力的支撑。

展望未来:超级航母扬帆起航

随着合并重组的逐步推进,国泰君安和海通证券将共同迎来一个全新的发展阶段。合并后的存续公司将在资本实力、客户基础、服务能力和运营管理等多方面得到显著提升,成为券商行业的领军者。

在未来的发展中,合并后的公司将充分利用自身的资源和优势,积极把握市场机遇,推动金融服务的创新和发展。同时,公司还将加强与国内外金融机构的合作与交流,不断提升自身的国际竞争力和市场影响力。

可以预见的是,随着这艘超级航母的扬帆起航,中国证券行业将迎来一个更加繁荣和多元的发展时代。而国泰君安和海通证券的合并重组,也将成为这一时代的重要里程碑和标志性事件。在未来的金融市场中,这艘超级航母必将乘风破浪,引领中国证券行业走向更加辉煌的明天!#社区牛人计划#@股吧话题 @社区精选 @东方财富创作小助手

本文作者可以追加内容哦 !