“因为这两年多美国四轮制裁,限制我们5G手机,所以现在只能用4G,我们的5G芯片只能当4G用。”2021年7月,余承东曾在华为P50手机发布会上说道。自那以后,华为推出的新机型规格参数配置表中,均不再显示支持的具体网络频段。

阻碍华为做5G手机的关键,除了芯片代工,还有一个藏在射频模块内部的关键零部件:滤波器,一个进行特定通信频段选择和抑制的电子元器件,属于手机射频前端的一部分。

如今,快4年过去,华为Mate60实质上已经可以支持5G通信。但我们在行业调研中了解到,除了解决基带和芯片生产,华为在高频滤波器上仍然只能采用曲线救国的方案:或是采购国外进口产品,或是选择LTCC(另一种技术路径)暂代。

但随着移动通讯技术的迭代,未来要全面实现从4G到5G的转换,甚至适应6G等更高通讯技术标准,高频滤波器是绕不开的话题。如果没有这枚元器件,华为的麒麟芯片无异于龙困浅滩。

事实上,2021年3月,美国就在对华为的制裁中卡住了高频滤波器的出口资格。但我们发现,到今年(2024),滤波器的整体国产化率仍在10-15%左右,其中,高频(3GHz以上)产品的国产化率几乎为0。

更有数据显示,国内目前30家左右国产滤波器厂商中,真正能在竞争中崭露头角的仅有10家左右。在ODM和手机客户端的竞标和竞争中,能见到的国产厂商只有4-5家。

从投资机遇角度看,滤波器算得上是一个体量大、替代机遇好的蓝海赛道。但看市场表现,这个行业今天不仅国产化率仍然较低,竞争更是全面红海化、低端化。

要实现滤波器(尤其是高频)的国产替代究竟有多难?本期我们就来聊聊这个行业,并尝试探讨:

l 热闹与泡沫背后,国产滤波器真正的挑战是什么?

l 中国滤波器企业的突围机会在哪里?

l 我们如何找到适合自己的投资机会?

一、什么是滤波器?

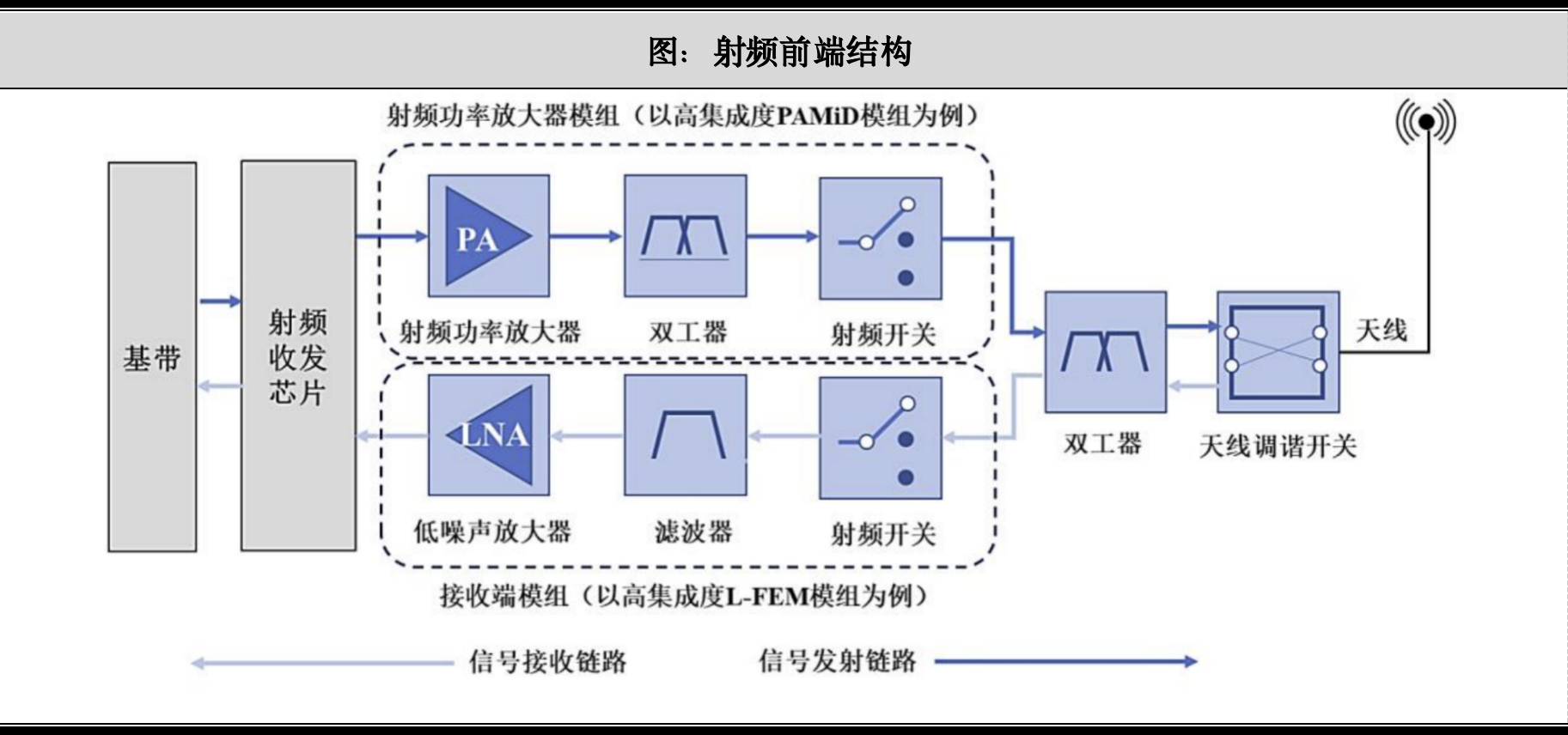

如果把一部智能手机看成一个人,射频前端就相当于是人的“感官系统”,与人接收、传递信息的过程息息相关。

通常,一块手机的主板上大约有1/3的空间被用于射频前端,需要集成:功率放大器(PA)、低噪声放大器(LNA)、滤波器(Filter)、双工器(Diplexer/Duplexer,由2个滤波器组成)、射频开关(Switch)等多个元器件。

其中,滤波器(Filter)的核心作用是进行频率选择,选择需要的频率信号通过,滤除不需要的频率信号。

滤波器是射频前端中最重要的分立器件,也是技术难度最高的核心部件之一。如果没有滤波器,手机就无法准确接收用户需要的信息,无异于一块砖头。

从市场价值的角度看,滤波器是整个射频前端中价值最高的细分领域。根据全球领先的射频解决方案提供商Qorvo预测,滤波器价值占比在未来将提升至 66%。

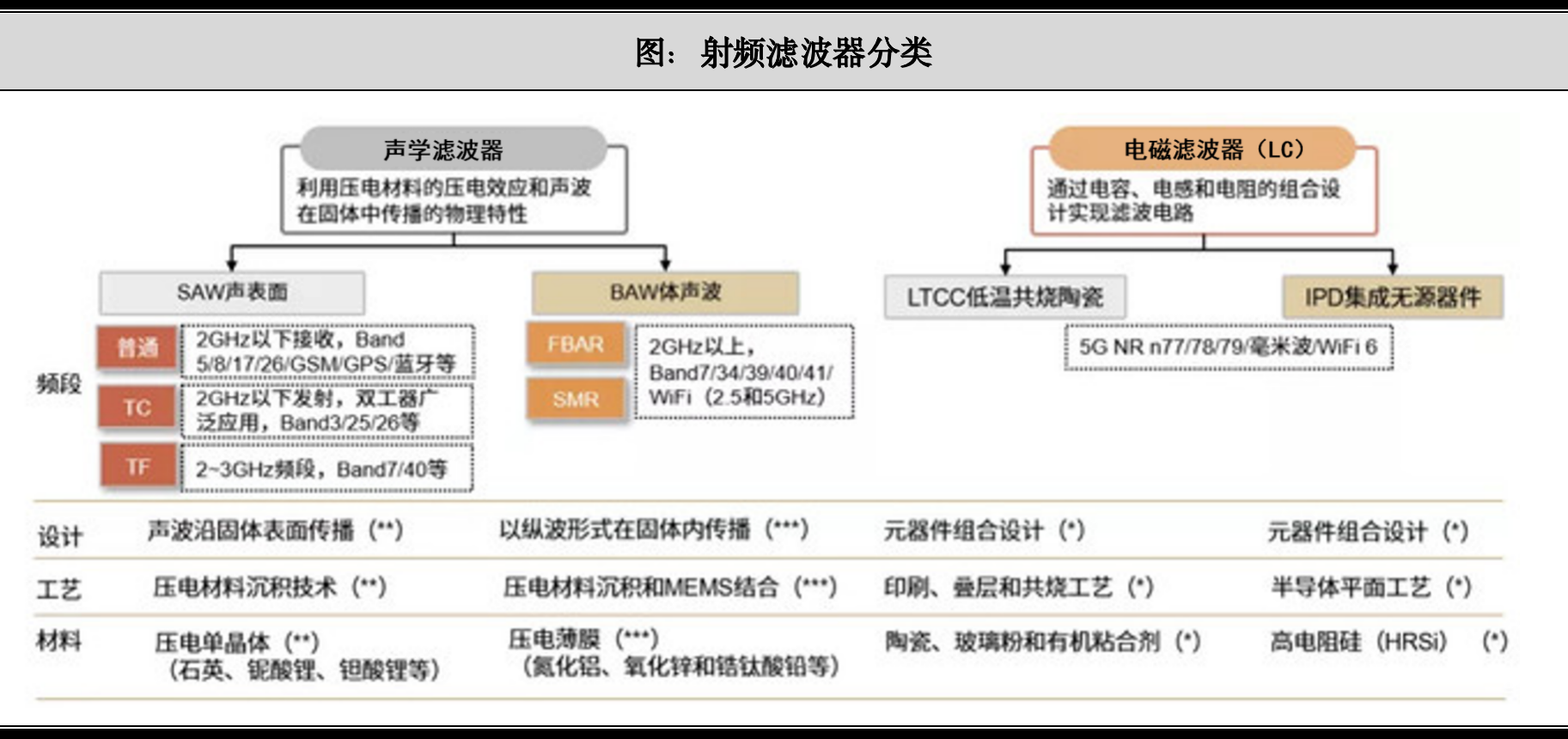

除了应用于手机领域,滤波器也应用于通讯基站、卫星通信、有线宽带等各个通信领域。但本次,我们主要讨论用于手机射频前端的滤波器,可以分为两大类:电磁滤波器(以LC滤波器为主)和声学滤波器。

以电磁滤波器中应用较广的LC滤波器为例,“LC滤波器”是由电感器(L)和电容器(C)组合而成的元件,可以阻断不需要的频率信号或只让所需频率信号通过,主要分为LTCC(低温共烧陶瓷,Low Temperature Co-fired Ceramic)滤波器和IPD(集成无源器件,Integrated Passive Devices)滤波器。

由于频率选择性较差,LC滤波器难以适用隔离带小于150MHz的场景,因此应用到射频领域的市场规模较小,每年不到10亿美元。

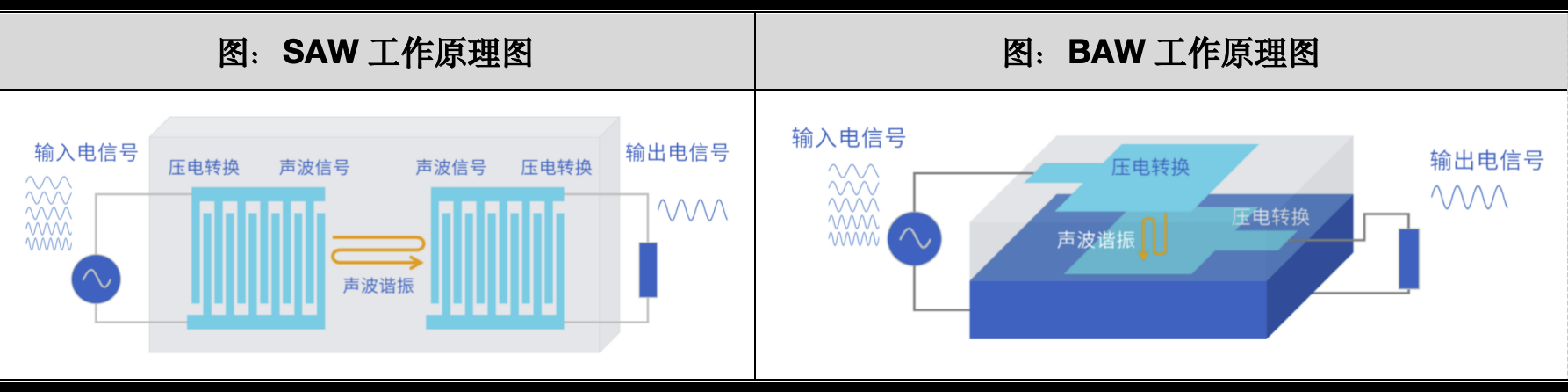

和LC滤波器不同,由于优秀的频率选择性,“声学滤波器”更适用于射频领域,可以分为声表面波(SAW)滤波器和体声波(BAW)滤波器。

其中,SAW滤波器通常采用铌酸锂和钽酸锂等压电材料,通过压电效应和表面波传播的物理特性制成的一种专用器件,早期应用于电视机等视听类家电产品。90年代后,随着通信业的发展,SAW滤波器的产量与需求直线上升,并广泛用于手机等移动通信终端。

SAW有良好的一致性和重复性,可以低成本批量生产。但由于衬底材料的限制(如声速、温漂等),Normal-SAW主要用于2GHz以下的频率。目前,海外厂商通过衬底材料改进、增加保护涂层等方式,逐渐改善SAW衬底的声速和温度性能,但中国厂商发展相对滞后。

BAW滤波器的工作频率范围在1.5GHz-10GHz,且尺寸大小会随着频率升高而缩小,适用于要求更高的4G、5G通讯。

与SAW滤波器相比,BAW滤波器更适合于高频率,并具备对温度变化不敏感、插入损耗小、带外抑制高等优势。

BAW滤波器的工作原理与SAW滤波器相似,不同的是,SAW的生产工艺更简单。应用于高频率场景的BAW滤波器的压电层厚度仅几百纳米,需要采用难度较高的薄膜沉积和微机械加工技术(MEMS),光罩次数远高于SAW,制造成本更高,工艺也更复杂。

从产品发展趋势看,随着5G手机的普及以及6G频段的逐渐商用,BAW的用量将会大幅提高。

但九鼎投资在调研中了解到,行业目前的共识是:两类滤波器未来很长一段时间将共存于市场,各自发挥性能优势。

SAW主要应用于成本敏感,对频率、性能等要求稍微较低的产品,而BAW主要应用于高性能、高频率和高功率的产品。

根据行业三方公司Yole的数据,2023年射频滤波器全球市场规模约100亿美元,其中蜂窝通信领域(手机为主)占比最高,市场规模约88.5亿美元。拆分到不同类型,SAW滤波器占比61%,BAW滤波器占比34%,LC滤波器占比约5%。

在增长趋势方面,九鼎投资认为,随着6G频段的逐渐商用,BAW的占比将逐渐提高,有望超越SAW的市场份额。

因此,长期看,BAW滤波器的增长速度将大于整个消费电子,尤其是手机市场的增速。

二、 一条地狱级难度的创业赛道?

作为一个体量大、下游市场需求确定性强、产品价值量高的赛道,为什么国产滤波器今天仍然一片混沌?生产一个滤波器究竟有多难?

从技术难度上看,整个射频前端里面,开关和LNA的难度较低,PA较难,滤波器最难。

目前,开关、LNA、PA等国内企业基本完成国产替代,中低频SAW已实现部分国产替代,而高频BAW滤波器仍未实现国产替代。

2021年,行业数据显示国内前十大手机厂商的国产PA采购比例已经到达30%,而射频滤波器2024年的国产化率预计在15%左右,并且主要是SAW滤波器,应用于手机领域的高频BAW目前还没有国产厂商实现出货。

即便是已经实现部分国产替代的SAW滤波器,其生产使用的衬底材料现阶段仍然要依赖进口。

根据国内铌酸锂/钽酸锂晶体龙头天通股份《2022年度非公开发行A股股票预案》显示,现阶段,国际上生产相关衬底材料的主要国家在日本。在全球市场,四家日本厂商(信越、住友、小池、山寿)占据90%以上的市场份额。

BAW滤波器的难点则主要体现在2个方面:1是要精确控制薄膜厚度,工艺复杂度极高;2是要绕开国外厂商的结构专利限制。

在工艺层面,由于BAW主要应用于高频领域,频率越高,薄膜厚度越小,压电特性越弱,多晶压电层的缺陷占比越高,薄膜质量、一致性和应力控制越难,生产工艺难度呈指数型上升。

这就好比,计算实心铁球的落地时间只要考虑铁球重力,其他因素可以忽略,因此相对容易。但要计算一根羽毛或一张白纸的落地时间,则要综合考虑环境、风速等复杂因素,难度更大。

其实无论是SAW还是BAW,都属于特色工艺,存在诸多Know-how。在九鼎投资的行业调研中,目前国内仅有部分头部厂商的滤波器分立器件性能可以做到国外厂商水平的90%左右。如果考虑模组,差距更大。

更重要的是,在制造层面,生产滤波器不仅要控制的变量因素多,还要在实现量产的同时保持产品一致性。

而且,由于产品设计和工艺上的不确定性多,就需要反复摸索和修正。但考虑到相较其他芯片的出货量,滤波器的量并不算大,代工厂的配合度通常较低,因此行业巨头大多数以IDM(设计生产垂直一体化)模式为主。只有设计和工艺紧密结合,才能让产品更稳定,迭代更快,成本更低。

但这也决定了,滤波器行业天然是一个高难度的赛道:投资大,资产重,最终一定是寡头竞争的局面。

另一个关键难点是专利限制。

滤波器从设计、制造到封装和测试均涉及发明专利。根据Yole统计,1970年至今,全球与滤波器相关的发明专利超过8000项,其中SAW滤波器专利超过6500个,BAW滤波器专利约1700个,几乎被海外巨头垄断。

目前,BAW滤波器的核心专利有效期截止年份均在2029-2034年期间。而普通SAW的核心专利虽然均已到期,但要把性能做好,仍可能会存在侵犯国外专利的风险。

以好达电子和村田的专利纠纷为例,村田诉讼的专利并非是SAW核心专利,但最终还是和解收场。

因此,在九鼎投资看来,短期内,国内厂商要规避专利问题就必须做底层正向研发。即便用传统技术路线,如果能通过正向研发规避核心专利也能有机会。

但长远看,只有在底层材料上突破,改变现有材料体系或者寻求新的技术路线,才能从根本上解决专利限制。

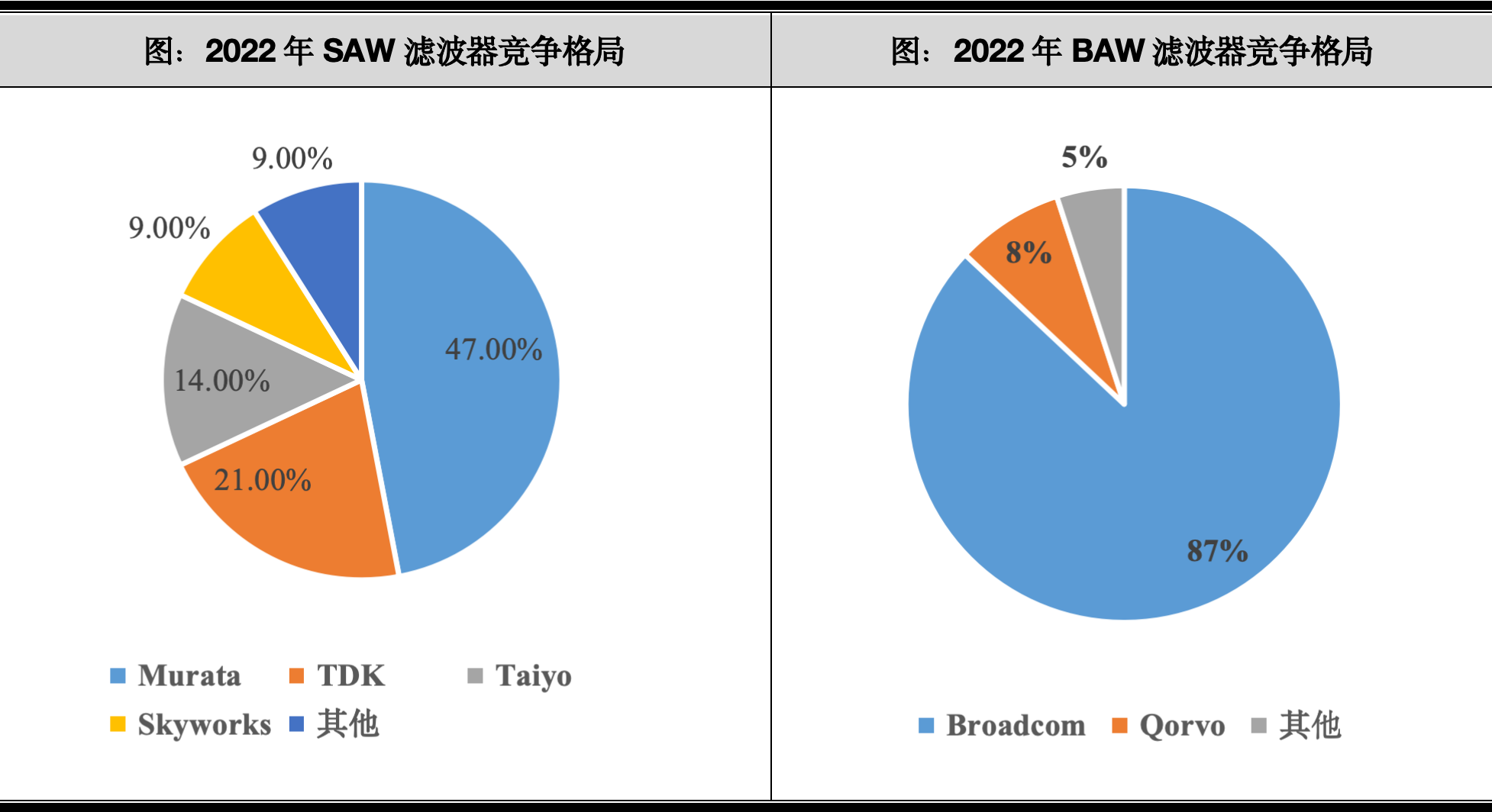

事实上,今天的专利格局也反应了滤波器的市场格局。从专利所有者看,SAW滤波器龙头企业村田拥有相关专利超过1000个,BAW滤波器龙头企业博通拥有约300个相关专利。

从滤波器的竞争格局来看,整个行业主要被美日企业垄断,集中度高,强者恒强。

而中国,作为目前滤波器消费大国,生产滤波器的厂商整体实力偏弱,产量无法满足国内需求,长期依赖进口。中国SAW滤波器产量只占全球约3%,而高频BAW滤波器占比基本为零。

三、淘汰赛已开始,洗牌正在发生

2020年,有新闻报道称,整个国产射频前端的毛利率一度低至20%。但彼时,大多创业企业仍然怀揣理想,对标一众海外高端企业。

然而,几年后,产品仍然还不能与国内头部企业对标。于是,杀价卖货逐渐成为这个市场创业公司近年来的救命稻草。

更为残酷的是,伴随消费电子市场的持续走低,砍单潮降临,去库存让本就内卷的市场更加雪上加霜。

但在九鼎投资看来,消费电子市场不好只是外因,导致中低频滤波器进入存量市场。更重要的是内因:国内滤波器厂商集中在低端的中低频领域竞争,同质化严重,高频产品未突破,只能在存量市场卷价格。

以WIFI2.4G的滤波器为例,2023年售价约在0.2元/颗,2024年售价下降50%。

在行业调研中,九鼎投资还了解到,国外滤波器厂商的毛利率普遍在30%-40%以上。由于国外厂商运营费用高,产品毛利率低于30%就难以覆盖。

对比国产滤波器厂商,目前SAW滤波器除少数头部企业有正利润外,大多处于负毛利状态;而BAW滤波器厂商则普遍存在亏本出货的现象。

不过,和低端的中低频SAW滤波器不同,九鼎投资认为国内高频BAW滤波器厂商目前亏本出货的主要原因在于:

1、BAW滤波器厂商目前量产的型号集中在B40/N41/WIFI2.4。这类用量大但技术难度低,且要与SAW滤波器竞争,价格与SAW滤波器一致,但成本远高于SAW,导致负毛利率;

2、也有部分厂商采取主动战略性亏损,积累出货量,以获得头部手机厂商的供货资格。毕竟,低价是最好的切入客户的方式;

3、国内BAW滤波器厂商目前主要客户集中在物联网和ODM领域,对价格敏感,产品定价相比国外厂商有50%左右的折扣。

事实上,在今年的调研中,九鼎投资发现,国产滤波器的淘汰赛已经开始,洗牌正在发生。在这个“少数厂商盈利,多数厂商亏损”的市场里,国产厂商如何才能爬出内卷泥淖,摆脱负毛利困境?

从务实的角度看,九鼎投资认为:

1、对于采用现有材料体系和生产工艺的SAW滤波器厂商:要思考的问题是如何做正毛利产品,如何把产品性能提上来,而不是一味卷价格、拼成本。在主要原材料和设备都外采的前提下,很难产生较大的成本优势。

2、对于采用新材料体系和新工艺的滤波器厂商:要思考的是如何快速产业化,获得行业标杆客户的认可,让产业界看到新路线的潜力。当然,这类厂商多处于早期阶段,自我造血能力不足,也需要抓住一切机会融资保证现金流,并严控成本。

3、对于国内BAW滤波器企业:目前处境较尴尬,低频段竞争不过SAW,Sub6GHz之下的高频段面临LTCC/IPD的竞争,可触达的市场规模较小。但未来,随着6G到来以及WIFI6E/WIFI7的渗透率提升,高频段之间的隔离带缩小,传统LTCC/IPD无法满足的要求,BAW的必要性就会凸显。因此,BAW滤波器的重点应该是研发这类刚需的高频、高带宽产品,逐步减少走量类低频低毛利/负毛利产品。在短期内难以进入头部旗舰机型的现状下,可重点开发WIFI路由器、CPE以及军工类的高频BAW产品,布局SAW和LTCC/IPD解决不了的领域。

亏损烧钱的模式注定不可持续。随着洗牌加剧,市场上借助融资资金进行恶性竞争的情况将有所缓解。

未来,没有自建工厂、没有充足现金储备、没有差异化产品的厂商必然会被市场淘汰。

四、国产滤波器,还有突围机会吗?

拉长时间维度看,国产滤波器要想彻底实现产业突围,首先要建立差异化的底层创新能力。

射频滤波器是材料、工艺和设计的结合,三者缺一不可。如果仅依靠现有材料体系和现有技术路线,无论是SAW还是BAW,国内厂商中短期内都很难超越现有海外同行,必须走差异化路线。

SAW滤波器龙头企业村田在该领域已经深耕多年,并且把控高端TF-SAW的核心多层衬底技术,国内厂商在性能端很难超越。而BAW滤波器的国外厂商在中低频领域积累时间较长,国内厂商超越的难度也很大。

但在高频领域,九鼎投资判断,国产BAW滤波器赶超的可能性相对较大,尤其是对于30%及以上的掺钪技术,国内外基本处于同一起跑线。

在今年的调研中,九鼎投资发现,国内已经有厂商尝试用不同材料体系生产高频射频滤波器,虽然暂未大批量出货,还有待市场验证,但值得期待。

第二,走IDM模式。

滤波器企业在早期,受制于资金能力,很多会采用Fabless或Fablite方式,通过设计能力切入,寻找代工厂生产。但要保持竞争力,九鼎投资认为IDM是滤波器企业避不开的模式,也是进入头部客户的必选项。

因为,射频滤波器是特色工艺,生产端只有与设计端密切结合才能更好地理解设计端需求,才能开发相应工艺,生产高良率产品。且IDM模式打通了设计与生产,对快速开发、迭代产品至关重要。

通常,代工方式的生产周期显著高于IDM模式。以BAW滤波器为例,代工模式下晶圆和封装的生产周期在2-3个月,而IDM模式下可以控制在1个月以内。而且,代工厂对研发的配合度较差,导致产品迭代的速度低于IDM模式。

在成本方面,IDM虽然前期投入大,但产品单位成本低,也能逐渐收回毛利。

如今,头部手机厂商均要求滤波器企业有自己的工厂,保证产品的稳定供应,才有资格供应旗舰机型。因此,国内滤波器头部厂商都在自建工厂,切换到IDM模式。

第三,实现对手机原厂的批量供货,参与旗舰机型竞争。

目前,国内手机厂商已经形成“华、米、O、V”四强并立的局面。

根据2023年全球智能手机出货量数据,苹果和三星全球占比分比为20.10%、19.40%,合计39.5%。小米、OPPO和传音三家合计占比29.4%,中国企业(小米、OPPO、vivo、传音、荣耀、realme、摩托罗拉和华为)预计合计占比将超过50%。

所以,对于国产滤波器,只有得“四强”者才有机会与海外巨头一较高下;也只有参与旗舰手机的竞争,才有机会获取更丰厚的利润。

滤波器企业进入手机厂商的前提是要在ODM实现批量出货。以某头部手机厂商为例,先要通过ODM在其非主力机型中实现出货,某头部手机厂商要求单一型号滤波器在ODM的出货量累计达到几千万颗,才可供应其旗舰机型。

而ODM由于主要代工非主力机型,机型价格低,对价格敏感,因此有很强动力引进国产供应商,门槛比手机厂商低一些。

最后,模组化是未来绕不开的趋势。

以“华、米、O、V”为例,千元机型已经开始使用射频模组,分离器件的方式虽然会持续存在,但占比会不断降低。随着国内厂商的逐步突破,只有具备模组化等高毛利产品的出货能力,才能逐渐摆脱负毛利困境。

当然,眼下的情况是,通过自研模组供货时间周期长,国内滤波器企业的滤波器型号不全,大部分企业只能覆盖4G频段,只能实现4G或3G模组供货,无法供货5G模组。同时,自研模组还需要具备PA、LNA和开关的技术能力,全部自研的技术难度高,且模组的验证周期也较长。

因此,九鼎投资认为,更加务实的方案是和现有射频前端模组企业建立战略合作关系,双方绑定,由滤波器企业提供滤波器,模组厂商集成模组。这对成立时间较短的BAW滤波器厂商是短期内较为现实的方式。

自建模组对滤波器企业的技术能力提出了较高要求,但中远期看,是滤波器企业必须布局的方式。

目前,九鼎投资已经在市场上看到,有一些成立时间较久的SAW滤波器企业实现了自产模组的量产出货,但BAW滤波器厂商暂时还没有实现自研模组出货记录。

具体到投资机会,九鼎投资认为,具备成本优势、高频产品(或差异化产品)实现量产出货、核心产品经过头部手机厂商认证的国产滤波器仍然是理想的投资标的。

针对不同技术路径,九鼎投资判断,SAW和BAW未来也仍然都有投资机会。

其中,BAW滤波器领域的国产厂商要摆脱红海竞争,就一定要实现高频BAW、高功率BAW、高带宽BAW、四工器和一些技术难度较高的双工器的突破,向市场提供差异化产品。同时,通过工艺改进持续降本,寻求和同行以及国外竞对的成本优势。

SAW滤波器虽然竞争激烈,但对于国产厂商来讲,可触达的市场空间比BAW更大。差别在于,传统材料体系下的SAW厂商中,少数成功导入“华米OV”的头部厂商已基本上岸。

而新入局的SAW厂商,如果还在传统材料体系下,则突围难度高,机会渺茫,必须寻求新的材料体系或技术路径,在成本端或者性能端实现超越,才能有机会。

本文作者可以追加内容哦 !