北京时间2024年11月6日,美国共和党总统候选人特朗普宣布赢得总统选举,成为美国第47任总统,共和党取得参议院多数席位,众议院控制权仍待确定,若共和党未能赢得众议院,则特朗普施政空间或将受到部分约束,不过目前来看三权统一的可能性较大。

特朗普就任后政策目标或为关税以及移民问题为侧重点,尤其是关税方面,近期受到市场较多的关注,存在未来非美国家出口对于经济增长拖累的担忧。首先如果分不同情况来看,关税政策可大致分为两种,即:全面提高关税;针对性提高关税,取消与中国的PNTR。

第一种全面提高关税需要国会两院一致通过,各方面成本消耗以及影响均相对较大,可能性较低;第二种针对性提高关税,例如针对特定国家提高关税。PNTR(永久性正常贸易关系待遇Permanent Normal Trade Relations),即原来的最惠国待遇,但不需年审。2002年1月1日,美国对华永久性正常贸易关系法案正式生效,免除了美国国会每年一度的对中国贸易地位的审议,保证中国商品进入美国市场时能够享受与其他国家相同的低关税待遇,该类政策或将影响特定国家的出口,不过执行这项政策也需国会两院共同投票通过,综合考虑可能性较低。可能性较高的操作或为以高关税为筹码进行交易协商,推动多个国家到美建厂,从而实现制造业复兴的同时增加就业。

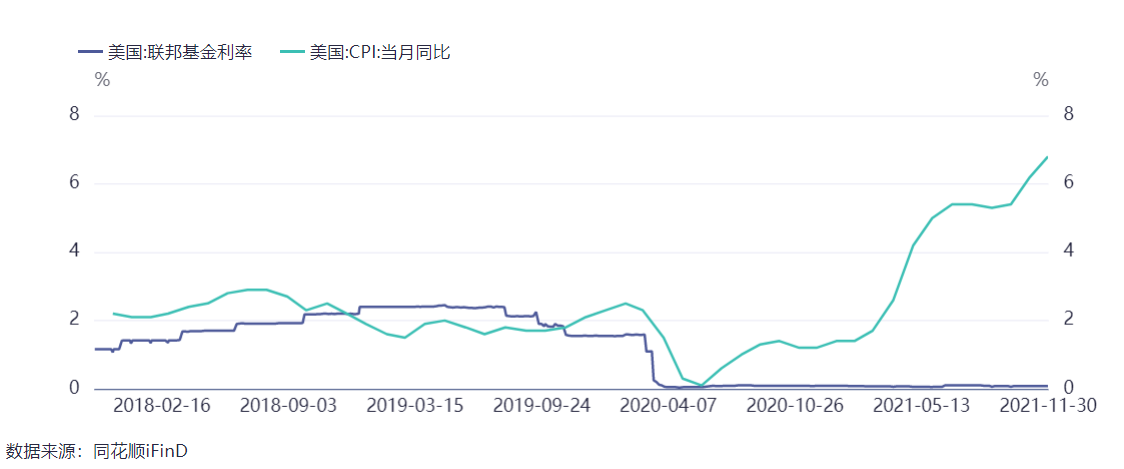

除了关税政策以外,美联储后续货币政策方面或为市场另一关注重点。原则上美联储货币政策的基准是通胀和就业,而按照特朗普执政思路(加关税、限制移民等),通胀和就业上涨的可能性较大,结合上届特朗普执政期间加征关税来看,“2018年7月6日,美国正式对340亿美元中国产品加征25%的关税”,对于整体降息路径来讲肯定是增加了堵点,不过关税对通胀的压力或是暂时性的,且如果马上加息来控制通胀,可能会意外导致经济衰退。结合历史从上届特朗普提出加征关税到实际落地耗时2年多,目前仍属于总统换任流程中,理论上还存在一定的变数,短期内政策路径或不会存在较大的差异。不过若本轮通胀如在明后年出现反弹特征,美联储或会根据届时情况进行政策的修正。

图1、美国通胀与货币政策决策

对于资本市场而言,靴子落地新一轮的“特朗普交易”正在逐步落实,本质上就美国通胀、其余国家出口受限等进行交易。比如对外加税、减少移民、对内减税会带来通胀上升,通胀上升的同时会抬高无风险利率,或为近期美债出现一定程度的上行原因,同时财政扩展政策有利于提振短期经济,叠加美债利率的提升,利差逻辑下美元走强。另一方面,美元走强的同时,地缘政治风险预期减弱,黄金出现回调。

往后看,美债收益率或已price-in通胀以及通胀后对降息空间约束的预期,即使美联储货币政策路径细节有所变化,但趋势性仍较强,下行通道或已打开,美债来说后续下行可能性较大;美股、美元也已price-in后续的宽财政以及通胀,不过税收优惠政策或迟于加关税政策,加关税政策也需要一定的时间,所以美股、美元短期内证实逻辑可能性较低。黄金方面虽然受到地缘政治风险冲击预期修正叠加强美元政策预期冲击出现回落,但中长期来看赤字率和通胀上升仍会有利于黄金。

国内资产方面,今日权益资产大涨,三大股指均涨超2%,核心板块在于消费及金融,一方面消费或受到特朗普当选影响进行“特朗普交易”,增加关税限制出口的情况下或需要内需更多的发力,近几日房地产的上涨或也为相同逻辑。利率市场方面仍保持震荡下行态势,表现偏强,即使权益资产保持强势,但对利率市场扰动较弱。分期限来看7Y与30Y表现较强,交易盘推动较为明显。信用债方面在力度最大一波的化债背景下信用利差再度收窄。

总的来说,相比海外政治格局的变动本周全国人大常委会或更为关注的重点,于11月8日本周五闭幕,会议内容或将引领新的行情趋势。从目前基本面环境来看,对债市仍形成一定的支撑,当下处于强预期弱现实阶段,预期的证实与证伪需要时间的推移,换言之政策落地需要时间,验证政策有效性也需要时间,短期内基本面发生实质性变化可能性较低。通胀水平、内生性需求及权益资产等或将持续向好,但频率或以季甚至年为单位,对于债市而言交易窗口仍然存在。且另一方面,市场对于会议预期较高,或已充分定价,利率扭转趋势持续上行压力较大,结合各类资产逻辑综合分析,持有一定底仓积极进行波段交易,全面看多谨慎做多或是较好的策略。

转债方面:

今日转债市场有所上涨,中证转债指数上涨0.81%,万得可转债等权指数上涨1.03%。今日转债市场成交额850.71亿元,成交额相比上个交易日小幅缩量。股市方面,A股三大指数今日集体上涨,截至收盘,沪指涨2.57%,深成指涨2.44%,创业板指涨3.75%,北证50指数涨3.39%,全市场成交额25631亿元,较上日缩量610亿元。全市场超4528只个股上涨。板块题材上,金融保险、零售食品等板块涨幅居前。

今日白酒板块涨幅较好。昨日美国大选结果出炉,特朗普再当选,并大概率“赢得普选、控制参众两院、州长人数过半、最高法院保守派过半”,预示特朗普很可能是近年来权力最大、最强势的美国总统,也预示特朗普主张的大多数政策,实施难度将下降。特朗普的施政纲领强调"美国优先",推动制造业回流 ,减少对进口的依赖。有可能对美国以外国家加重关税。我国白酒产业自主可控,出口美国比例较低,受关税增加影响较小,同时国内刺激消费政策出台可能利好整体白酒产业。近日,多家第三方酒价平台数据显示,国内某头部白酒品牌价格出现回升趋势。此前受电商大规模低价促销的影响,某品牌白酒价格一度降至2000元—2100元每瓶左右,本周各电商平台补贴后价格普遍出现100元—200元左右的回升。建议关注白酒行业优质转债标的。

近期固态电池赛道表现良好。11月5日,华为公布硫化物固态电解质新发明《掺杂硫化物材料及其制备方法、锂离子电池》。该专利通过掺杂包括氮元素等材料,使得掺杂硫化物材料对金属锂具有较佳的稳定性,制备的锂离子电池具有较长的使用寿命。此次华为公开的硫化物固态电池相关技术契合未来新能源汽车和储能系统的发展需求,市场空间可观。硫化物全固态电池具有高能量密度、快速充放电、低温性能优异以及高安全性、长寿命等优点。从产业化应用的视角来看,固态电池的商业化步伐正日益加速。从主要行业领导者的研发进展和项目时间表来看,预计到2025年,半固态电池技术将成熟至可量产阶段并应用于车辆装配;根据宁德时代首席科学家吴凯的预测,全固态电池有望在2027年开始小规模生产;进一步展望至2030年,全固态电池或大规模生产并广泛应用于电动汽车领域。建议关注固态电池赛道转债标的。

【特别声明】

1.本文内容均来源于我公司认为可靠的渠道,但所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。我公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表我公司或者其他关联机构的正式观点。

2.本文的观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议。我公司及雇员不就本文内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用本文内容所引发的直接或间接损失而负任何责任。

3.本文中所有数据均经核对,如有差错,以相关数据原始来源所披露为准。

4.基金或指数的历史业绩不能代表其未来表现。我公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资者投资于我公司管理的基金时应认真阅读基金合同、招募说明书、产品资料概要等文件。基金投资有风险,投资基金需谨慎。投资者在购买本公司基金前,请认真完成投资者风险等级测评,购买风险相匹配的基金。

$东兴兴利债券C(OTCFUND|009617)$$东兴鑫享6个月滚动持有债券发起C(OTCFUND|013429)$$东兴兴财短债债券C(OTCFUND|007395)$$东兴兴诚利率债C(OTCFUND|020834)$$东兴鑫颐3个月滚动持有纯债C(OTCFUND|020914)$$东兴连裕6个月滚动持有债C(OTCFUND|015244)$

本文作者可以追加内容哦 !