IC设计领域,百花齐放,曾一度让我们以为,国产替代公司更抗打。但当国外龙头开始用我们的招数来解决问题,这事就不简单了。

德州仪器,全球模拟芯片龙头,23年在中国台湾市场针对通用芯片大幅降价2至3成,抢市占率。很快降价就覆盖到整个中国市场,对于降价空间的预期,德州仪器的态度是,没有固定幅度和底线。

当国际巨头玩价格战,走边际成本的时候,国内厂商的苦日子就开始了。

当年,杰华特转亏,之后,越亏越多。股价,越跌越惨。

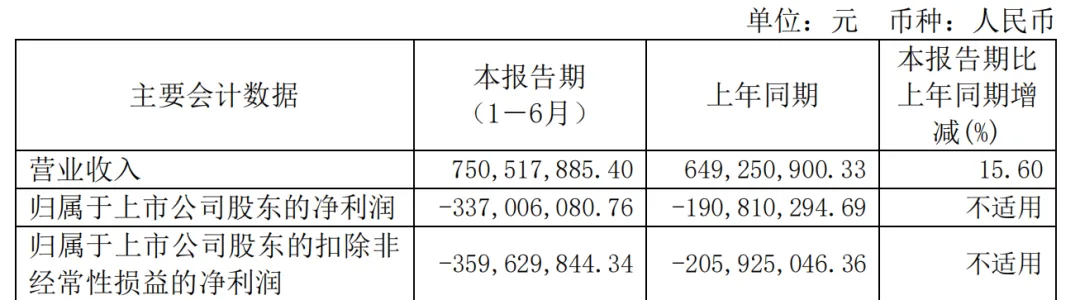

24年的中报,净利润的亏损还在扩大,所幸,营收已经恢复到一个可观的增长率上了,这是乏善可陈的亮点了。

存货的规模太大,时间长了,存货跌价的损耗不得不防,当然这里有市场因素,但是从18年的不足1亿,暴涨至现在8亿多,着实有压力。

主营业务之前说过,就不多说了,有需要的朋友,转到【杰华特23年中报】这一篇补个基础知识,我们跳过直接往下说。

上半年营收按下游应用分,消费类40%,工业与计算类22%,通讯电子类和汽车35%,其他3%,后面替代需求空间大的,还是在智能汽车上。

下游应用场景,很广,但也很卷,杰华特一直做虚拟IDM,为了在技术上形成差异,但是汽车电子、消费电子和通讯设备,都处于存量竞争,增量不可观,这种情况下,价格绞杀成为市场常态,而市占率低的厂商,在规模化和边际效益的劣势就会凸显。

最直接反映在毛利上,电源管理芯片22年毛利39%,信号链芯片毛利67%;到了今年中报,电源管理芯片毛利降到28%,信号链芯片直接杀到21%,断崖下跌。

单看技术,杰华特的DC-DC和AC-DC,做的不错,但没办法,行业卷价格,下游卷价格,这时候业绩难看不意外,此时更多关注的,是企业下一步规划,以及动作是否变形。

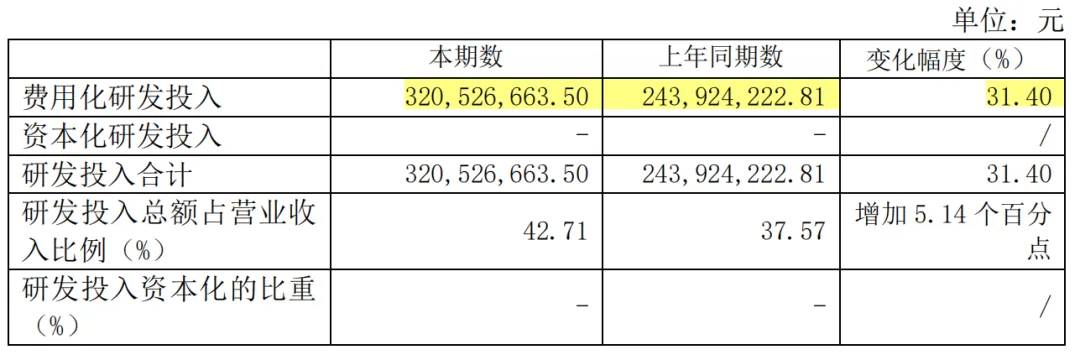

尤其是烧钱的速度,减不下来,也不能减。

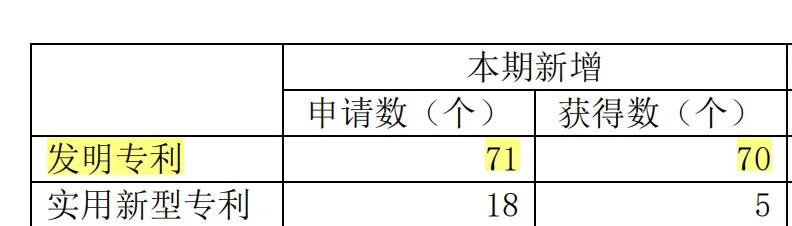

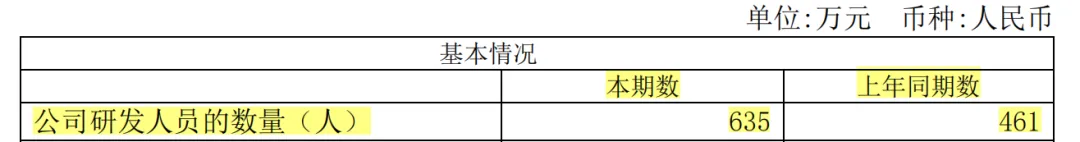

研发投入不手软,半年拿下70个发明专利,研发费用同步上升30%,研发人员数量继续增长。

中报公布的目前30个在研项目,多集中于电池管理技术的迭代和升级,其中有部分技术方向偏向于新能源车用IC领域。

公司已在国内主要晶圆厂建立0.18微米的7至55V中低压 BCD工艺(部分电压段延展至90nm)、0.18微米的10至200V高压BCD工艺、以及0.35微米的10至700V超高压BCD工艺等三大类工艺平台,各条线均已迭代一至三代,初步形成自研工艺体系。

今年上半年,已经延展到12寸晶圆90nm及以下工艺,更低功耗、更高集成度、更高功率密度的工艺技术研发进行中。

技术优势,杰华特在线。

【新能源汽车等领域】高集成度DC-DC模块、升降压DC-DC、放大器,比较器、模拟开关等多款产,也推出了多款汽车应用的高低边驱动芯片,并基本完成了汽车 LDO 的布局。

【计算领域】电子保护开关(eFuse)品类,包括18V/25A、18V/50A等,具有导通功耗小、启动电流能力大、恶劣情况下保护性能强等优点。

【网通和安防】推出多款PoE以太网供电芯片,包括高集成4路PSE供电芯片,PD受电端协议和功率全集成芯片,已通过多家头部客户的测试。

股东变化不多,部分IPO前股份转流通,英特尔研发中心开始减持,但是哈勃的投资份额没有变化,海康通过另外一个平台,加大的投资份额。另有一家深圳创投入局,份额大概率不是通过二级市场拿的,背后穿透看是深圳国资委的背景。

杰华特在模拟芯片领域的技术是没问题的,业内对实控人周和黄的能力看好,需要熬过最难的阶段,剩下的问题就交给市场验证了。

半年报公司账上还有15亿的现金及等价物,5个多亿的短期负债,当下安全。今年开始,国内模拟芯片行业开始出现并购,一方面小的公司活不下去,另一方面持有现金的头部公司也趁机减少对手或变相增加技术或品类。不知道杰华特是否有这方面的计划,不管是作为鱼肉还是刀俎,对股东来说都不是坏事,咱想法很实在...

限制性股票激励计划,以2023年度营业收入为基数,2024至2027年营业收入增长率分别不低于10%、20%、30%、40%的目标,个人感觉吧,压力不算大,但考虑到现在的市场环境,中性。

半导体行业很大,做模拟的,做数字的,CPU或者GPU,上游代工、材料或者设备,都各自有各自的周期,互不同步,总是喊一句“半导体行业有前途”,没什么用,至少在模拟芯片这,苦日子还远没有看到尽头。

继续熬吧。$杰华特(SH688141)$

本文作者可以追加内容哦 !