事件概述

根据公告:

2024年前三季度实现营收114亿元,同比增长33.1%,实现归母净利润5.6亿元,同比下降35.5%,实现扣非归母净利润4.4亿元,同比下滑46.9%;

2024Q3:实现营收47.9亿元,同比增长33.5%,实现归母净利润1.5亿元,同比下滑53.4%,实现扣非归母净利润1.3亿元,同比下滑56.8%。

分析判断:

单三季度收入端:

创新类显示:营业收入同比增长39%,出货量同比增长110%;

智能电视:营业收入同比增长60%,出货量同比增长42%;

智能交互显示:营业收入同比下降8.0%,出货量同比下降29%(其中智能交互平板产品营业收入同比增长8.5%,出货量同比增长15.3%)。

根据公告,主因:公司业务规模持续扩大,各类产品继续延续上半年良好的增长态势,其中创新类显示产品、智能电视的增势尤为明显。公司通过产品创新、技术提升、品牌宣传和AI赋能等来提升业务体量和市场占有率的发展战略显见成效。

业绩端:

24年前三季度:公司销售毛利率为13.2%,同比-4.4pct,销售净利率为4.9%,同比-5.2pct。

24年单三季度:公司销售毛利率12.2%,同比-3.9pct,销售净利率为3.10%,同比-5.8pct。

根据公告,单三季度盈利变化,主因:

(1)因行业竞争加剧及市场需求结构变化,公司紧跟市场形式,着重扩大业务体量及市场份额的核心战略,盈利情况短期内受到影响。

(2)公司产品的定价策略通常是在原材料成本的基础上进行加成。公司主要原材料的价格有所回落,但公司对销售价格的调整在考虑行业竞争态势、市场格局以及客户需求等多方面因素后,采取了阶段性地选择具有市场竞争力的价格策略,适当优化了节奏与幅度,旨在帮助和支持客户提升市场份额。这一策略导致部分产品从原材料成本加成到最终销售价格的传导过程中出现了一定的滞后性,进而对短期盈利能力产生了一定的抑制。

(3)为应对行业竞争、优化公司整体业务布局并推进长远战略规划,公司采取了多项措施:加大了研发投入以推动产品创新,增加了宣传推广投入以提升品牌知名度,提高了销售费用投入以支持营收增长和销售业务拓展,同时,随着公司规模的扩大,也相应增加了管理费用投入以应对人员扩张的需求。这些综合因素导致期间费用在短期内出现了显著增加。

(4)因人民币兑美元汇率波动,公司本期汇兑损失为5998万元,直接减少了公司净利润,对公司净利润产生了负面影响。

投资建议

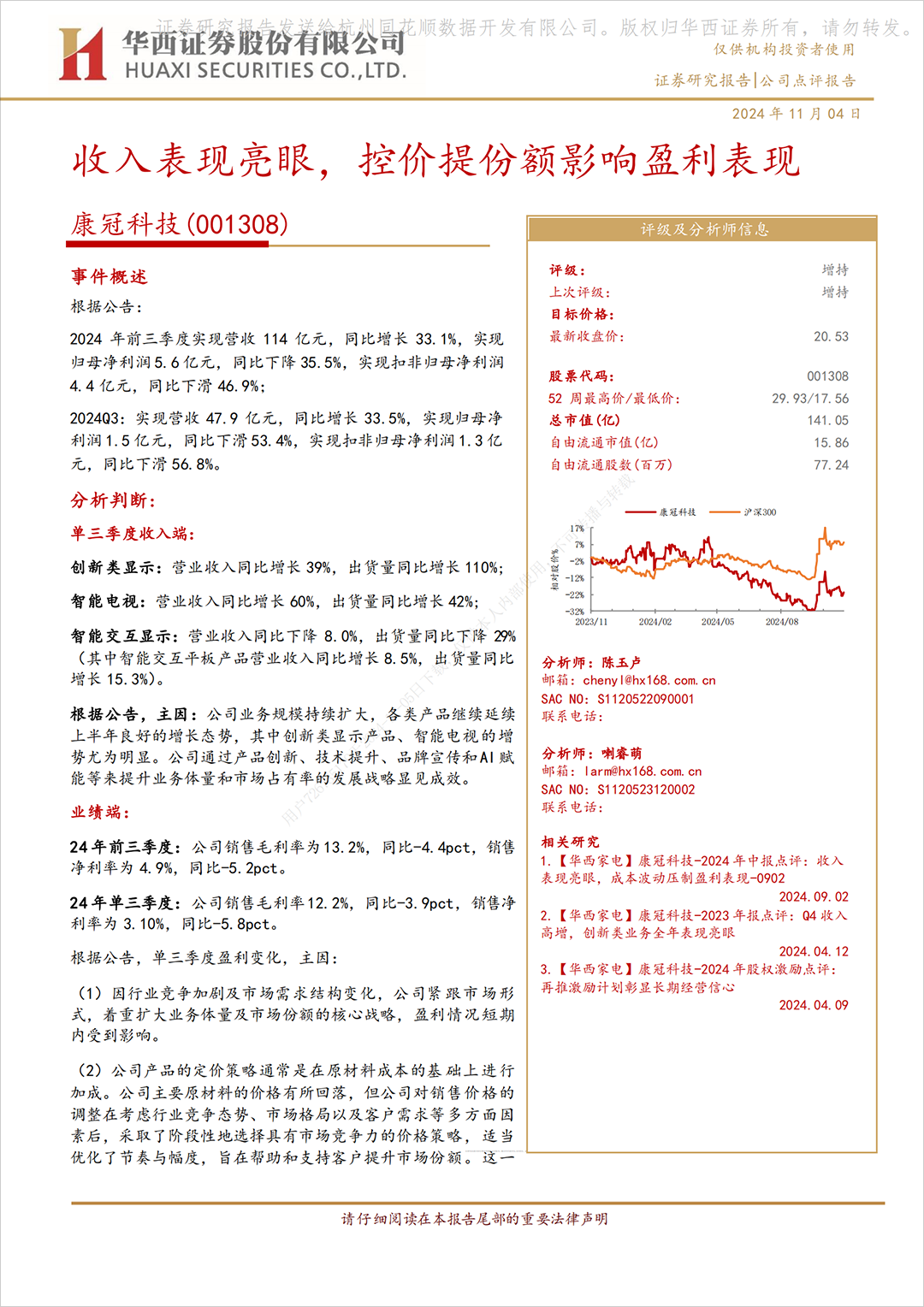

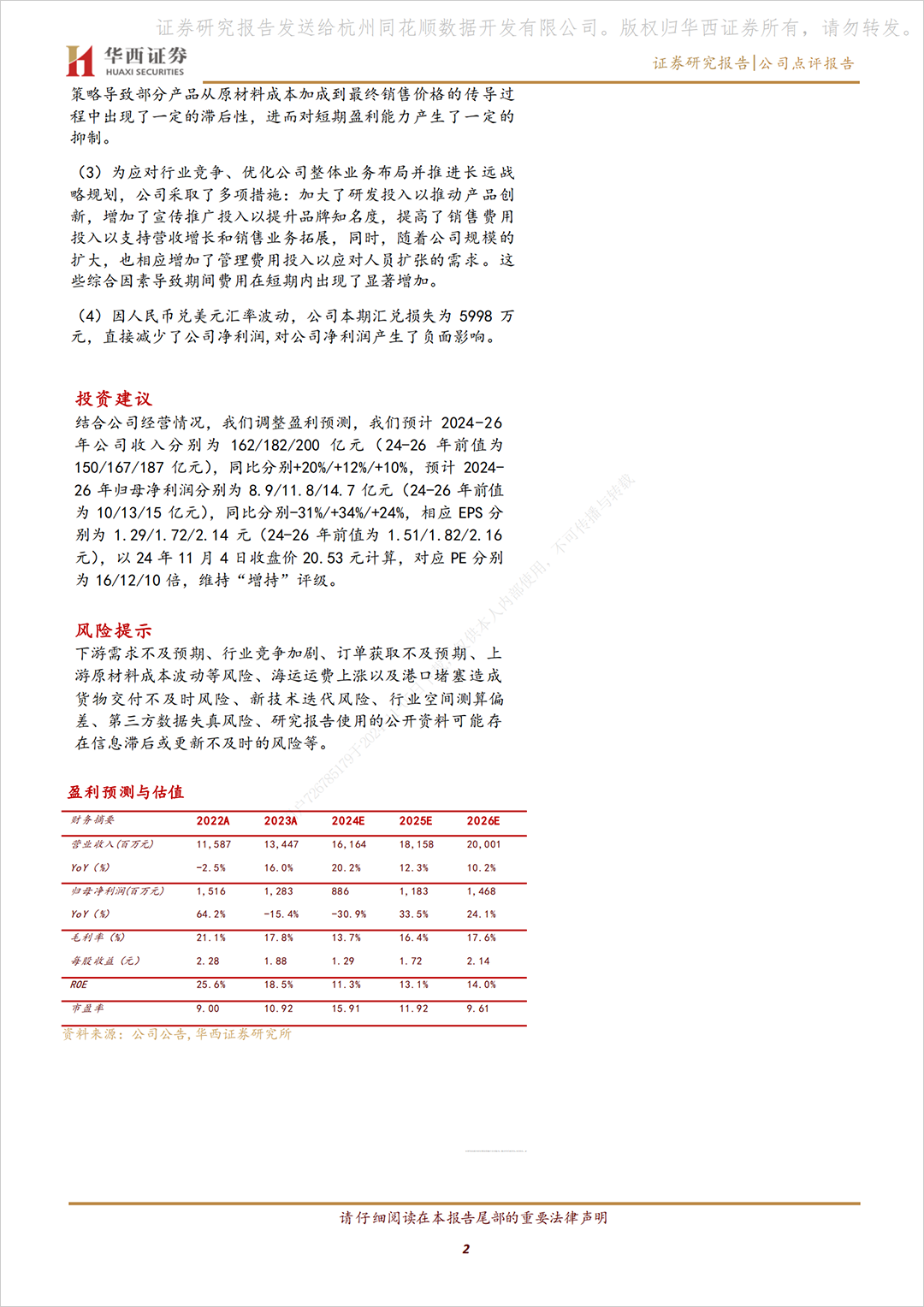

结合公司经营情况,我们调整盈利预测,我们预计2024-26年公司收入分别为162/182/200亿元(24-26年前值为150/167/187亿元),同比分别+20%/+12%/+10%,预计2024-26年归母净利润分别为8.9/11.8/14.7亿元(24-26年前值为10/13/15亿元),同比分别-31%/+34%/+24%,相应EPS分别为1.29/1.72/2.14元(24-26年前值为1.51/1.82/2.16元),以24年11月4日收盘价20.53元计算,对应PE分别为16/12/10倍,维持“增持”评级。

风险提示

下游需求不及预期、行业竞争加剧、订单获取不及预期、上游原材料成本波动等风险、海运运费上涨以及港口堵塞造成货物交付不及时风险、新技术迭代风险、行业空间测算偏差、第三方数据失真风险、研究报告使用的公开资料可能存在信息滞后或更新不及时的风险等。