季报速递 • 固收篇

2024年基金三季报披露落下帷幕,公募基金固收成绩单随之揭晓。

今年以来,受国内经济修复节奏放缓、外部风险事件等因素影响,投资者风险偏好普遍降低,叠加相对宽松的货币环境,债市持续走牛,整体呈震荡上行态势。行至三季度末,政策暖风频吹带动股市反弹,反观债券市场波动显著加剧,走势一波三折,债券基金短期承压。

虽有短期波动,但债券基金年内平均净值增长仍达到2.82%。Wind数据显示,截至三季度末,中证全债指数今年以来涨幅达5.60%,中长期纯债基金指数及短期纯债基金指数分别上涨3.10%、2.29%,债券基金仍是低利率时代下极具性价比的资产“压舱石”,绩优债基更是稳健派投资者关注的“风向标”。

静水流深,固收投资业绩稳步上扬

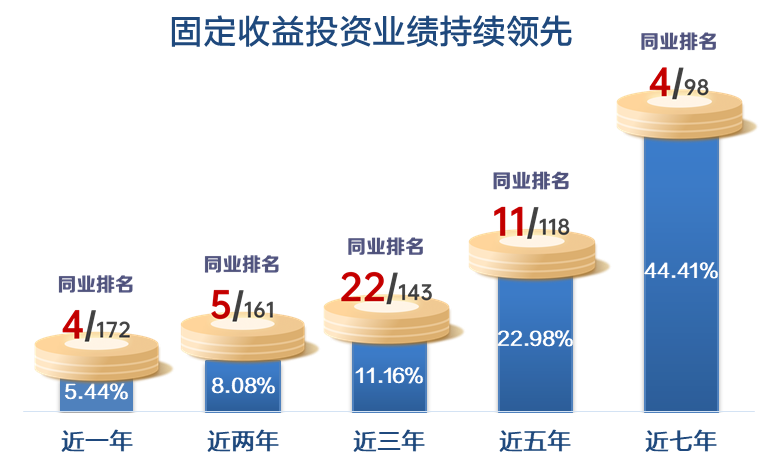

华泰保兴基金凭借在固定收益投资领域的显著优势和深厚积淀,投资业绩稳步上扬,长期领跑同业。根据海通证券发布的《基金公司权益及固定收益类资产业绩排行榜》数据显示,截至2024年9月30日,华泰保兴基金近一、二、三、五、七年固收类资产绝对收益率分别为5.44%、8.08%、11.16%、22.98%、44.41%,同期全行业排名分别位列第4/172、5/161、22/143、11/118、4/98。

数据来源:海通证券《基金公司权益及固定收益类资产业绩排行榜》,截至2024年9月30日。基金过往业绩不代表未来表现,亦不构成对未来业绩的保证。市场有风险,投资需谨慎。

公司旗下多只固收产品在复杂的市场环境中脱颖而出、大放异彩,快跟小编来瞧瞧哪些债基正当“红”。

多维度领跑同类前1/4,王牌债基业绩卓越

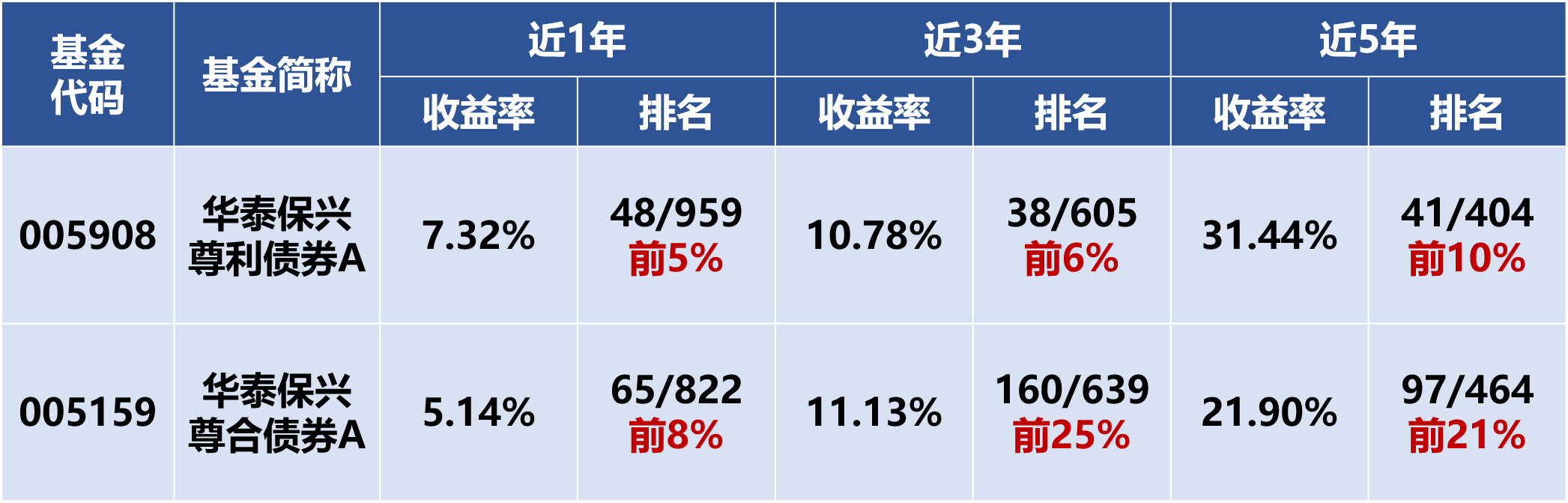

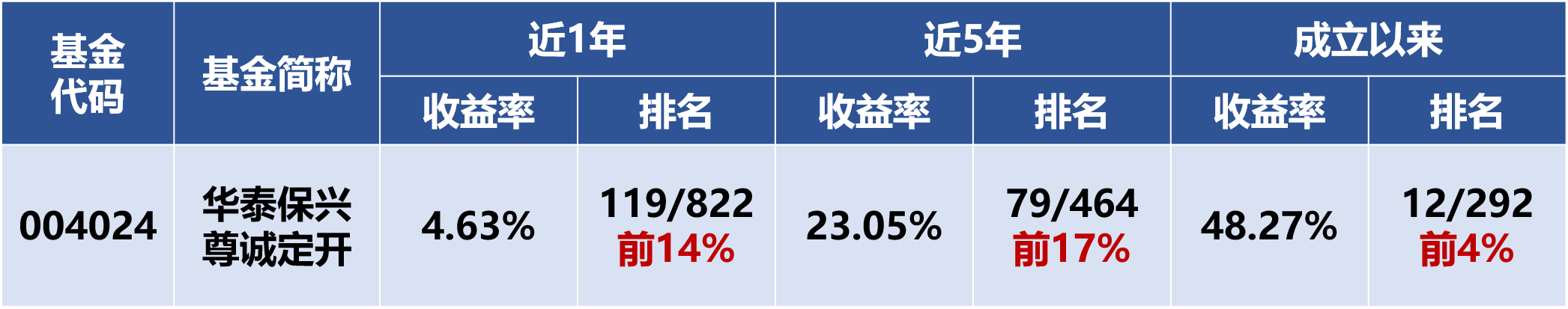

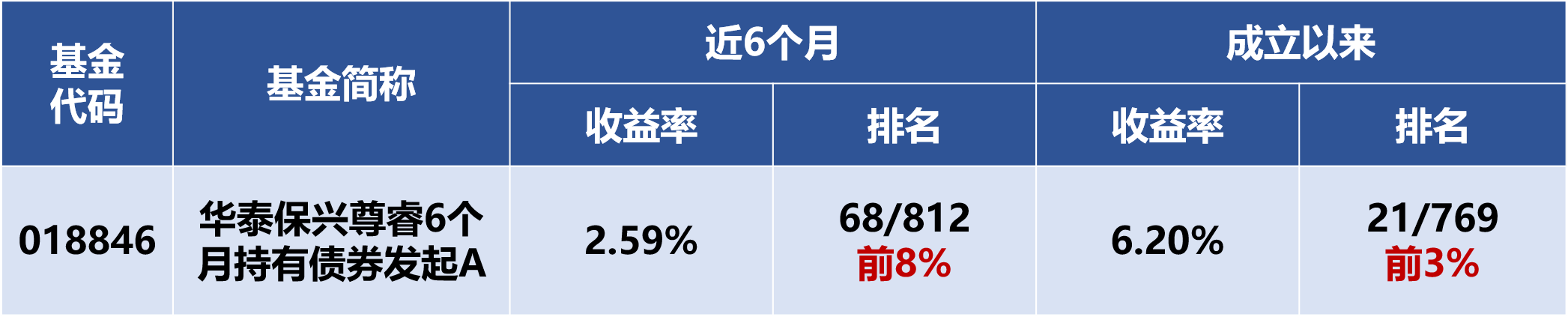

作为稳健价值派代表,华泰保兴基金固收名将、固定收益投资总监张挺坚持绝对收益理念,严控回撤,追求更高的风险收益比。他擅长中高等级信用债的配置及可转债的挖掘,其管理的华泰保兴尊利、华泰保兴尊合、华泰保兴尊诚为公司“尊”系列王牌债基,三只产品在多个时间维度上的投资回报均非常出色,稳定领跑同类前1/4。与此同时,由张挺和新锐基金经理黄晓栋共同管理的华泰保兴尊睿也交出了亮眼的成绩单,业绩表现可圈可点。

截至今年三季度末,华泰保兴尊利债券A近1年收益率7.32%,同类排名前5%;近3年收益率10.78%,同类排名前6%;近5年收益率31.44%,同类排名前10%;荣获海通证券5年期五星评级,中国银河证券3年期、5年期双五星评级,晨星中国3年期、5年期双五星评级。华泰保兴尊合债券A近1年收益率5.14%,同类排名前8%;近3年收益率11.13%,同类排名前25%;近5年收益率21.90%,同类排名前21%;荣获中国银河证券3年期五星评级,晨星中国3年期五星评级。华泰保兴尊诚定开近1年收益率4.63%,同类排名前14%;近5年收益率23.05%,同类排名前17%;成立以来收益率48.27%,同类排名前4%。华泰保兴尊睿6个月持有债券发起A近6个月收益率2.59%,同类排名前8%;成立以来收益率6.20%,同类排名前3%。

以上业绩数据均已经基金托管人复核。基金行业近1、3、5年同类排名数据:海通证券《基金业绩排行榜》,截至2024年9月30日。近6个月、成立以来同类排名数据:iFinD,截至2024年9月30日。

华泰保兴尊利债券、华泰保兴尊合债券、华泰保兴尊诚定开三季度投资策略及运作分析

三季度,国内经济运行总体平稳,工业增加值增速略有下行,中采PMI较为稳定。货币信贷方面,随着政府债券发行的提速,M2增速与社融增速低位有所企稳。同时,全国房价指数环比涨幅趋于回落,房地产销售情况仍较为低迷,各地陆续出台稳定地产政策,地产销售边际有好转迹象,持续性待观察。央行货币政策方面,维持中性偏松态度,央行推出降准降息等宽松举措,资金利率保持低位稳定,季末时点波动较小。

三季度,债券市场呈现震荡行情,无风险利率变化不大。信用利差先下后上,信用债表现一般。权益市场探底回升,成长优于价值。可转债市场小幅上涨,表现弱于权益。

报告期内,华泰保兴尊利债券在基金投资上,纯债部分以利率债和中短期限高等级债为主,严格控制信用风险。可转债方面,保持绝对收益增强思路,转债市场下跌过程中逢低增持,继续投资银行转债为代表的低估值高等级品种,并少量分散参与平衡型转债。权益方面,总体仓位保持稳定,行业配置上仍以业绩韧性较强、股息率较高的银行为主,并小幅增配了业绩较好的保险股。

报告期内,华泰保兴尊合债券在基金投资上,利率债小幅波段操作,久期总体较为稳定。信用债投资上,以中短期限高等级债为主,严格控制信用风险,并适度使用套息策略。可转债方面,坚持绝对收益增强思路,继续持有并逢低增持以银行转债为代表的低估值品种,并少量分散参与了平衡型转债。

报告期内,华泰保兴尊诚定开在基金投资上,利率债小幅波段操作,久期总体变化不大。信用债投资上,以中短期限高等级债为主,严格控制信用风险,并适度使用套息策略。可转债方面,坚持绝对收益增强思路,继续持有并逢低增持以银行转债为代表的低估值品种。

华泰保兴尊睿6个月持有债券发起三季度投资策略及运作分析

2024年以来国内经济在修复过程中,供给保持增长态势,需求有待进一步恢复。9月PMI反映供需反弹,但新订单仍低于50,原材料价格和出厂价格回升,但处于低水平,8月经济数据低于预期,工业生产明显走弱,外需好于内需、消费疲弱。9月26日政治局会议体现了中央对于经济困难局面的重视,对经济的看法从“回升向好”到“正视困难”,财政发力预期较强。9月27日财政部新闻发布会披露了一系列政策,包括化债、特别国债补充大行资本金等方面,均有助于经济进一步回升。

债券操作上,前三季度整体持仓以AAA品种为主。在年初基于信用债供需格局和政策环境有利于收益率下行及利差压缩的判断,适度增加相应品种的配置,获取了较好的票息及资本利得收益;三季度基于对收益率水平和机构行为的判断,对信用持仓进行一定调整,强化组合的流动性;此外基于宏观经济趋势的判断在适宜的仓位中增加了利率品种的交易,对组合收益做到了一定的增厚。

可转债方面,继续保持中性仓位,坚持绝对收益增强思路,低位参与以银行转债为代表的低估值品种,并适度分散参与平衡型转债。

实力霸榜,明星债基大放异彩

今年以来,以突出业绩表现频频霸榜的华泰保兴安悦,一跃成为备受投资者青睐的明星债基。截至三季度末,华泰保兴安悦债券A近1年收益率11.04%,同类排名1/2202;近3年收益率15.98%,同类排名前1%;近5年收益率23.49%,同类排名前5%。出类拔萃的投资业绩让华泰保兴安悦实现了规模的成倍增长,据该基金定期报告数据显示,截至2024年三季度末华泰保兴安悦债券基金规模(合并)达93.48亿元,较去年年底的10.38亿元规模增长近9倍,也收获了海通证券、中国银河证券3年期的五星评级认可。

优异的业绩表现是基金经理投资管理能力的最好证明,本基金由公司联席固定收益投资总监、固收投资老将陈祺伟掌舵,他是银行自营干将出身,深耕固收领域二十余载,尤为擅长把握趋势性机会及通过利率债波段操作增厚业绩。

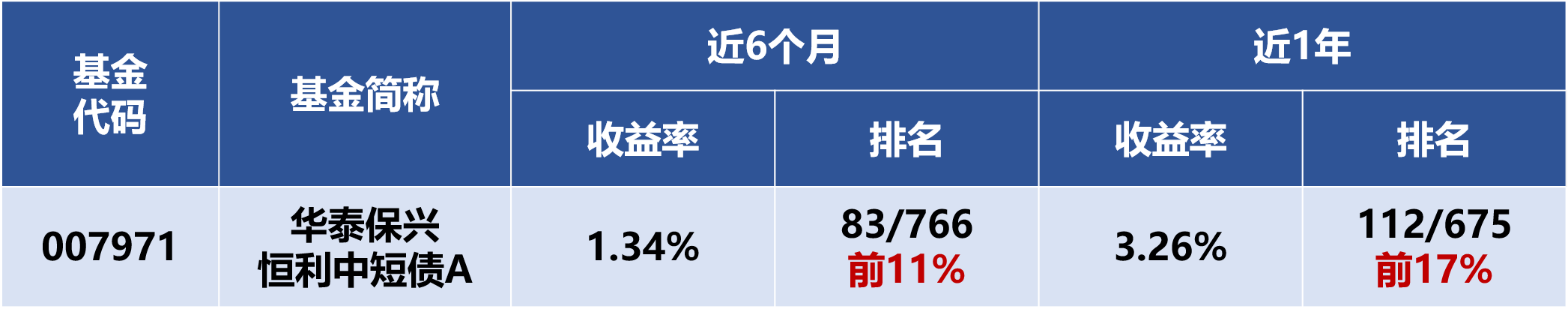

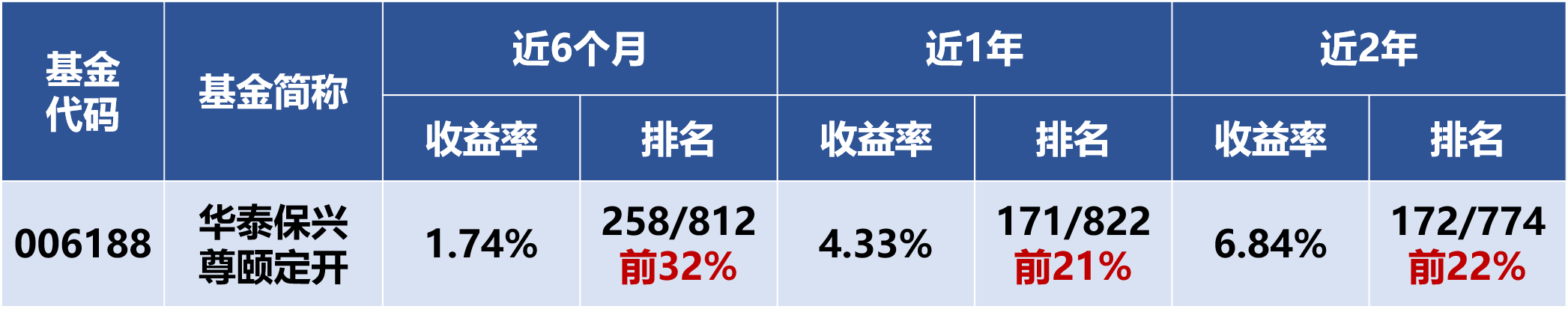

此外,他与公司固定收益投资二部副总经理周咏梅强强联手管理的华泰保兴恒利中短债、华泰保兴尊颐定开也取得了不俗的投资回报。截至今年三季度末,华泰保兴恒利中短债A近6个月收益率1.34%,同类排名前11%;近1年收益率3.26%,同类排名前17%。华泰保兴尊颐定开近6个月收益率1.74%,同类排名前32%,近1年收益率4.33%,同类排名前21%;近2年收益率6.84%,同类排名前22%。

以上业绩数据均已经基金托管人复核。基金行业近1、2、3、5年同类排名数据:海通证券《基金业绩排行榜》,截至2024年9月30日。近6个月同类排名数据:iFinD,截至2024年9月30日。

华泰保兴安悦债券三季度投资策略及运作分析

国内货币政策方面,稳健的货币政策灵活适度、精准有效,坚定坚持支持性立场,强化逆周期调节,优化完善货币政策框架,综合运用利率、准备金、再贷款、国债买卖等工具,切实服务实体经济,有效防控金融风险,为经济回升向好创造适宜的货币金融环境。9月,人民银行实行降低存款准备金率和政策利率,并带动市场基准利率下行;降低存量房贷利率,并统一房贷的最低首付比例;创设新的货币政策工具,支持股票市场稳定发展。

债券市场方面,整体收益率震荡下行,9月底债券收益率冲高回落。9月下旬,部委宣布各项经济促进政策之后,债券市场受到一定影响,尤其信用债的抛售压力较大。至10月中旬,债券市场企稳。

报告期内,本基金针对市场波动调整了部分国债及国开债持仓,结合具体利率债的波段操作,3季度组合整体运行状况良好。

华泰保兴恒利中短债、华泰保兴尊颐定开三季度投资策略及运作分析

2024年三季度,中国经济继续保持高质量发展,生产需求继续恢复,就业物价总体稳定。从先行指标来看,9月份制造业PMI为 49.8%,比上月上升0.7个百分点,制造业景气度回升。从生产端来看,9月份规模以上工业增加值同比增长5.4%,比8月份回升0.9个百分点。需求端,1-9月份,固定资产投资同比增长3.4%,止跌企稳;9月份社会消费品零售总额增长3.2%,比上月提升1.1个百分点。通胀方面,9月消费市场价格基本稳定,CPI环比持平,同比上涨0.4%,受国际大宗商品价格波动及国内市场有效需求不足等因素影响,PPI下降2.8%,但是环比降幅0.6%,较上月收窄0.1个百分点。

货币政策方面,稳健的货币政策灵活适度、精准有效,坚定坚持支持性立场,强化逆周期调节,优化完善货币政策框架,综合运用利率、准备金、再贷款、国债买卖等工具,切实服务实体经济,有效防控金融风险,为经济回升向好创造适宜的货币金融环境。9月,人民银行实行降低存款准备金率和政策利率,并带动市场基准利率下行;降低存量房贷利率,并统一房贷的最低首付比例;创设新的货币政策工具,支持股票市场稳定发展。

债券市场方面,三季度利率债收益率震荡下行,8月份开始信用利差缓慢扩大,9月末各部委宣布各项经济促进政策之后,债券市场抛压较重,债券收益率冲高回落。其中,1年同业存单从1.96%下行至1.91%,3年AAA信用债上行约18bp至2.32%,10年国债下行约6bp至 2.15%,30年国债下行约7bp至于2.36%。

报告期内,华泰保兴恒利中短债增持了商业银行金融债,以获得稳定的票息收益,并通过国债交易增强组合收益,并控制住了回撤。

报告期内,华泰保兴尊颐定开增持了高等级信用债和利率债,维持了一定的杠杆率,以获取稳定的票息收益。

稳步穿越周期波动 偏债混年年正收益

伴随近期权益市场震荡向好,而债券市场在短期调整后迎来了转机,如何灵活把握股债双市投资机遇,不妨考虑兼具股债双重属性的偏债混产品,稳健型“偏债混”产品能相对较好地实现“收益增厚”与“风险控制”的平衡,为投资者带来更佳的持有体验。

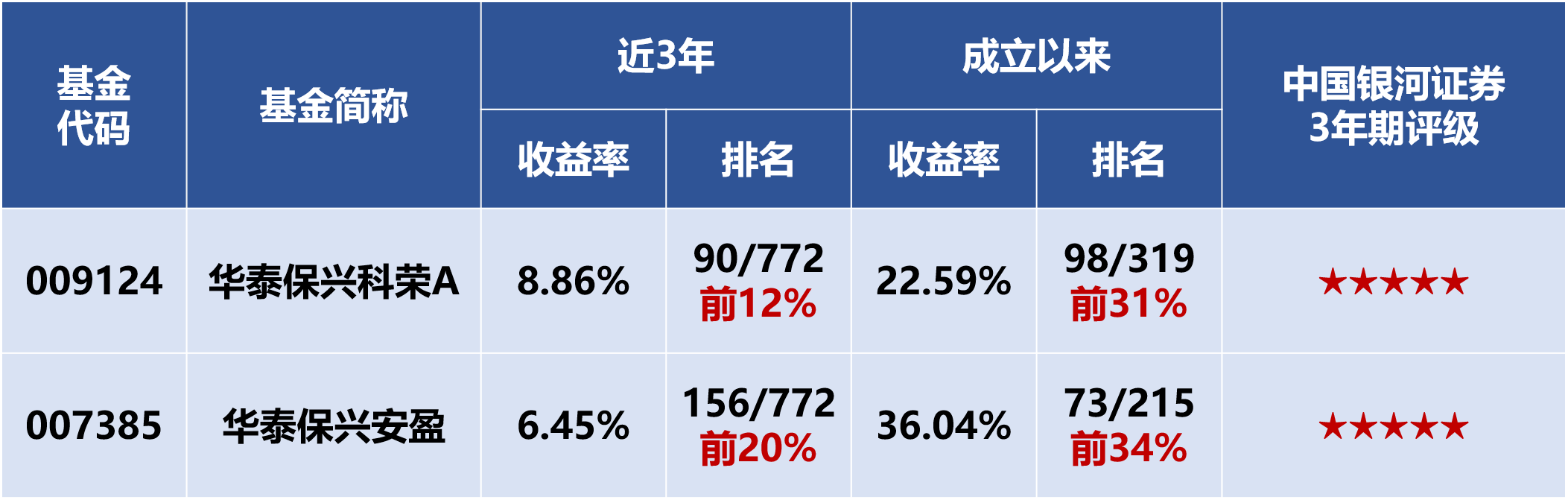

由华泰保兴基金股债黄金组合研究部副总经理赵旭照和固收投资二部副总经理周咏梅携手管理的偏债混代表作华泰保兴科荣和华泰保兴安盈自成立以来年年正收益,稳步穿越周期波动,长期表现出众。

截至三季度末,华泰保兴科荣A近3年收益率8.86%,同类排名前12%;成立以来收益率22.59%,同类排名前31%;荣获海通证券3年期、中国银河证券3年期五星评级。华泰保兴安盈近3年收益率6.45%,同类排名前20%;成立以来收益率36.04%,同类排名前34%;荣获中国银河证券3年期五星评级。

以上业绩数据均已经基金托管人复核。基金行业近3年同类排名数据:海通证券《基金业绩排行榜》,截至2024年9月30日。成立以来同类排名数据:iFinD,截至2024年9月30日。中国银河证券基金评级来自:《银河证券基金评级结果》,截至2024年6月30日。

华泰保兴科荣、华泰保兴安盈三季度投资策略及运作分析

三季度宏观经济继续走弱,但政策态度从7月份开始出现变化,并最终在 9月下旬出现了大幅的转向和加码,反映在股票市场上,三季度先抑后扬,在 9月底政策转向之后短时间内大幅上涨,修复之前过度悲观的预期和估值折价。三季度,沪深300上涨16.1%,上证综指上涨12.4%,创业板指上涨29.2%,行业层面,非银金融、房地产、商贸零售、社会服务等前期跌幅大的地产链、消费板块涨幅领先,煤炭、石油石化、公用事业、银行等前期有超额收益的红利、资源板块涨幅落后。

债券市场方面,三季度利率债收益率震荡下行,信用利差扩大,9月末各部委宣布各项经济促进政策之后,债券市场抛压较重,债券收益率冲高回落。其中,1年同业存单从1.96%下行至1.91%,3年AAA信用债上行约18bp至2.32%,10年国债下行约6bp至2.15%,30年国债下行约7bp至于2.36%。账户操作上,我们在政策出现积极变化之后提升了股票配置的比例,结构上降低了猪周期板块的配置,增加了前期超跌的顺周期、消费等板块的配置。我们认为,股票市场已经大概率见底,未来整体方向是逐步向上,未来将积极配置A股股票资产。债券方面,继续减持信用债,并波段操作了中长久期的利率债。

债券市场后市展望

政策方面,近期财政部、住建部对于政策定调皆较为积极,但增量财政规模仍需等待人大常委会审议通过后对外公布。当前政策层仍然较为珍惜财政政策空间,大规模财政刺激的可能性不大。但货币政策空间相对而言更大,央行已表示年内将择机进一步降准0.25至0.5个百分点,降息空间同样存在。短期内预计债券市场或呈现区间震荡。

数据来源:

1.基金行业同类排名数据来自:海通证券《基金公司权益及固定收益类资产业绩排行榜》,截至2024年9月30日。

2.基金产品同类排名数据及海通证券基金评级来自:海通证券《基金业绩排行榜》,截至2024年9月30日。

3.中国银河证券基金评级来自:《银河证券基金评级结果》,截至2024年6月30日。

4.晨星基金评级来自:晨星中国,截至2024年9月30日。

5.成立以来及近6个月收益率排名来源于iFinD,截至2024年9月30日。

6.华泰保兴尊利债券型证券投资基金(A类005908/C类005909,简称“华泰保兴尊利债券A/C”)成立于2018年6月25日,业绩比较基准为中债综合指数(全价)收益率*90%+沪深300指数收益率*10%,华泰保兴尊利债券A在2019年、2020年、2021年、2022年、2023年、成立以来的收益率分别为9.40%、2.10%、12.13%、-1.60%、1.61%、27.67%、1.61%、40.01%,同期业绩比较基准收益率分别为4.53%、2.62%、1.50%、-1.78%、0.71%、8.67%、0.71%、13.20%。以上业绩数据摘自该基金定期报告,均已经基金托管人中国工商银行股份有限公司复核,截至2024年9月30日。章劲先生在2018年6月25日至2021年3月31日期间担任该基金的基金经理,张挺先生自2018年6月25日起至今担任该基金的基金经理。

7.华泰保兴尊合债券型证券投资基金(A类005159/C类005160,简称“华泰保兴尊合债券A/C”)成立于2017年11月21日,业绩比较基准为中债综合(全价)指数收益率,华泰保兴尊合债券A在2019年、2020年、2021年、2022年、2023年、成立以来的收益率分别为9.73%、2.16%、7.11%、1.29%、3.54%、42.95%,同期业绩比较基准收益率分别为1.31%、-0.06%、2.10%、0.51%、2.06%、13.87%。以上业绩数据摘自该基金定期报告,均已经基金托管人中国银行股份有限公司复核,截至2024年9月30日。张挺先生自2017年11月21日起至今担任该基金的基金经理。

8.华泰保兴尊诚一年定期开放债券型证券投资基金(004024,简称“华泰保兴尊诚定开”)成立于2017年2月23日,业绩比较基准为中债综合指数(全价)收益率,华泰保兴尊诚定开在2019年、2020年、2021年、2022年、2023年、成立以来收益率分别为9.19%、4.15%、6.69%、1.54%、2.93%、48.27%,同期业绩比较基准收益率分别为1.31%、-0.06%、2.10%、0.51%、2.06%、11.17%。以上业绩数据摘自该基金定期报告,均已经基金托管人中国银行股份有限公司复核,截至2024年9月30日。张挺先生自2017年2月23日起至今担任该基金的基金经理。

9.华泰保兴尊睿6个月持有期债券型发起式证券投资基金(A类018846/C类018847,简称“华泰保兴尊睿6个月持有债券发起A/C”)成立于2023年9月7日,业绩比较基准为中债综合(全价)指数收益率。华泰保兴尊睿6个月持有债券发起A在2023年、成立以来的收益率为1.33%、6.20%,同期业绩比较基准收益率为0.53%、3.23%。以上业绩数据摘自该基金定期报告,已经基金托管人招商银行股份有限公司复核,截至2024年9月30日。张挺先生自2023年9月7日起至今担任该基金的基金经理,黄晓栋先生自2023年9月7日起至今担任该基金的基金经理。

10.华泰保兴安悦债券型证券投资基金(A类007540/C类020741,简称“华泰保兴安悦A/C”)成立于2019年7月11日,业绩比较基准为中债总指数(全价)收益率。华泰保兴安悦A在2019年、2020年、2021年、2022年、2023年、成立以来的收益率分别为0.92%、3.37%、3.05%、1.98%、3.77%、23.72%,同期业绩比较基准收益率分别为1.19%、-0.16%、2.28%、0.19%、1.66%、8.09%。以上业绩数据摘自该基金定期报告,已经基金托管人徽商银行股份有限公司复核,截至2024年9月30日。周咏梅女士在2019年7月11日至2023年8月22日期间担任该基金的基金经理,陈祺伟先生自2023年6月19日起至今担任该基金的基金经理。

11.华泰保兴恒利中短债债券型证券投资基金(A类007971/C类007972,简称“华泰保兴恒利中短债A/C”)成立于2021年9月9日,业绩比较基准为中债总财富(1-3年)指数收益率*90%+一年期定期存款利率(税后)*10%。华泰保兴恒利中短债A在2021年、2022年、2023年、成立以来的收益率分别为0.99%、2.25%、2.62%、8.69%,同期业绩比较基准收益率分别为0.99%、2.60%、2.74%、9.11%。以上业绩数据摘自该基金定期报告,已经基金托管人兴业银行股份有限公司复核,截至2024年9月30日。周咏梅女士在2021年9月9日至今担任该基金的基金经理,陈祺伟先生自2023年6月19日起至今担任该基金的基金经理。

12.华泰保兴尊颐定期开放债券型发起式证券投资基金(006188,简称“华泰保兴尊颐定开”)成立于2018年7月26日,业绩比较基准为中债综合(全价)指数收益率。华泰保兴尊颐定开在2018年、2019年、2020年、2021年、2022年、2023年、成立以来的收益率分别为2.19%、5.43%、3.40%、4.26%、1.83%、3.90%、26.72%,同期业绩比较基准收益率分别为2.11%、1.31%、-0.06%、2.10%、0.51%、2.06%、11.19%。以上业绩数据摘自该基金定期报告,已经基金托管人交通银行股份有限公司复核,截至2024年9月30日。周咏梅女士在2018年7月26日至今担任该基金的基金经理,陈祺伟先生自2023年11月15日起至今担任该基金的基金经理。

13.华泰保兴安盈三个月定期开放混合型发起式证券投资基金(007385,简称“华泰保兴安盈”)成立于2019年5月6日,业绩比较基准为沪深300指数收益率*10%+中债总指数(全价)收益率*90%, 华泰保兴安盈在2019年、2020年、2021年、2022年、2023年、成立以来的收益率分别为6.14%、15.59%、6.05%、2.37%、1.47%、36.04%,同期业绩比较基准收益率分别为2.82%、2.54%、1.66%、-2.06%、0.36%、9.75%。以上业绩数据摘自该基金定期报告,均已经基金托管人中国工商银行股份有限公司复核,截至2024年9月30日。赵旭照先生自2019年5月6日起至今担任该基金的基金经理,周咏梅女士自2019年5月6日起至今担任该基金的基金经理。

14.华泰保兴科荣混合型证券投资基金(A类009124/C类009125,简称“华泰保兴科荣A/C”)成立于2020年5月11日,业绩比较基准为 沪深300指数收益率*20%+中债总指数(全价)收益率*80%,华泰保兴科荣A在2020年、2021年、2022年、2023年、成立以来的收益率为8.66%、5.98%、3.20%、1.05%、22.59%,同期业绩比较基准收益率分别为3.12%、1.01%、-4.30%、-0.94%、4.32%。以上业绩数据摘自该基金定期报告,均已经基金托管人南京银行股份有限公司复核,截至2024年9月30日。赵旭照先生自2020年5月11日起至今担任该基金的基金经理,周咏梅女士自2020年5月21日起至今担任该基金的基金经理。

15.2021年3月5日,华泰保兴基金对旗下部分权益类公募基金投资范围进行调整,修订包括明确基金投资范围包含存托凭证和新三板精选层股票、增加存托凭证和新三板精选层股票的投资策略、投资比例限制、估值方法等。

风险提示:

基金投资需谨慎。本公司承诺以诚实信用、勤勉尽责的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映市场发展的所有阶段。基金管理人管理的基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。基金管理人提醒投资人基金投资的“买者自负”原则,在作出投资决策后,基金运营情况与基金净值变化引致的投资风险,由投资人自行承担。本材料中提及的投资策略为当前环境下的投资策略及阐述,基金管理人将根据宏观环境和市场情况,适时进行投资策略的调整。本材料中的阐述不代表对实际投资收益的预测和保证。基金投资有风险,如需购买相关基金产品,敬请投资人认真阅读《基金合同》《招募说明书》(更新)、《基金产品资料概要》(更新)等基金相关法律文件,关注基金的投资风险及投资者适当性管理相关规定,提前做好风险测评,并选择适合自身风险承受能力的投资品种进行投资。

本文作者可以追加内容哦 !