11月8日早盘,新能源板块走强,光伏、风电、电池种种成为了大家络绎不绝谈论的“热词”,可却似乎没有人关注到电力行业中另一个低调的板块-电网设备。

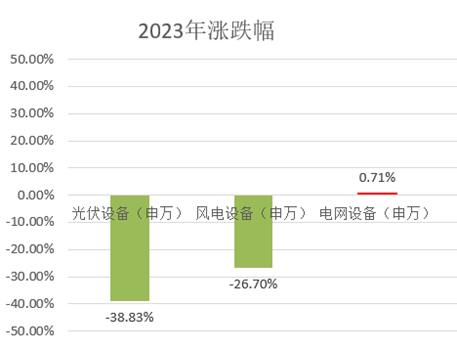

不同于波动起伏较大的新能源板块,电网设备更乐于“细水长流”,保持更为长期稳健地成长,在”熊市“中表现的也较为扛跌。举个例子,在对于新能源很不“友好“的2023年里,光伏、风电设备板块领跌,回调幅度分别达到-38.83%,-26.70%;但电网设备却最终顽强的维持住了正收益率+0.71%。

(数据来源:wind,统计区间:2023-01-01至2023-12-31,指数指申万二级行业行业指数-光伏设备、风电设备、电网设备。指数数据过往涨跌不代表未来,市场有风险,投资须谨慎)

正因如此,很多投资者将电网设备定义为防守板块,但更准确地说,如今的电网设备的发展轨迹或可类比2019年的光伏行业,可称为一个典型的周期成长板块。在全球能源转型的背景下,电网的投资自2023年开始,就逐渐进入到一个上行的周期,一方面,在新能源发电过去几年爆发式增长,叠加极端天气频繁发生的情况下,电网的灵活性要求相比之前有了大幅的提高;另一方面,发达国家和地区的新能源汽车、AI算力等新行业的出现增加了电力需求,同时东南亚、南美、中东等区域制造业投资的增加也提高了电力需求,种种际遇催生了电网改造和升级的需求。

很多人忽视了国内电网及相关的电网设备与光伏、新能源汽车一样,其实都具备世界一流的竞争力。短期看,在本轮市场行情下,电网设备行业的估值普遍偏低,或正是配置好时机。为了小伙伴们能获得更好的投资体验,$中邮能源革新混合型发起A(OTCFUND|015004)$$中邮能源革新混合型发起C(OTCFUND|015005)$会在新能源和电网设备板块中做出更具性价比的配置,助力大家抓住中长线投资机会!

风险提示:基金有风险,投资需谨慎。上述所提行业仅作示例,不代表基金经理的投资推介,也不代表本基金实际持仓。本材料仅为宣传用品,不作为任何法律文件,也不构成任何法律承诺。有关材料观点仅代表特定阶段的个人观点,观点具有时效性,在任何情况下本材料中的信息或所表述的意见不构成对任何人的投资建议或承诺。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。投资者在投资前请认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,根据自身风险承受能力购买基金。基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证旗下基金一定盈利,也不保证最低收益。中邮能源革新为【混合型基金】,其预期风险、预期收益高于【货币市场基金和债券型基金】,低于【股票型基金】,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。基金投资人在投资前请确认已知晓并理解该产品特性与相关风险,充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

#市场热点解析#

本文作者可以追加内容哦 !