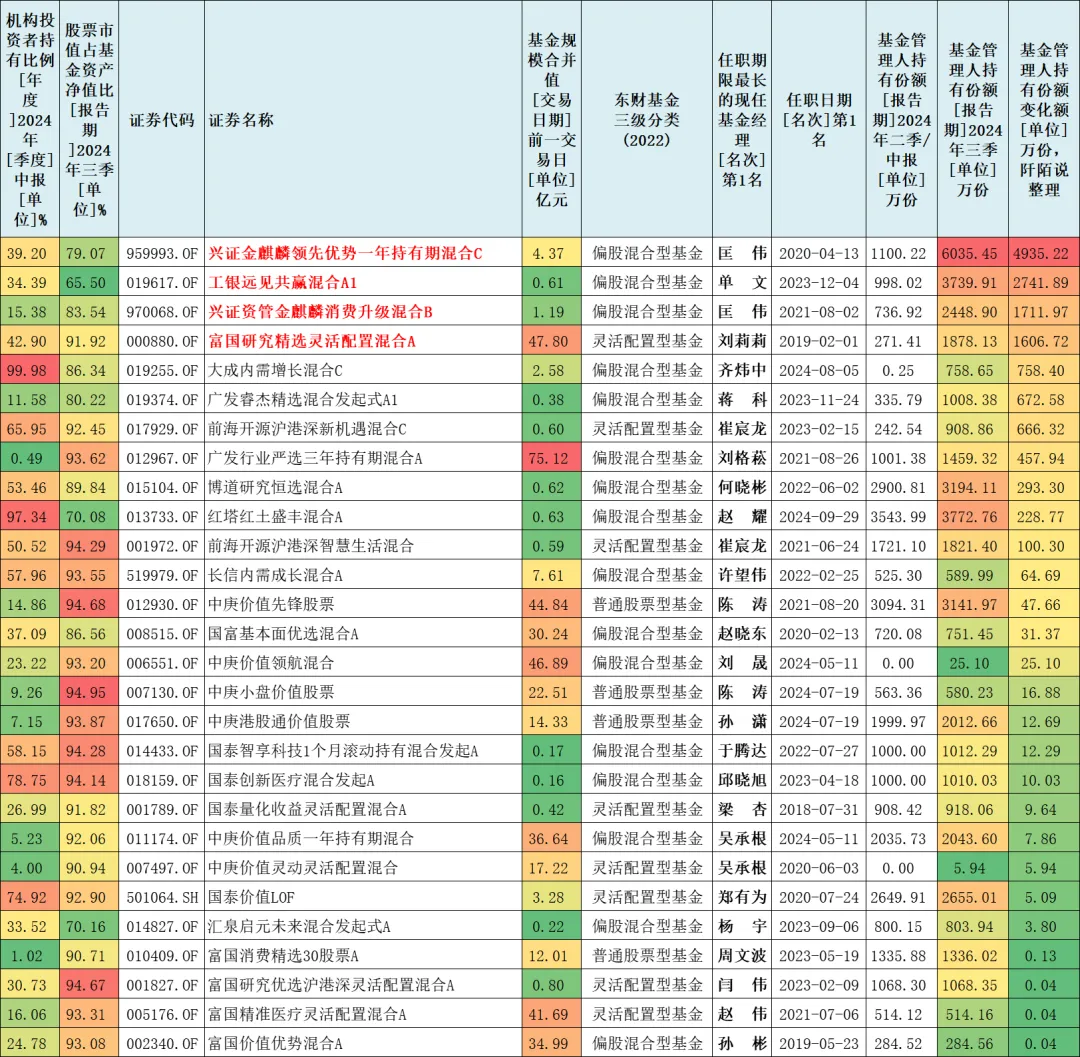

拉了一下数据,相较于2024年中报,2024年三季报被基金公司增持份额大于0的偏股混合型基金、普通股票型基金、灵活配置型基金(2024Q3股票占比大于50%)合计有28只。

一、三季度被基金公司增持

28只基金按照基金公司增持份额变化额由高到低排序如下。

数据来源:东财Choice,截至2024年9月30日

排名靠前的四只基金分别是兴证金麒麟领先优势一年持有期混合C、工银远见共赢混合A1、兴证资管金麒麟消费升级混合B、富国研究精选灵活配置混合A——这四只基金的基金名称被我标红了,我个人觉得刘莉莉的富国研究精选灵活配置混合A更值得关注。

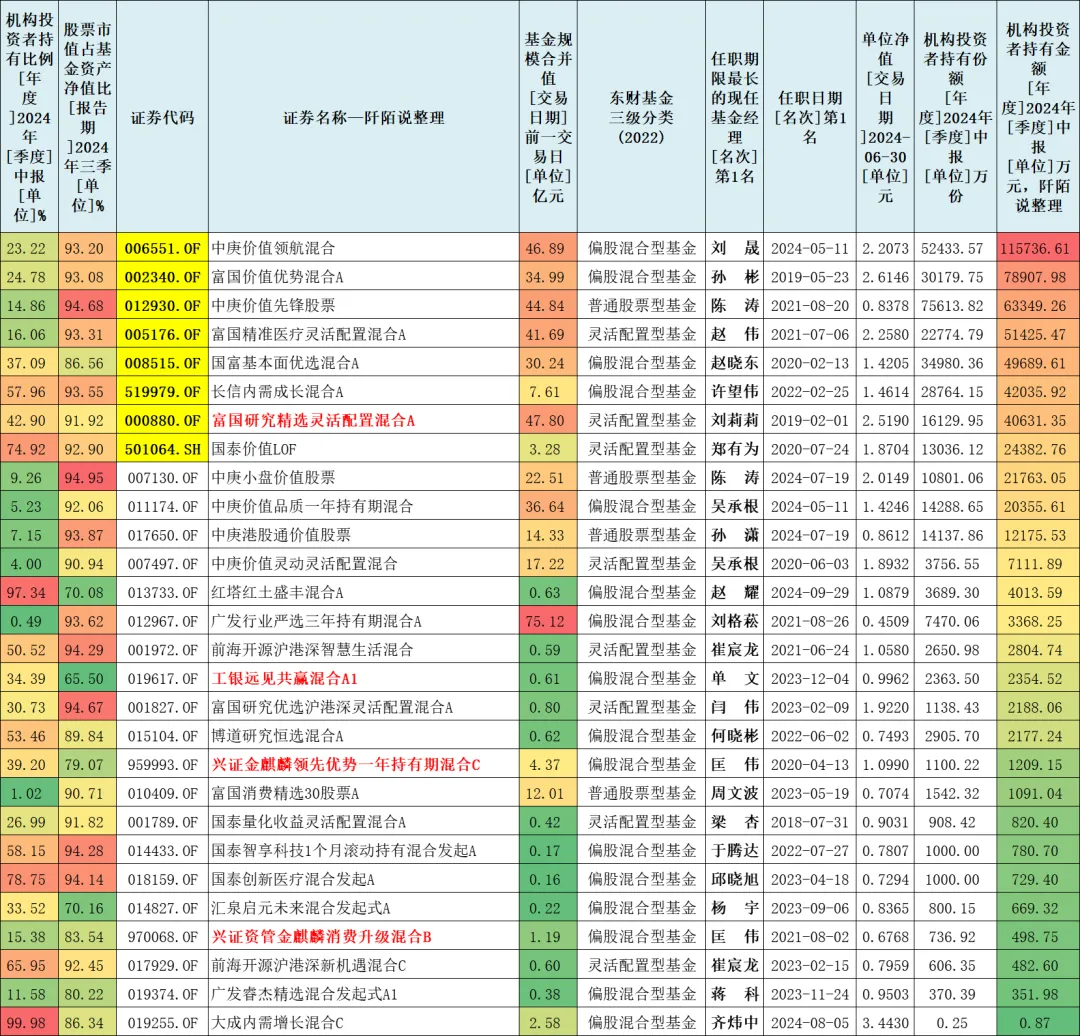

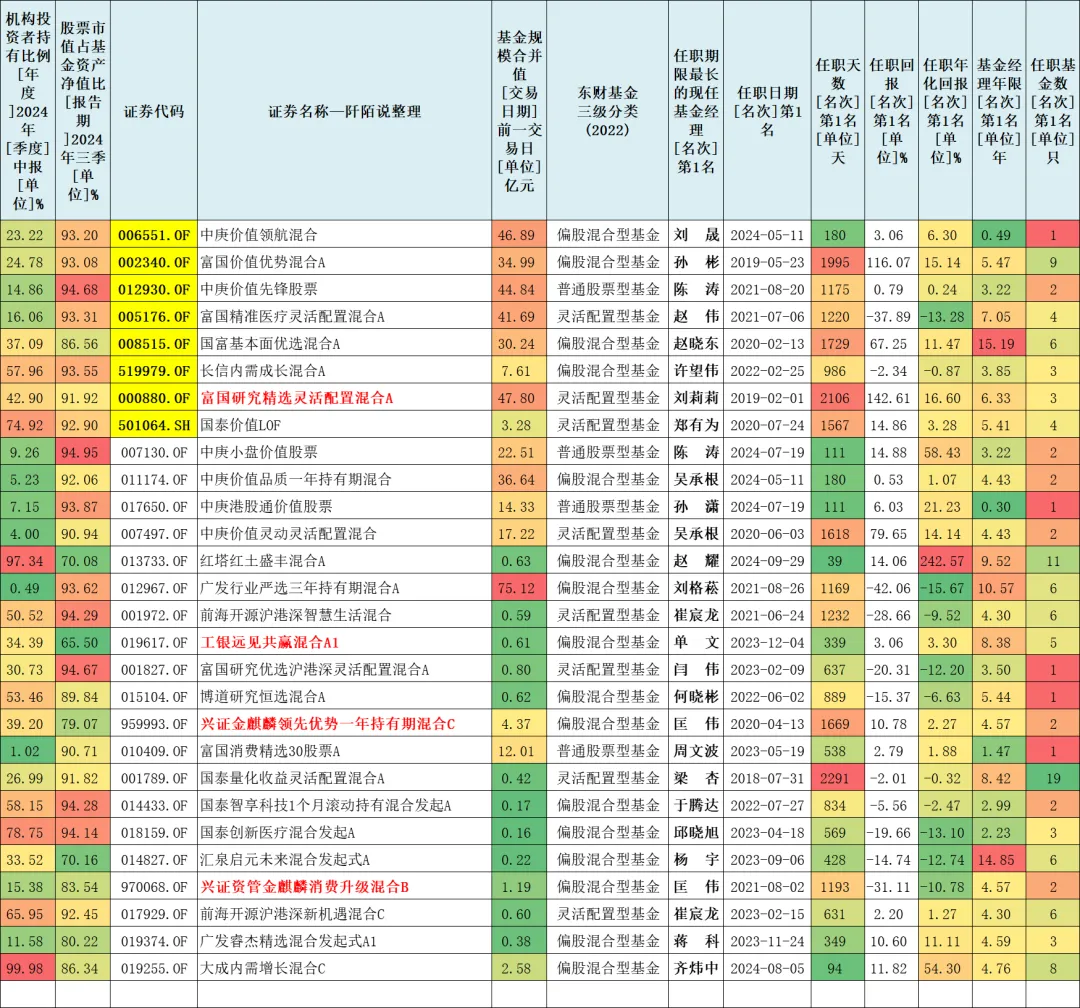

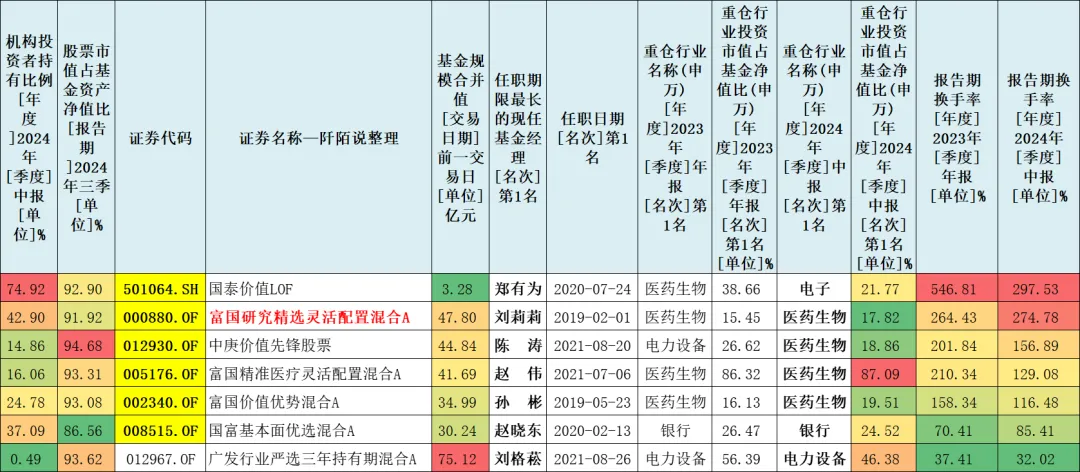

二、机构投资者持有金额排名

28只基金按照机构投资者持有金额(截至2024年6月30日)由高到低排序如下,由表可见,刘晟、孙彬、陈涛、赵伟、赵晓东、许望伟、刘莉莉的基金更得到机构投资者的认可,排名靠前的基金代表被我标了黄色底纹。

数据来源:东财Choice,截至2024年9月30日

28只基金展示基金经理的任职以来的天数、回报、年化回报、基金经理年限、在管基金数量等信息如下。第一名刘晟才刚上任不足1年。

数据来源:东财Choice,截至2024年11月5日,历史业绩不预示未来走势

剔除基金经理上任时间不足一年的,剩下20只基金。

20只基金按照机构投资者持有金额(截至2024年6月30日)由高到低排序如下,由表可见,孙彬、陈涛、赵伟、赵晓东、许望伟、刘莉莉的基金更得到机构投资者的认可,排名靠前的基金代表被我标了黄色底纹。

数据来源:东财Choice,截至2024年11月5日,历史业绩不预示未来走势

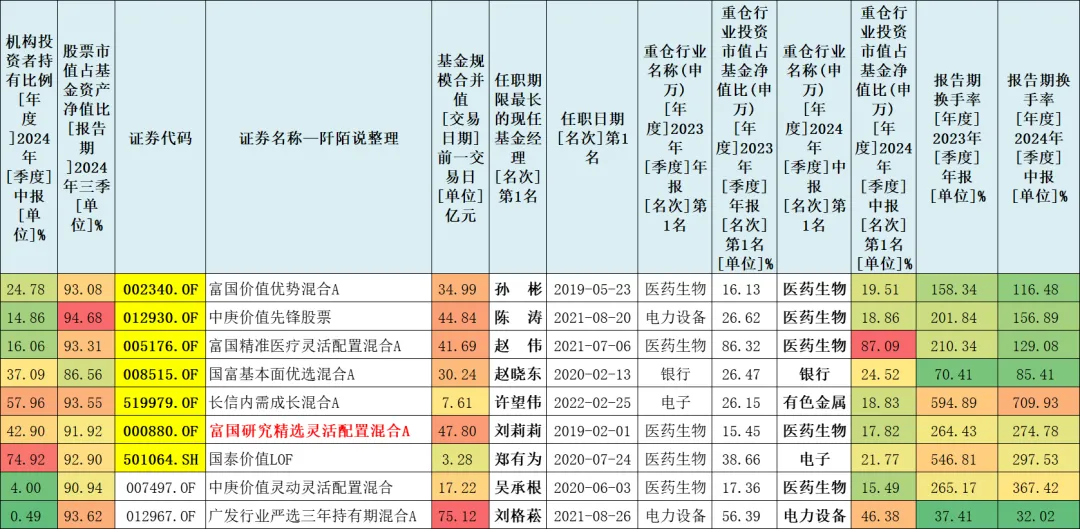

三、重仓行业及换手率数据如何

保留上榜排名靠前的9只基金,展示它们2023Q4、2024Q2第一重仓行业及其权重,以及2023H2、2024H1换手率数据如下。 $富国价值优势混合A(OTCFUND|002340)$ $中庚价值先锋股票(OTCFUND|012930)$ $富国研究精选灵活配置混合A(OTCFUND|000880)$ #基金投资指南#

数据来源:东财Choice,截至2024年9月30日

从第一重仓行业来看,孙彬、赵伟、刘莉莉、吴承根的第一重仓行业连续两期均是医药生物;

陈涛的第一重仓行业从电力设备转到了医药生物;

赵晓东的第一重仓行业连续两期都是银行;

许望伟的第一重仓行业从电子转到了有色金属。

郑有为的第一重仓行业从医药生物转到了电子;

刘格菘的第一重仓行业连续两期都是电力设备。

从换手率来看,许望伟的换手率相对较高,比较辣手,其他基金经理的换手率相对低一些,特别低的刘格菘、赵晓东、孙彬、赵伟、陈涛。

四、基金经理的最新布局及看法

保留上榜换手率低于300%的,简单看看他们的重仓行业及前十大重仓股,其中刘莉莉的第一重仓行业权重占比不足20%,仅17.82%,持仓行业是比较分散的。

数据来源:东财Choice,截至2024年9月30日

按照榜单顺序简单展开一下,重点说一下刘莉莉。

1、国泰基金郑有为

今年三季度,郑有为加仓了华测导航、中国船舶、九丰能源,加仓的是通信、国防军工、公用事业方向。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

在2024年三季报中,郑有为说,

“落实到板块和结构上,我们认为顺周期板块受制于宏观弹性不足,上行空间依然有限。

相对而言,我们更看好业绩确定性好,具备抗通缩能力与独立景气赛道个股。

在抗通缩方向上,聚焦产能出清、全球需求共振领域(如:船舶产业、资源品、部分化工品等)。

独立景气赛道则继续聚焦在宏观脱敏、新技术领域,把握产业变革渗透率提升的投资机会。”

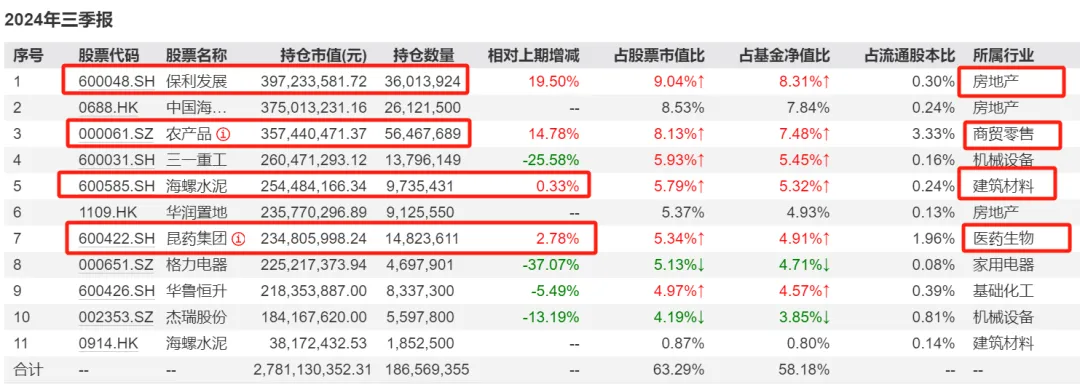

2、富国基金刘莉莉

今年三季度被富国基金大幅度加仓的刘莉莉,目前在管规模50.28亿元。

她上任富国研究精选A的时间是2019年2月1日,根据WIND数据显示,富国研究精选A表现与业绩基准、沪深300、灵活配置型基金走势对比如下,近五年富国研究精选A回报95.48%,业绩基准同期涨幅13.14%,沪深300同期涨幅3.85%,同类排名104/1751。

数据来源:WIND,截至2024年11月7日,历史业绩不预示未来走势

富国研究精选A基金规模合并值为47.80亿元,今年三季度,刘莉莉加仓了保利发展、农产品、海螺水泥、昆药集团,加仓的方向是房地产、商贸零售、建筑材料、医药生物方向。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

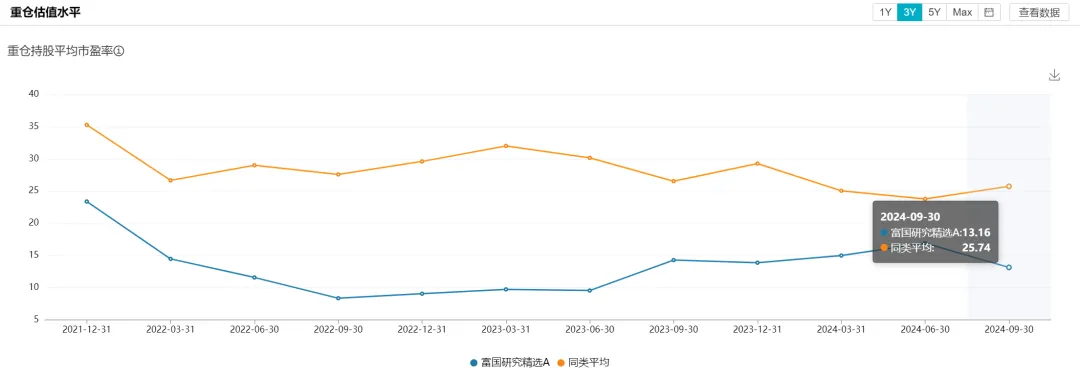

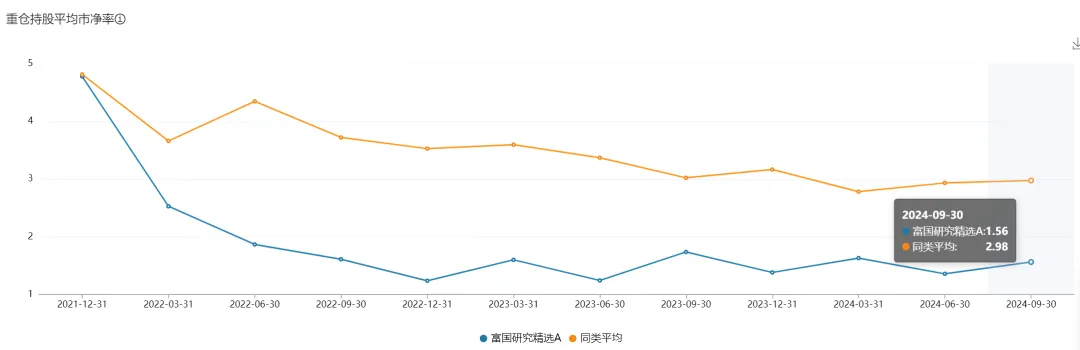

刘莉莉还是比较注重估值的。

截至2024Q3,重仓股的平均市盈率仅13.16倍。

数据来源:WIND,截至2024年9月30日

平均市净率为1.56,测算ROE=11.85%。

数据来源:WIND,截至2024年9月30日

在2024年三季报中,刘莉莉说,

“在市场情绪的冰点,我们发现,很多优质公司的市值已经大幅低于清算价值,出现了难得一遇的买入时机,因此,在控回撤和预期回报之间,我们选择了后者,我们认为在这个时点,承受一定的波动,其风险收益比是极高的。

本产品主要配置的方向没有太大的变化,调仓的依据主要是根据不同行业和公司的动态预期回报率空间。

我们认为,未来行业格局的优化,是优质公司超额收益的主要来源,我们将继续秉承这个原则,在合适的时点、合适的价格增持有竞争力的优质公司,争取实现更好的回报。 ”

3、中庚基金陈涛

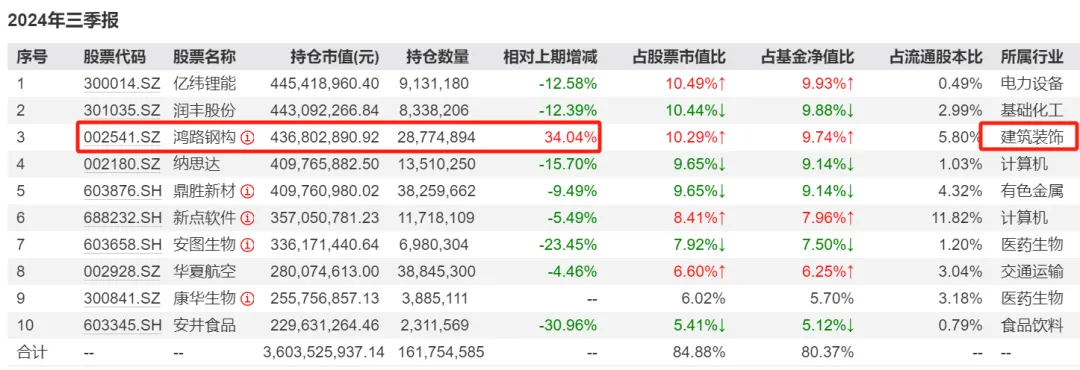

今年三季度,陈涛加仓了鸿路钢构,加仓的方向是建筑装饰方向。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

陈涛坚持低估值价值成长投资策略。

他在三季报中说,

“中证800指数股权风险溢价回落至0.56倍标准差,仍处于历史中性偏上水平。

PB、股息率、息债比等估值指标则显示权益资产估值水平处于较低水平,仍具有较好的隐含回报水平,应积极配置权益资产。

目前市场整体处于低估值、低盈利、宽货币、潜在宽信用的状态,经济基本面有望逐步回升,定价隐含的预期回报较好,是性价比突出的大类资产,需要的是投资者的时间和耐心,更重要的是我们一直在努力通过重点挖掘市场的结构性机会,来构建估值低、风险释放较为充分、基本面潜在复苏或反转斜率更陡峭、有较大盈利估值双升弹性的组合,期待能够获取超额回报。

基金重点投资基本面风险低或者风险释放充分、相对低估值、低市场预期、潜在高增长、较高反转可能性的个股。

目前组合中的几乎所有公司的估值都处于上市以来估值较低分位数,且符合中长期需求端有较高增长潜力、供给端有较强竞争优势、商业模式较好、治理水平较高等标准。

主要投资的方向包括:

1、基于国内庞大的人口基数,长期空间大且当下刚性的需求环节,如医药制造业。

2、高成长赛道中具有成本或者客户优势、已经开始全球化布局、有较大概率消化未来增量产能的部分细分行业龙头,如锂电及材料。

3、广义制造业中具备如技术、成本、渠道等独特竞争优势的细分龙头公司,如钢结构、基础化工。

4、电子、计算机等高科技产业,有机会挖掘到低风险、低估值、且高成长性的标的,如打印机、政务IT等龙头公司。

5、供给端有竞争优势,需求端相对刚性且有不错成长空间的内需型消费龙头,如支线航空、速冻食品。 ”

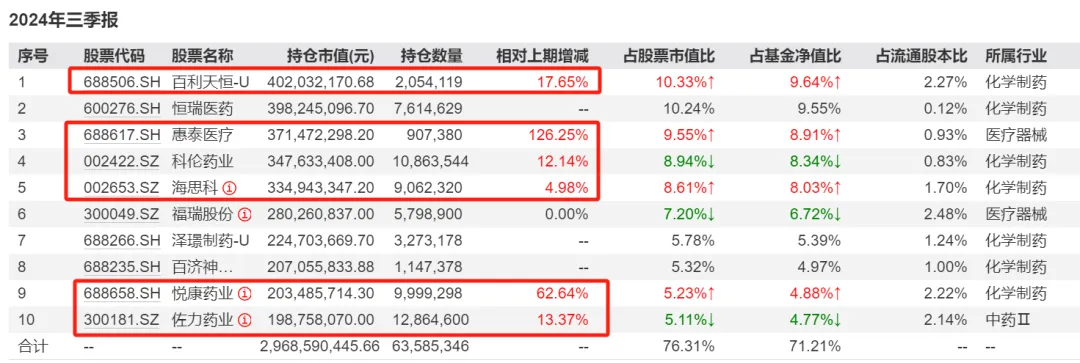

4、富国基金赵伟

这是一只医药行业主题基金,今年三季度,赵伟加仓了百利天恒、惠泰医疗、科伦药业、海思科、悦康药业、佐力药业,加仓的方向是化学制药、医疗器械、中药等方向。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

赵伟在三季报中说,

“当前 A 股医药股的估值处于历史低位,公募持仓比例也较低。

以医药生物行业为例,2024H1 医药指数涨幅相对沪深 300 的超额收益并不高。

但医药板块的业绩复苏趋势并未打断,随着三季度开始医药院内的影响基数上缓解,老龄化刚需属性将拉动业绩增长。

创新药板块更是潜力巨大。同时医药政策对行业的影响至关重要。集采政策在降低药品价格、提高医保资金使用效率的同时,也对医药企业的利润空间造成了一定压力。

但从长远来看,集采有助于推动医药行业的优胜劣汰,促进企业提高产品质量和创新能力。

从结构上看,医保谈判政策则为创新药进入医保目录提供了机会,加快了创新药的市场推广速度。

例如,一些创新药通过医保谈判成功纳入医保目录后,销量大幅增长。

此外,创新药支持政策也为医药行业的发展带来了新机遇。

如国务院常务会议审议通过的《全链条支持创新药发展实施方案》,从药品研发,到审评审批、进医保、进医院,再到金融支持,全链条强化政策保障,将合力助推创新药突破发展。

我们也将很大的投资持仓放在创新药,看好中国创新药逐步走向世界舞台。

基于市场趋势,未来医药投资绩效或具有较大的潜力。

随着人口老龄化的加剧和人们对健康的重视,医药市场需求将持续增长。

创新药作为医药行业的重要领域,在政策支持、技术进步和市场需求的推动下,有望继续保持良好的发展态势。

从政策方面来看,国家对创新药的支持力度或将不断加大,包括加大研发投入、加快审评审批、纳入医保目录等,这将为创新药企业的发展提供有力保障。

同时,随着医药行业的整合和优胜劣汰,具有核心竞争力的企业或将脱颖而出并为投资者带来更好的回报。”

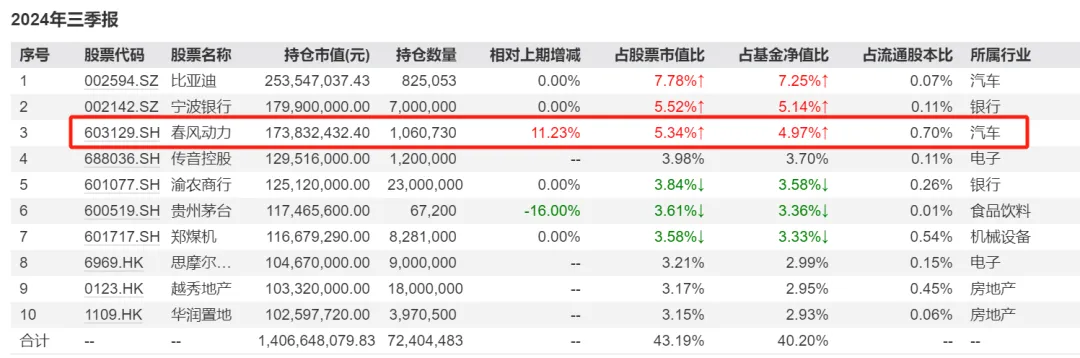

5、富国基金孙彬

今年三季度,孙彬加仓了春风动力,加仓的方向是汽车方向。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

孙彬在2024年基金的三季报中说,

“三季度我们增加了汽车及汽车零部件的配置比例,对于车型周期处于有利竞争位置的整车企业我们维持超配。

在金融板块主要增加的持仓在银行及券商,对保险依旧维持低配。

展望四季度,我们认为市场的波动幅度可能会逐步趋缓,市场的也在寻找新的平衡点。

从行业选择上来看,我们维持对汽车整车及汽车零部件超配的观点。

我们依旧看好红利板块的表现,尤其是能源、电力、银行等板块。”

6、国富基金赵晓东

今年三季度,赵晓东加仓了华润置地、中国海外发展、腾讯控股、百润股份、格力电器、长沙银行、珀莱雅,加仓的方向是房地产、传媒、食品饮料、家用电器、银行和美容护理方向。

数据来源:WIND,截至2024年9月30日,重仓股展示不构成投资建议

在2024年三季报中,赵晓东说,

“2024 年三季度,国内经济走势平稳,经济增长略显转弱。

消费表现相对低于市场预期,基建投资和生产设备投资稳定增长;地产销售依然比较低迷。

三季度进出口数据继续超预期。

从国内资本市场来看,三季度末受货币政策刺激市场出现大幅上涨。

非银行金融、人工智能主题走势强劲,消费与地产在三季度末开始发力反弹,其他板块表现平稳。

本基金依然大体保持了二季度以来配置,主要围绕消费和地产复苏及稳健增长进行了配置,目前权益部分金融和消费,地产配置相对较高。本组合权益仓位维持在较高水平。”

本文是自己的梳理笔记,所有内容均是个人研究,不构成投资建议,请大家更关注客观数据。

风险提示:转引的相关观点均来自相关机构或公开媒体渠道,本人不对观点的准确性和完整性做任何保证,投资者据此操作,风险自担。以上内容仅供参考,文中涉及个股的,不构成股票推荐和投资建议,股票市场波动大,购买前请审慎操作。市场有风险,定投有风险,投资需谨慎。

本文作者可以追加内容哦 !