一、周行情回顾

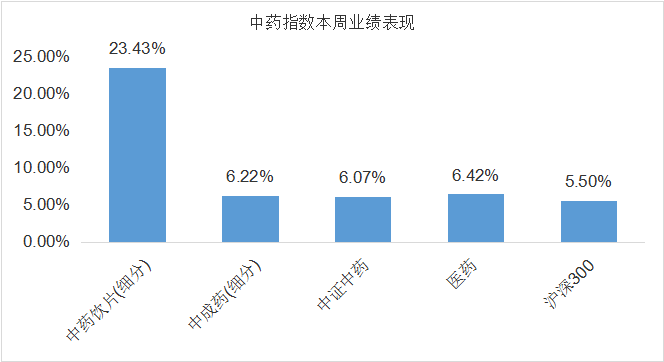

$中药ETF(SZ159647)$:本周中药指数涨幅6.07%。

本周市场在美国大选和人大常委会各种小作文中跌宕起伏。对刺激政策的预期先让地产建材上涨,然后是消费,最后周五悲观小作文出来,大家一起回调;虽然抖音荐股大V都被拿下,但市场整体仍然表现为小盘显著强于大盘,科技弹性强于其他,特别是估值容忍度大的自主可控、卫星等板块。券商的行情要更曲折一些,周四大涨,疑似诱多,周五大跌。虽然机构票地位有所改善算是一个利好,中科曙光、中国软件等股票走势不错, 周五盘后,人大常委会终于公开了财政政策:

1)增加地方政府债务限额6万亿用于化债

2)5年,每年8000亿专项债额度用于地方化债

3)29年以后到期的棚改隐性债务,按原合同偿还

化债对经济有一定的刺激作用:地方政府可以还部分欠款,让经济的齿轮继续正常转动。但是,市场预期的更多政策,此次仍未公布;蓝部长提到了地产收储和发行特别国债补充银行资本金等,但没提消费刺激和生育补贴(当然,此类政策是否真的应该财政部去提,值得商榷)。短期过高的市场预期被证伪了;但后续政策推出也值得期待。

我们认为美股在当前时点的确定性较强。特朗普当选后,纳斯达克直接跳空高开创新高,是强势的技术形态;虽然市场会担忧二次通胀等问题,但美债收益率从九月中旬起已经上行两个月,反应了这些预期,且马斯克宣称要提升政府效率、降低联邦支出,这些在特朗普一月份正式上台前都无法证伪。考虑到现在整体上机构和活跃资金“各玩各的”的情况,在当前中美博弈的情况下也相对比较有利:国内如果要扩大经济刺激范围,已经被证明有效的方法是消费品以旧换新。

目前外部不确定性基本落地,市场主线有望更加明晰。美联储11月降息25bp,美国大选基本结束,影响市场的主要不确定性因素目前均已落地。在经历国庆节后的调整后,股市的主线可能更加明晰。特朗普上台对于中国的影响短期可能主要在出口。特朗普曾提议对中国进口产品征收60%的全面关税(对其他国家进口产品征收10%-20%的关税)并取消中国的最惠国待遇,以重振美国制造业并减少对外贸的依赖。如果实施,这将显著增加中国对美出口商品的成本,可能导致出口下降,影响相关行业的盈利能力。为规避高关税,部分中国企业可能将生产转移至东南亚等地区,导致国内制造业短期面临挑战。但是,9月24日以来增量政策密集出台,体现出我国政策的发力重点已经立足于抬升国内经济修复斜率,因此我们认为对于国内资本市场的预期仍应该坚持“以我为主”。目前最大规模的一揽子化债已经落地,市场可能重点关注扩内需以及政策重点发力方向。当前偏中小盘的游资风格可能逐渐结束,市场主线可能更加清晰。

本周中药板块,得益于对于刺激内需的乐观,消费板块普涨,中药作为医药板块中消费属性较大的细分板块收益。

二、热点催化

1、行业资讯

国家药监局、国家中医药局联合发布《关于支持珍稀濒危中药材替代品研制有关事项的公告》(以下简称《公告》),提出加强产学研合作、加强技术指导、加速审评审批等具体措施。珍稀濒危中药材替代品研制注册申请给予优先审评审批和附条件批准的支持性政策。

珍稀濒危中药材替代品开发获政策支持。随着社会对中药资源的需求量日益增加,以及中药海外接受度的不断提升,中药材资源的供需矛盾日益突出。野生抚育或人工繁育技术起效期较长,替代品开发受到高度重视。《公告》支持将临床急需的珍稀濒危中药材替代品研究纳入相关科研项目,推动研究成果登记,深化产学研医协同创新,推动珍稀濒危中药材替代品研究关键技术联合攻坚,有望加快促进珍稀濒危中药材替代品科研成果转化和推广应用。

2、重点上市公司信息跟踪

1)北京市卫生健康委、市中医药管理局、市药品监督管理局日前共同发布《北京市医疗机构委托中药饮片生产经营企业提供中药饮片代煎、配送服务规范(试行)》,规范委托代煎、配送行为,保证代煎、配送质量。规范将于明年1月1日起试行;2)吉林省中医药管理局发布通知,公布145个吉林省中医优势专科、重点专科及中西医结合重点科室建设和培育单位名单;3近日,河南省政府办公厅发布《关于加强医学科技创新体系建设的指导意见》提出到2025年,初步建成协同高效的医学科技创新体系。到2030年,创新能力得到大幅提升,医学科技创新在全国具有重要影响力。

3、重点数据跟踪

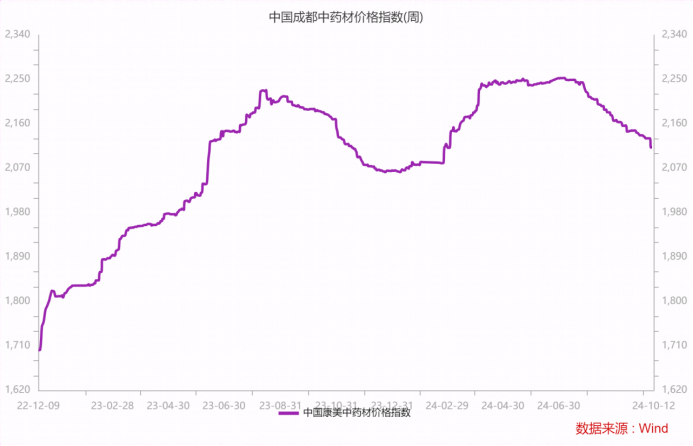

中药材价格指数为2043.80,环比上周下降了 12.10

三、投资观点

中药:业绩表现有所分化,整体在高基数下业绩有所承压

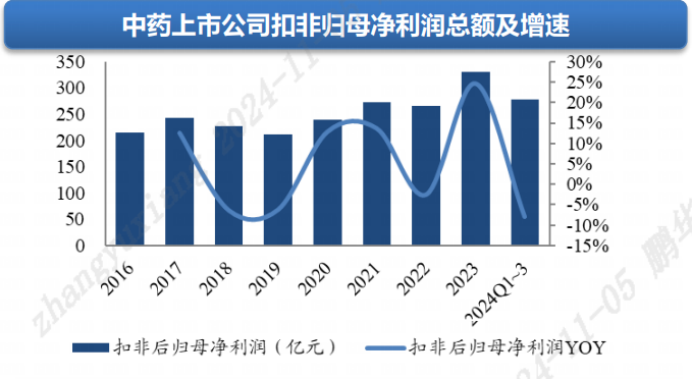

62家中药上市公司2024Q1~3同比2023Q1~3的收入、归母净利润、扣非归母净利润总额增速为-2.61%、- 8.94%、-8.03%;2024Q3同比于2023Q3的收入、归母净利润、扣非归母净利润总额增速分别为-2.41%、- 9.9%、-15.3%,同比有所承压。前期疫情放开后二阳、三阳等需求带来较高基数,2024年下半年感冒呼吸疾 病发病率较去年同期降低,此外,叠加医药院内外政策影响,24Q1-Q3增速明显放缓。

盈利能力方面,中药上市公司2024Q1~3毛利率有所下滑、净利率有所上升,其中:

毛利率下滑主要系:

1)上游中药原材料的涨价;

2)中成药集采后产品价格下滑;

销售费用率24Q1~3下滑明显:主要系23Q3以来的反腐影响正常学术推广活动所致;中成药集采后销售费用大幅下降;

管理费用率有所下降明显,主要系多家企业提质增效,精细化管理;

研发费用率、财务费用率保持平稳。

中药板块弹性兼具,仍是极具性价比的板块:

1)OTC高基数逐步消化,行业逐步往品牌&渠道强的头部企业集中。中药OTC产品兼备消费属性和刚需性,短期看,疫情受益品种的终端库存已经逐步消化;中长期来看,自我保健及老龄化背景下的慢病诊疗需求提升,有望带动院外OTC市场的进一步放量。我们认为,比价政策下,药店仍需要品牌OTC产品进行引流,能够占领消费者心智、且具有较强渠道把控力的OTC企业有望保持较高的市场份额。2)中药创新药仍受到政策倾斜,院内存在预期差。创新依旧是国家政策鼓励支持的方向,中药创新药医保谈判后进院速度也会较非医保谈判品种更快。中长期看, 同样利好学术能力更强的企业。

$同仁堂(SH600085)$$云南白药(SZ000538)$#机构人士:中国资产将迎来中长期机会##摩尔线程将启动IPO辅导,概念股大涨##半导体或迎上行周期,投资机会几何?##华为百万级豪车要来?A股供应商有哪些?#

风险提示:以上涉及个股不作为推荐。ETF二级市场价格涨跌不代表基金实际净值。市场有风险,投资需谨慎。

本文作者可以追加内容哦 !