随着ETF与指数基金的发展壮大,越来越多基金公司开始卷费率。

最近卷得最厉害的要数博时基金,从10月以来,旗下共有8只基金陆续宣布降低费率——管理费率由0.50%降至0.15%,托管费费率由0.10%降至0.05%。

经过这次调降后,博时基金旗下共有13只指数基金的费率为行业最低水平(管理费率0.15%+托管费率0.05%)。相当于每只基金每年能节省0.4%的成本。省到就是赚到~

我还发现,博时本轮降低费率的8只基金中,有5只是跟踪“科创板、创业板”相关指数的:$博时上证科创板100ETF联接A(OTCFUND|019857)$、$博时上证科创板50成份指数发起式A(OTCFUND|018145)$、$博时创业板ETF联接A(OTCFUND|050021)$。

这就很巧了~

因为A股在经历第一轮普涨行情后,进入第二轮分化行情,主线之一就是“科技牛”。

在宽基指数中,科创板与创业板指数是最能体现本轮高科技成长板块的反弹行情的。

博时基金在这个时候降低科创板与创业板相关指数基金的费率,不仅方便咱们在抢筹时节省成本,也便于基金公司自身吸引更多资金流入,扩大规模。可谓一石二鸟~

既然越来越多基金公司开始卷费率了,不知道大家有没有好奇过:

到底能给咱们节省多少钱?

降低费率后是否有更多利于基金净值增长的好处?

指数基金降低费率,有3大好处

大家都能想到的是,指数基金降低费率,最直接的好处就是立马降低我们的成本支出,提高收益。

但这只是一方面。

长期来看,对于指数基金来说,还有两个更重要的利好:降低跟踪误差 扩大基金规模,提高流动性与稳定性。

好处1:复利作用下,10年多赚7%

管理费和托管费是直接从基金净值中扣除的。也就是说,这两个费率的高低直接影响指数基金业绩表现!

大家想想看,假设某个指数本身走势好,但是,跟踪该指数的指数基金由于费率较高,因此长期来看,就会侵蚀业绩,使得投资者实际获得的收益低于指数表现。

特别是对长期投资者来说,管理费与托管费的降低可以积累出更高的复利收益!

以博时基金举例,这次将“管理费率+托管费率”从0.6%一年降低到了0.2%一年,相当于每年多出来了0.4%的涨幅。假设本金50W,那么一年节省0.4%的成本,就是2000元。

不要小看每年这0.4%的增幅,在“复利”的作用下,10年后能产生巨大差异。

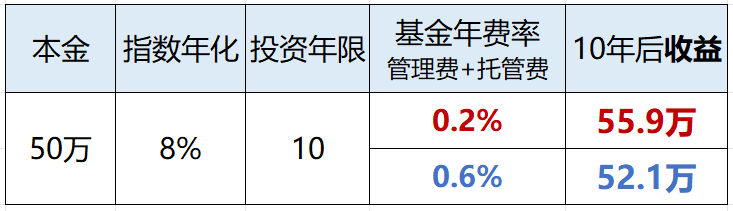

我做了一个简单测算,投资一只指数,假设平均年化涨幅8%,本金50万。

10年后,每年只收0.2%费率的指数基金比0.6%费率的多赚3.8万!

换算成涨幅,1年多赚0.4%,10年就是多赚了7.42%!

这就是“年复利”的魔力~

好,这只是显性的能算出来的。

我们再来看隐性的好处。

好处2、降低跟踪误差

高的费率会带来额外的开销,进一步偏离指数本身涨幅。这些偏差会累积跟踪误差。

有助于降低ETF的追踪误差,使其更精确地跟踪目标指数的表现。

通过降低管理费和托管费,ETF日常运营成本减少,剩余资金更多地用于跟踪指数持仓和权重的调整上,使得基金的净值波动与标的指数的波动更加一致。

好处3、提高流动性与稳定性

跟踪同一指数的指数基金往往同质化比较严重,这时,大家就很看重费率了。

更低的费率能吸引更多资金流入,从而扩大基金规模。基金规模越大,指数基金的流动性和整体稳定性更强。

而且,基金公司通常会对规模更大的基金投入更多资源,也会对基金表现有好的作用。

久而久之,在随着基金规模的扩大,指数基金的跟踪误差降低,都会进一步吸引资金流入,对指数基金长期业绩都是有益的。

最后,借这次博时基金降低费率的契机,我也全面看了一下博时旗下的指数基金布局。

可以说是非常全面了!

用博时自己的话来说,就是“三个全”——全资产、全市场、全策略,满足各类投资者多重配置需求。

尤其是债基ETF,其实算是比较小众的一类,博时依然有3只:国债30ETF(511130)、0-3国开行ETF(159650)、可转债ETF(511380),这3只在今年债牛行情下也获益不少。说明博时基金在抓市场机遇这块还是有见解的前瞻性的。

近期的A股真的是强得可怕,很确定,这就是牛市。

但是,越是牛市,越要冷静,因为一旦忍不住上头追涨,最后可能真会亏大钱。

咱们这些普通投资者,还是要调整好心态,要清楚我们在这个市场中,并不是最专业和最有精力去赚快钱的。最适合咱们的还是做好资产配置,选择低费率的基金长期持有,追求长胜而不是常胜。

@股吧话题 @天天精华君 #信创自主可控确定性高,如何布局?##半导体或迎上行周期,投资机会几何?##10万亿来了!地方化债压力将大大减轻#

本文作者可以追加内容哦 !