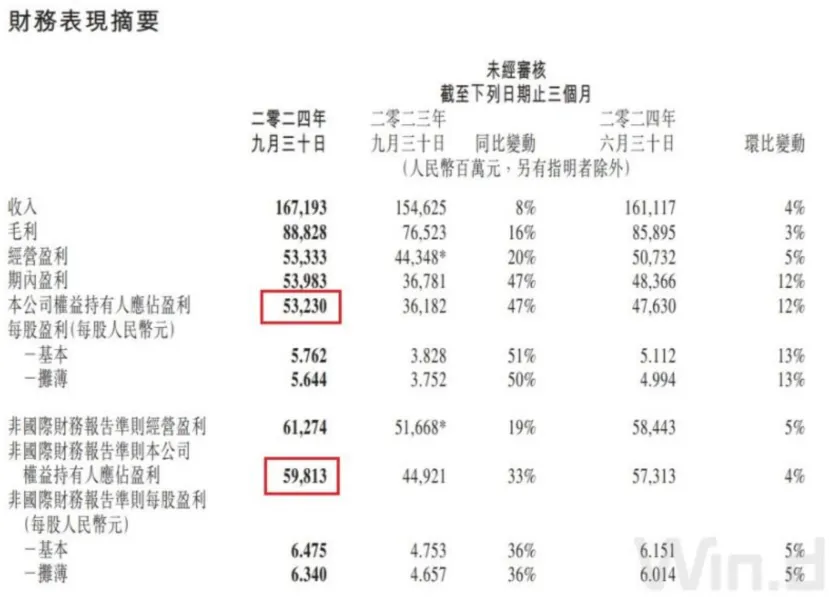

腾讯三季度业绩爆了!

继续保持高速增长,调整后净利润达598.1亿元,远超市场预估的543.7亿元,同比增长33%。

此外,第三季度耗资约359亿港元回购9489.74万股公司股份并已注销。

游戏,增值业务,营销服务各个模块都在继续恢复增长,腾讯的地位还在不断增强。

挺好的业绩,乐观估计,2024年保2100亿争取2200亿,三年后冲击2500亿~3000亿,当前股价相对200多的时候不算便宜,但依然不贵。

不过当前的行情,股价并非业绩说了算,涨跌随缘。

接着说关于这轮小盘股的行情,再写写,请用心看完。

极端行情,尽管老股民见多不怪,但是不少入市经验不深的小伙伴,可能还是有一些疑惑,不是说价值投资吗,不是说市场有效吗?为什么业绩好的反而下跌,涨的全是没业绩的公司呢?

大家应该还记得我昨天文章里面写过这么一段话:

菜头经常开玩笑说,如果遍地妖股涨停的时候你赚了很多钱,或者说大多数绩优股下跌的时候你还在赚钱,那么就需要反思一下,是不是自己做投机了。

事实上,我自己经常关注的一位业绩不错的私募基金经理,也遇到同样的问题:

如果说得还不够明白的话,菜头再用一段网络上分享的文字来阐述市场短期波动和长期的有效性的辩证关系。

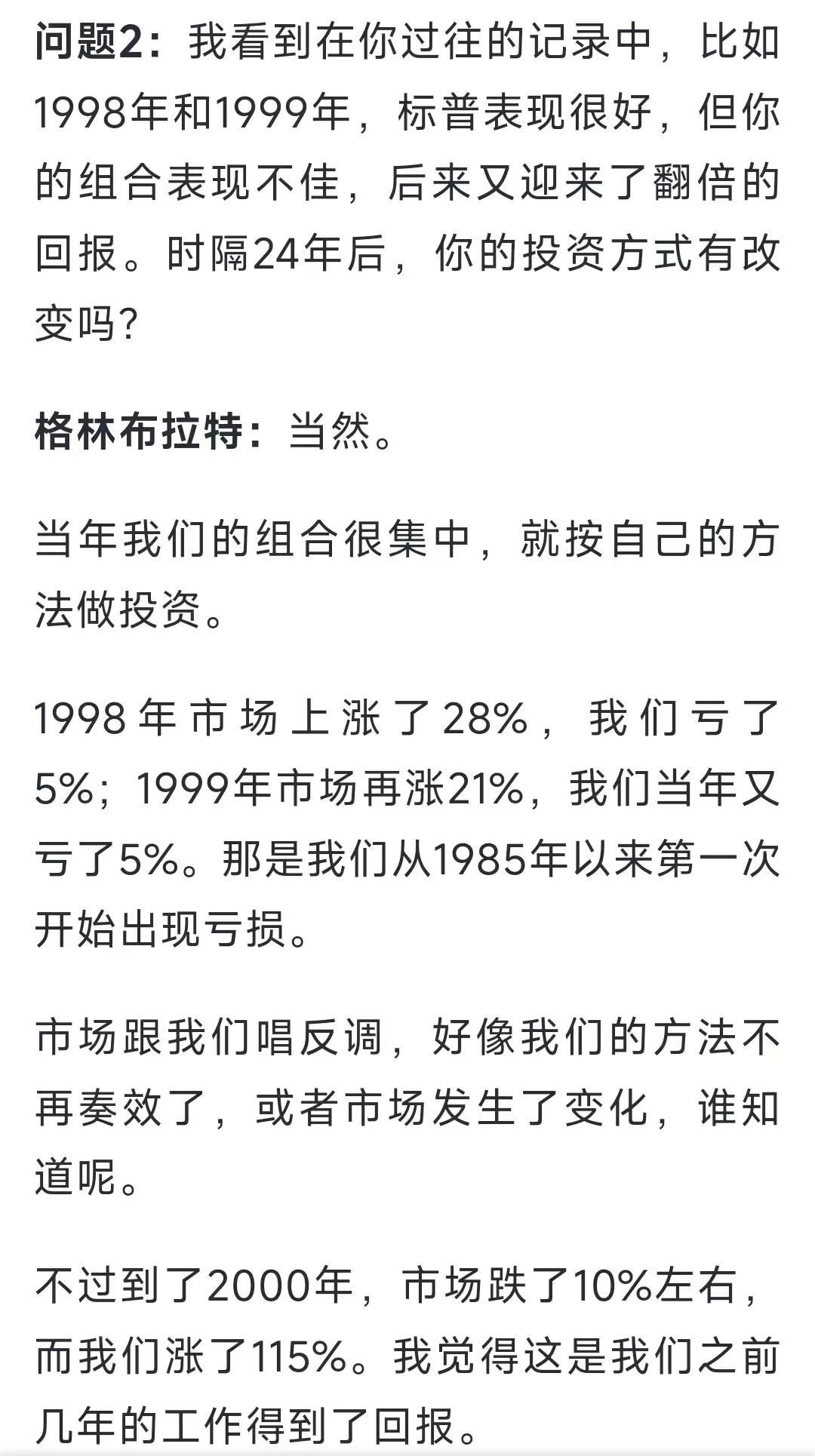

在今年夏季伦敦价值投资者大会的炉边谈话环节,乔尔·格林布拉特(Joel Greenblatt)进行了一场对话。

1985年,格林布拉特创建戈坦资本(Gotham Capital),至2005年的这20年间,资产规模从700万美元增到8.3亿美元,前十年年均回报率高达50%,20年年均回报率40%。

菜头简单总结一下就是,如果你的交易逻辑是正确的,一两年的收益落后于市场没有任何关系,这并不会改变你长期稳定赚钱的基础。

还有关于到底是应该买便宜的公司还是优秀的公司的问题,格林布拉特也有过很好的解释:

那些只是便宜的公司,则可以用来交易(菜头解释:只是便宜的公司,只适合于格雷厄姆的烟蒂股理论,不适合长期持有)。真正好公司,它会继续增长,如果你能以好价格买入并长期持有就更好。

这有点像“安全边际”的分析。

当年格雷厄姆会找到那些“捡烟蒂”型的公司,以6美元买入一只明明值10美元的股票,尽管这不是什么好公司,价值可能慢慢降到8美元,安全边际会逐渐缩小。

而如果你以8美元买入一只值10美元且还在以12%或14%增长的股票,那么你的安全边际实际上会随着时间的推移而不断增加。

所以哪一个有更大的安全边际?很可能是你花更多钱买入的那一个,但其价值随时间在不断增长,你会觉得更踏实。

这基本上就是我看待问题的方式:我到底在买什么?我认为,选择那些会合理投资的好企业,长期来看才是正道。

过去三四十年,我越来越倾向于这样的投资思维。

如果要总结我的建议,那就是:找到好企业,确保买的价格合理,随着时间推移它会自我增值。

道理讲完了,便于理解,菜头接着讲案例,老规矩,继续以中国海洋石油为例。

前几天的文章我提到过,当前买中国海洋石油,就相当于以70股海油股票换取中国海油每年一桶石油生意的所有权。

但是中国海油采油量每年大约会以8%的平均增长速度,并且开采石油的时候会伴生产出大量的天然气。

换句话说,你用现在的价格买入70股中国海洋石油的股票,不仅相当于中国海洋石油每年有一桶油的生意永久性归你了,并且10年以后你拥有的权益可能就变成2桶了(自然增长),还白送天然气业务。

中国海油的业务非常简单,就是国家给了一个垄断牌照,公司不断在全世界的海里抽石油和天然气卖,现在每年权益产油量6.8亿桶左右,自然增长率大约8%。

那么,按照当前的股价,买中国海洋石油每年一桶油的生意,A股需要花费1800元左右,港股需要花费1100元左右。

中国海洋石油当前平均桶油开采成本大约是28美金,你只需要考虑的是,花这么些钱,换取永久性获得中国海油每年给你一桶油的利润的权益,并且每年还可以增值8%,到底值不值?

至于股价涨跌,就没有那么重要了,跌到1块钱还是涨到100块钱,都改变不了你用70股获得一桶油的生意的这个本质。

嗯,是这样的,然后你可以把自己想象成一个农民,家里也养了几头猪,或者说种了几亩水稻。嗯,猪和水稻的价格有些时候会高一点,有些时候会低一点,但是你不会因为猪或者说水稻的价格的高低,而不去养猪或者种水稻了,因为这就是资产,从长期来看,只要你们还要吃猪肉或者还要吃大米,然后这个东西就肯定是有价值的。对吧。

闭上眼睛想象一下,如果自己有足够多的钱,买够足够多的股份之后,中国海洋石油在南海和全世界很多地方的钻井平台,就世世代代归你所有了:

拥有这么好的资产,是不是很惬意。

至于折旧和资本开支,这个更不用担心了,这么好的生意,公司的经营现金流远高于利润的增长,所有每年分红现金资产还越来越多,负债率越来越低。

其实大部分央企都存在这个BUG,比如长江电力,比如中国神华,在财务上折旧处理都很激进,长江电力的水轮发电机组按照25-30年折旧,但是葛洲坝水电站早期的机组都运行30多年的,屁事没有,全球很多水电站运行了大几十年,也没啥事。

中国神话的大量火电机组折旧完毕之后,依然可以继续正常运行。

因此,我们关注资本开支的时候,一定要把经营性资本开支和扩张性资本开支分开看,扩张性资本开支需要关注的重点是ROE或者ROIC,这个以后有空再展开来说。

虽然折旧不改变公司的现金流状况,但是折旧完毕之后财报利润就实实在在增加了,利润多了,分红就多了。

中国神华和长江电力如此,中国移动和中国海油亦是如此。

至于股价,无论是曾经的腾讯还在茅台,无论是招行还是平安,无论是神华还是陕煤,都经历过股价的至暗时刻,被市场嫌弃得不要不要的。

回头看,这些优秀的公司股价最低迷的时候,恰恰都是最好的入局时机。

彼时彼刻恰如此时此刻,你懂我的意思吧。

再补充这些,就怕你拿不住。

以上为菜头的个人思考和总结,不构成任何操作建议,请结合自身的实际情况,获取属于你自个儿的那份成长和认知。

原创首发 | 菜头日记(ID: CT600519)

$中国海油(SH600938)$$中国海洋石油(HK|00883)$$腾讯控股(HK|00700)$#炒股日记##复盘记录##腾讯控股Q3营收增长8%,如何解读?#

本文作者可以追加内容哦 !