作者:张诗雨

尽管收购生一升表面上看是“强强联合”,但长盈通能否借此走出当前盈利困境仍存在不确定性。

11月13日盘后,长盈通(688143)发布公告,计划通过发行股份及支付现金的方式购买武汉生一升光电科技有限公司(生一升)100%股权,并募集配套资金。此次交易的交易对方包括武汉创联智光科技有限公司、李龙勤和宁波铖丰皓企业管理有限公司;此外,公司拟向不超过35名特定投资者募集配套资金,金额不超过发行股份购买资产交易价格的100%。

截至公告日,标的资产的审计与评估工作尚未完成,具体的交易价格仍待确定,此次交易预计不构成重大资产重组,也不涉及关联交易。公司表示,此次交易将提升其在光纤陀螺及光通信领域的市场竞争力,并有助于扩大经营规模和提升业绩。

上市后即业绩“变脸”

10月31日晚间收购公告挂出前夕,长盈通股价抢跑,当日收盘大幅收涨19.39%,报27.58元/股,总市值33.75亿元,引发市场对其内幕信息泄露猜想。

总结来看,长盈通与生一升光电所从事的业务均与光通信相关。本次交易前,长盈通主要以光纤陀螺核心器件光纤环及其综合解决方案研发、生产、销售和服务为主要业务,主要产品包括光纤环器件、特种光纤和新型材料等,主要面向军用惯性导航领域。

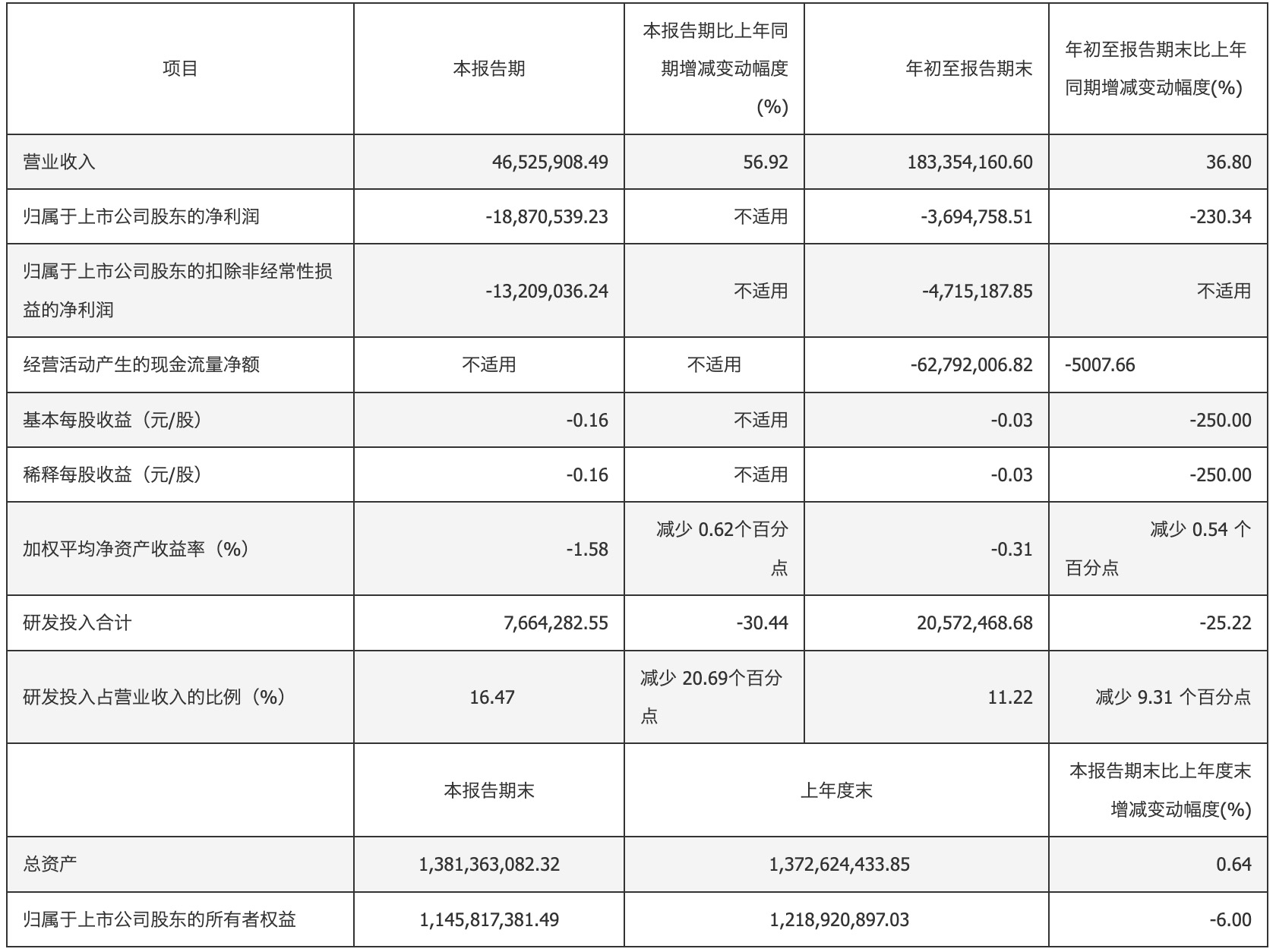

2024年前三季度,长盈通营业收入同比增长36.8%至1.83亿元,但其归母净利润则亏损369万元,其中第三季度亏损1887万元。实际上,自2022年12月12日在科创板上市至今,长盈通归母净利润就呈现持续下滑态势,2022年、2023年分别为8077万元、1556万元,2024年前三季度甚至出现了亏损。

《财中社》发现,长盈通盈利模式难言稳定,公司经营业绩与军工行业政策变化高度绑定,国防预算、国防建设整体规划、相关军工研究院所单位的需求采购计划变化等,都会对公司的经营业绩情况产生较大影响。长盈通2023年营收大幅下滑近三成,主要就是受到军方规划和终端军品结构调整等外部因素影响,公司某重要军工客户订单交付减少或延期,导致公司上游配套的光纤环器件和保偏光纤交付数量减少。

需要警惕的是,长盈通的应收账款坏账风险也正在加剧。2023年年末,长盈通应收账款余额已超过当期营业收入。2024年三季度末,公司应收账款及应收票据余额为3.4亿元,较期初增加5236万元,期末余额占本期营业收入比例高达185.20%,应收账款坏账风险严峻。截至9月,长盈通今年已计提信用减值损失1337万元,超过2023年全年。同时,2022年、2023年、2024年1-9月,长盈通应收账款周转率分别为1.53次、0.9次、0.65次,呈下降趋势。

在此背景下,长盈通试图向价值链上游拓展,开拓新的业务增长点。2023年11月,长盈通新型材料产业园落户武汉光谷,项目总投资5亿元。此外,长盈通IPO募投项目“特种光纤光缆、光器件产能建设项目及研发中心建设项目”计划使用募集资金4.4亿元,截至2024年6月投资进度23.88%,预计2025年12月底前建成投产。这也意味着建成投产之前,长盈通的盈利将持续承压。

收购图“自救”

现有业务走弱的情况下,长盈通打算收购所处行业产业链上下游的业务资产。

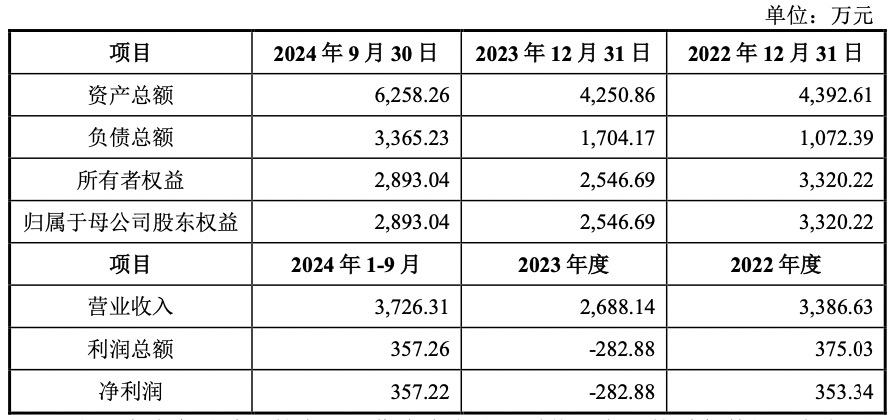

此次收购的标的公司生一升,主要从事各类中高速光器件产品的研发、生产、销售和服务,主要产品包括AWG器件、高速并行光器件(MT-FA)和光纤阵列器件(FA)等产品解决方案,具有小尺寸、稳定性和可靠性高以及低成本等特点,主要应用于数据中心和电信传输等领域。AWG器件和并行光器件主要负责光模块中光信号的传输,为高速光模块中核心的光器件,其性能决定了光传输网络的承载与运输能力。

长盈通的主营业务与生一升光电聚焦的光通信器件业务具有协同效应,特别是二者均位于中国光谷,有望凭借区域及技术优势,在光通信的市场需求中占得一席。

然而,尽管收购表面上看是“强强联合”,但公司能否借此走出当前盈利困境仍存在不确定性。

近年来,国内光通信行业呈现出较快的发展态势,随着国际企业与国内新进入者不断增加,生一升面临行业竞争加剧的风险。长盈通的收购是否会对业绩产生持续、显著的改善,或仍需看后续整合效果及资源的利用效率。长盈通的收购计划固然展示了其拓展业务、提升竞争力的积极意图,但未来是否能有效改善公司财务状况并扭转当前的业绩下滑趋势,依然存在较大未知性。

综合来看,长盈通此次收购是公司开拓新增长曲线的关键一环,但实现业绩反转绝非易事。投资者在面对公司前景展望时,需意识到潜在风险。首先,并购带来的协同效应尚需时间检验,其对公司经营是否会产生长期积极作用仍存疑;其次,公司盈利模式稳定性较弱且短期内难以显现扭转迹象。若投资者忽视公司当前财务表现而盲目追涨,将可能面临较大风险。

本文作者可以追加内容哦 !