作者利益披露:不作为证券推荐或投资建议,旨在提供更多信息,作者不保证其内容准确性。注:个人观点,仅做交流,不对您构成任何投资建议,据此操作风险自担。不存在任何荐股行为。

文章转载来源腾讯谢经理聊公司

凯文教育(证券简称:凯文教育;证券代码:002659)是一家以提供优质国际教育服务、高品质素质教育服务、现代职业教育服务三大主营业务为核心的教育集团。凯文教育始终秉承“全人教育、终身学习”的理念,在国际教育领域中不断探索,在素质教育培养中不断创新,在职业教育领域中不断开拓,致力于发展成为K12教育的优质服务商和职业教育领域的关键参与者,构建满足社会多元教育需求、独具凯文特色的教育生态。

公司当前业务体系

(一)K12 学校运营业务

公司根据国家政策法规要求完成两所凯文学校举办者变更后,继续为两所凯文学校提供运营服务,保障学校教学特色和品质。报告期内,公司拓展了国内高考方向的精品素质高中项目,致力于向国内顶尖高校输送人才。公司通过在硬件设施、师资力量、教学体系、特色课程等方面的投入,帮助学校在同行业中处于优势地位。 在运营好两所凯文学校的同时,公司也致力于通过教育服务输出提供课程设计、教学管理、学校运营、后勤管理、升学指导等优质的国际教育运营服务,继续推动品牌输出、管理输出、课程体系输出和校内外教育业务协同发展。

(二)素质教育业务

公司为两所凯文学校提供素质教育课程,以体育和艺术、科技教育引领学生综合素质培养,将艺体课程纳入必修范畴,形成了具有艺体特色的差异化竞争优势及办学特色。此外,朝阳凯文学校在高中阶段专门开设了国际艺术班(KAP)和国际音乐班(KMP),为不同禀赋和兴趣的学生提供了多样化的升学路径。2022 年子公司凯文体育开始运营西山滑雪场,同时拥有冰场和雪场不仅完善了公司冰雪运动硬件设施,也提升了公司在冰雪运动教育培训的市场竞争力。

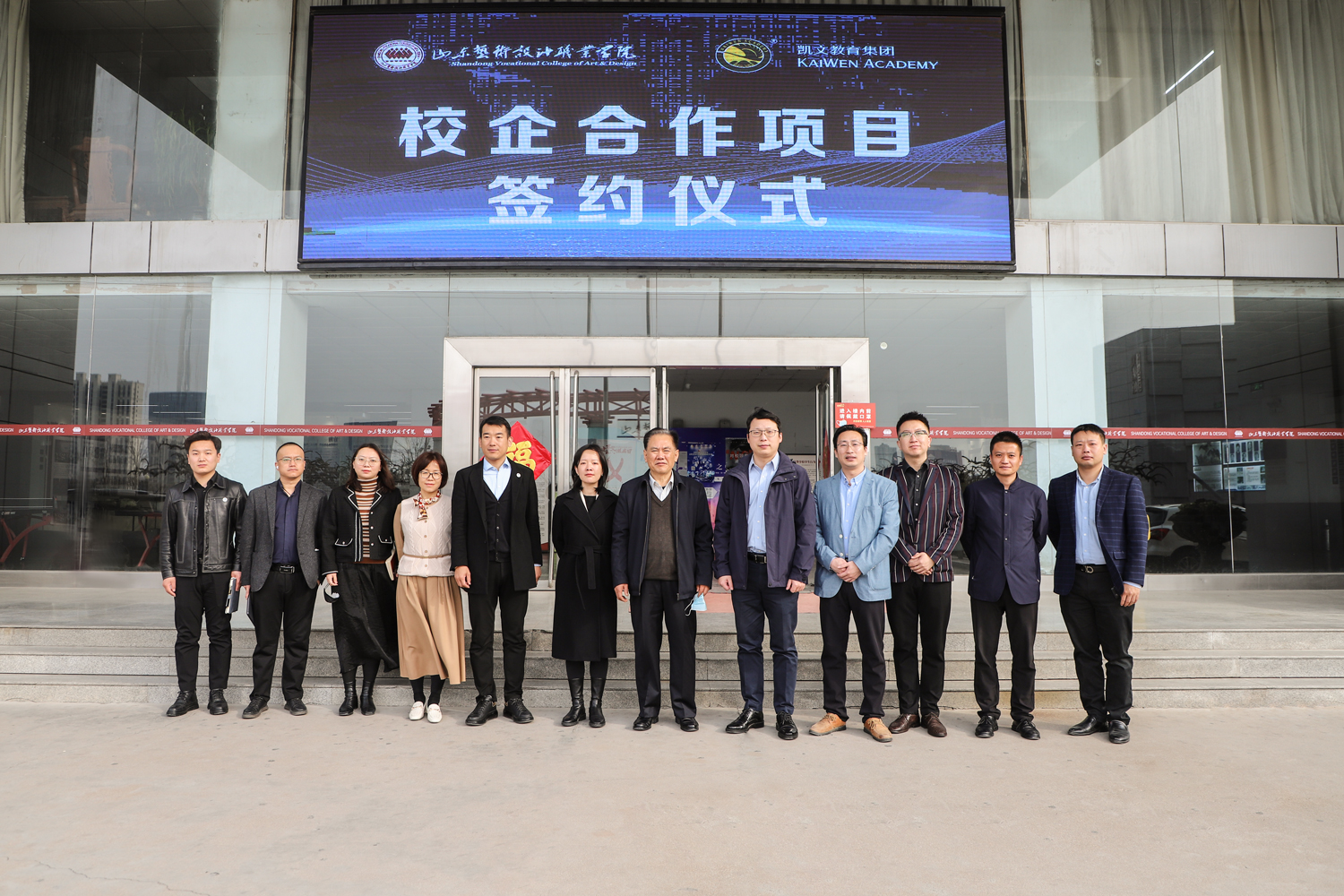

(三)职业教育业务

当前,新技术和新行业涌现,但劳动力市场就业和招工一直存在两难的问题,职业教育面临着庞大的市场需求。企

业对于技术型用工的需求得不到满足。传统的封闭式办学模式使得职业院校对产业技术创新的需求不敏感,为提升学生

就业率和降低就业难度,职业院校对于课程品质提升和对接产业资源的需求急需落实。产教融合是培养适应产业转型升

级的高素质应用型人才的有效途径。

公司当前股价以及财务风险分析

截止目前(2024.11.15)公司股价近一个月上涨19.45%,近三个月股价上涨64.24%,近半年股价上涨41.25%。公司股价上涨的主要因素来源于市场资金的大量涌入以及教育板块近期市场的异动,带动了公司股价估值的提升,在教育板块当中近期市场表现较为活跃,市场资金短期内流动情况明显,带动了板块的上涨。

除此之外,从公司当前所披露的财务数据表明,公司近些年营收呈现出下滑态势,公司营收从2020年的3.21亿元下滑至2023年的2.54亿元,公司净利润从2020年亏损1.3亿元到2023年亏损4972.55万元,总体亏损较以往有所收缩,但是投资者依旧需要注意,公司依旧存在一定的财务压力。

公司风险提示

1、行业政策变动风险

教育行业对政策变动的敏感性较高,行业政策环境的变动会对公司学校运营业务、素质教育和职业教育业务的开展产生不同程度的影响。《实施条例》出台后,各地方落实该政策的行政法规细节仍存在一定的不确定性,学校运营业务未来可能会存在一定的不确定性。当前国家大力鼓励支持上市公司发展发展职业教育,职业教育政策从顶层设计到落实细则加速推进。公司将密切关注教育行业政策法规的变化情况,顺应政策导向,扩大职业教育业务布局。

2、市场竞争加剧风险

经过前期积累转化,公司在报告期内与合作方在多所职业院校落地了二级产业学院。随着国家对于职业教育各类型、各层次的大力鼓励,也吸引了越来越多的企业和其他社会力量参与到职业教育赛道。公司在职业教育领域仍处于开拓阶段,业务在开拓过程中可能会由于合作方及项目变化调整业务方案,业务整体实现标准化、规模化仍需一定周期。2024 年公司将利用大股东、海淀区资源优势和前期项目落地经验,继续扩大布局产教融合领域,大力发展凯文特色职业教育。

3、折旧摊销拖累业绩表现的风险

公司目前持有两所凯文学校办学场地的固定资产,前期学校建设和装修固定资产投入较大,折旧摊销费用也是造成公司经营业绩持续几年亏损的主要原因之一。当前公司对外业务拓展以轻资产运营模式为主,后续将努力通过适当方式逐步优化资产结构和提高资产利用率,规避重资产投入产生的折旧摊销对业绩的不利影响。

$凯文教育(SZ002659)$$豆神教育(SZ300010)$$创业黑马(SZ300688)$#A股牛市能涨多高关键看明年盈利兑现#

本文作者可以追加内容哦 !