风险提示:本文仅是个人投资过程中的思考和阶段性梳理,本人只是一个普通小散,文章观点不一定正确,投资水平也很一般,文章中涉及的股票或者基金均可能有大幅下跌的风险,请保持独立思考,市场有风险,投资需谨慎,文章观点仅作交流之用,不构成任何投资建议,读者朋友请勿据此操作!

腾讯控股发布了2024Q3业绩,先说结论,腾讯控股2024Q3的利润端继续超预期,游戏业务也出现了拐点,不过收入增速仍然是个位数,财报公布后市场也没怎么上涨,不过也和最近港股市场整体疲软有关。

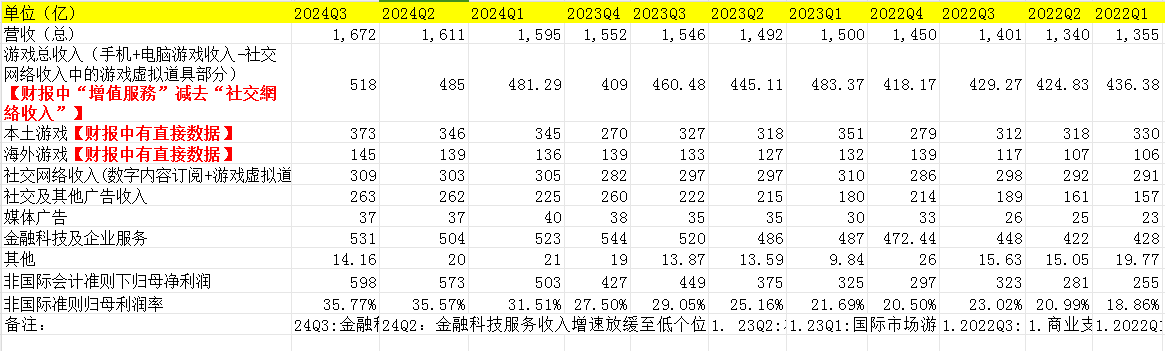

Part1:腾讯控股2024Q3业绩概况

注:图片内容来自“量子咸鱼”制作

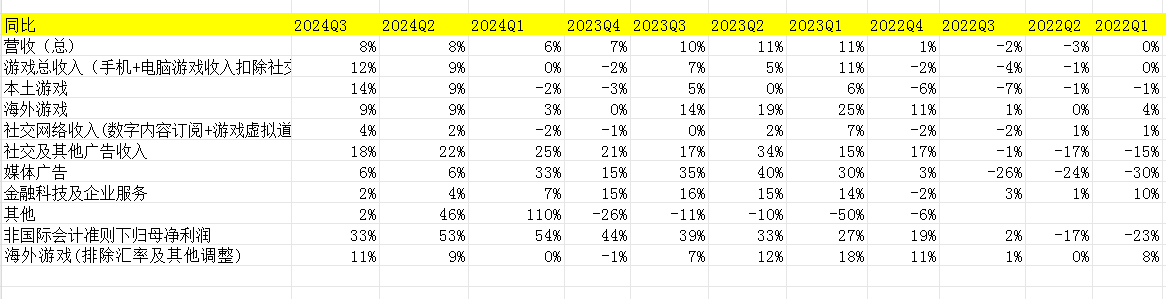

Part2:单季度分业务线同比增长情况

注:图片内容来自“量子咸鱼”制作

腾讯控股2024Q3营收1672亿,同比仅增长8%,再次印证了腾讯控股进入了增速换挡的新阶段,以后腾讯控股可能大个位数的营收增速会成为常态。

以往的收入高速增长难以持续,不过考虑到非常好的增长质量(利润含金量很高),整体仍然是略超出预期的,非国际会计准则下归母利润598亿,同比增长33%,利润率持续改善,24Q3单季度的非国际会计准则下利润率处于35.77%的历史高位。

Part3:各业务板块情况

本土游戏部分:

2024Q3本土游戏收入同比增长14%至人民币373亿,主要由于包括《无畏契约》、《王者荣耀》、《和平精英》及《地下城与勇士:起源》在内的游戏驱动。

腾讯国内游戏的经营策略开始专注于维护和发展“常青树”游戏:

无论是国际还是国内行业的稀缺资源是常青树游戏,腾讯管理层认为只要游戏本身达到了一定规模并有潜力成为“常青树”游戏,特别是拥有庞大用户的游戏,其表现并不完全取决于游戏本身, 更在于游戏运营团队、开发理念以及运营社区管理的想法,当游戏表现不佳或团队创意枯竭时,腾讯管理层会做出调整以恢复游戏的创造力、活力和创新性,通过游戏经营上的调整后,表现不佳的游戏会重回“常青树”状态。

未来腾讯控股的游戏开发策略会更加倾向于精品化、全球化策略,对于一款新游戏不仅要与同期发布的其他新游戏竞争,还要与现有的常青树游戏竞争,腾讯未来策略就是不断提高推向市场的新游戏的标准,把重点放在数量更少但规模更大、更好的常青树新游戏上,更多关注的指标是玩家参与度、留存率等,正是这些指标可以解释为什么有的游戏上市后一两年就会消失,而另一款新游戏却越做越强。

虽然腾讯控股的本土游戏已经出现拐点,但是个人觉得腾讯的本土游戏未来就是保住基本盘,大概率就是实现个位数增长势能。

国际游戏部分:

2024Q3国际游戏剔除汇率同比增长11%至145亿,主要由于包括《PUBG MOBILE》及《荒野乱斗》在内的游戏表现强劲。国际市场游戏收入增速显著落后于总流水增速,因为部分游戏的留存率提高,腾讯相应延长了收入递延周期。

未来腾讯控股海外游戏部分预期就是10%左右增速势能。

社交网络收入:

2024Q3社交网络收入同比增长4%至人民币309亿,得益于手游虚拟道具销售、音乐付费会员收入及小游戏平台服务费的增长,部分被音乐直播及游戏直播服务收入下降所抵销。

金融科技及企业服务:

2024Q3金融科技及企业服务同比增长2%至531亿,金融科技服务收入同比持平,其中理财服务收入因用户规模扩大及客户资产保有量增长而同比增长,财富管理的用户数量和聚合客户资产都同比增长。腾讯24年一直在消除低质量和亏损的交易量,这对微信支付总体支付量有所影响,但是腾讯更关注交易数量而不是交易量或收入,交易数量实际上同比增长了大约10%,平均支付的单笔金额有下降。微信支付值得一提的就是微信支付在淘宝中的接入,在淘宝内使用微信支付的客户,很多是新客户,不仅对用户来说可以更方便地点击, 支付服务也会得到更大曝光,这对腾讯和淘宝都有好处,对于淘宝来说,也可以通过高转化率吸引更多新用户。当然为实现这一合作,腾讯做了大量工作,确保用户体验不会受到影响。

2024Q3企业服务业务收入同比上升,乃由于云服务收入及商家技术服务费增长,其中云服务国际收入同比大幅增长,腾讯利用在游戏和直播等领域的专业知识以及有竞争力的定价,赢得了国际客户。

同时腾讯控股金融科技中的信贷业务,由于宏观经济疲软,出于风险管控主动控制贷款规模,本来预期“分期和分付”贷款业务能够贡献一定增量,但是腾讯在金融业务方面还是比较保守的,这方面只能等待宏观经济的好转了。

云服务在主动收缩亏损、高度定制化的低毛利业务以及转售业务,未来腾讯控股的云服务业务将会专注于盈利能力强、更容易货币化的标准化SaaS业务。

混元大模型AI应用方面:

腾讯的SaaS产品方面也加持了腾讯的混元大模型AI:

腾讯会议中部署了用于实时内容理解的AI,

腾讯文档中部署了用于快速生成基础文档的AI,

企业微信推出了付费的客户获取工具。

混元大模型目前对游戏最大的贡献在客服,未来混元升级到多模态能力,可以制作真正高质量、高真实度的视频时,对游戏内容创作就很有帮助,在此之前混元可以利用NPC创造某种互动体验,但还不能取代现有的游戏内容创作。

另一个当前AI主要应用的方面就是提升腾讯控股的广告点击率方面,如果能够提升广告点击率10%就能带来可观的广告业务增量。

24Q3腾讯发布了使用异构混合专家架构(MoE)的升级版基础模型腾讯混元Turbo, 相较于上一代模型腾讯混元Pro训练和推理效率提升了一倍,且推理成本减半。在Pro Super Clue中排名时,混元Turbo首次在一般能力方面领先国内同行,使混元大模型和混元3D生成模型在开源基础上可用,对于AI产品元宝目前不会嵌入商业搜索结果, 目前腾讯专注于使元宝吸引用户,不会过早的货币化,这也是腾讯相比于其他AI公司的底气所在,腾讯的盈利很强,不必急于在AI产品上变现,这使得腾讯在发展AI产品时可以先专注于产品体验而不是变现问题。

腾讯控股金融科技及企业服务季度毛利率跟踪:

腾讯控股从2021Q4金融科技及企业服务的毛利率27%低点,一路提升至2024Q3的毛利率48%,腾讯控股通过主动收缩亏损、高度定制化的低毛利业务后,带动金融科技及企业服务季度毛利率持续改善;

广告业务:

在线广告收入同比增长17%,24Q3视频号营销服务收入同比增长超过60%,由于没有单独披露媒体广告和社交广告的拆分情况,这里我拍脑袋估算24Q3媒体广告收入37亿,社交广告收入263亿,广告收入的增长,视频号带来的信息流广告收入增量是大头。

视频号增长引擎1:流量增长:

23M12:视频号DAU4.9亿,时长60分钟;

24M5券商测算数据:宽口径DAU 5.01亿、人均单日时长62min;

发现页窄口径DAU 3.6亿、人均单日时长80min(23年同期3.1亿、时长58min),窄口径下总流量时长同比增长59%,24Q2视频号广告收入同比增长超过80%,24H1视频账户收入翻倍的创作者数量显著增长;

视频号增长引擎2:广告加载率还有很大提升空间:

24Q3视频号广告加载率3%-4%,国内同行广告加载率10%-20%;

视频号增长引擎3:混元大模型提高广告点击率:

23Q3点击率1%左右,未来混元大模型可以充分利用潜在的用于定位的大量离散数据点来提高广告点击率,混元大模型直接经济效益首先是提升广告点击率,腾讯广告年收入千亿元,如果依靠AI提升10%点击率,就是100亿增量收入。混元已是一个扩展到万亿参数的混合专家模型,目前腾讯混元大模型聚焦于作为模型基础的文本技术,大模型将从文本到图片,再从文本到视频不断发展,将在持续提高混元文本基础能力的同时,开发其从文本到视频的能力,这与腾讯的主业包括短视频、长视频和游戏的内容驱动型业务强相关;

视频号增长引擎4:进一步完善交易闭环:

抖音一直专注最大化闭环交易,腾讯依靠微信生态中的小程序、视频号小店、微信支付、视频号直播带货等,可以进一步完善交易闭环,不过只有当视频号广告加载率达到同行2/3左右时,能否真正深入到闭环电商广告将变得越来越重要,不过这还需要几年时间,未来几年腾讯将仍依赖广告技术提升 (GPU能力、神经网络、AI提升点击率)、视频号广告加载率的增长、以及微信搜一搜的扩展来推动份额增长;

腾讯控股的广告增长未来主要就看:视频号广告增量+微信搜一搜广告增量+小程序广告增长+微信小游戏广告增量

小程序:24Q3小程序交易额超人民币2万亿元,同比增长十几个百分点,

2万亿交易很多是在服务上,并不在实物商品上,不过即使是实物商品也已经有相当大的GMV,商家会要求他们的客户通过微信支付购买,在现在升级的小程序中,商家可以获得新客户信息;

小游戏:24Q2小游戏总流水同比增长超30%,超过140款游戏实现千万级收入,小游戏月活跃用户达5亿,服务超40万开发者,另外小游戏不会侵蚀移动APP的用户和时长,只有一小部分小程序游戏的付费用户也同样是APP游戏的付费用户(重合度大概个位数占比);

微信搜索:23年底超过1亿DAU,同比增长超20%,24Q3微信搜索利用大语言模型加强了对复杂检索及内容的理解,微信搜一搜在商业化检索量与点击率均实现了同比增长,搜索收入同比增长了一倍以上;

Part4:腾讯控股业务运营端数据

注:图片内容来自“量子咸鱼”制作

除了腾讯音乐的付费用户数仍然保持同比15.53%,环比1.71%的增速,其他业务的数据都是保持基本稳定,互联网流量红利瓶颈已经比较明显。值得一提的仍是QQ的的频道功能,短视频已经放在了最中间的组件(提高短视频的使用时长),腾讯还对“腾讯频道”功能进行了升级和品牌重塑,频道主可以通过可定制化的工具管理频道,而用户可以通过文字、图片和直播进行互动,用户现在可以通过微信、游戏应用及QQ加入腾讯频道,频道功能有点类似贴吧/小红书,我觉得QQ的改版非常不错。

Part5:CPP+SSV部分

2024Q3中对于CPP+SSV部分产生了相关捐赠及运营费用合计3.2亿 (雇员福利股份酬金开支0.16亿,捐款0.64亿,运营支出2.4亿);

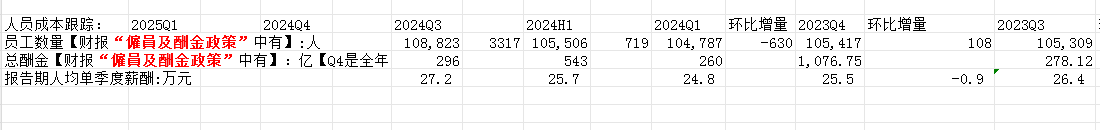

Part6:员工数量及薪酬成本

注:图片内容来自“量子咸鱼”制作

腾讯控股2024Q3相比于2024Q2的员工数量增加3317人,腾讯24Q3人员出现了较大的环比增长,同时人均薪酬也出现了较大提高,可能和腾讯未来的重启扩张策略的人员储备有关,让我们继续观察后续的收入增速能否重拾两位数增长。

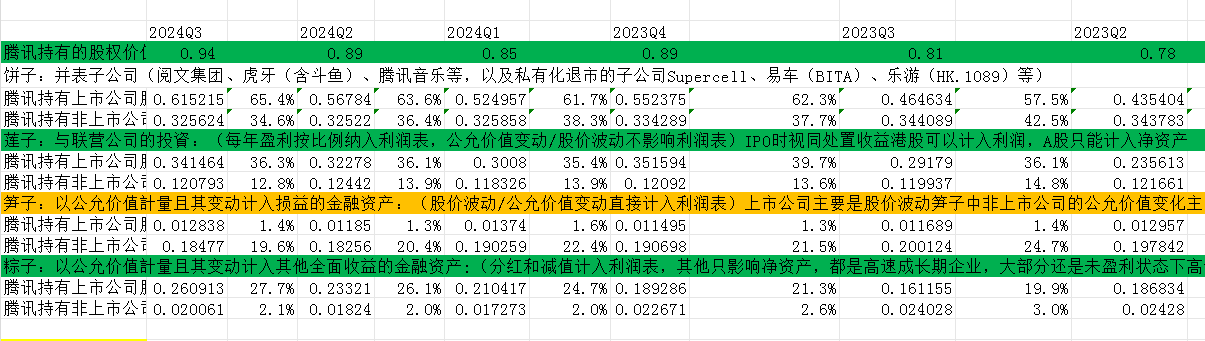

Part7:腾讯控股股权投资部分

注:图片内容来自“量子咸鱼”制作

截止2024Q3腾讯控股目前持有的上市公司股权价值为6152亿,非上市公司股权价值为3256亿,合计共0.94万亿,其中股价波动直接影响利润表的笋子中的上市公司部分为128亿,仅占股权投资的1.4%;

腾讯控股未来收入的增长引擎主要是四块:

a.视频号+微信搜一搜+小程序+微信支付+混元AI的微信生态变现

目前视频号用户使用时长已经大幅提升,视频号广告加载率还有较大空间,用户粘性在增加,目前最大的收入贡献还是体现在信息流广告和视频号直播带货/视频号小店上,目前微信商业生态中,视频号+微信搜一搜+小程序+微信支付的组合有望完成商业交易闭环,同时叠加混元AI对内容推荐以及广告点击率的提升,未来有望给腾讯带来业绩增量;

b.聚焦SaaS产品下的云服务增长

腾讯控股云服务业务主动收缩亏损、高度定制化的低毛利业务以及转售业务,专注于盈利能力强、更容易货币化的标准化SaaS业务(腾讯会议、腾讯文档、企业微信),在战略调整后,腾讯控股金融科技与企业服务的毛利率在逐季度提升改善,并且未来在混元AI的加持下,SaaS套装的使用体验会更佳;

c.海外游戏市场贡献增量

腾讯控股国内游戏能保持个位数增长就不错了,未来游戏的增长还得靠海外,不过之前对海外游戏的增速偏乐观了一些,未来海外游戏部分增长预期就是10%左右;

d.微信小游戏贡献增量

微信小游戏作为腾讯进入新兴休闲游戏市场的尝试,有望为腾讯贡献新的收入增量,微信小游戏对于腾讯来说就是一个平台机会,目前微信小游戏的战略意义如下:

贡献广告收入(广告板块):高利润率的增量收入;

游戏分发收入(社交网络收入板块):高利润率的增量收入;

培养新的游戏玩家(为国内游戏收入板块打基础):增量游戏收入,不会蚕食现有游戏业务,并且微信小游戏可以为腾讯培养新的游戏玩家,超过50%小游戏用户玩腾讯游戏其中一半是女性,与APP端付费用户的重合度只有个位数比例;

进入新兴休闲游戏市场对标Roblox平台:爆火的休闲游戏品类总是变来变去,往往具有非常典型的产品生命周期,很难预测哪一个会爆火,但是做平台就可以很好的分一杯羹;

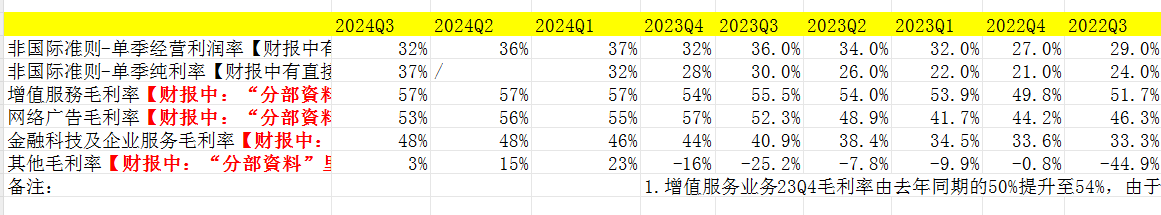

腾讯目前各业务线的毛利率都处于改善提升状态:

注:图片内容来自“量子咸鱼”制作

最后结合2024Q3业绩再更新下腾讯控股的估值:

对于腾讯估值,主要采用分部估值法:主业估值+投资板块估值

主业估值(市盈率估值):

2023年腾讯控股主业净利润(非国际会计准则下归母净利润)1577亿,预估2027年腾讯控股分业务板块收入:

本土游戏收入1480亿;

海外游戏收入703亿;

社交网络收入1284亿;

社交广告收入1657亿;

媒体广告收入144亿;

金融科技及企业服务收入2693亿;

其他业务收入57亿;

那么2027年腾讯控股预计营收8016亿,非国际准则下归母净利润率估算为31.5%(考虑腾讯控股主动收缩亏损及低利润率业务、降本增效、增加高利润率业务带来的利润率提升是可持续性的),那么腾讯控股2027年非国际准则下归母净利润2525.1亿,剔除预估股份酬金200亿【拍脑袋,不一定准】,那么实际核心经营利润2325.1亿,给于25PE估值,腾讯控股主业合理估值为5.813万亿人民币;

投资板块(公允价值法):

截止2024Q3腾讯控股目前持有股权价值合计共0.94万亿,再考虑股权变现带来的折扣(7折考虑),那么投资板块的估值就按0.66万亿计算;

那么估算腾讯控股2027年底合理估值约6.471万亿人民币,当然这是比较保守测算情况下的估值,不过腾讯控股未来增长速度要换挡了,预计腾讯控股未来收入端增长势能维持7%-8%左右增速。

注:以上估算过程均为个人拍脑袋瞎猜成分,不一定正确,不构成任何投资建议,投资有风险,读者朋友请勿据此操作!

$腾讯控股(HK|00700)$$腾讯音乐-SW(HK|01698)$$网易-S(HK|09999)$

#炒股日记##复盘记录##强势机会#

本文作者可以追加内容哦 !