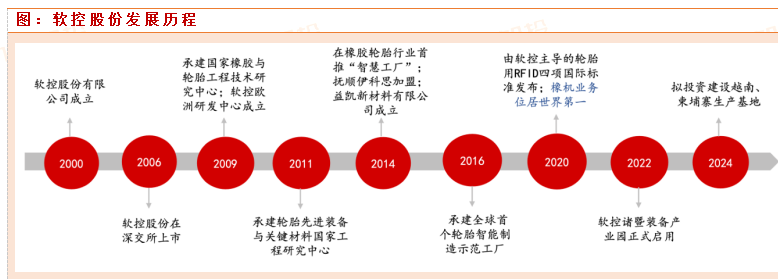

软控股份于2000年成立,06年上市。依托青岛科技大学发展起来的国际化高科技企业集团。软控主营业务和技术优势集中在橡胶机械领域,是国内最大的橡胶设备企业,业务规模长期位居世界前三。公司深耕橡胶机械行业二十余年,持续把握下游轮胎扩产和行业智能化、绿色化 发展机遇,持续技术创新和拓宽产品种类,目前能够为轮胎生产80%环节提供智能化装备及系统软件服务,橡胶机械业务规模连续两年位居世界第一。受益于中国轮胎出海浪潮,下游轮动企业产能不断扩张,公司订单需求也持续高增。 $软控股份(SZ002073)$ #A股牛市能涨多高关键看明年盈利兑现#

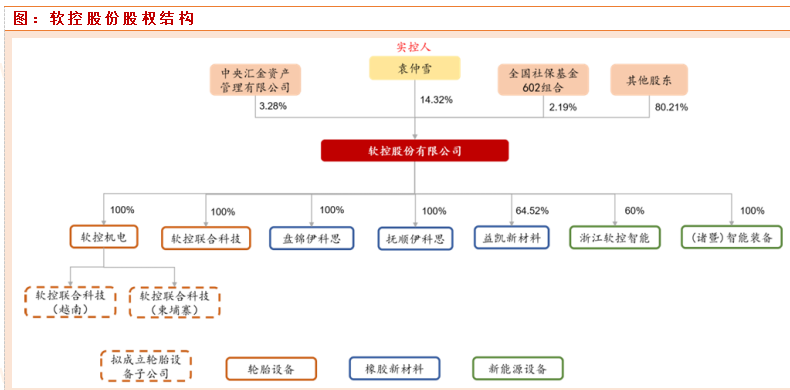

软控股份股权结构

袁仲雪先生是软控股份董事长和实控人,同时也是赛轮轮胎(国内轮胎行业龙头企业)的董事长。袁仲雪是国家橡胶与轮胎工程技术研究中心主任,轮胎先进装备与关键材料国家工程研究中心副主任,中国橡胶工业协会高级副会长、企业执行主席等职位,长期致力于面向橡胶轮胎等传统行业的工业自动化、信息化研究,并注重科研成果转化,其在轮胎领域积累的丰富经验和资源持续助力公司发展。 袁仲雪先生直接持有公司14.32% 股份。公司控股子公司较多,其中轮胎设备业务主体主要为软控机电和软控联合科技; 橡胶新材料业务主要集中在盘锦伊科思、抚顺伊科思和益凯新材料。

公司业务分析

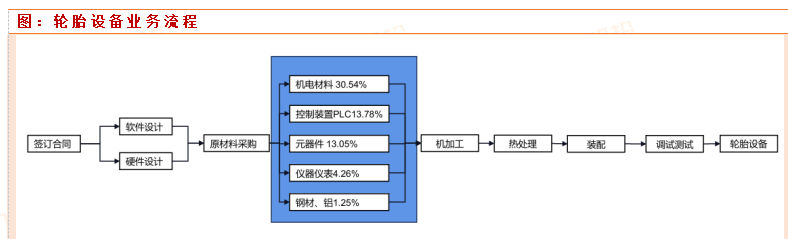

公司业务主要分为橡胶设备和橡胶新材料两大板块。 以公司2023年年报来看,公司橡胶设备业务营收占比71%,橡胶新材料占比28%。双轮驱动公司不断成长。公司的橡胶设备目前基本可以覆盖轮胎生产80%的核心装备。目前已形成较完整的产业链,能够为轮胎生产的配料、密炼、压延、裁断、成型、硫化、检测各个环节提供智能化装备及系统软件服务。公司橡胶新材料产品已涉及碳 五类双烯烃单体、异戊二烯橡胶、EVEC 胶等。为完善和丰富橡胶新材料产业,公司计划从现有产品拓展到上游碳三、碳四、碳五等相关聚烯烃材料、新合成橡胶材料橡胶助剂、石油树脂以及新材料上游单体等。目前公司新材料业务主体为益凯新材料、 抚顺伊科思和盘锦伊科思,截至2023年末,公司橡胶新材料业务拥有15万吨/年碳五分离产品、4万吨/年异戊橡胶和10.8万吨/年EVEC胶产能。

轮胎行业景气分析

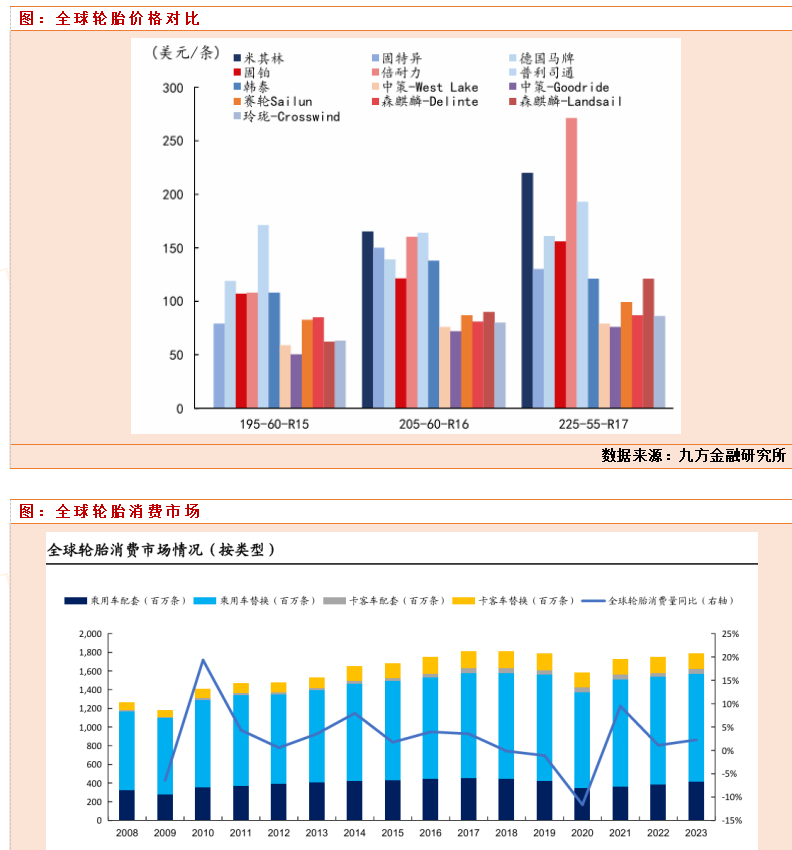

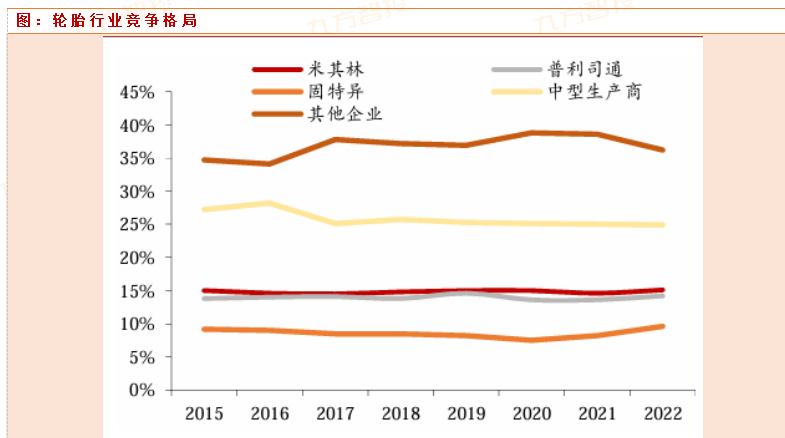

2023年全球轮胎消费量17.85亿条左右,主要是替换市场占比较多,目前整个市场需求处于一个稳定增长的状态。世界轮胎行业经过多年发展已经进入成熟阶段,行业集中度高,三大巨头企业 优势地位明显,销售额常年占据行业前三。其中米其林、普利司通、固特异的全球市场份额分别为 15.1%、14.2%、9.6%,而CR10达到了68%,行业集中度进一步提升。我国轮胎行业整体仍呈现大而不强、市场主体规模偏小的局面。在2023年全球轮胎75强中,共有35家中国轮胎企业登上榜单;35家中国企业仅占75强总销售额的19%,但是我国在全球轮胎销量中超50%。目前轮胎行业正处于大变革中,中国轮胎产品,凭借着质优价廉的特点,愈发受欧美消费者青睐,中国轮胎正以性价比加速“全球替代”。

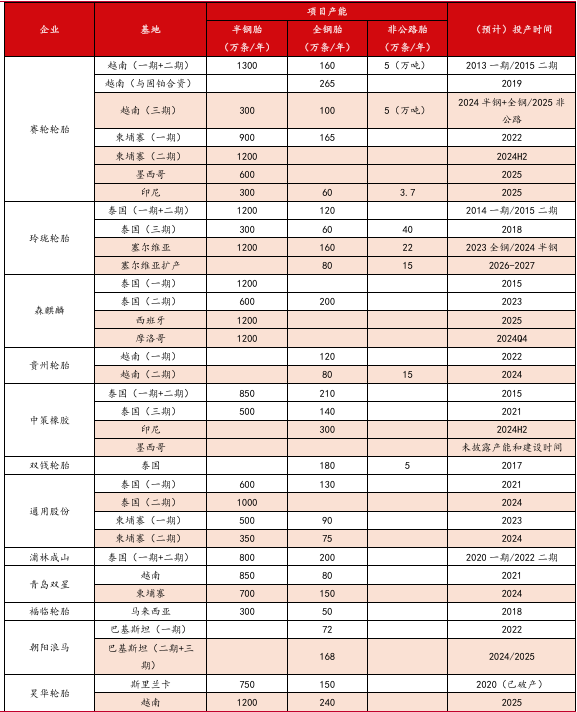

中国头部胎企陆续计划将产能从东南亚拓展至北美、 欧洲、非洲等地,进入全球化扩张阶段,据各公司公告、轮胎商业网等不完全统计,未来2-3年中国轮胎海外在建/规划产能超亿条,旺盛的扩产需求有望带动大量的设备需求,这就造就了轮胎设备行业巨大的景气度。,2020年起,美国 频繁对东南亚轮胎发起“双反”调查,中国轮胎再次面临贸易危机。中国头部胎企陆 续计划将产能从东南亚拓展至北美(墨西哥)、欧洲(塞尔维亚)、非洲(摩洛哥)等 地,进入全球化扩张阶段,使公司进一步增强抵御贸易壁垒等外部风险的能力,也更有助于把握欧美两大轮胎消费市场。

因为我国轮胎行业目前被美国制裁,遭遇了海外多国的关税限制,尤其是美国和欧盟这两大全球轮胎消费地区陆续对我国轮胎征收了高额关税,直接削弱我国轮胎在直接出口方面的高性价比优势。所以我国的轮胎企业,早在2011年起就开始进行海外产能布局。以赛轮轮胎、玲珑轮胎、森麒麟为代表的中国胎企开启第一轮出海。“出海”建厂一方面是规避贸易壁垒,另一方面是避免国内竞争,享受海外高利润市场。

2020年起,美国频繁对东南亚轮胎发起“双反”调查,中国轮胎面临贸易危机。中国头部胎企陆续计划将产能从东南亚拓展至北美(墨西哥)、欧洲(塞尔维亚)、非洲(摩洛哥)等地,进入全球化扩张阶段。轮胎行业目前旺盛的扩产需求有望带动大量的设备需求。据我们不完全统计,未来2-3年中国轮胎海外在建/规划产能超亿条。项目建设中,购置设备是投资金额占比最大的部分,以赛轮轮胎柬埔寨“年产1200万条半钢子午线轮胎”项目为例,项目建设投资预计投入18.8亿元,其中设备购置费用预计为13.5亿元,占比72%,所以轮胎设备行业未来行业景气度必然持续高企。 大多数公司仅生产1-2道工序的相关设备,国内仅有软控股份能实现轮胎生产全流程产品覆盖。截至2024 年三季度末,公司合同负债达47.50亿元,在手订单充足。

图:轮胎行业企业产能建设情况

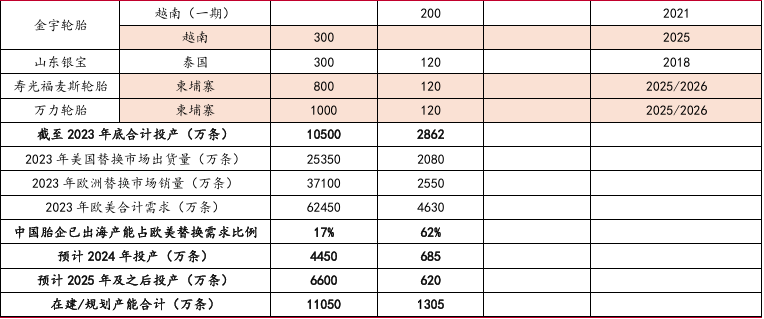

软控股份业绩与估值分析

公司主要两大业务橡胶设备和橡胶材料业务,其中橡胶设备占比70%左右。公司目前在手订单充足,到24年3季度,在手已经47亿。根据公司自己的规划,到2025年,争取实现收入突破百亿,我们估计2025年预期橡胶设备这块有66亿收入,橡胶材料有23亿左右。按照公司7%的净利润计算,公司2025年,有望实现7个亿的净利润左右。2024年,前三季度实现营业收入48.79亿 元,同比+32.67%,归母净利润3.43亿元,同比+63.80%; 扣非归母净利润3.06 亿元,同比+82.15%。预期2024年,全年有望实现5个亿的净利润。这两年公司都保持30%以上的增速增长,通过前面我们的分析,主要原因是因为下游橡胶轮胎行业大扩产,景气高企,公司在手订单充足。而目前公司80亿的市值,对于2025年的利润,估值才10倍左右,处于严重低估状态。我们认为市场终究会价值发现,让价值回归会理。

本文作者可以追加内容哦 !