11月18日,A股市场风格大变,银行、中字头、煤炭、钢铁等顺周期行业涨幅居前。指数也出现一定的分化,沪指涨幅超1.5%,创业板涨0.5%。$中储股份(SH600787)$$交运股份(SH600676)$$上汽集团(SH600104)$#市值管理新规来了,如何解读?#

中银国际指出,本周起市场进入短暂的数据空窗期,当前市场处于分母端行情向分子端行情的过渡阶段。短期来看,微观流动性依旧充裕,前期稳增长政策仍处于加速落地阶段,财政货币双宽的逻辑尚未打破;分子端,地产价格、PPI、信贷增速等关键性前瞻指标的一致性修复更有助于分子端预期的回暖。短期市场估值修复动能有所趋缓,或更容易受到内外负面因素的冲击,但中期来看,市场震荡上行趋势及逻辑仍在。

资产配置上,银河证券建议重点关注以下几个领域:(1)基于自主可控逻辑与发展新质生产力要求的科技创新主题。(2)涉及大规模设备更新和消费品以旧换新的“两新”主题。随着消费品以旧换新工作持续推进,带动汽车、家电、家居家装等重点消费品销量快速增长,有利于带动业绩复苏,同时,大消费板块目前估值处于历史中低水平,投资价值较高。(3)继续看好避险属性较强的红利板块,在宏观经济数据趋势好转前,投资者风险偏好预计总体维持低位,从而继续投资高股息的红利股。

相对的短线高标都在回调,很多资金踩踏式的卖出,比如英落华、海立股份、川发龙蟒、三六零、中国软件、云南锗业、中信海直、中国长城、豆神教育等等。

一些资金流入破净股,板块内个股掀涨停潮,超95%的个股飘红,中红医疗、长荣股份20%涨停,宝泰隆、好想你等超30股涨停或涨超10%。

从指数层面来看,上证50成份股中,市净率低于2倍的24只个股全线飘红,其中上汽集团开盘涨停;中证500成份股中,63只破净股除常熟银行高开低走跌1分钱外,其余均强势上涨。从行业方面来看,银行、房地产、建筑、钢铁等破净较严重的板块均大幅拉升,中国铁建、三钢闽光、金融街、郑州银行等批量涨停。

消息面上,证监会发布《上市公司监管指引第10号——市值管理》强调,股价连续12个月低于每股净资产的长期破净公司,应当制定上市公司估值提升计划,并经董事会审议后披露。估值提升计划相关内容应当明确、具体、可执行,不得使用容易引起歧义或者误导投资者的表述。

《指引》明确提出,长期破净公司应当至少每年对估值提升计划的实施效果进行评估,评估后需要完善的,应经董事会审议后披露。市净率低于所在行业平均水平的长期破净公司应当就估值提升计划执行情况在年度业绩说明会中进行专项说明。

光大证券:从上市公司三季报看政策刺激效果

7月以来“两新”政策效果逐渐显现,已经部分体现在三季报中,直接受益的机械设备行业、家用电器行业以及消费相关的食品饮料行业、商贸零售行业与社会服务行业,在库存、产能或信用周期层面呈现出回暖迹象。

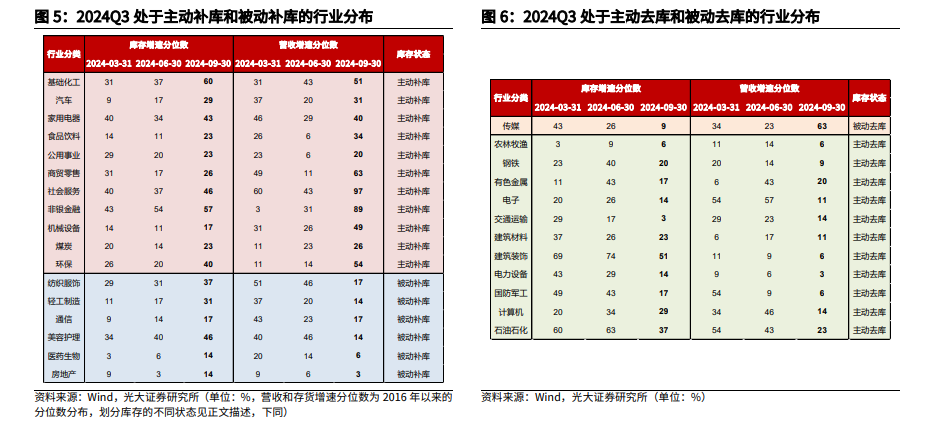

库存周期:库存特征转换偏弱,行业分化明显

宏观面的工业企业产成品存货累计同比增速在2024年8-9月连续两个月下行,微观面的A股非金融石油石化上市公司三季度存货同比增速小幅下行,库存周期走势阶段性调整。2024年8月至9月,工业企业库存增速与营收增速连续下行,三季度A股非金融石油石化上市公司库存同比增速回落,但考虑到10月PMI等数据显示当前需求边际好转,企业补库意愿有所增强,9月底以来出台的一揽子逆周期调节政策效果也有望逐步显现,我们更偏向于认为,8月与9月的库存增速下行可能是阶段性调整,而非切换至去库周期。

分行业来看,三季度库存增速上行的行业数量多于下行的行业数量。其中,基础化工行业已经连续三个季度处于主动补库状态,非银金融行业连续两个季度主动补库,行业景气度较高;煤炭行业和环保行业由被动去库状态转向主动补库状态;直接受益于“双新”政策的机械设备行业、家用电器行业直接由主动去库转向主动补库,库存增速上行明显;消费相关的食品饮料行业、商贸零售行业与社会服务行业也都进入主动补库状态,反映居民消费倾向正在好转。

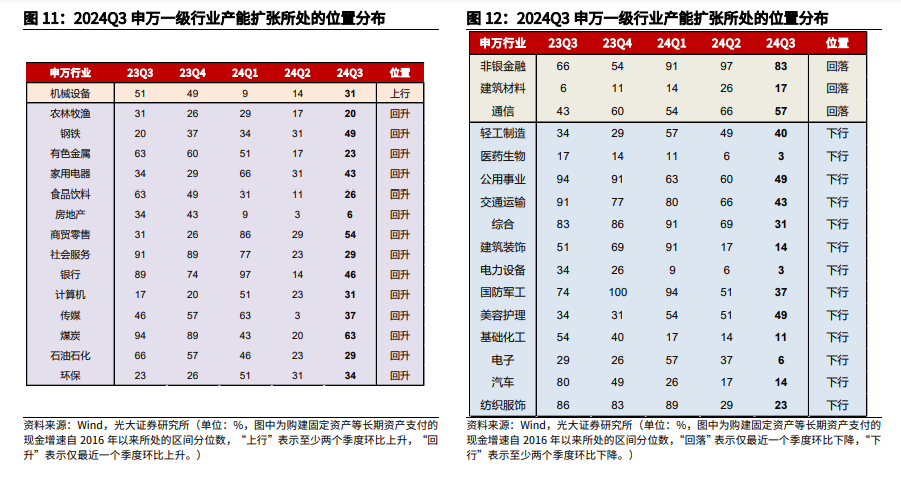

产能周期:整体产能投资扩张速度继续放缓,设备购置投资保持高增速

整体看,设备购置投资保持高增速,上市公司产能投资扩张速度进一步放缓。从宏观数据看,今年前9个月,在“双新”政策推动下,设备购置累计同比增速维持在16%以上的较高水平,制造业投资累计同比增速也保持在9%以上。从上市公司财报数据看,2024Q3,A股非金融石油石化上市公司的购建资产支出同比增速降到-6.9%,连续两个季度处于负区间,反映出企业投资意愿不断降低。

分行业看,三季度产能投资扩张的行业数量较二季度明显增加。其中,机械设备行业购建资产支出同比增速连续两个季度上行,家用电器行业购建增速在三季度回升;消费相关的食品饮料行业、商贸零售行业与社会服务行业购建增速三季度均在回升,反映企业信心有所增强;煤炭行业、钢铁行业的购建增速升至2016年以来的中等水平,企业产能扩张意愿较强。

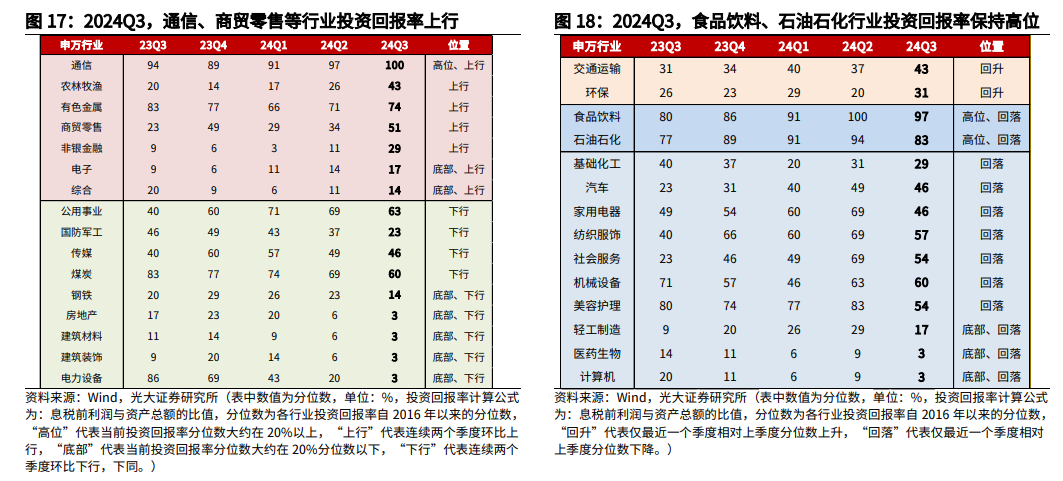

信用周期:宏微观数据一致,信贷扩张意愿仍在低位徘徊

整体看,社会信贷整体扩张力度仍然偏弱,三季度上市公司整体投资回报率仍在低位徘徊。从宏观数据来看,10月金融机构人民币各项贷款余额同比增速下行,三季度,工业、服务业、基础设施、房地产业中长期贷款余额同比增速均下行。从上市公司财报数据看,A股非金融石油石化上市公司投资回报率为4.07%,较二季度下行0.11个百分点,已连续三个季度下行。

分行业看,各行业投资回报率分化明显。其中,通信行业投资回报率连续两个季度突破近10年新高,在数字经济和AI快速发展的背景下,通信行业盈利保持高增长;食品饮料行业投资回报率保持在历史高位,商贸零售行业投资回报率连续两个季度上行,消费边际好转,相关企业盈利趋势改善;家用电器行业、机械设备行业三季度投资回报率小幅回落;房地产行业、建筑材料行业、建筑装饰行业投资回报率连续下行,均已处于2016年以来的历史新低水平。

破净整理一览:

本文作者可以追加内容哦 !