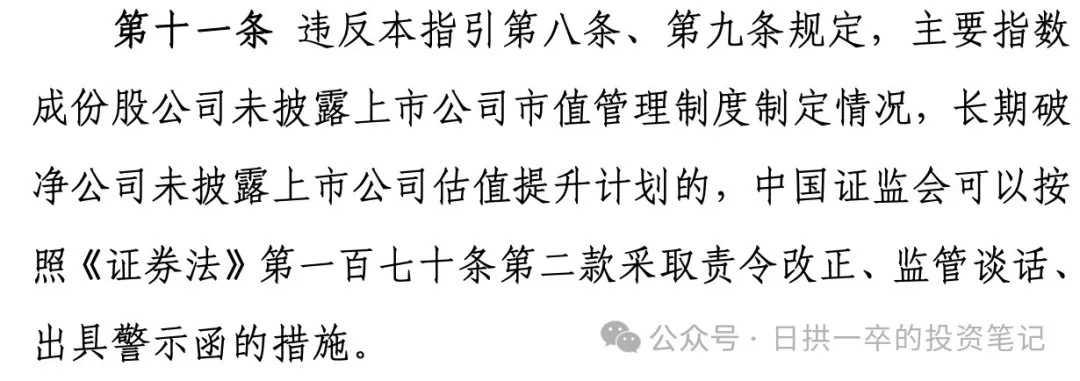

我想着这不合理呀,就试着按照格雷厄姆的投资方法:烟蒂股估值。我试着对东风集团股份进行了估值,即将公司的资产按照最最严格的折扣进行估值,公司的负债统统不打折,按照破产清算的标准去算算公司值多少钱?

(1)现金及银行存款、己抵押银行结馀和定期存款:等同于现金,折价率100%;

(2)以公允价值计量且其变动计入损益的金融资产:其中结构性存款149亿,类似于定期存款,折价率100%;非上市权益证券17亿,折价率50%;

(3)以公允价值计量且其变动计入其他综合收益的金融资产:主要是美国上市公司Stellantis、Faurecia的股权,流动性很好,即使集中抛售对市场产生冲击,折价率也不低于70%;

(4)预付款项、按金、其他应收款项及其他非流动资产:其中预付款项、按金及其他应收款项71.02亿,参考格雷厄姆的标准,折价率25%;金融活动产生的贷款及其他非流动资产656.14亿,主要是发放的车贷,有抵押物,且受金融法律的保护,折价率70%;

(5)应收票据:主要是银行承兑汇票,由银行承诺兑现,风险较低,折价率90%;

(6)贸易应收款项:应收账款按计提坏账准备后的净额入账,但考虑到国内的信用环境较差,一年以下的应收账款50.19亿按60%折价;一年以上应收账款折价率为0;(格雷厄姆的标准是 85%)

(7)存货:考虑到燃油车有过时的风险,存货按3折计算;(格雷厄姆的标准是 60%)

(8)物业、厂房及设备:固定资产都是以成本法入账,也就是按最初买入时的价格,减去累计折旧后的净值入账。其中土地和楼宇68.06亿,土地很可能升值,楼宇的折损可用折旧覆盖,整体打9折;机器设备和在建工程176.71亿,存在过时和烂尾风险,只能卖废铁,打1折;(格雷厄姆的标准是 6 折,60%)

(9)使用权资产:主要是租赁的资产,价值为0;

(10)投资性房地产:一般来说有成本法和公允价值法两种入账方式。东风比较保守,采用成本法,跟固定资产中的楼宇类似,整体打9折;

(11)无形资产和商誉:统统不算,价值为0;

(12)于合管企业投资:主要是东风日产、东风本田、神龙等几家合资企业的股权,日产和本田经营还可以,按0.25倍PB折价;神龙汽车连年亏损,已经没有希望,直接归0;

(13)于联管企业投资:主要是东风日产汽车金融有限公司和几家投资公司的股权,轻资产企业,且盈利能力不错,按0.7PB变现;

(14)应收合管企业款项:其中应收股利5.73亿折价率80%;其他5.1亿无抵押、无固定还款期的应收款,收回的可能性不高,折价率为0;贸易应收款1.97亿实际是坏账损失,折价率为0;

(15)递延税项资产:如果公司清算,己经交给税务局的税不可能退回,全部按0折价。

根据以上最苛刻的清算破产的标准,算出打折后的资产变现价值:

上述算法,是将东风集团股份的资产负债表,所有资产按最苛刻的估算进行折价。而负债由于刚性,数据不变。

得出公司若现在清算,可快速获得约 377亿的现金价值。

目前公司市值仅为 200 亿(当时买入时的估值,现在已经 260 亿人民币市值了),是可快速变现价值的 53%,是典型的被低估状态。

港股对东风集团股份真是“侮辱性”的定价。

港股如此变态低价的原因,我分析无非以下几点:

1、燃油车的退潮,新能源车的兴起。东风集团的东风本田、东风日产、东风雪铁龙等的燃油车,销量、价格出现大幅下降,市场担心亏损进一步加大。

2、香港由于前几年的一些不方便谈论的政治事件,西方投资者担心香港的自由港、法治独立、言论等优势会逐渐失去,外资大量抛售港股,致使港股的估值非常的低。

3、市场担心,东风集团 2023 年首度出现亏损(-40 亿元),若不能减少和阻止亏损,亏损会一步步蚕食公司的现金和其他优良资产。外资给公司如此低的估值,也非完全没有道理。

据湖北证监局官网,东风集团股份公司已经申请 A 股 IPO 辅导。

今天,我又查询了湖北证监局的官网 2024 年 11 月 15 日的公告,东风集团股份在 2024 年 10 月又更新了一次辅导报告。

如果我是东风集团的高管,肯定会选择私有化在港股退市,重新在 A 股上市。在 A 股上市,怎么也可以获得 1000 亿以上的估值。对比比亚迪 8398 亿、长城汽车 2373亿、上汽集团 2124 亿、长安汽车 1500 亿,就连广汽集团都有 939亿市值,江淮汽车都有 903 亿市值。

长安、广汽、江淮这些汽车公司也是以燃油车为主,不过也在逐步发力新能源车。其中广汽、江淮今年也在亏损。为什么对广汽、江淮仍然给予 900多亿的市值,东风的自主品牌对比江淮、广汽并不差,而东风只有 200 亿估值呢?东风新能源的岚图、东风奕派、纳米、东风风神等销量对比江淮、广汽的要强得多。今年1-10月,东风汽车整车销量201万辆,自主品牌整车销量111万辆,同比增长40.2%;新能源整车销量70万辆,同比增长82.3%。

大股东不停增持公司的股份,目前大股东持有公司股份占比已经达到 73.23%,离75% 的最高限仅一步之遥。(达到 75% 就必须私有化退市)

东风集团股份的之前 200 亿的估值,已经充分反映了公司经营的困难,也许,只要一点点的利好,比如东风新能源汽车销售有一点起色?比如私有化有一点风声?比如公司的业绩一点点的好转?

上周五,证监会发布《上市公司监管指引第10号——市值管理》,其中第九条、第十一条分别为:

现在,证监会针对长期破净的公司,必须制定和披露估值提升计划,还必须在年度业绩说明会中予以专项说明,不披露估值提升计划的,证监会还要对公司处于行政处罚。

东风集团公司,作为央企,作为一个正部级的企业,其掌门人和证监会主席是同级的,如果以后被证监会处罚,面子、底子都要掉光。

我想东风集团的领导应该比较着急,想着怎么做好公司的市值管理了。

由于公司的主打产品如东风本田、东风日产、神龙汽车、雪铁龙汽车等燃油车,公司的亏损可能进一步扩大。

如果公司持续亏损加大没有好转趋势,价值会趋于 0。

稳健起见,目前买入的仓位不超过 5%,不再进一步加大投资。若2024 年能够扭亏或者减亏,继续持有。

今天再加一条:若估值涨到 377 亿元人民币,对应港股估值 406 亿,即对应股价 4.91 港币时候,考虑减仓。

毕竟不是个啥好公司,捡个烟屁股抽一口而已!

2024-11-19 00:03:40

作者更新了以下内容

2024-11-19 00:04:45

作者更新了以下内容

追加内容

本文作者可以追加内容哦 !