撰稿|芋圆

来源|贝多财经

近期,郑州银行原董事长王天宇被“双开”的消息引发广泛关注,在调任郑州市政协文化和文史委员会前,王天宇曾担任郑州银行董事长12年之久,于2023年3月辞任。除了这位前领导,前不久郑州银行另有一位支行行长也在任内被查。

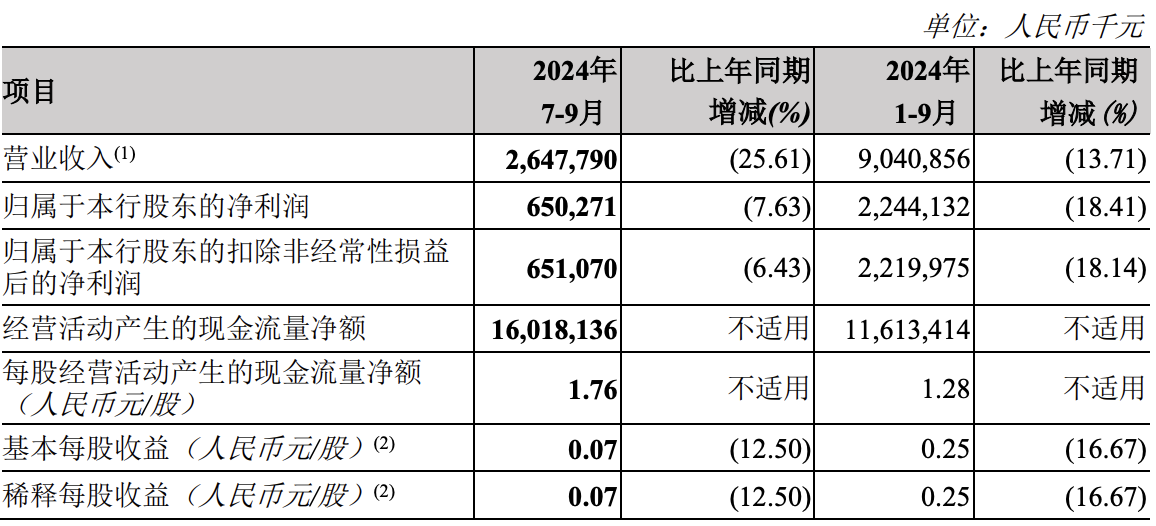

而最新的业绩报告显示,郑州银行的业绩仍在持续滑降中。2024年第三季度,郑州银行实现营业收入26.48亿元,同比下降25.61%;归母净利润6.50亿元,同比减少7.63%;扣非后净利润6.51亿元,同比减少6.43%,营收规模下滑幅度要高于盈利水平。

综合前三季度业绩,郑州银行的表现则是另一种场面。2024年前三季度,郑州银行实现营业收入90.41亿元,同比降幅13.71%;归母净利润22.44亿元,同比降幅18.41%。在此背后,是其上半年业绩的拖累,其中归母净利润下降22.12%,扣非后净利润下降22.19%。

作为全国首家“A+H”股上市城商行,郑州银行曾经一度风光无限,而如今即便高光已过,郑州银行又何至于此?

一、高管相继被查,业绩高光不再

2024年8月12日,据民权县纪委监委消息:郑州银行明理路支行原行长徐玉亭涉嫌严重违纪违法,目前正接受民权县纪委监委纪律审查和监察调查。

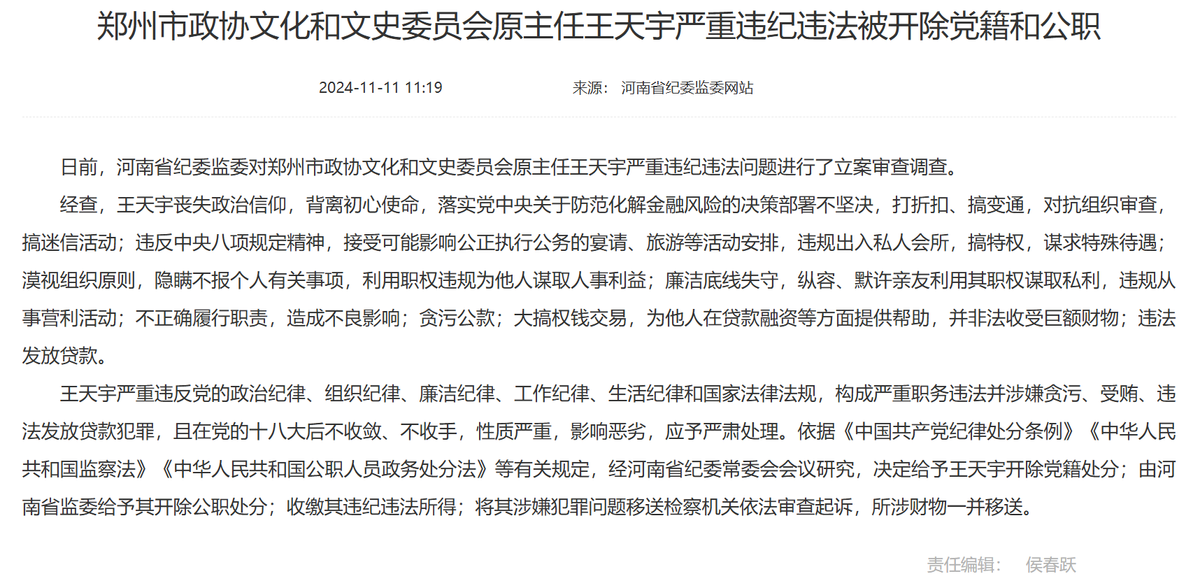

时隔三个月后的11月11日,河南省纪委监委发布公告,宣布对郑州市政协文化和文史委员会原主任王天宇严重违纪违法问题进行了立案审查调查。

经查,王天宇利用职权违规为他人谋取人事利益;廉洁底线失守,纵容、默许亲友利用其职权谋取私利,违规从事营利活动;贪污公款;大搞权钱交易,为他人在贷款融资等方面提供帮助,并非法收受巨额财物;违法发放贷款。

截自河南省纪监委官网

公开资料显示,王天宇1996年8月加入郑州银行,先后担任郑州银行经五路支行行长及郑州银行副行长、行长。2005年12月,王天宇任郑州银行董事;2011年3月,升任郑州银行董事长,后于2023年3月21日辞任,任期长达12年之久。

在王天宇任内,郑州银行实现了A股和H股上市,盈利也走到了历史高光。可以说,王天宇是郑州银行的引领者。但也是在其任期内,郑州银行的业绩由盛转衰,于2020年开始震荡式下滑。

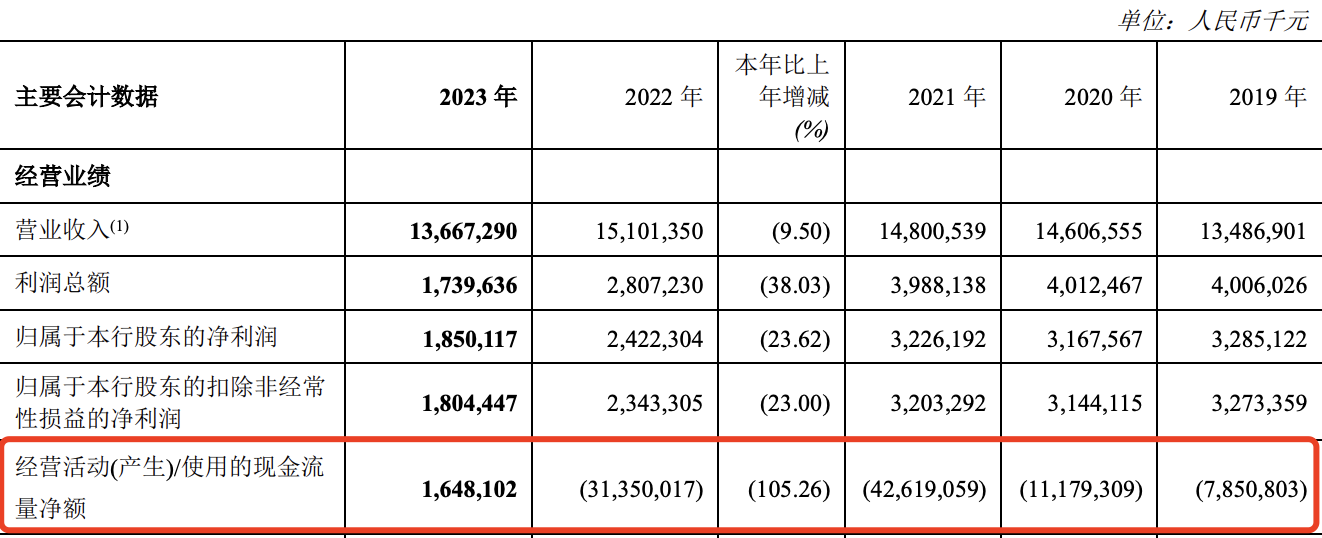

同时,郑州银行陷入了四年不分红的尴尬境遇。据贝多财经了解,郑州银行的利润总额自2020年达到40.12亿元(同比微增0.16%)峰值后便开始持续下跌,2021年、2022年和2023年的下降率分别为0.61%、29.61%和38.03%。

2020年至2023年,郑州银行的归母净利润涨幅分别为-3.58%、1.85%、-24.92%和-23.62%,扣非后净利润增长率分别为-3.95%、1.88%、-26.44%和-23.00%。不难看出,郑州银行已经连续两年出现利润大幅下滑的情形。

相比之下,郑州银行2020年至2022年的营业收入则持续增长,分别约为146.07亿元、148.01亿元和151.01亿元,营收增长率分别为8.30%、1.33%和2.03%,而2023年则同比下降9.50%至136.67亿元,甚至低于2020年,仅微高于2019年的134.87亿元。

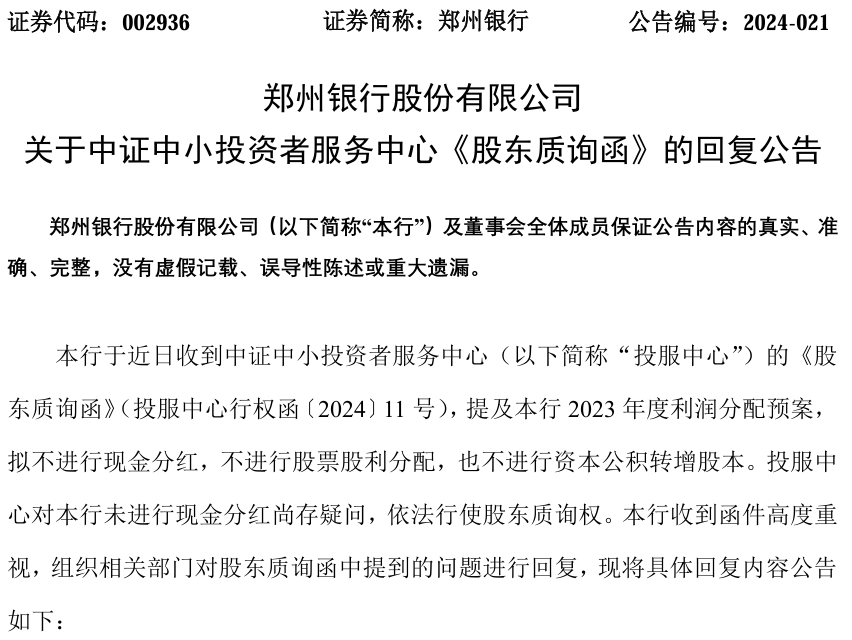

此外,郑州银行从2019年度实行过每10股派1.50元分红后,除了2021年和2023年发行过转赠股,即10股转赠1股外,并无分红活动。此前的2024年6月25日,郑州银行发布公告称收到中证中小投资者服务中心的《股东质询函》(以下简称“质询函”)并进行了回复。

其中,《质询函》提及郑州银行2023年度利润分配预案,拟不进行现金分红,不进行股票股利分配,也不进行资本公积转增股本。投服中心对本行未进行现金分红尚存疑问,依法行使股东质询权。

截自郑州银行公告

针对《质询函》的内容,郑州银行回复称,2023年度不进行现金分红,主要考虑了一是盈利能力持续承压;二是顺应监管引导增强风险抵御能力;三是商业银行资本监管政策要求日益趋严。

而2024年4月12日,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》指出,为强化上市公司现金分红监管。对多年未分红或分红比例偏低的公司,限制大股东减持、实施风险警示,增强分红稳定性、持续性和可预期性。

二、高管“超期”任职,赵飞亦是如此

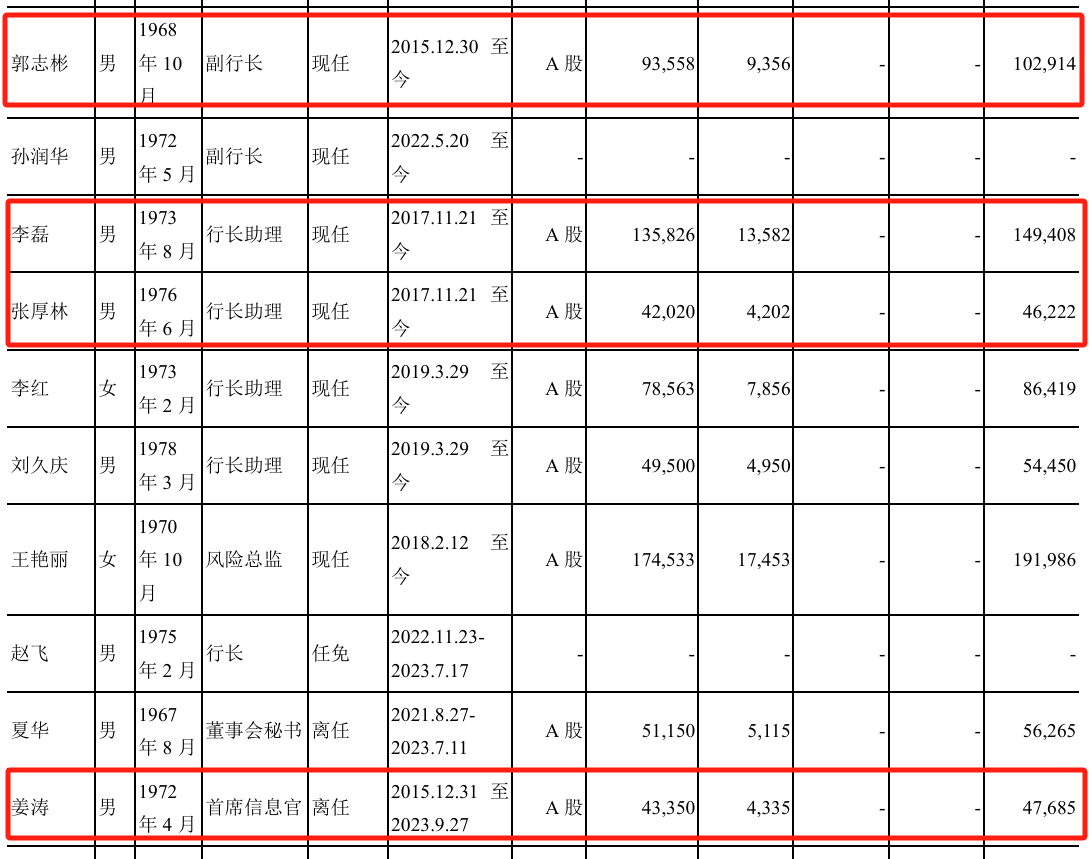

在郑州银行,除了被查的这位前董事长(即“王天宇”)超长“待机”,另有现任副行长郭志彬与行长助理李磊、张厚林及已离任的首席信息官姜涛均任职超过7年。

其中,副行长郭志彬自2015年12月任职,至今已将近9年,行长助理李磊、张厚林皆自2017年11月起任职,至今已满7年,已离任的首席信息官姜涛任期由2015年12月至2023年9月,间隔将近8年。

截自郑州银行2023年年报

据原银保监会于2019年发布的《关于银行保险机构员工履职回避工作的指导意见》(以下简称“指导意见”)指出,对于在业务运营、内控管理和风险防范等方面具有重要影响力的各级管理层成员、内设部门负责人和重点业务岗位员工,轮岗期限原则上不得超过7年。

也有银行因轮岗制度执行不到位而被罚的先例,如,民生银行曾因虚假轮岗等问题被罚款110万元;农业银行也因轮岗制度执行不到位等问题而被罚款80万元。

但考虑到实际情况,原银保监会在2022年发布了《关于进一步做好保险机构员工履职回避工作的通知》,将任职回避问题存量处理期限延长到2023年底,以给予相关机构更多的时间来适应和调整。

同时,《指导意见》中也提供了豁免回避程序的选择。这意味着,在某些特殊情况下,如因客观条件限制等确实无法按相关要求进行任职回避的,机构可以按照规定的程序申请豁免。该项规定也为银行保险机构在实际操作中提供了一定的灵活性和空间。

此外,郑州银行新任董事长赵飞自2023年7月由行长擢升为董事长后,便代为履行董事会秘书职务,直至2024年4月30日,该行发布董事会会议决议公告,宣布聘任韩慧丽为新任董事会秘书,6月,其任职资格被批复。此间,赵飞代为履职时长9个月有余。。

据原银监会于2015年发布《中资商业银行行政许可事项实施办法》规定,中资商业银行代为履职的人员代为履职的时间不得超过6个月,中资商业银行应当在6个月内选聘具有任职资格的人员正式任职。

从这个角度而言,郑州银行新任董事长赵飞代为履职期限并不符合规定。

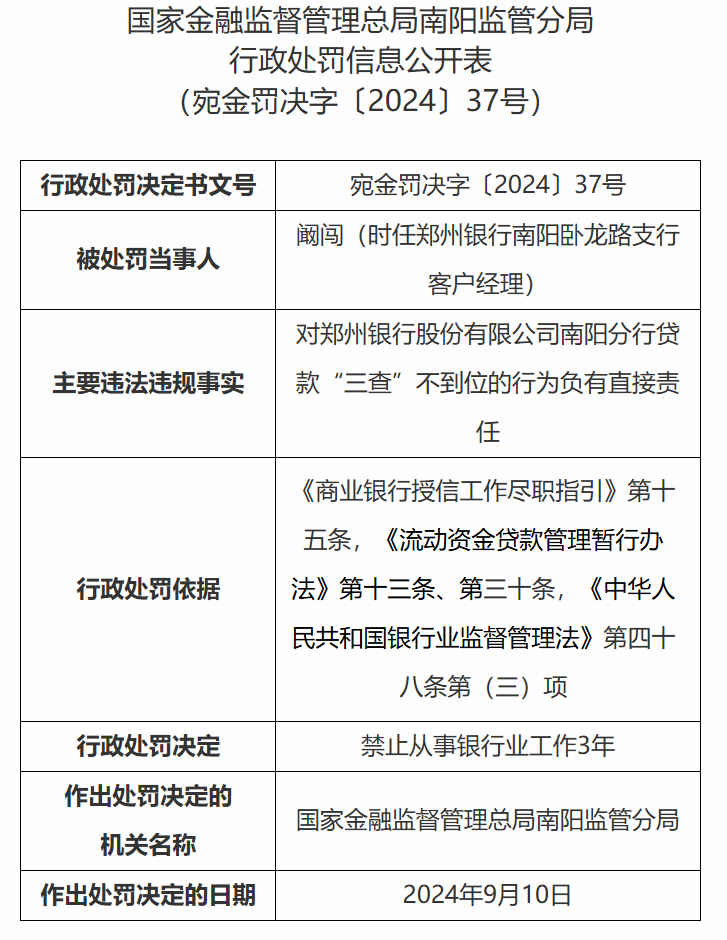

三、罚单不断,“以贷转存”情况突出

在赵飞上任董事长的一年内,郑州银行被罚的情况较2023年有加重倾向。

贝多财经整理发现,截至2024年11月,郑州银行在2024年内共收到来自国家金融监督管理总局公开罚单14张,已超过2023年的9张罚单记录。其中,57%左右的被罚事由与贷款相关,而贷款相关事项中又以“以贷转存”事由出现次数最多。

截自国家金融监督管理总局官网

除了该事项,郑州银行同时在2023年和2024年被罚频率较高的违规事由还包括承兑汇票业务等。总体而言,该行2024年的违规行为相较于2023年更为集中。虽然2024年的时间还剩下不到2个月,但对违规行为的潜在罚单料想并不会缺席。

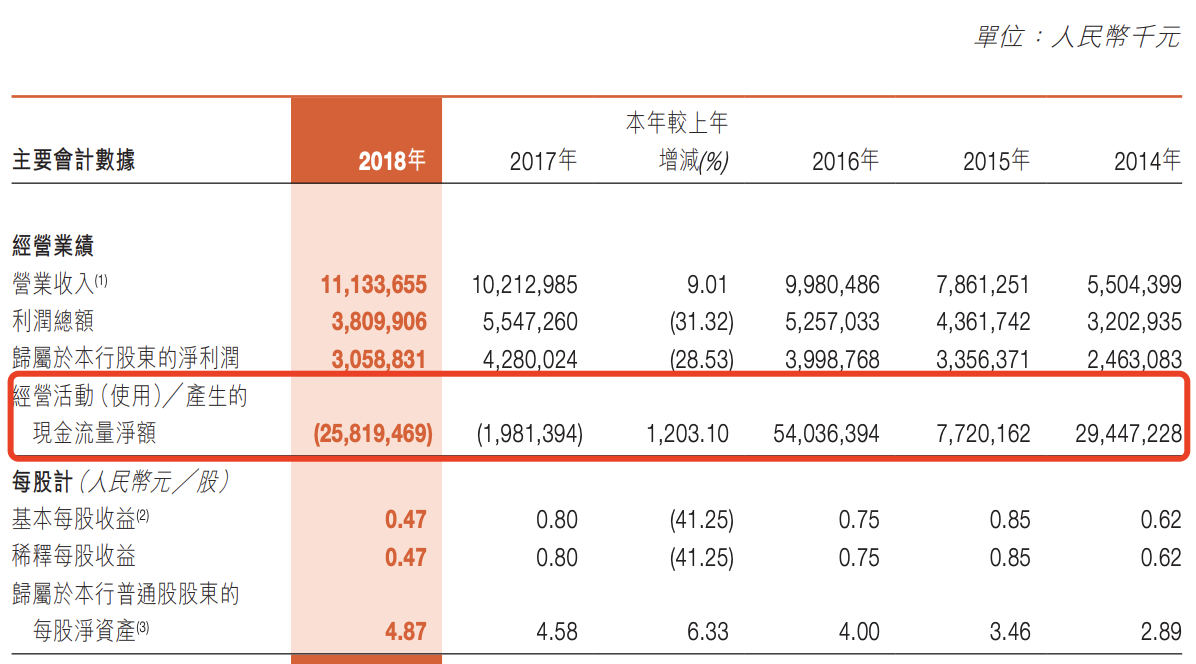

另一个角度来看,郑州银行的经营现金也持续处于流出状态。其中,2020年、2021年、2022年经营活动使用的现金流量净额分别约为111.79亿元、426.19亿元和313.50亿元。而2023年,该公司经营活动产生的现金流量净额约为16.48亿元,由负转正。

2024年上半年,郑州银行的经营活动使用的现金流量净额为44.05亿元,2024年第三季度经营活动产生的现金流量净额则高达160.18亿元。正如此,郑州银行2024年前三季度的经营活动产生的现金流量净额才有所改观。

拉长时间来看,郑州银行的经营现金处于流出状态是2017年开始,至2022年累计已连续6年。

四、贷款深度绑定房企,大笔出清不良资产减负

在违规行为最多的贷款领域,郑州银行的改善情况也难以令人满意。

截至2024年二季度末,郑州银行的不良贷款余额69.89亿元,较2023年末的67.57亿元增加2.32亿元;不良贷款率为1.87%,与2023年末持平,但高于2024年二季度末的行业平均值1.56%,到2024年三季度末,该行不良贷款率为1.86%,较二季度末微降0.01个百分点。

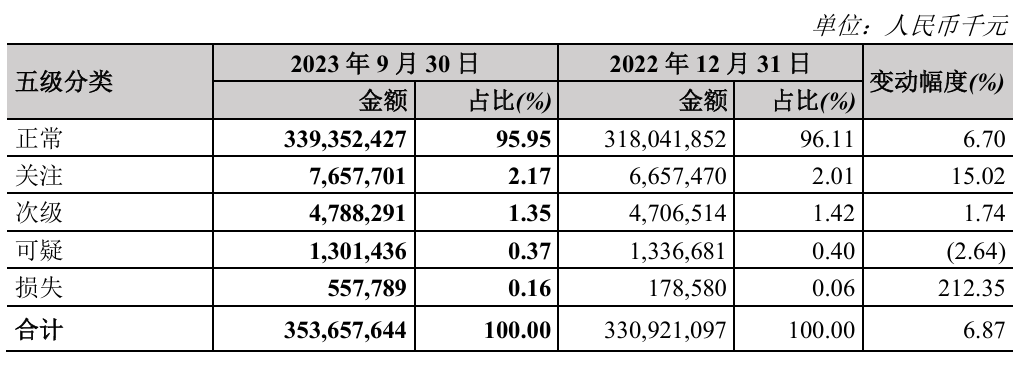

值得一提的是,郑州银行的不良风险却也在攀升。截至2024年上半年末,郑州银行贷款的五级分类中,正常类贷款占比低于行业平均,关注类及不良类贷款占比均高于行业平均,已发生逾期的贷款金额也有所上涨。

截至2024年二季度末,郑州银行的正常类贷款占比为95.88%,低于行业平均值96.22%;关注类、次级类、可疑类、损失类贷款占比分别为2.24%、0.72%、0.67%、0.49%,高于行业平均值2.22%、0.63%、0.53%、0.40%;贷款逾期金额合计173.24亿元,同比上涨16.87%。

但到2024年第三季度末,郑州银行的不良贷款情况又有了新变化。其中,关注贷款占比降为2.00%,可疑类贷款占比降至0.55%,而次级类及损失贷款占比则有所上升,次级类贷款升至0.80%,损失类贷款升至0.51%。

截自郑州银行2024年第三季度报告

从贷款余额看,除了次级类贷款,其余贷款分类余额均有所上升。正常类贷款余额3689.22亿元,较2023年末上升6.48%,关注类贷款余额76.62亿元,相对上涨3.78%,可疑类贷款余额20.92亿元,相对上涨61.89%,损失类贷款余额19.61亿元,相对上涨9.55%。

深究可知,郑州银行的不良风险走高与该行贷款的高集中度有关。截至2024年上半年末,郑州银行最大十家单一客户贷款比例为36.54%,较2023年末上涨1.18个百分点。另外,该行贷款投放高度集中于企业贷款。

截至2024年二季度末,郑州银行发放企业贷款2684.15亿元,占贷款总额71.99%;个人贷款864.03亿元,占贷款总额23.18%。在个人贷款中,个人经营性贷款占比最高,同时其不良贷款率也最高,个人经营性贷款占个人贷款42.15%,不良贷款率2.31%。

在企业贷款中,郑州银行将87.72%的贷款投放到批发和零售业,制造业,建筑业,房地产业,租赁和商务服务业,水利、环境和公共设施管理业等六大行业中。其中,以房地产业和制造业的不良贷款率最高。

截自郑州银行2024年半年报

截至2024年上半年末,郑州银行的房地产业不良贷款余额为19.84亿元,不良贷款率6.86%;制造业不良贷款余额8.37亿元,不良贷款率5.88%。值得一提的是,该行向住宿和餐饮业投放的贷款余额有10.75亿元,其不良贷款余额2.88亿元,不良贷款率高达惊人的26.79%。

众多行业中,郑州银行与房地产业的纠葛应该算是最深的。在对公贷款方面,该行向房地产业、建筑业投放比例为21.24%;而在个人贷款中,个人住房按揭贷款占比也有37.63%。此外,在其十大单一借款人中排名第四、第五、第九的借款人均来自房地产业和建筑业。

位列第四位的贷款人未收回金额23.41亿元,占同期资本净额3.88%,位列第五位的贷款人未收回金额22.13亿元,占同期资本净额3.67%,位列第九的借款人未收回金额17.79亿元,占同期资本净额2.95%。

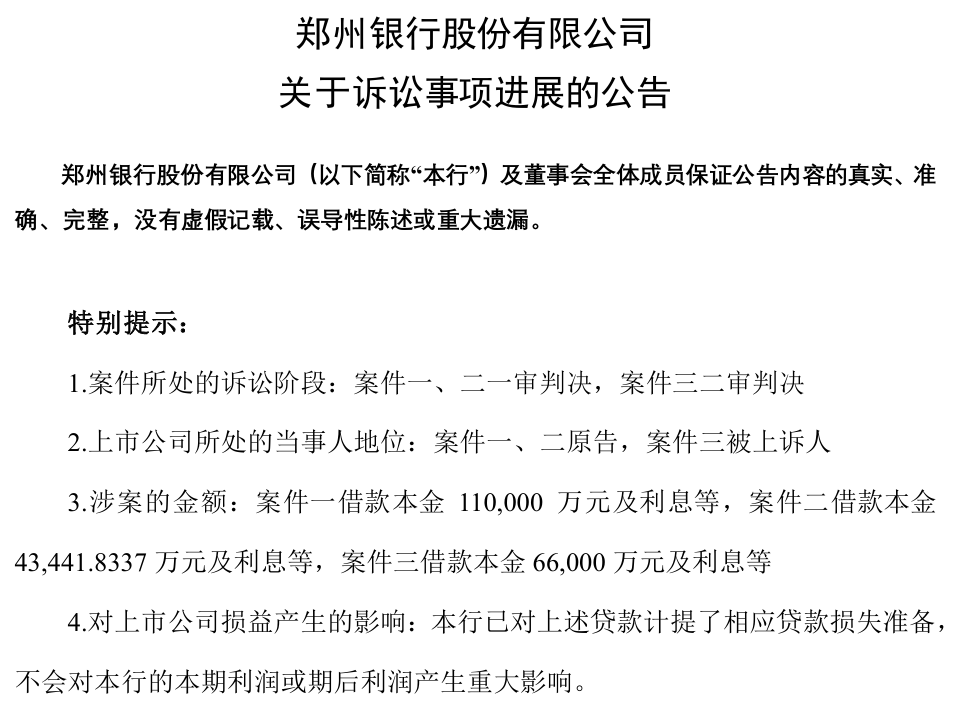

此外,据郑州银行2024年8月3日发布的《关于诉讼事项进展的公告》,郑州银行与河南万松建设工程有限公司、河南亨业房地产开发有限公司、康桥地产集团有限公司等企业的借款纠纷涉及金额21.94亿元,涉及企业中房地产和建筑类企业占比72%左右。

截自郑州银行公告

同时,在郑州银行现有的关联交易中,存在不良风险的企业也多为房地产相关企业。

截至2024年上半年末,郑州路桥建设投资集团有限公司在郑州银行有授信金额7.73亿元,但据天眼查app,该企业在2024年被列为被执行人,新增被执行金额4290.00万元,其法定代表人宋书彬也已被限制高消费。

相比之下,河南盈硕建筑工程有限公司有授信金额5.24亿元。而据天眼查app,该企业已被列为失信被执行人,被执行标的共计2113.38万元,未履行比例99.7%,其法定代表人魏增录及财务负责人魏艳峰均被限制高消费。

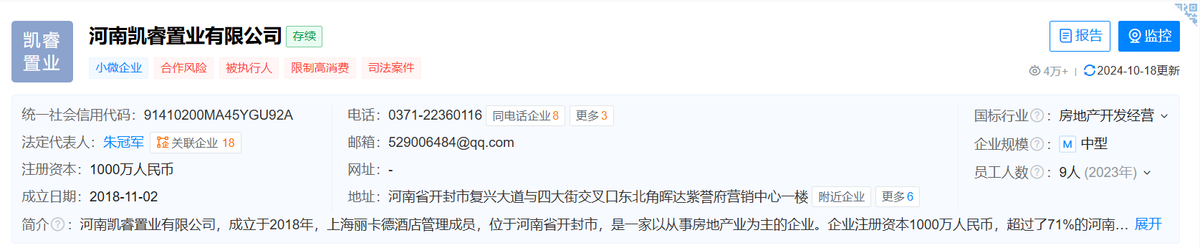

此外,存在风险的房地产相关企业还包括,河南新城置业有限公司、新乡市中开置业有限公司、河南晖达建设投资有限公司、丽卡德(郑州)酒店管理有限公司、河南凯睿置业有限公司等。

以河南凯睿置业有限公司为例,天眼查app信息显示,该企业也是被执行人,被执行总金额4.68亿元。特别说明的是,河南晖达建设投资有限公司、丽卡德(郑州)酒店管理有限公司、河南凯睿置业有限公司的法定代表人同为朱冠军,且已被限制高消费。

截自天眼查app

除了房地产相关企业,在郑州银行其余的关联交易对象中,也有企业存在较大不良风险,包括郑州市公路工程公司、郑州晖达实业发展有限公司、郑州盈首商贸有限公司、河南建苑装饰工程有限公司等。

而众多不良风险堆积,无疑加大了郑州银行计提减值损失压力。相对应的,该行的资产处置收益却在下滑。截至2024年上半年末,郑州银行的资产处置收益仅有4000元,同比降幅99.96%。

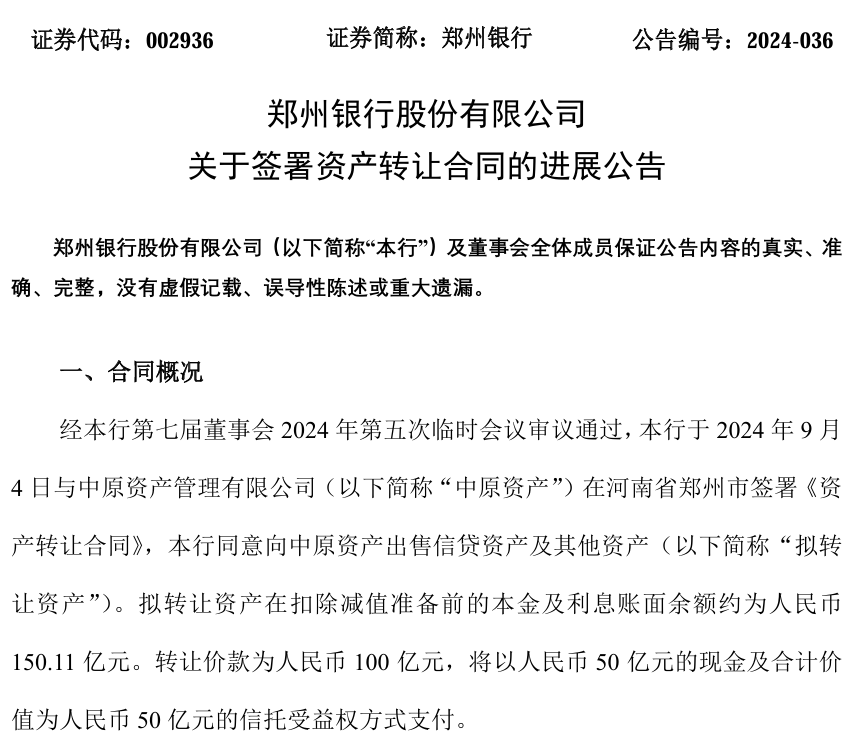

2024年10月8日,郑州银行发布的《关于签署资产转让合同的进展公告》显示,郑州银行与中原资产管理有限公司签署《资产转让合同》,拟转让资产在扣除减值准备前的本金及利息账面余额约为150.11亿元。

截自郑州银行公告

其中,转让价款为人民币100亿元,将以人民币50亿元的现金及合计价值为50亿元的信托受益权方式支付。但这笔转让资产毕竟是一次性交易,恐怕对郑州银行资产质量改善,释放利润空间并不会起到很重要的作用。

本文作者可以追加内容哦 !