这是「岩松观点」第1795篇原创文章。

上篇文章详细介绍了固态电池的特点、优势,也梳理了固态电池实现产业化的时间线。今天我们顺着上篇文章的思路,看看如何才能把握好固态电池产业化的投资机会。

一、下一个“万亿风口”

固态电池安全性高,性能强劲,是锂电的终局产品。别看2023年国内固态电池市场规模大约只有10亿元,未来将会成长为一个万亿级别的市场。

数据显示,2023年全球固态电池出货量约为1GWh,预测2024年出货量大概是3.3GWh,增长3倍,2030年出货量将增长到600GWh以上,固态电池将在短短几年里将增长200倍。

看回国内,2023年国内固态电池的市场空间大概只有10亿元,2024年市场空间大概翻倍,到2030年将增至约200亿元,也有机构预测国内市场会超过300亿元。同样是200~300倍的空间。这让谁看了不心动。

接下来国内固态电池市场将以65.8%的年复合增长率增长,具体的时点也给出来了,大概2027年前后。半固态电池因为可以兼容现有的锂电生产线,具有更好的经济性,已经在少数新能源车装车,会是最佳几年发展的重点。总之,固态电池将出现爆发式增长已经是市场的共识。

二、2次投资机会

未来3至5年,固态电池技术突破和上车应用的高峰期。反过来说,则意味着固态电池技术真正大规模的商业化落地至少是3年后的事情。同时,也意味着相关产业链公司在2027年以前是不会有业绩的。用大白话来说,固态电池最近几年的行情都只能是0-1的主题性炒作。

我们可以参考一下当年的锂电池板块的发展过程。

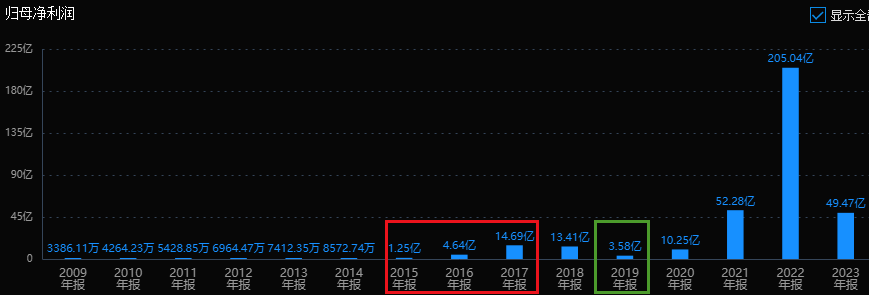

锂电板块大规模整体上涨是2015~2017年,这个阶段国家不断出台扶持政策,市场预期产业将大爆发,概念股大涨,和现在的固态电池的情况非常相似。

市场火热两年之后,2018年行业开始收缩,2019年跌入谷底。2个锂电龙头中,天齐锂业2019年巨亏60亿,赣锋锂业利润只剩下个零头。股价在2015年之后的上涨基本在2018年又全跌回去了。直到2019年新能源汽车大规模爆发,赣锋锂业、天齐锂业等锂电公司业绩持续暴增,又迎来十倍上涨空间的真正主升浪行情。

纵观整个过程会有2次大的机会。第一次是主题炒作,之后进入等待产业真正放量,上市公司释放业绩的过程,这段时间大部分概念公司的股价都会从那里来回那里去。等到行业真正迎来放量,上市公司利润出现爆发式增长,这个时候就会出现成长支撑的第二阶段的主升浪投资机会。

固态电池目前属于第一阶段的机会。既然是炒作,股价波动就不会小,而且没有业绩证伪,主要靠概念和消息驱动股价,难免鱼龙混杂,看着收益诱人,但其中的风险也是巨大的。一般投资者既没有能力辨别消息的真假,也没有时间去盯盘,所以不建议大家重仓去参与第一阶段的行情。

对于普通投资人来说,投资固态电池的最佳机会应该是在3年后的第二次行情,接下来的3年正好给我们学习相关知识,和观察上市公司业务实力提供了时间。3年的时间足够我们去了解一个行业了。3年后,相信那些有实力的公司也会出露头角了,我们也更容易能找到真正的行业龙头,到时只要找机会配置,然后坚定持有,就能享受行业发展带来的丰厚收益。

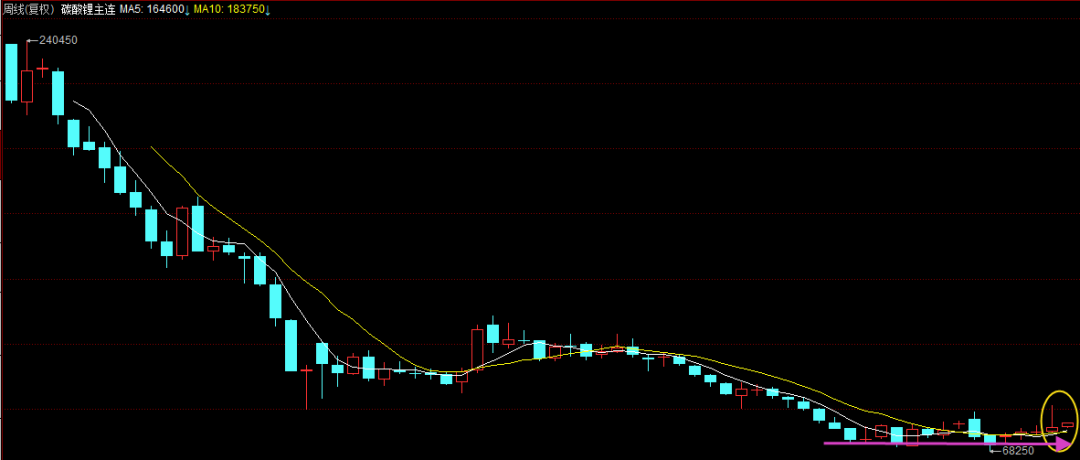

锂电和固态电池10月份以来的这轮上涨的逻辑是什么?核心其实是碳酸锂价格反弹带动的。

碳酸锂价格从10月18日的68000涨到11月13日的86000,不到一月时间,碳酸锂价格上涨了26%。价格上涨的原因是受动力和海外大储需求较好影响,磷酸铁锂厂商11月的排产好于市场预期。

如果大家多看看各家机构的研报和分析,就会发现市场分歧非常大。虽然最近的需求不错,但今明两年是上游锂矿和盐湖放量的大年,中长期维度看碳酸锂供应过剩的格局很难改变。预计后期依然维持去库节奏,接下来价格是涨还是跌并不明朗。

三、三大受益主线

从投资的角度来看,根据固态电池产业链,会有三大主线将受益。

首先,是关键电池材料。

全固态电解质等关键材料的研发和生产将大幅提升需求,是资金关注度最高的环节。正极材料方面,固态电池将从三元材料切换至氧化物材料或尖晶石正极又或是富锂锰基等材料方案;负极材料方面,长期来看将由石墨与硅碳负极切换至锂金属负极。

其次,是电池制造板块。

固态电池制造工艺多采用“软包+叠片”形式封装;固态电池成膜工艺是关键,干法有望凭借安全和环保性等优势成为未来行业主流。随着全固态电池技术的突破,具备相关生产能力的电池制造商将迎来新的发展机遇。

目前,宁德、华为、丰田、日产、三星SDI等巨头都在全力研发全固态电池,谁的技术实力够硬,谁就能抢占先机,最先实现商业落地,谁就能在大战中脱颖而出。

具体看,宁德时代布局凝聚态电池,已和商飞合资成立了商飞时代;赣锋锂业2GWh一代固态电池产线正在投产;孚能科技已有半固态产品实现量产装车;国轩高科也已发布能量密度为360Wh/kg的半固态电池,在国内竞争格局中暂时领先。

最后,是新能源汽车整车。

新能源汽车整车制造商也将受益于全固态电池带来的性能提升。像蔚来汽车、东风岚图、智己汽车和广汽埃安等造车新势力为了打造差异化竞争优势,已经率先在部分产品导入半固态电池。

从中长期的角度看,固态电池未来肯定还是会由宁德、比亚迪、亿纬等这些锂电龙头厂来生产的。龙头公司的技术和资源实力摆在那了,要是连这些绝对领先的公司都没研发出来之前,其他甚至都没怎么听过的公司说他研发出来固态电池,你敢信吗?

这些龙头也有不完美的地方。现在规模都非常大了,像宁德时代23年利润超400亿,比亚迪利润300亿,固态电池2030年国内市场规模也才200~300亿,能给龙头公司带来的利润的提升增量很有限。

而关键材料的公司则是另一个逻辑。产业链上有不少公司都是几十亿或者一两百亿市值,收入体量也比较小,短期有增量逻辑,未来业绩弹性可能会比较大,不过股价高波动也是一定的,这就看大家的投资体系适合哪个方向和个人取舍了。

四、电池材料板块

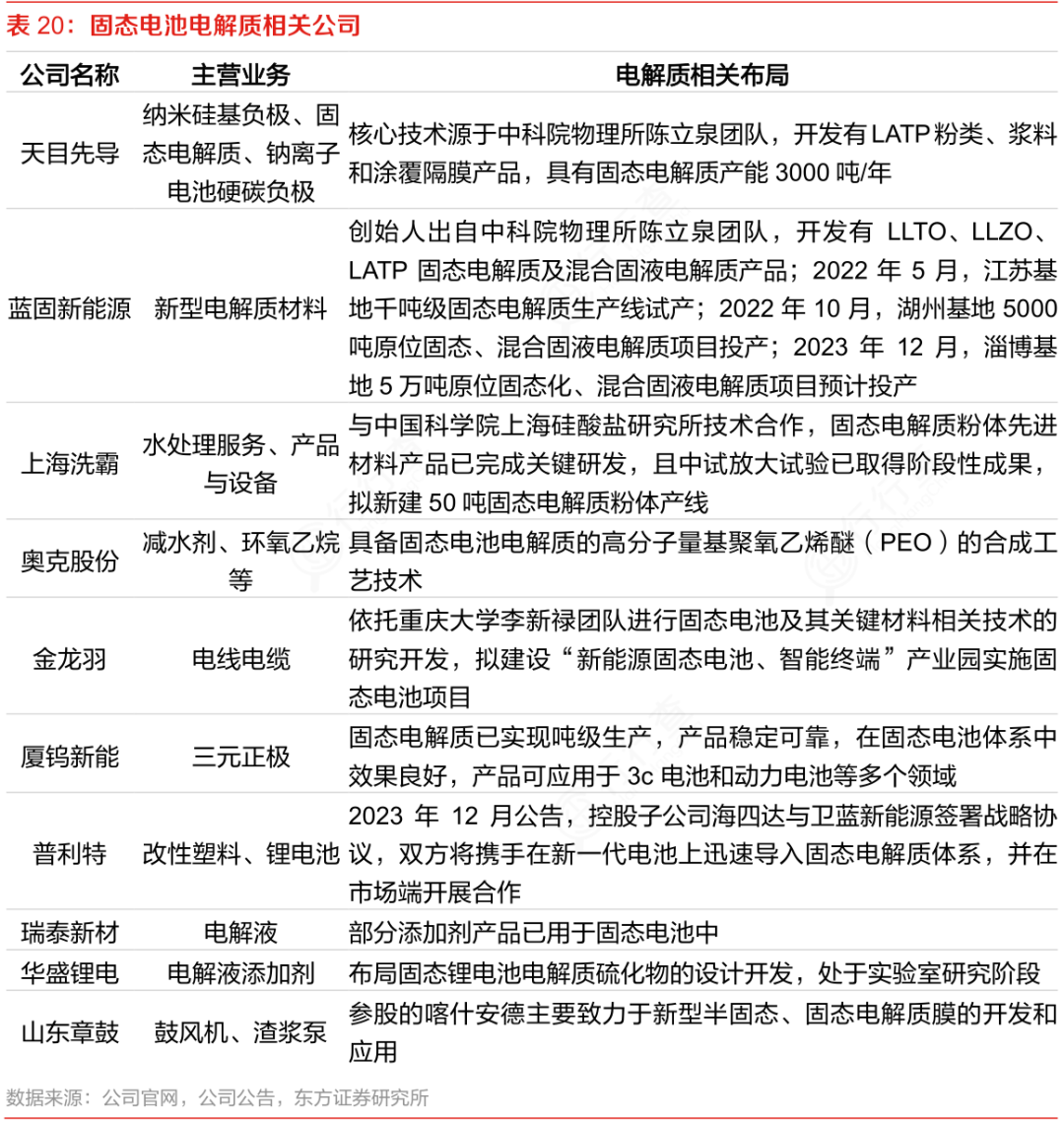

1、固态电解质:核心

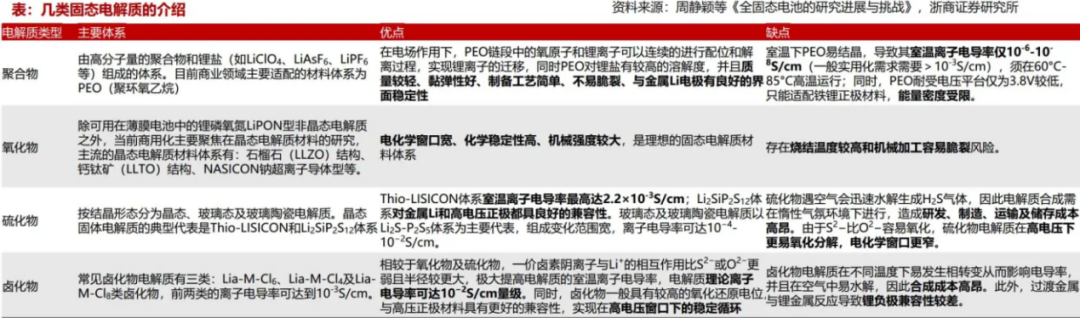

固态电解质是固态锂离子电池的核心组成部分,根据电解质的不同,主要可分为聚合物固态电解质和无机固态电解质。前者代表性的体系是PEO聚环氧乙烷;后者是氧化物、硫化物和卤化物体系。

氧化物的性能与成本相对综合,产业化进度最快;硫化物导电性最强潜力最大。国内主要走氧化物路线,日韩主要走硫化物路线,产业化比较慢。

氧化物:优点是机械和热稳定性好;缺点是离子电导率低、界面问题严重。

代表厂商:当升科技系统布局了氧化物技术路线。卫蓝新能源、清陶能源、赣锋锂业、辉能科技、力神电池、山东金启航等企业主要研发方向为以氧化物材料为基础的固液混合技术路线。

硫化物:优点是离子电导率高,高柔韧性;需要克服空气稳定性差、界面易反应和高制造成本等问题。

代表的制造有:海外企业如Solid Power、丰田、松下电池、三星SDI等均选择此路线;国内企业包括宁德时代、亿纬锂能、国轩高科、蜂巢能源、广汽等也锚定了硫化物路线。另外,有研新材份也涉相关技术。

卤化物:优点是高柔韧性,容易加工,氧化电位较高,良好的界面接触;缺点是还原电位不够低、材料成本高。

代表厂商:亿纬锂能是明确选择卤化物固态电解质技术路线的公司之一,计划于2026年推出采用硫化物和卤化物复合固态电解质的全固态电池。清陶能源的第二代固态电池也采用了卤化物加聚合物的技术路径。

聚合物:优点是高柔韧性,容易加工,缺点是离子电导率低(需要高温)、电化学窗口窄、高压下会被氧化。需要解决电解质的低导电率、化学和热稳定性差以及低机械强度的挑战

代表厂商有:宁德时代、亿纬锂能、欣旺达等公司对聚合物技术路线有布局。

产业链公司中进展较快的公司有:

三祥新材已向清陶能源提供锆基材料;瑞泰新材LiTFSI在固态电池中已形成批量销售;翔丰华已与清陶能源签署战略合作协议;上海洗霸固态电解质粉体材料处于吨级至十吨级/年工业化标准产线阶段;当升科技相关固态锂电产品已成功导入辉能、清陶、卫蓝新能源、赣锋锂电等固态电池客户并实现批量销售;容百科技高镍和超高镍正极材料已导入卫蓝新能源等固态电池企业,并实现批量出货。

2、正极材料:

正极材料变化不大,主要沿用高镍三元路线,正在向超高镍、富锂锰基、高压尖晶石镍锰酸锂等高能量密度的新型材料迭代升级。

行业龙头为:湖南裕能(磷酸铁锂)、容百科技(三元正极材料)、厦钨新能(钴酸锂+三元)、当升科技(多元材料)、长远锂科(多元)等;

3、负极材料:

主要包括金属锂负极、碳族负极和氧化物负极(含硅氧)。

金属锂具备较高的理论比容量和较低的负电极电位,但成本较高、安全性较差;碳材料主要包括石墨、硬碳、软碳、碳纳米管、石墨烯等,其中石墨负极技术已经成熟,但比容量偏低;硅负极有着比石墨高近10倍的理论比容量,但硅在吸收锂离子时体积膨胀巨大,这会导致电池的快速衰减。

目前负极材料主要是人造石墨,为配合固态电池高能量密度要求,负极材料将从石墨负极向硅基负极发展,长远将向金属锂负极迭代。

相关公司:中国宝安(贝特瑞)、杉杉股份、璞泰来等。

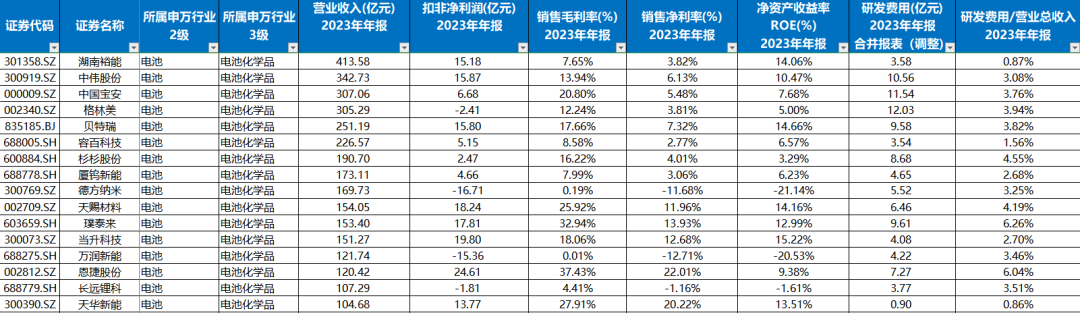

各家公司财务情况可以查看我们的万能表数据。

图表数据来源:《万能表》

添加助理(文末有微信二维码)免费领取

五、小结

固态电池被誉为"下一个风口"。作为革命性技术,固态电池从技术突破到产业化,不仅是一场技术革命,也是一场投资机遇。但从概念炒作转换为真正的成长性投资还需要不短的时间,我们需要清醒认识到,我们参与的是什么阶段的行情,是什么性质的投资操作,上涨时更不要盲目乐观,切勿盲目追高。

如果这篇文章对你有帮助,在下面点个赞和“在看”再走可好?

本文作者可以追加内容哦 !