AI眼镜作为AI落地的全新载体,不仅具备通话、拍摄、播放音乐以及AR功能,还能够解放用户双手,提供更具沉浸式的交互体验,有望成为智能手机之后又一智能终端,成为国内外巨头加速布局AI AR领域的新赛道。$歌尔股份(SZ002241)$#北京商报:慢牛并非要为市场降温#

有消息称,小米正计划推出新一代AI眼镜,数月前已与歌尔股份合作,该产品预计于2025年第一季度发布。

歌尔股份在去年末和今年6月份都写文章介绍过,公司3季报增长160%。今天做个回顾,也看看公司有没新的变化。

老规矩,我们不做未来的判断,通过“股查查”系统配合“五步分析法”,针对公司财务数据、产品分析、实控人情况、行业前景以及风险估值五个方面,把公司和所在行业的情况做个讲解。公司好坏则需要大家独立思考,综合考量。

歌尔股份:全球第一大VR厂

先回顾下公司历史走势。

相信大家对歌尔股份应该都不陌生了。作为苹链核心公司,股价从2019年初6块附近一路上涨,到2021年末接近58,是著名的十倍股之一。2022年跌了整整一年后又横盘震荡了一年半,最低价13.68,区间最大跌幅接近80%。目前跌幅超过50%,处于中等位置。

一、利润是价值投资的第一要素

价值投资的第一性就是企业的利润。决定股价的要素有两个:利润和估值。像贵州茅台、格力电器、片仔癀,这些历史上的大牛股都有一个共同点:利润持续大幅增长。

想要快速了解一家上市公司财务整体情况,最简单、快捷的办法就是看公司的股查查财务评分。

股查查显示,歌尔股份经营指标整体良好,财务评分69分,在消费电子行业里排名第22名。说明公司财务数据整体表现一般。

我们在详细看看歌尔股份的财务数据。

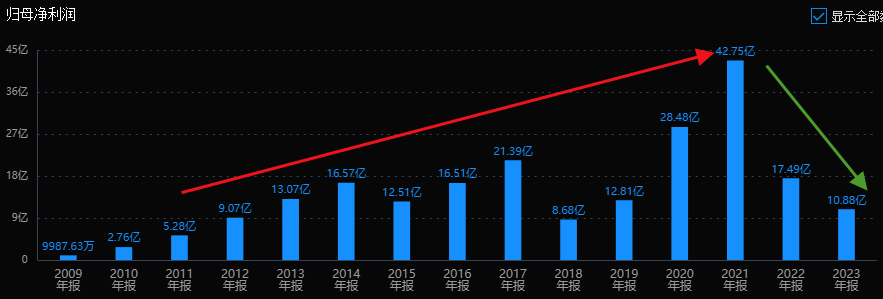

在2021年之前,公司利润整体向上的。

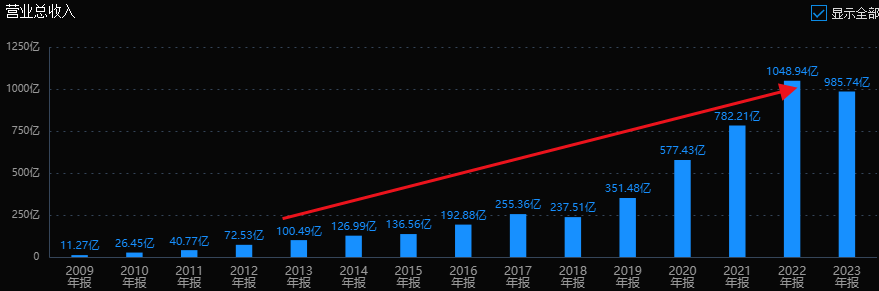

公司2008年上市,当年利润1.23亿,营收10.1亿,2021年利润42.7亿,营收1048亿。13年间,利润增长近35倍,营收增长了100倍,复合年均增长率分别达到31%、43%。同期股价也涨了60多倍,简直就是大牛股的典型范本。

但公司利润中间有明显的波动,2015、2018年出现过阶段性的业绩下滑,但每次又都恢复了成长性,利润规模不断创出新高。2021年后又再一次进入了下滑阶段。

公司现在大家最纠结的就是这次业绩下降会不会不一样了,会不会掉下去就回不来了?

利润源于业务,要解答这个疑问还需要去公司的产品和行业找答案。

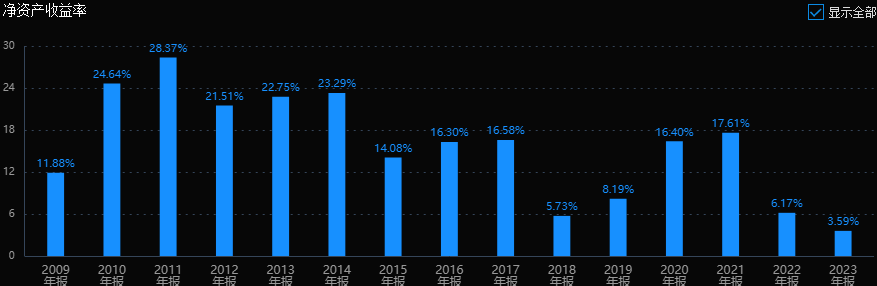

虽然头顶“果链”光环,但公司赚的全都是幸苦钱。从盈利指标看,毛利率从28%一路下滑到8%,净利率更是从10% 下滑到可怜的个位数。但公司ROE表现还不错,景气阶段能去到15%以上。干着比大部分公司都低利润的业务,ROE却达到优秀公司的标准,公司运营能力是重要的加分项。

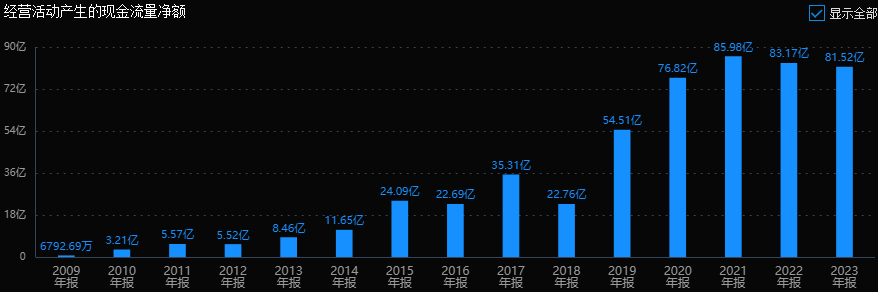

公司总资产达到814亿,净资产323亿,其中固定资产212亿,占到净资产的66%,属于重资产模式,公司资产负债率59%,在行业中算合理水平。虽然公司账上有160多亿的货币资金,但流动比率只有1.13,资金并不充裕。24年3季度末,公司应收项目146亿,库存143亿,占公司净资产比例都超过44%。

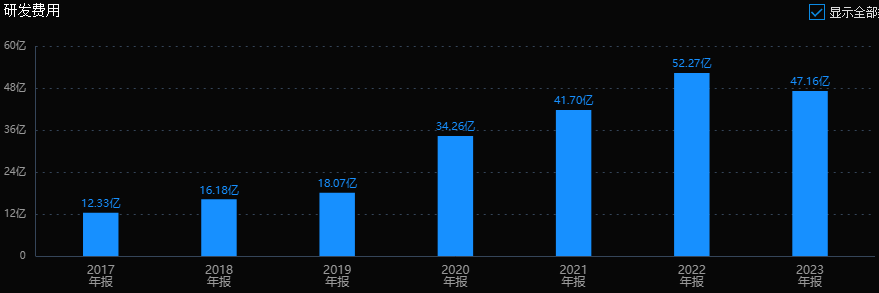

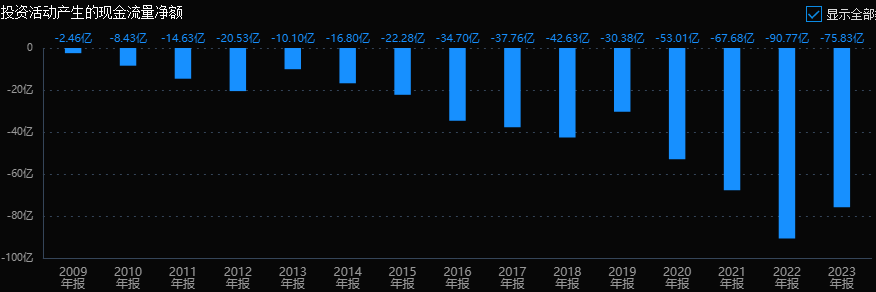

公司账面上赚了不少钱,但为了配合苹果产品迭代,公司每年都需要投入大量的资金配合苹果做研发和更新设备厂房。

抵扣掉投资投入,还有库存和应收之后,真正能进公司口袋的钱已经所剩无几了。

虽然钱不好赚,但公司还是尽量给股东分红,上市以来累计分红达到44.4亿,超过了募集金额的34.7亿。就这一点已经超过绝大部分的上市公司了。

二、风险和估值情况

股神巴菲特的投资三原则:第一,保住本金;第二,保住本金;第三,谨记第一条和第二条。当然了,最简便快捷的排除风险的方式还是用股查查。

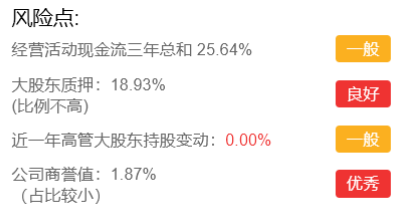

从股查查系统看,公司风险指标整体良好,说明公司没有什么太大的潜在风险。

好公司,还要有好价格,接着再看估值情况。

公司现在市值大约900亿,要是用2023年11亿利润算就是81倍的市盈率。公司今年3季报利润是23.45亿,增长163%,简单折算为35倍PETTM,假设公司能恢复到40亿以上利润估值就下降到20倍出头的PE。市场上有预测明年能恢复的,也有预期要25年才能恢复的。反正恢复是大概率。总体来说,目前的估值算合理或者偏高一些,和目前业绩恢复的情况相匹配。

三、主营和行业分析

历史业绩和估值情况都是反应的公司历史情况,要看公司未来发展好不好,就需要从公司业务和行业层面做进进一步的分析。

歌尔股份的实际控制人是创始人姜滨和妻子胡双美,分别持股22.17、0.47%。

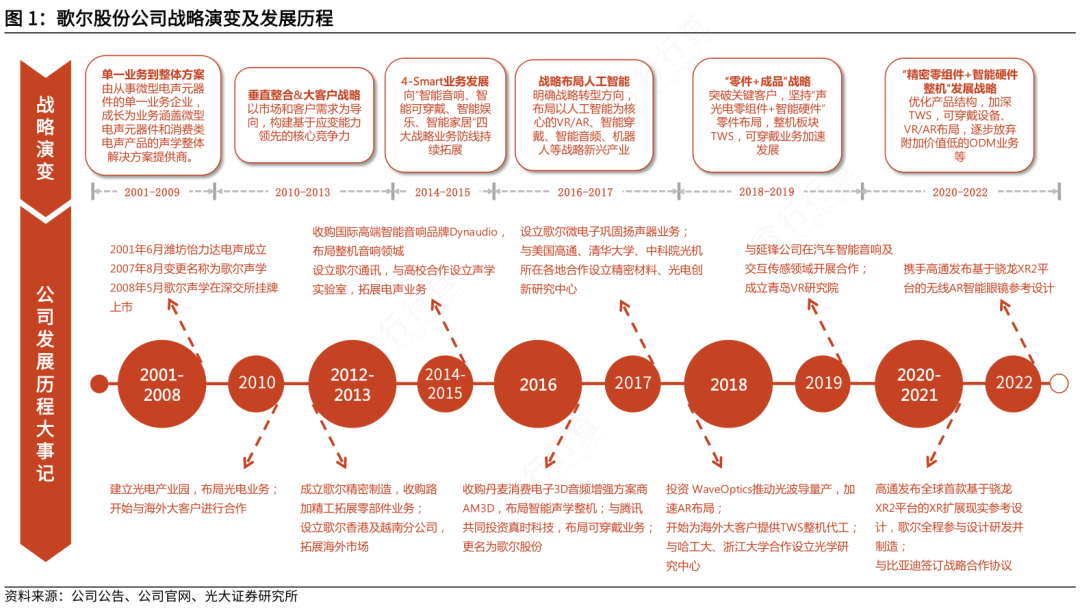

1987年,姜滨从北航毕业后分配到生产麦克风的潍坊国营无线电八厂做技术员。厂子倒闭后,姜滨去过外企,也跟同事合伙创业过,2001年才创立歌尔声学,主要做微型麦克风。因为注重品质,短短几年就做到了国内第一名。

2008年歌尔在深交所上市,2010年公司首次进入苹果产业链,乘着苹果东风,业绩一路暴增,吃到了智能手机爆发期最香甜的红利。到2020年,歌尔的麦克风已经做到全球出货量第一。

2015和2018年下滑是怎么回事?

其实这两个阶段的业绩波动都是受智能手机、平板电脑市场增速放缓影响。公司则通过拓展智能音响、智能可穿戴设备、智能娱乐、智能家居等战略应对行业变化。

2019年,公司获得苹果Air Pods 订单,叠加智能硬件业务放量,业绩再次恢复增长,2021年创下历史最好业绩。

2022年的业绩下滑会不一样吗?

公司2022年业绩大幅下滑-59%,主要原因还是消费电子周期性下行,公司智能声学整机业务出现亏损,另外还叠加了苹果砍单事件,一次性计提后,公司直接损失和资产减值损失约17.8亿元。

我们说营业收入是利润的基础,行业下行阶段,只要公司能保持住营收规模,最好规模还不断的扩大,等行业周期回暖的时候,利润回升就是顺理成章的事,而且因为规模的扩大,利润还会超过之前。

虽然这次利润下降的很厉害,但公司营收一直都比较稳定。

在AI和折叠屏手机的带动下,今年消费电子行业开始缓慢复苏,公司业绩自然也同步恢复。2024年前三季度,公司营收696亿,同比增长-5.82%,归母净利润23.45亿元,同比增长了 163%,业绩恢复情况超出市场的预期。

四、未来如何成长?

歌尔股份目前有精密零组件、智能声学整机和智能硬件三大业务。

2023年,智能硬件营收587亿,占比59.56%;智能声学整机营收241.85亿,占比24.54%;精密零组件营收129.92亿,占比13.18%。

智能硬件产品主要是VR、AR产品、智能可穿戴产品、游戏机等;

智能声学主要包括TWS耳机、智能音箱等;

精密零组件主要包括声、光、微电子、结构件等产品,比如扬声器模组、触觉器件(马达)、无线充电器件、天线等。

全球XR眼镜龙头

“果链”的苦只有果链公司自己最清楚,公司看到了智能手机的天花板,同时为了解决过分依赖苹果的问题,很早就开始培育新的增长点,其中重点押注了VR业务。

公司2016年和高通合作搞出了全球首款VR终端,2020年成为VR龙头Oculus Quest2的独供大单。之后又顺利的承担了索尼、HTC和Pico等几乎所有主流 VR/AR 品牌的生产和部分设计任务。

目前,歌尔是Meta、Pico、索尼等头部厂商的核心代工厂商,VR/AR组装业务在终端市场占有率超过了50%,中高端VR/AR领域市占率更是达到80%,稳稳的站住了行业龙头地位。

2021年时公司精密零组件业务、智能声学整机业务和智能硬件业务的占比还是4:4:2,现在智能硬件已经成为公司第一大业务,占比近6成。

AI浪潮下,AR AI开始融合,随着AIPC、智能家居、智能监控设备、智能AI眼镜、AR眼镜进入高速增长期,语音交互将成为人机交互的重要方式,声学领域中高信噪比设计等技术需求将快速增长,声学传感器、精密光学器件等精密零组件产品将迎来更广阔需求。

公司作为行业龙头,从光学元件(VR)、光机系统(AR)、核心算法,到智能整机设计制造能力均具备绝对优势,未来将持续受益。

五、小结

歌尔股份是周期型成长股,目前估值基本合理或稍微偏高。公司过去几年业绩下滑,主要原因是行业景气度下滑。市场也担心公司被踢出苹果供应链。但随着行业复苏,公司今年业绩快速改善。AI浪潮下,AI XR成为消费电子主要创新方向之一,语音交互快速发展将为声学传感器带来持续的需求增长,公司作为行业龙头将持续受益,甚至可能成为公司新一轮增长的动力。

歌尔股份的基本面就介绍完了,AI眼镜最近大火,如果能出现爆款现象,公司作为潜在合作商可能会成为资金的关注对象,但我们要分清楚到底是炒的概念和估值,还是炒的公司本身。至于整体合不合适投资,则需要大家各自评估。如果这篇文章对你有帮助,在下面点个赞和“在看”再走可好?

本文作者可以追加内容哦 !