投资收益扛起了增长“大旗”。

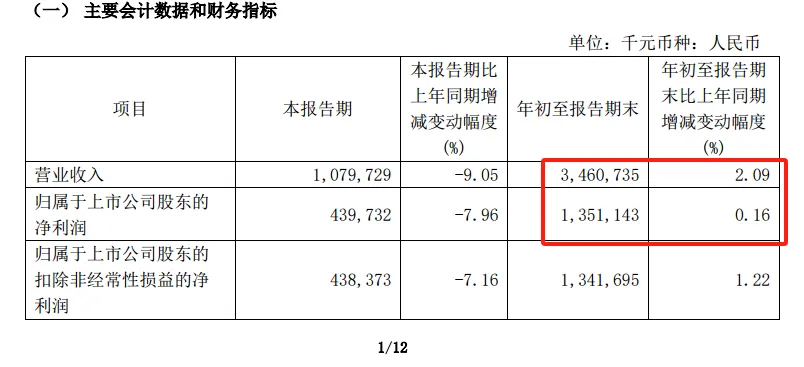

近日,紫金银行(601860.SH)发布2024年第三季度报告,前三季度营收34.61亿元,较上一年同期的33.9亿元,仅增加7100万元,同比增长2.09%。

其中,归母净利润13.51亿元,较上一年同期的13.49亿元,仅增加200万元,同比增长0.16%,创上市以来的最低增速。

要知道,紫金银行这一净利润增长几近停滞的“成绩单”,远远落后于高管薪酬的增速水平。

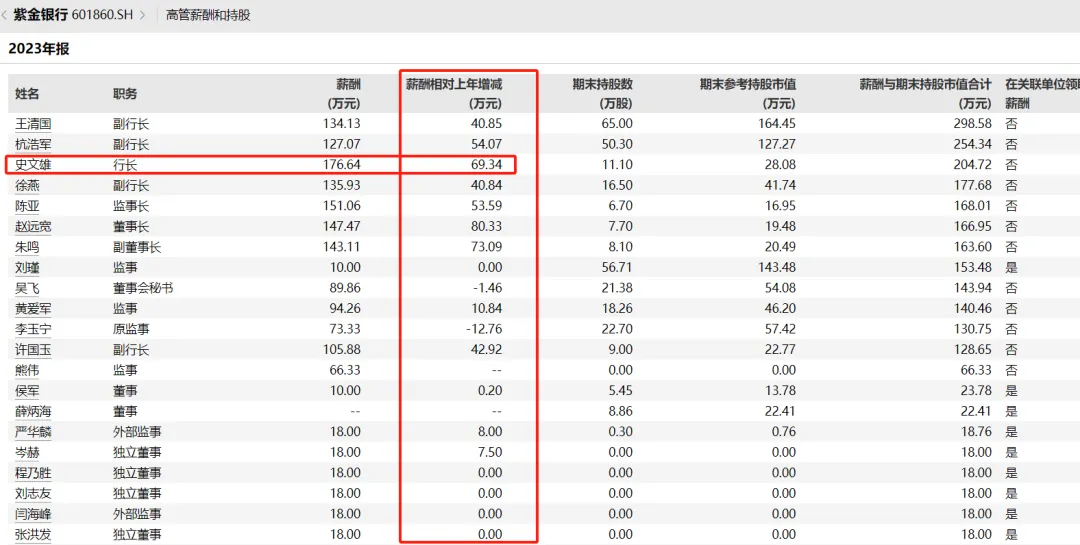

《产业资本》据Wind数据统计,2023年,紫金银行高管薪酬合计高达1619万元,较2022年的1095万元,同比增长约48%。而今年前三季增加的200万净利润额,仅占去年高管薪酬的12.8%,不及高管薪酬增长额的一半。

其中,行长史文雄以176.64万元摘得榜首桂冠,略低于常熟银行(601128.SH)行长薛文180万元的薪酬。

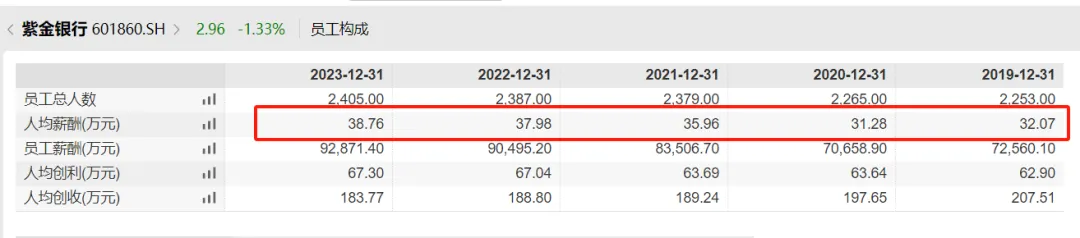

同期,紫金银行员工薪酬人均为38.76万元;扣除独董、外部监事与董事的薪酬补贴后,该行负责日常经营管理的12名高管,人均薪酬仍高达120万元。

截至今年9月末,紫金银行资产总额2710亿元,同比增长10%,居上市农商行资产规模第五名。

这意味着,在净息差收窄的大背景下,中间业务体量又小,且高管薪酬高居不下的紫金银行,仅靠投资收益是摆脱挣难钱之困。

净利息收入下降5%

据公开资料,紫金银行成立于2011年3月,由南京市辖区内原4家农村中小金融机构(南京市区农村信用合作联社、南京市江宁区农村信用合作联社、南京市浦口区农村信用合作联社、南京市六合区农村信用合作联社),按照市场化原则于2011年3月28日组建而成。

2019年1月3日,紫金银行成功登陆上交所A股主板市场,成为全国首家A股上市的省会城市农商行,全国第6家A股上市农商行,江苏省第8家A股上市银行。

截至2024年9月末,该行总资产已达2710亿元,同比增长10%,资产规模排在同省常熟银行之后,居上市农商行第五名。

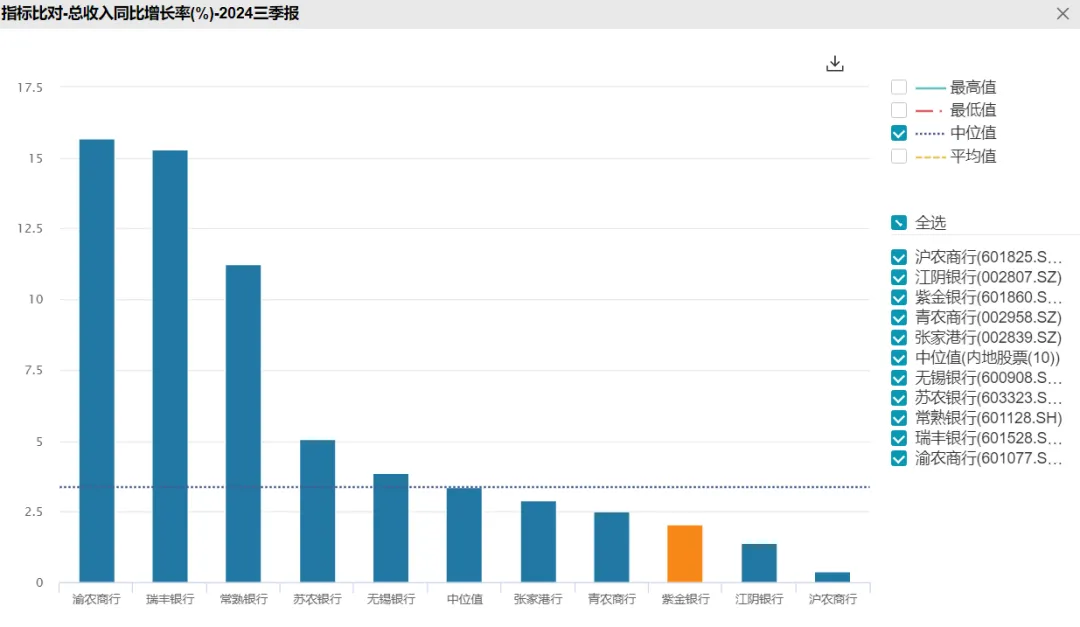

三季报显示,前三季度,紫金银行营收34.61亿元,较上一年同期33.9亿元的营收,仅增加7100万元,同比增长2.09%。同期,上市农商行平均营收增速为5.5%,该行“名列”倒数第三。

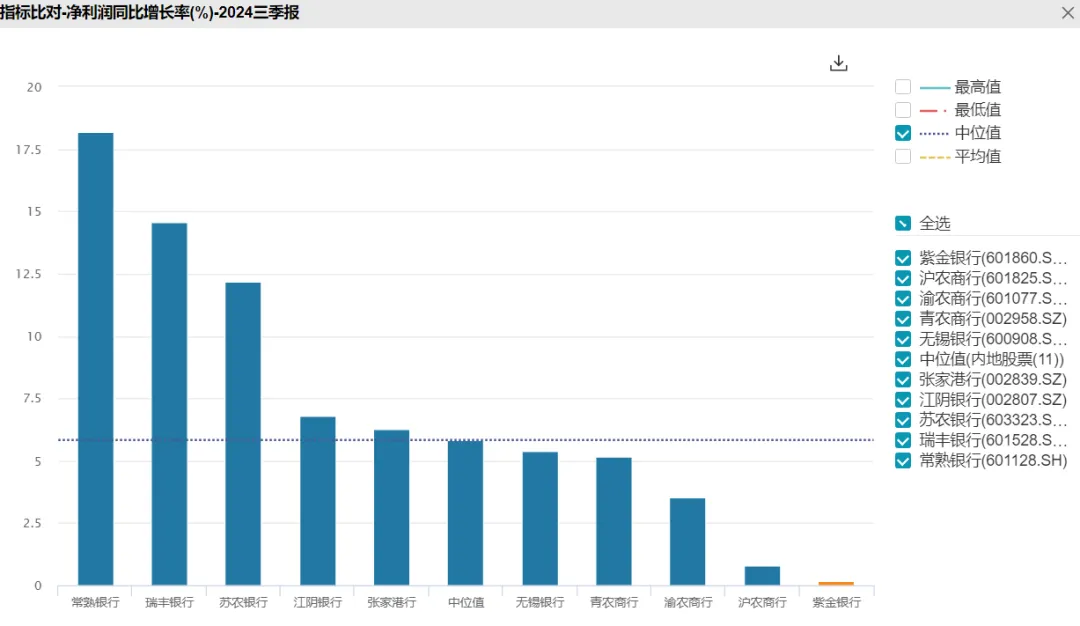

其中,归母净利润13.51亿元,较上一年同期13.49亿元的归母净利润,仅增加200万元,同比增长0.16%。同期,上市农商行平均归母净利润增速为7.3%,紫金银行处于“垫底”的倒数第一。

坐拥2700亿元资产规模的紫金银行,前三季度业绩远远掉队于同行均值,其营收与归母净利润的增速在上市农行商中排名,分别位居倒数第三名和倒数一名。

从营收构来看,商业银行的营收主要是利息净收入和非利息净收入。其中,利息净收入是营收构成的主要部分。

实际上,利息净收入来自商业银行的贷款利息收入和吸收存款利息支出之间的差额。

2024年前三季,紫金银行的利息净收入为28.8亿元,占到了营业收入的83%,同比下降了5%。这说明该行利息收入的增长已经跟不上利息支出的增长。

前三季,紫金银行的利息收入为66.68亿元,同比下降3.09%;利息支出为37.89亿元,同比下降2.62%。利息支出的降速比利息收入降速低了0.47个百分点。

同期,紫金银行净息差为1.49%,较今年上半年的1.52%,环比下降3个BP。

金融监管总局发布的2024年二季度末商业银行净息差为1.54%,农商行二季度净息差均值为1.72%。按照农商行标准对比,紫金银行净息差的差距十分明显。

中金公司研报认为,2024年三季度净息差压力仍是“拖累”上市银行营业收入的主要因素,预计2024年三季度上市银行净息差仍会下行。

《产业资本》对比前三季度的净息差数据发现,紫金银行净息差走势处于下跌加速中,第一季度净息差跌至1.53%后,第二季度又下滑至1.52%,到了第三季度跌幅再次扩大至1.49%。

值得注意的是,在紫金银行面临净息差压力的同时,以投资收益为代表的非利息净收入增速则十分亮眼。

据三季度报,紫金银行前三季度非利息净收入为5.81亿元,较上一年同期的4亿元,增加1.81亿元,同比增长了45%。

同期,紫金银行34.61亿元,较上一年33.9亿元的营收增加了7100万元,不及非利息净收入增加额的一半。这意味着,得益于前三季度非利息净收入增长的拉动,才保住了紫金银行营收2.09%的小幅增长。

众所周知,非利息净收入指是手续费及佣金等中间业务净收入和咨询、投资等活动产生的净收入。

细分来看,2024年前三季,紫金银行的手续费及佣金净收入1.39亿元,占营收比的4.02%,同比增加了3500万元。

同期,投资净收益4.04亿元,较上一年同期的2.65亿元,增加1.39亿元,占非利息净收入1.81亿元增加额的近八成。

这意味着,前三季度,紫金银行非利息净收入的增长,主要依靠的是投资收益和手续费及佣金净收入。

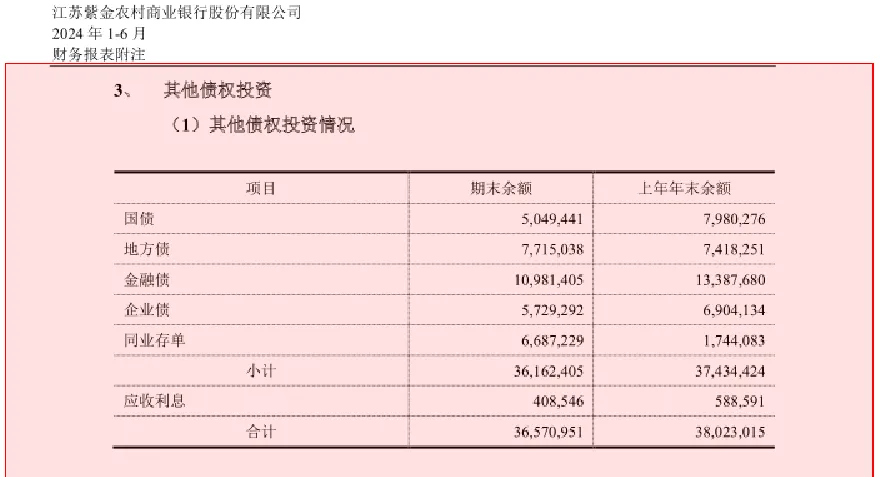

据了解,紫金银行为代表的农商行的投资收益主要来自于债券投资。前三季度,该行持有的交易性金融资产高达到485亿元,其中,约400亿用于购买国债、地方债、金融债券和企业债等债券。

得益于今年以来的债券投资牛市,紫金银行前三季度持有的交易性金融资产较2023年同期的525亿元,减少了40亿元,投资收益却多挣了1.39亿元。从这个角度看,买债券的投资收益还是存在较大的波动。

但令人担忧的是,农商行所依赖债券投资的收益,已经被监管机构关注到,今年以来多次指导规范农商行的买债行为。

7 月份,华东某省央行地方分行对部分农商行进行窗口指导,要求农商行聚焦主业,压降杠杆的同时,降低债券久期。

据相关报道,此前3月,为防止农商行超长端持债过于集中并滋生利率风险,央行专门调研农商行参与债市情况,审视农村金融机构的债券投资。

回归服务“三农”的本质,或许就是监管机构对农商行监管的初心。

据三季报,前三季度紫金银行发放1451亿元的对公贷款和垫款中,农、林、牧、渔等农业相关的贷款余额13.19亿元,不及对公贷款总额的1%。

同期,与地产相关的建筑业与房地产的贷款余额合计高达254亿元,占据了紫金银行对公贷款17.5%的比例。

这意味着,作为服务“三农”的紫金银行,想要恢复业绩的高增长,仍须在利息净收入与中间业务上发力!

不良贷款拨备覆盖率降39个百分点

事实上,紫金银行通过投资收益避免净利润下降的同时,该行的不良贷款拨备覆盖率则在持续下降。

贷款拨备是指商业银行针对所发放贷款的不同风险类别,专门计提的坏账准备金;贷款拨备与不良贷款额的比值,则被称之为不良贷款拨备覆盖率。

据三季报,紫金银行的不良贷款拨备覆盖率为215%,较2023年末的247%,下降了32个百分点,比2023年同期的254%,下降了39个百分点。

按照会计准则,计提的贷款拨备列入到利润表的资产减值损失或信用减值损失科目中,冲减当期利润;贷款拨备下降就意味计提的信用减值损失减少,则对利润增长形成正反哺。

“虽然银行对资产计提减值准备是合规操作,但靠前期超额计提拨备的释放带来的利润增长不具备可持续性。”北京某券商银行业分析师指出。

财政部在《金融企业财务规则(征求意见稿)》中明确指出,以银行业金融机构为例,监管部门要求的拨备覆盖率基本标准为150%。

若银行的拨备覆盖率超过这一标准的两倍,即达到300%或以上,应视为存在隐藏利润的倾向。

Wind数据显示,近两年,紫金银行的不良贷款拨备覆盖率持续下降,由2022年三季度的264%降至今年三季度的215%,过去两年累计降幅约50个百分点。

其中,今年前三季度呈加速下降的趋势,同比降幅39个百分点,而前一年的降幅仅11个百分点。也就是说,今年降幅增加了三倍多。

据Wind数据,截至今年9月末,紫金银行资产规模为2710亿元。其中,贷款总额1877亿元,较两年前2022年三季度的1577亿元,增加了300亿元。

其中,紫金银行的不良贷款余额由2022年三季度的18.48亿元,增长至今年三季度的24.47亿元,净增加了约6亿元。

三季报显示,截至9月末紫金银行的不良贷款率为1.3%,较去年同期1.16%,增长了12%。同样,创下近两年来的新高。

实际上,在紫金银行的资产规模和不良贷款额双增长的同时,该行不仅通过不良贷款拨备覆盖率调节利润的空间会越来越小,还在行业中处于较低的水平。

同期,本省的苏农银行、江阴银行和常熟银行的不良贷款拨备覆盖率分别为429.56%、452.16%和528.4%。可见,紫金银行资产的抗风险能力远低于区域内的同行。

据了解,银行的贷款可分为5级,分别是正常、关注、次级、可疑、损失。其中,次级、可疑和损失类贷款属于不良贷款。

2024年前三季度,紫金银行的可疑类贷金额为12.46亿元,较上年同期的10.43亿元,增加了2亿元,同比增长20%;损失类贷款金额为0.9亿元,较上年同期的0.91亿元,减少了100万元;次级类贷款金额11.11亿元,较上年同期的9亿元,增加了2.11亿元,同比增长23.44%。

从上述数据看,紫金银行在次级类和可疑类贷款管理较差,增幅均超过两成;损失类则相对管理较好,维持在较低的水平。

同时,前三季度,紫金银行的关注类贷款创下上市以来的历史新高,达到25.41亿元,较上年同期20.33亿元,同比增长约25%。

通常情况下,关注类贷款方面是不良贷款的主要来源,若不提高贷后管理水平,后期转为不良贷款的概率较大。

值得注意的是,紫金银行资产质量风险面临上升的同时,该行的薪酬水平却处于长期增长的趋势中。

《产业资本》据Wind数据统计,2023年,紫金银行高管薪酬合计高达1619万元,较2022年的1095万元,同比增长约48%。而今年前三季增加的200万净利润额,仅占去年高管薪酬的12.8%,不及高管薪酬增长额的一半。

其中,行长史文雄以176.64万元摘得榜首桂冠,监事长陈亚和原董事长赵远宽分别以151.06万元和147.47万元,位居薪酬榜第二名和第三名。

同期,紫金银行员工薪酬人均为38.76万元,较2022年的37.98万元,增加0.78万元;若扣除独董、外部监事与董事的薪酬补贴,该行负责日常经营管理的12名高管,人均薪酬仍高达120万元。

显然,挣扎在净利润正增长边缘的紫金银行,未来又能否通过开源节流稳住业绩增速?《产业资本》将持续给予关注。

(本文基于公开数据与资料分析,尚不构成任何投资建议。)

#紫金银行 #净利润11 #营收3 #农商行2 #薪酬1

本文作者可以追加内容哦 !