最近在从长周期的维度研究A股当前所处的位置,好为下一步操作提高一些参考。

在不预测的文章里我写过A股是一个周期性特别强的市场,今天就从数据角度来验证下。

周期性强的意思就是等同于:同涨同跌。

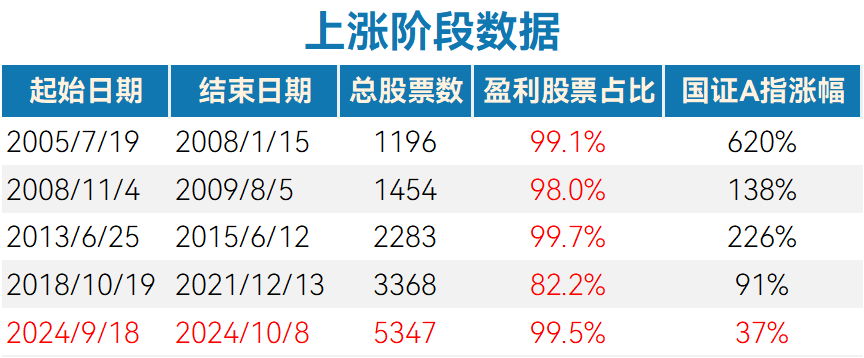

把2007年以来的A股市场简单分为几个牛熊阶段,看看这个过程中指数涨幅与个股涨幅的关系。

上涨阶段

1、2005年7月至2008年1月,A股史上最大的牛市。

国证A指涨幅620%,2005年7月之前上市的股票数量1196只,在这个期间上涨的股票比例99%;

2、2008年11月至2009年8月,金融危机之后的大反弹。

国证A指涨幅138%,股票数量1454只,上涨的股票比例98%;

3、2013年6月至2015年6月,史称杠杆牛。

国证A指数涨幅226%,股票数量2283只,上涨的股票比例99%;

4、2018年10月到2021年12月,最近的一次牛市,龙头的抱团牛市;

国证A指涨幅91%,股票数量3368只,上涨比例82%;

5、标红的就是今年9月底的这波上涨:5347只股票,上涨比例99%。

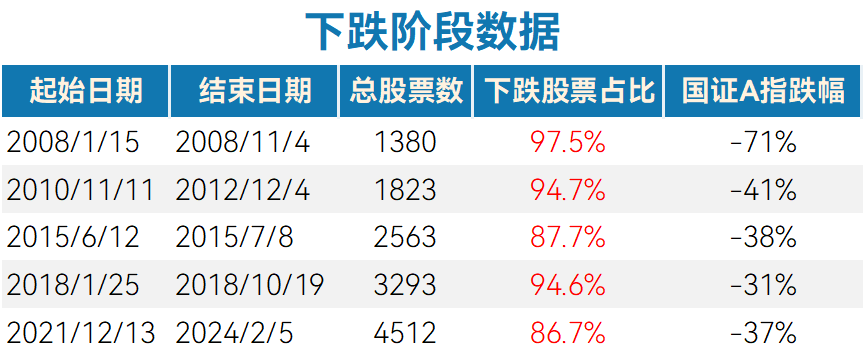

下跌阶段

1、2008年1月-2008年11月:全球金融危机大熊市。

国证A指跌幅71%,股票数量1380只,下跌比例97%;

2、2010年11月到2012年12月:

国证A指跌幅41%,股票数量1823只,下跌比例94%;

3、2015年6月到2015年7月:牛市高位泡沫破裂。

国证A指跌幅38%,股票数量2568只,下跌比例87%;

4、2018年1月到2018年10月:贸易战

国证A值跌幅31%,股票数量3292只,下跌比例94%;

5、最近的这一波大熊市,2021年12月到2024年2月:

国证A指跌幅37%,股票数量4512只,下跌比例86%。

简单小结

从上述数据来看,处于上升周期、下跌周期,超过8成,甚至9成以上的股票都和全市场有着同涨同跌的现象。

基本证实了A股大周期性的特征,同时也说明了:

处于周期中,很难逆势:

如在上述五轮下跌周期中,要选到涨的股票很难,占比最多只有14%,最少只有不到3%。

也就是说,在下跌周期空仓的收益率就至少超过85%的股票,因此努力穿越牛熊是一个错误,指望在熊市里选到抗跌的股票更是难上加难,退出是最好性价比最高的选择。

同时,上涨周期中,大部分股票都会涨,无非是涨的多涨的少。

综上,可以得到:大周期的择时在A股历史上很有效的。

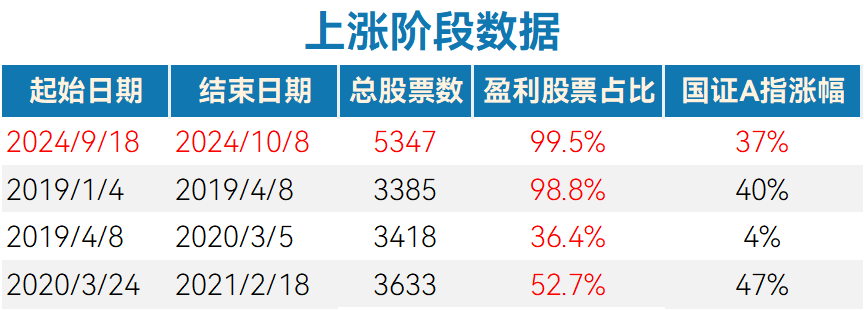

行情分化

把2019-2021这段行情拆解成三段:

1、普涨阶段:2019.1-2019.4;

2、震荡阶段:2019.4-2020.3;

3、泡沫阶段:2020.3-2021.2;

结合下面图里的数据,可以看到,在一阶段普涨阶段,上涨股票比例大于98%。

同样的,在今年9月底的这波上涨,也属于普涨阶段,虽然股票数量从3300只到5300只,但上涨股票比例还是大于99%。

而到了震荡阶段:国证A指宽幅震荡,累计涨幅只有4%,上涨的股票只有36%。

就算到了泡沫阶段,国证A指涨幅超过47%,但也只有52%的股票上涨。

因此,可以预见的是,后续A股的行情将会分化,也就是说不再是像9月底,随便买就可以赚钱了。

需要选择到未来的主线,选不到的话,就不如选择宽基,多少都能喝点汤。

当然,以上的策略是此轮牛市还在的基础上,如果牛没了,现在退出就是最好的选择。

以上,就是今天的内容啦,如果内容对你有帮助,欢迎关注,真金白银带你了解基金投资的一切。

风险提示:文章内容不构成投资建议,基金有风险,投资需谨慎。

#人形机器人迎密集利好,如何掘金?##固态电池利好不断,投资机会几何?##“史上最强Mate”来了!受益股有哪些?#$沪深300(SH000300)$$中证500(SH000905)$$中证A500(SH000510)$

本文作者可以追加内容哦 !