2024年11月15日,珠海市杰理科技股份有限公司(以下简称“杰理科技”)在国泰君安辅导下通过广东证监局辅导验收并完成备案,向北交所发起冲刺。然而,回首其IPO征程可谓充满艰辛,问题层出不穷。自2017年起,杰理科技先后四次向IPO发起冲击,其目标涵盖了上交所主板、深交所创业板和北交所,然而每一次尝试都深陷泥沼。

杰理科技专注于集成电路设计与研发,在射频智能终端、多媒体智能终端等系统级芯片(SoC)领域深耕,本应凭借其技术实力在资本市场崭露头角。然而,现实却给了这家公司重重一击。

2012年至2018年,杰理科技深陷诉讼泥沼。公司实控人前东家珠海建荣方面6年3次以侵犯商业秘密、专利侵权等为由,对其实际控制人等,发起刑事和民事诉讼。原财务总监兼董秘的分红款诉讼,更是雪上加霜,让公司疲于应对。如此频繁的法律纠纷,不仅使公司发展停滞,也让投资者对其经营稳定性的疑虑与日俱增。

2018年10月25日,杰理科技选择在上交所主板第二次冲击IPO,杰理科技IPO被证监会抽中现场检查。此后,杰理科技因“未如实反映使用个人银行账户收支货款的信息”被证监会出具了警示函。这种行为不仅违反规定,更凸显出公司内部控制的严重缺失。

法律诉讼泥潭:根源深远,风险高悬

2010年8月6日,杰理科技的前身杰理有限诞生,看似平常的开端却隐藏着不寻常的股权安排。仅10万元的注册资本,出资实际来源于王艺辉,由许大鹏代持股权,这种股权代持犹如一颗隐藏在暗处的暗礁,悄然为公司未来的股权结构稳定性埋下了隐患。直至2011年7月8日,股权代持关系解除,但早期股权不清晰的阴影或许并未完全散去,如同阴霾笼罩着公司的发展之路。

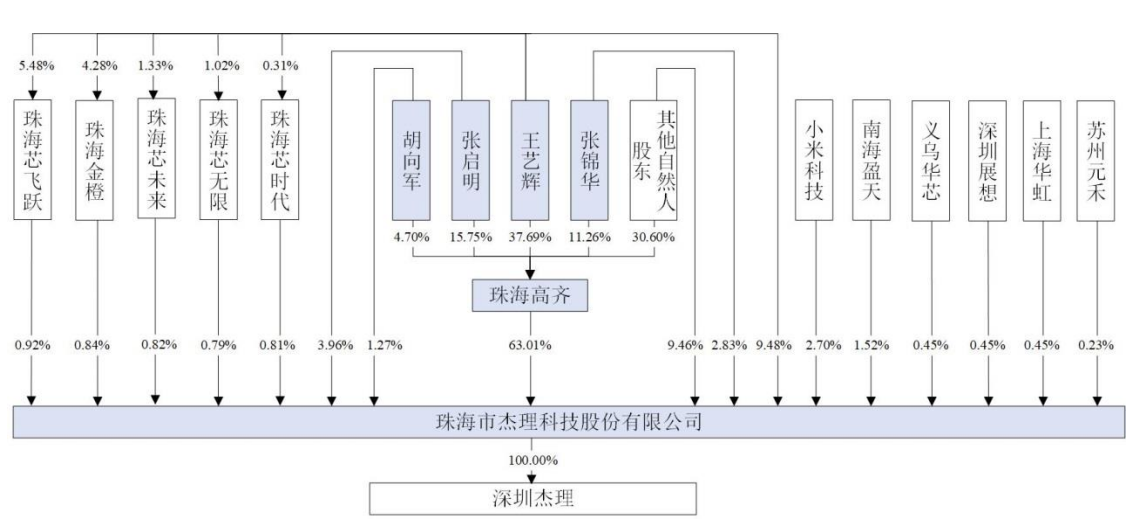

2016年9月25日,公司转型为股份公司后,股权结构呈现出高度集中的态势。杰理科技目前的股权结构如下:

王艺辉、张启明、张锦华、胡向军四人成为杰理科技实际控制人,他们通过直接和间接的方式掌控着公司绝大多数表决权。四人直接持有公司17.54%的股份及表决权。其中,其中王艺辉持有9.48%、张启明持有3.96%、张锦华持有2.83%、胡向军持有1.27%。更为关键的是,他们通过控股珠海高齐间接控制了公司63.01%的表决权,总计控制公司80.55%的表决权。

如此高的控制权集中,使得公司决策在很大程度上取决于这四人,公司治理结构可能缺乏足够的制衡机制。一旦这四人的决策出现失误,或者他们之间出现分歧,公司将面临较大的运营风险。

上图来源:杰理科技回复深交所首轮问询函

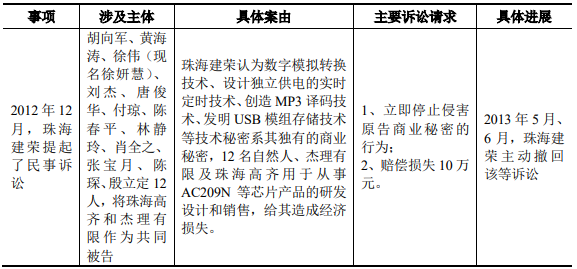

深入探究杰理科技的法律纠纷,其根源在于颇具争议的“挖墙脚”式创业背景。王艺辉、张启明、张锦华、胡向军等核心人员均来自珠海建荣,公司众多员工也有珠海建荣及其关联方的从业经历,这一背景如同导火索,引发了一系列连锁反应。

截至2021年9月30日,杰理科技405名员工中有33名来自珠海建荣及其关联方,包括全部5名核心技术人员。这种大规模的人员流动,无疑触动了原东家珠海建荣的利益底线。

于是,在2012年至2018年期间,珠海建荣及其子公司发起了长达6年的3次诉讼。诉讼涉及侵犯商业秘密、电路布图设计专有权侵权等严重问题,诉讼金额从10万元到800万元不等。

虽然目前珠海建荣已撤诉,但双方未达成和解,就像一颗深埋的炸弹,随时可能被引爆,给杰理科技的未来发展带来巨大的不确定性。在竞争激烈的商业环境中,任何潜在的法律风险都可能成为竞争对手的突破口,引发更多的诉讼或仲裁,使公司陷入更加艰难的处境。

上图来源:杰理科技回复深交所首轮问询函

前董秘分红款诉讼:内部管理混乱,信任危机

杰理科技被前任财务总监兼董事会秘书李翰韬推上了被告席,他要求公司支付2022年度分红款、逾期付款利息55,089.60元以及10万元律师费,并由公司承担诉讼费用。

这一事件如同一颗重磅炸弹,瞬间在公司内外引发轩然大波,也将公司内部管理的混乱局面毫无保留地暴露在公众视野之中。

从2022年11月起,杰理科技宣称多次通过多种途径试图联系李翰韬,涉及股东大会、分红款项发放、申请挂牌等重要事项,然而却屡屡无果。但在2024年1月23日,李翰韬委托广东维邦律师事务所向公司发出《律师函》,称公司未支付其2022年度分红款项,要求公司履行支付义务。

仅仅6天后,杰理科技虽委托律师事务所回函,要求李翰韬按规定行事,但令人疑惑的是,李翰韬在收到回函后依旧没有与公司或律所进行任何联系。

2024年6月20日,珠海市香洲区人民法院作出判决,要求杰理科技向李翰韬支付利润191.62万元及利息。7月11日,公司虽支付了款项,但此时事件对公司造成的损害已如洪水决堤,难以挽回。

李翰韬作为曾经深度参与公司财务和上市筹备工作的关键人物,他与公司在分红款问题上的法律纠葛,不仅仅是简单的财务纠纷,更是将公司在股东权益保护方面的严重不足暴露无遗,如同揭开了公司管理不善的伤疤,让外界清晰地看到了其内部的溃烂。

深入探究,李翰韬与公司的纠纷源于双方对后续发展计划的分歧,最终导致他于2022年9月离职。离职前,李翰韬持有公司480.047万股股份,持股比例1.2%。

然而,离职后的分红款问题未能妥善处理,这一细节深刻地凸显了公司内部管理的混乱。公司在内部沟通、决策机制以及股东权益保护等关键环节存在严重缺失,这使得公司在处理与前高管的利益关系时陷入被动局面。

IPO坎坷之路:现场检查与警示函的阴霾

杰理科技于2017年踏上IPO征程,首次向上交所主板发起冲击,因与珠海建荣的诉讼而无奈撤回申请;2018年3月,杰理科技无奈撤回IPO材料,其首次IPO以失败告终。

2018年,杰理科技第二次向主板发起冲击,不幸被证监会抽中现场检查。2019年8月30日,证监会在例行新闻发布会上通报当年IPO申请企业现场检查分类处理情况,其中问题最为严重的一家企业已被移送稽查部门,当时有传言称,这家企业正是杰理科技。

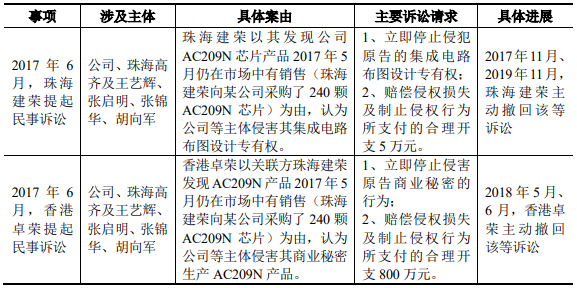

仅仅四天之后,杰理科技便主动撤回了IPO申请。就在公众对该事件关注度逐渐降低之时,2021年1月,证监会的一则处罚公告,将杰理科技的问题暴露无遗。

上图来源:证监会网站

处罚公告指出,杰理科技在2015年至2016年期间,公司使用个人银行账户收支货款,体外收付金额巨大。其中,2015年体外收取销售货款7,084万元、体外支付采购货款6,999万元;2016年体外收取销售货款1,330万元、体外支付采购货款1,126万元;且2014年至2018年,上述银行账户还向公司控股股东、实际控制人及关联方转出资金373.27万元。而申报材料却未如实披露。

这一行为严重违反了财务规范和信息披露要求,证监会对杰理科技采取了出具警示函的行政监管措施。

2021年9月中旬,距离被警示函仅过去8个月,杰理科技开启了第三次IPO之旅,此次目标转向深交所创业板,并引入上海国资旗下的上海华虹及小米等外部投资者,为IPO进程增添了筹码。

然而,历经三轮问询后,2022年8月24日,深交所还是决定终止审核杰理科技的IPO申请。这表明公司虽然试图借助外力改善局面,但自身存在的诸多问题并未得到根本解决,在监管部门的严格审查下,依然难以过关。

如今,杰理科技第四次冲刺IPO,虽然2024年上半年,杰理科技实现营业收入14.39亿元,同比增长7.85%;归属于挂牌公司股东的净利润3.8亿元,同比增长66.77%,但前三次失败的阴影依然如影随形。

杰理科技在其IPO的漫长征程中,已然深陷重重困境。第四次冲刺IPO能否成功,我们拭目以待。

本文作者可以追加内容哦 !