不安的情绪仍在资本市场弥漫。

来源|医药研究社

要说近几年受到胰岛素集采影响最大的公司,那必然有甘李药业。

自2021年开始,胰岛素专项集采正式启动。作为行业龙头,甘李药业积极参与其中,并借助集采广开销路,但是业绩水平却出现了较大波动。财报显示,2022年,甘李药业营收17.12亿元,同比下滑53%,净亏损4.4亿元。

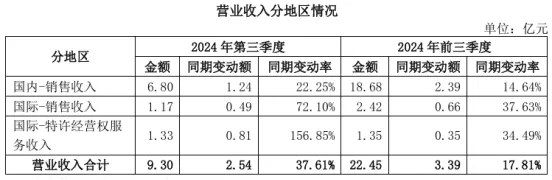

而来到2024年,公司发展元气有了较大恢复。财报显示,今年1-9月,甘李药业实现营业收入22.45亿元,同比增长17.81%;归母净利润5.07亿元,同比增长90.36%。

但不安的情绪仍在资本市场弥漫。截至11月18日收盘,甘李药业的股价为45.73元/股,相比巅峰时期下跌80%左右。另外,公司股东纷纷减持。据悉,甘李药业自IPO至今已公告了多达14批次的股东减持计划。

那么,对于甘李药业,投资者究竟有怎样的顾虑?甘李药业又该如何增强发展的确定性?

一、集采叠加市场竞争,甘李药业走入“阵痛期”

回顾2022年,甘李药业业绩下滑幅度较大,与集采带来的降价密切相关。

据悉,在2021年的胰岛素专项集采中,为甘李药业贡献超九成业绩的甘精胰岛素注射液、赖脯胰岛素注射液、精蛋白锌重组赖脯胰岛素混合注射液(25R)、门冬胰岛素注射液等六款胰岛素产品悉数入围,平均降幅65.33%。

这种情况下,甘李药业的业绩必然会出现较大波动。对此,甘李药业也曾表示,“集采降价虽然提高了销量,但短期内销量增长尚不能冲抵价格下降对收入的影响。”

参与集采之后,公司迫切希望找回高增状态,但一次次发布的财报也证明了再攀高峰并不容易。

以2023年前三季度为例。这个时期,甘李药业实现营收19.06亿元,同比增长54.07%,较2021年同期的25.03亿元下滑了24%;归母净利润为2.66亿元,同比大幅度扭亏为盈,较2021年同期的8.714亿元下滑了70%。

实际上,除了集采,还有激烈的市场竞争在影响甘李药业前进的脚步。

首先不可否认,胰岛素产品的商业空间是广大的。“国际糖尿病联盟(IDF)糖尿病地图”数据显示,全球成年人糖耐量受损(IGT)患病率为9.1%,人数高达4.64亿,预计到2045年,这一比例将增加到10%,波及6.4亿成年人。

这样庞大的需求也在吸引不少药企争相布局。据《医药经济报》数据,2023年有7家企业在样本终端市场销售精蛋白重组人胰岛素制剂。其中,诺和诺德(进口+合资)销售金额占比为48.84%,排名第一;通化东宝药业销售金额占比为16.73%,排名第二;珠海联邦中山分公司占比为15.12%,排名第三。

综合来看,在集采、市场竞争等因素影响下,甘李药业要找回业绩增长显然需要经历挣扎,这也影响到投资者对公司前景的预期。

而今年前三季度向好的业绩表现,虽然离2021年同期的水平仍有差距,但也反映出甘李药业重回高峰具有更大可能性,又是什么因素在作用?

二、甘李药业找回高增状态后还要警惕什么?

对于今年前三季度何以实现增长,甘李药业在财报中也有一番自己的剖析,我们可以归纳为以下方面。

一是随着集采政策的持续完善,胰岛素接续采购落地,公司产品价格回到更加合理的区间。

据悉,在今年4月的胰岛素接续采购中,甘李药业六款核心产品全部续标,价格相较首次集采均有所上升,平均涨幅31%。另外,在协议量方面,甘李药业获得首年协议量4686万支,较上次集采增长32.6%。

可以说,集采也在为甘李药业创造“量价齐升”的机遇。在财报中,甘李药业也表示,“随着集采政策的深入执行,公司有望继续享受价格上涨及集采协议量增加带来的双重红利,推动业绩的持续稳定增长。 ”

二是在兼顾国内市场开拓的同时,甘李药业加快了进军海外步伐。

据三季报,甘李药业国际销售收入为2.42亿元,较上年同期增长37.63%。目前,甘李药业胰岛素产品已在19个海外国家和地区累计取得51份药品注册批件,在18个海外国家和地区形成正式商业销售。

不过,值得一提的是,虽然全球胰岛素市场规模更为庞大,但诺和诺德、礼来、赛诺菲等龙头具有十分突出的垄断优势。目前来看,甘李药业的出海始终面临较大的竞争压力,这也要求企业持续增强竞争壁垒。

但从当前甘李药业的研发投入来看,其存在“缩减费用支出以保证利润”的情况。财报显示,2024年前三季度,公司研发费用为2.01亿元,研发投入率仅为8.95%,不仅低于去年同期的11.63%,也低于行业平均水平。这难免让投资者担心后续产品管线开发的顺利推进。

本文作者可以追加内容哦 !