文|王小宁

出品|华祥名财经全媒体

近期,各家光伏龙头企业纷纷公布了自家的三季度财报,不出意外地,市场环境恶劣与亏损继续成为光伏行业“主旋律”。

财报数据显示,以TCL中环、隆基绿能、通威股份、天合光能、晶澳科技、晶科能源、阿特斯为代表的七家光伏龙头企业均在今年前三季度遭遇不同程度的营收净利“双降”,有五家企业都遭遇了净利润大幅亏损。

不佳的市场大环境下,不可否认的是,各家都有各家的“忧愁”。而在这其中,天合光能的表现却尤为惹人关注。

核心原因在于,仅在三个月以前的半年报期间,天合光能还能以盈利之姿“笑傲”一众巨头。没想到只过去一个季度,企业业绩情况就急转直下,加入到光伏巨头普遍亏损的“原形”中。

种种迹象表明,或许现如今的财报数据表现,才是天合光能的真实样子。

从盈利到亏损

光伏行业的困境并非“一日之功”。

自去年第三季度,随着光伏产业链各环节产能加速释放,市场供需失衡、价格竞争等问题爆发,光伏制造业开始进入“寒冬”。

但在彼时,天合光能可以说是行业困境中的一个“特例”。

据统计,2019年到2023年间,天合光能的营收增长状况十分喜人,复合增长率高达48.49%,净利润水平也从2019年的6.41亿元跃升到2023年的55.31亿元。

即便是在刚刚过去不久的2024上半年,公司的业绩表现仍然可圈可点。今年上半年,天合光能虽然营收同比下滑12.99%,净利润更是同比大幅下滑85.14%,但相比于行业中的其他玩家,公司至少没有亏损,取得了5.26亿元的净利润。

然而,上半年说得过去的财报表现仅在三个月之后就现出“原形”。

根据天合光能最新发布的三季度财报数据,公司在今年前三季度实现营业收入为631.5亿元,同比下滑22.16%;净利润为-8.465亿元,同比大幅下降116.67%。其中,第三季度营收为201.8亿元,同比下滑36.41%;净利润约为-13.73亿元,环比降幅明显。

从盈利到亏损,间隔时间还那么短,光伏市场关于天合光能的质疑声不可避免开始传来。

而针对公司目前的业绩情况,天合光能表示,主要是受光伏产业链供需影响,光伏组件相关产品售价同比下降,光伏产品盈利能力下降。

另外,据相关媒体援引接近该公司的人士称,造成其业绩大幅下滑的原因或主要包括美国市场出货减少、大量资产减值以及分布式产品出货减少等。

据透露,在美国“双反”的负面预期下,天合光能策略相对友商较为保守,出货不多,“如果未来双反结果有变数,可能其他企业的出货会面临追溯风险。”

而在公司“说法”之外,我们也能从更多公开信息中深入探究到天合光能业绩“反转”的其他原因所在。

低毛利痛点

事实上,深究天合光能“加入”光伏龙头企业亏损阵营的原因所在,外部市场与行业原因只是表象,公司存在已久的低毛利率痛点才是根源。

纵观历年财报数据可以发现,天合光能的利润表现其实始终难说令人满意。

比如在今年上半年,公司虽然实现5.26亿元的净利润,但考虑到其光伏产品组件出货量高达34GW,在国内光伏组件供应商中仅次于晶科能源和晶澳科技,可以说这样的净利润规模相当“薄利”。

相对应的,公司的毛利率表现常年在与其他行业龙头的对比中处于末游。

近年来,天合光能毛利率一直在14%至16%之间的低点徘徊,相比于其他头部竞品的毛利率表现存在差距。这也就意味着,天合光能的盈利能力堪忧。

值得注意的是,今年上半年,天合光能维持盈利的核心原因主要在于光伏系统业务实现超过6亿元的净利润,有一种说法是,实际上公司主业组件业务仍然亏损。

这更加凸显出天合光能在盈利上的压力。值得注意的是,考虑到国内光伏组件价格持续下行,且公司七成业务营收都依赖于此,天合光能下半年的业绩表现注定将持续承压。

高负债率运行?

横亘在天合光能面前、并为公司业绩表现埋下隐患的,还有一点不得不提,那就是公司的高负债情况。

近几年,天合光能一直在高负债率的运行状态之下。

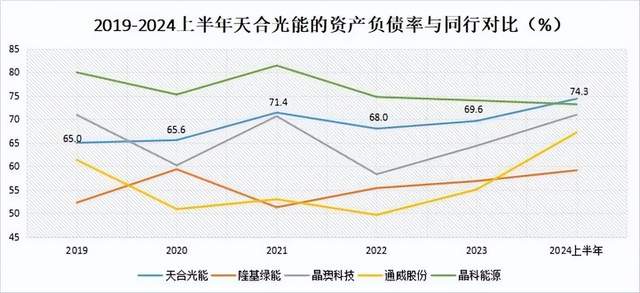

财报数据显示,今年上半年,公司资产负债率高达74.34%,是光伏组件行业里负债率排名“第一”的公司。另外,公司负债总金额超千亿,也比行业中的其他几家龙头要高。

为什么会这样呢?因为面对行业寒冬、“赚钱难”等多重困境,天合光能选择了大举逆势扩张。

近几年,天合光能不断地进行产能扩张。2024年上半年,公司购买固定资产支付的资金达到83.42亿元,在建工程项目众多。为此,天合光能面临着颇为严峻的资金压力。

今年上半年,天合光能货币资金为239.4亿元,短期能收回的应收账款及票据为208.4亿元。但是,公司短期需要支付的应付账款和票据达408.8亿元,再加上短期借款、长期借款等在内超过500亿的有息负债,偿债压力不可谓不大。

即便高负债,依旧没有办法阻止天合光能募资扩产的“野心”。甚至,他还进一步加大了借贷力度。

据悉,2024年上半年,天合光能从银行、金融机构等处借款达184.6亿元,在偿还了76.39亿元的债务后,其他钱全部都用在了扩产经营上了,推进了淮安、东台的年产10GW太阳能电池以及东台年产10GW的光伏组件项目的建设工作。

面对天合光能的逆势扩张,没有人可以说企业做错了。因为不论从行业发展还是企业发展角度来看,壮大自身都是成功的前提,也是在光伏行业这一特殊行业中立足的根本。天合光能想要的很简单,无非是打通全产业链生产,押宝垂直一体化的光伏产业布局。事实上,在行业中,已经有多家企业因为一体化布局获益良多,天合光能选择扩张“没毛病”。

但扩张是一把“双刃剑”,在困境重重的情况下大举募集资金、举债,难免会给天合光能的长期良性发展带来隐忧。

媒体报道显示,2023年,天合光能还曾发起一笔总额高达109亿的定增,想要将其中的大部分资金用于扩产。但后面的情况大家都知道了,光伏行业遭遇寒冬,公司的定增计划面临波折。今年7月,天合光能最终宣布终止了该笔定增,为光伏行业融资受阻的现状提供了又一个最佳“注脚”。

在债务资金压力下,天合光能的扩张计划也难免受到影响。有媒体报道,在今年10月份,公司公告表示将年产35GW直拉单晶项目的第二期工程延后至2026年。

为了减轻资金压力,天合光能也曾推出分拆上市的操作。去年4月,公司传出有计划让旗下的子公司天合富家拆分出来单独上市、并持有其70.09%股权的消息。

公开信息显示,天合富家做光伏分布式系统业务起家,在2024年国内独角兽企业研究报告中上榜的十家光伏企业中排名前列,估值超过220亿元。然而,2024年上半年,天合富家只实现了0.3亿元的净利润。考虑到如今国内IPO审核流程愈发严格,天合富家想以超过220亿元的估值发行不会很简单。

因此,分拆上市举措固然可行,但可能没有办法在短时间内解决天合光能所身背的债务与资金压力。在未来的很长一段时间内,公司大概率仍要在债务重压下艰难前行。

光伏产能过剩的问题仍在导致激烈的市场竞争,各光伏企业为了争夺订单不得不降低产品价格的行为还在持续。现如今,如何挺过光伏行业“寒冬”已经是所有光伏巨头都在面临的普遍问题,天合光能自然无法例外。

面对三季度财报表现急转直下、低毛利率、高负债率等诸多问题点,天合光能能否找到好办法越过周期呢?步子迈得很大的天合光能又能否规避好债务风险和资金压力?

注:

2024.10.30,北京商报,《天合光能前三季度净利亏损8.47亿元》

2024.11.01,36氪,《天合由盈转亏,光伏龙头三季报业绩大分化》

2024.11.11,中国能源网,《天合光能2024年三季报点评:业绩阶段性承压 海外战略持续推进|投研报告》

2024.10.18,博望财经,《营利双降,官宣减持,“逆周期”一搏的天合光能会笑到最后吗?》

2024.10.11,新浪财经,《负债1000亿,这家光伏巨头的阵痛,还在持续!》

2024.11.01,环球网,《中国光伏企业众生相:天合光能成巨亏龙头》

本文作者可以追加内容哦 !