昨晚微一篇文章叫《为什么说该给白酒降任务了?》。想表达的意思主要是,过去几年白酒企业通过向经销商等渠道压货来维持利润增长,让财报业绩好看,满足投资者需求。但是由于白酒消费的需求始终较差,只有大约50%的酒被消费者买走,剩余50%的酒一直压在了经销商的手上。

根据调研反馈,在产业整体供需失衡的大背景下,河南、山东等多个白酒主流消费市场出现动销不畅、终端疲软的情况,其中超半数经销商的年度任务完成率只有60%-70%,少部分经销商任务量完成率不到40%。

眼看12月即将到来,去年的酒还没卖完,明年的酒又要开卖,白酒经销商压力山大。所以,就有了那篇文章的标题“为什么说该给白酒(经销商)降任务了?”

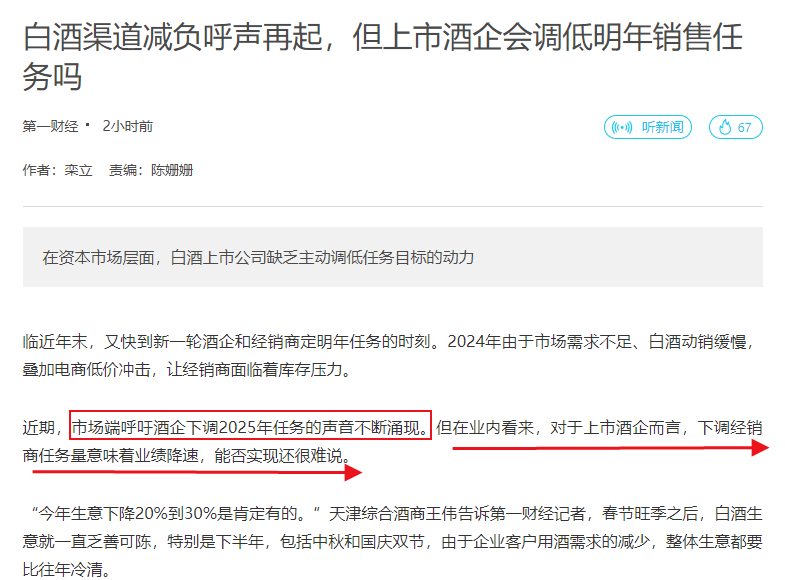

今天第一财经也发表了一篇报道叫《白酒渠道减负呼声再起,但上市酒企会调低明年销售任务吗》。这篇报道也是说了,近期市场端呼吁酒企下调2025年的销售任务量,但是如果上市酒企下调了渠道商的销售任务量,将会导致白酒股2025年的业绩增速下降甚至可能转为负增长,这无法跟投资者和市场交代。

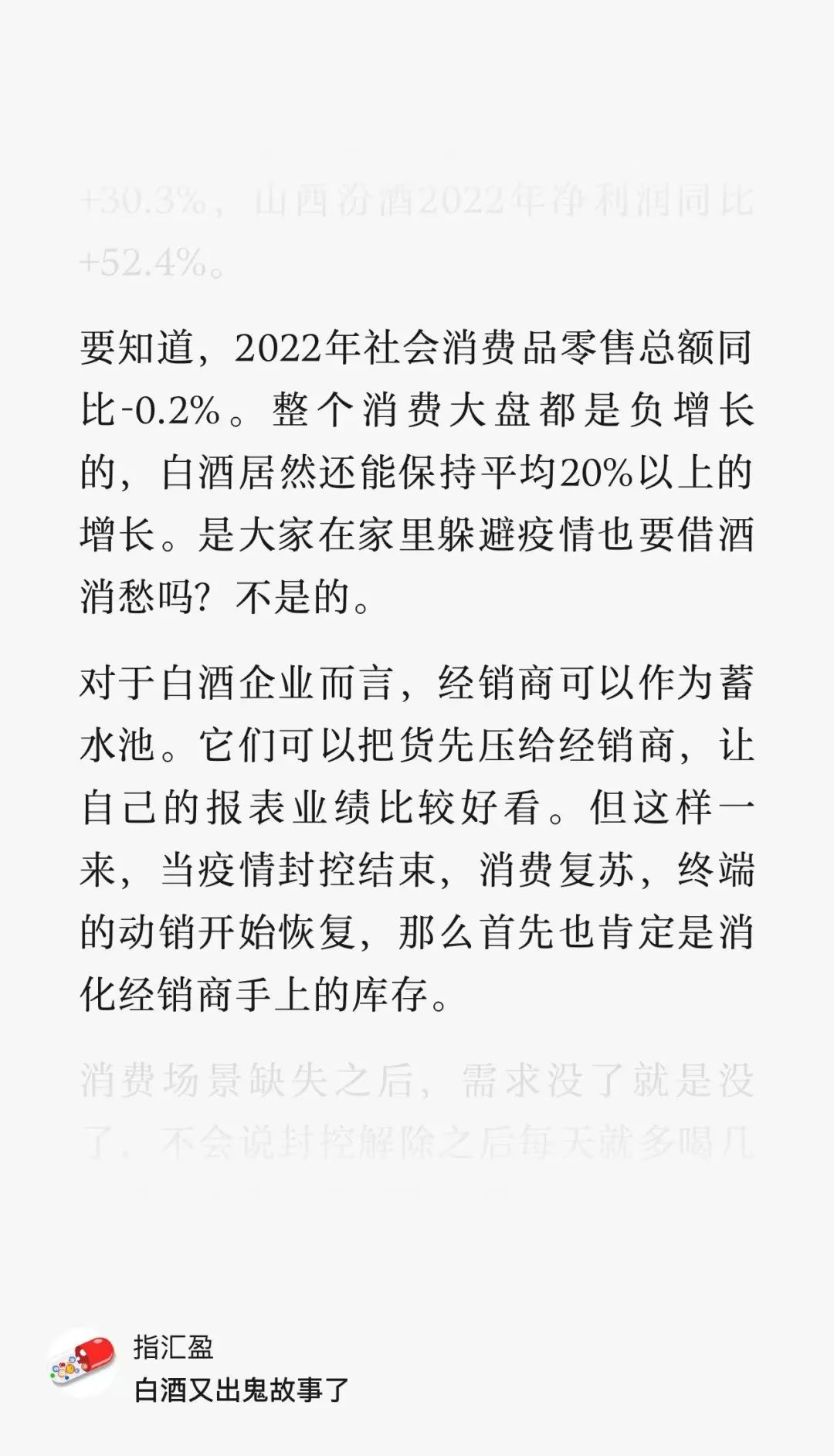

白酒行业压库存的这个风险问题,我过去两年一直给大家反复强调。2023年年初我就写过一篇文章说,2022年社会消费品零售总额同比-0.2%。整个消费大盘都是负增长的,但白酒居然还能保持平均20%以上的增长

不是的。是白酒企业拿经销商当蓄水池。它们把货先压给经销商,让自己的报表业绩比较好看,在整个宏观经济下行的情况下,依然能维持业绩高速增长。但这是一种“寅吃卯粮”的行为,酒的库存如果没有被消费者购买只是压给了经销商,那终有一天会扛不住的。

YQ导致消费场景缺失,需求没了就是没了,不会说放开之后每天就多喝几杯争取把之前没喝的都喝回来。所以,当白酒企业动用经销商作为它们的蓄水池美化财报业绩,那么在未来经济复苏的时候,白酒企业的复苏真实情况也会比大家预期得要更差一些。

何况,YQ结束后,消费复苏的力度也没有很强,反而比很多人预期得要更弱,更加无法有效快速地清理白酒经销商手上的库存。

所以,我很清楚地知道,白酒库存的这个雷终有一天是要爆掉的。所以,自从2021年清仓贵州茅台后,就再也没有去碰过白酒股了,也一直反复地提醒大家小心白酒行业的投资风险。还因此得罪了不少看好白酒股的朋友

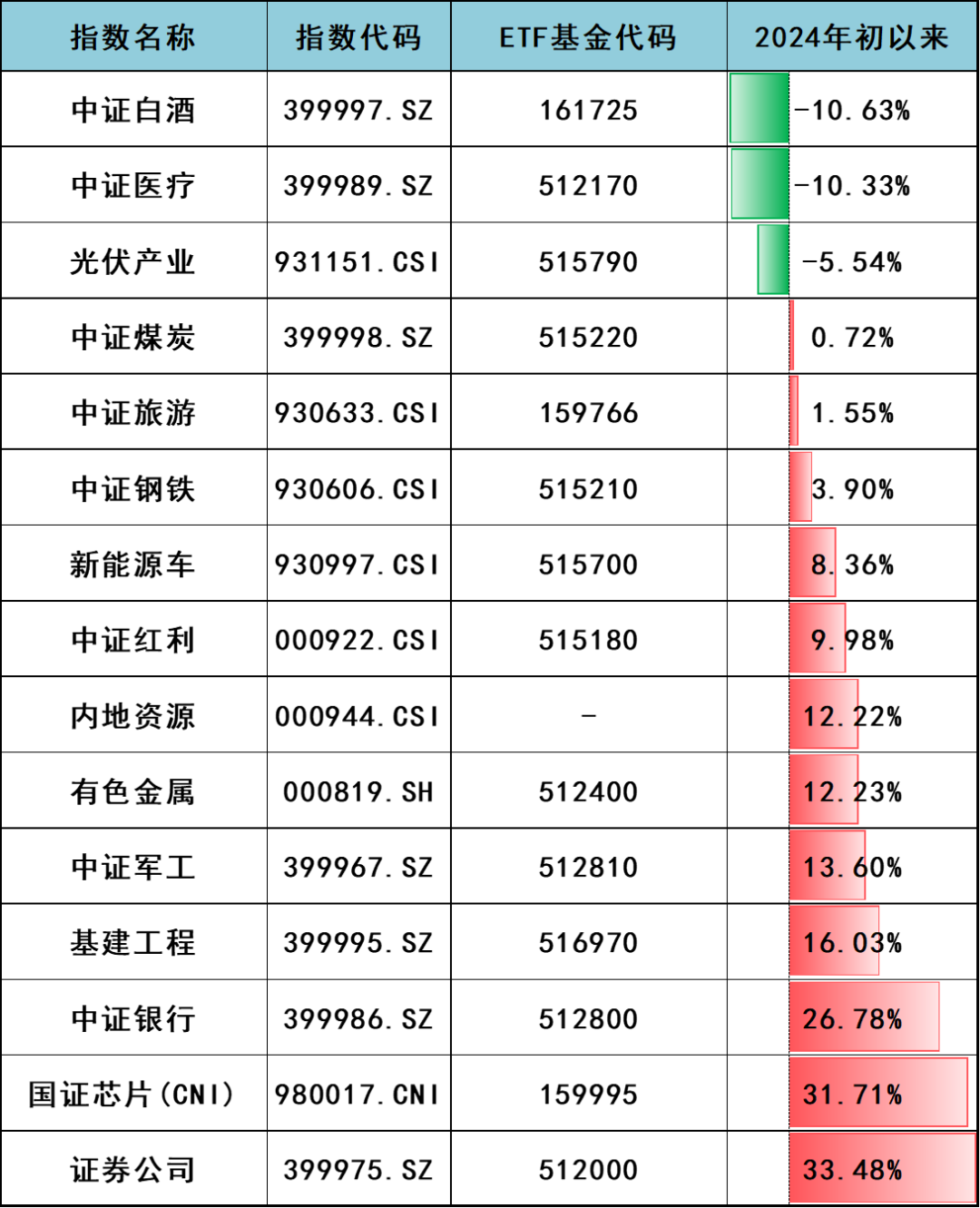

但我觉得吧,一个有良心的投资人,不应该只唱多,还应该在关键时候顶住压力,给大家提醒投资风险。今年以来白酒指数和医疗指数在行业指数涨跌幅名单中并列垫底,堪称卧龙凤雏,算是部分兑现了风险逻辑。

那么白酒行业的基本面到底了么?

应该是到行业调整尾声了,但2025上半年可能还要探底。

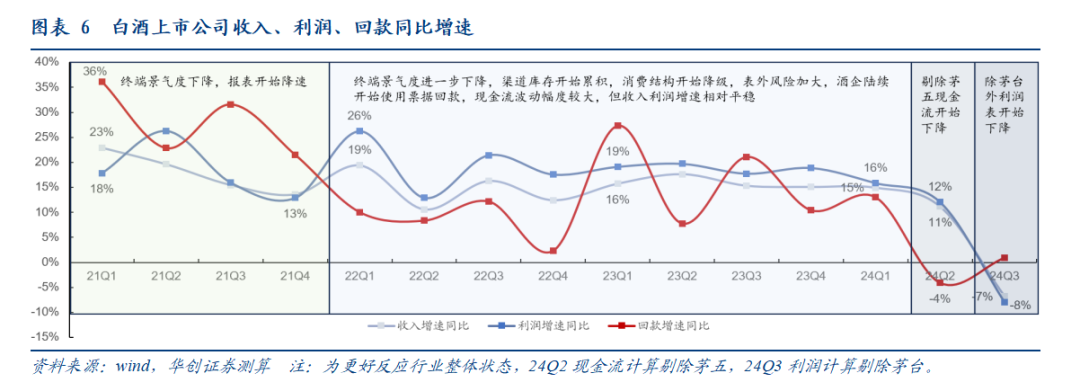

看下面这个图,白酒行业的基本面下行经历了三个阶段。

第一阶段:2021年全年

白酒股的收入和利润增速开始降速,从增长30%逐渐下降到增长10%

第二阶段:2022年-2024年第一季度

为了维持业绩正增长,上市公司开始向经销商压库存,收入和利润增速相对稳定,但现金流开始剧烈波动。

第三阶段:2024年第二季度至今

3、库存压力剧增,白酒股的收入和利润增速出现大幅度下降,甚至部分白酒股业绩出现了负增长,比如舍得酒业2024年前三季度净利润同比-48%。

从最近的情况来看,第三阶段可能仍要持续到2025年上半年,这还得观察白酒库存的去化速度以及商务活动的恢复程度。白酒的主要需求来自宴请、送礼,个人自饮需求是很少的。

我有个建议,长痛不如短痛。

与其通过向经销商压库存的方式来维持上市公司表面光鲜亮丽的业绩增长,还不如减产控货一段时间,让行业迅速出清。股价猛砸一波,利空出尽。牛市来了,股价弹性也大。像现在磨磨唧唧的,各路资金都怕买了会爆雷。牛市来了,虽然也能跟着涨,但涨幅可能就不如其他行业了,持有白酒股的朋友反而更痛苦了。

.....

分享一下其他信息

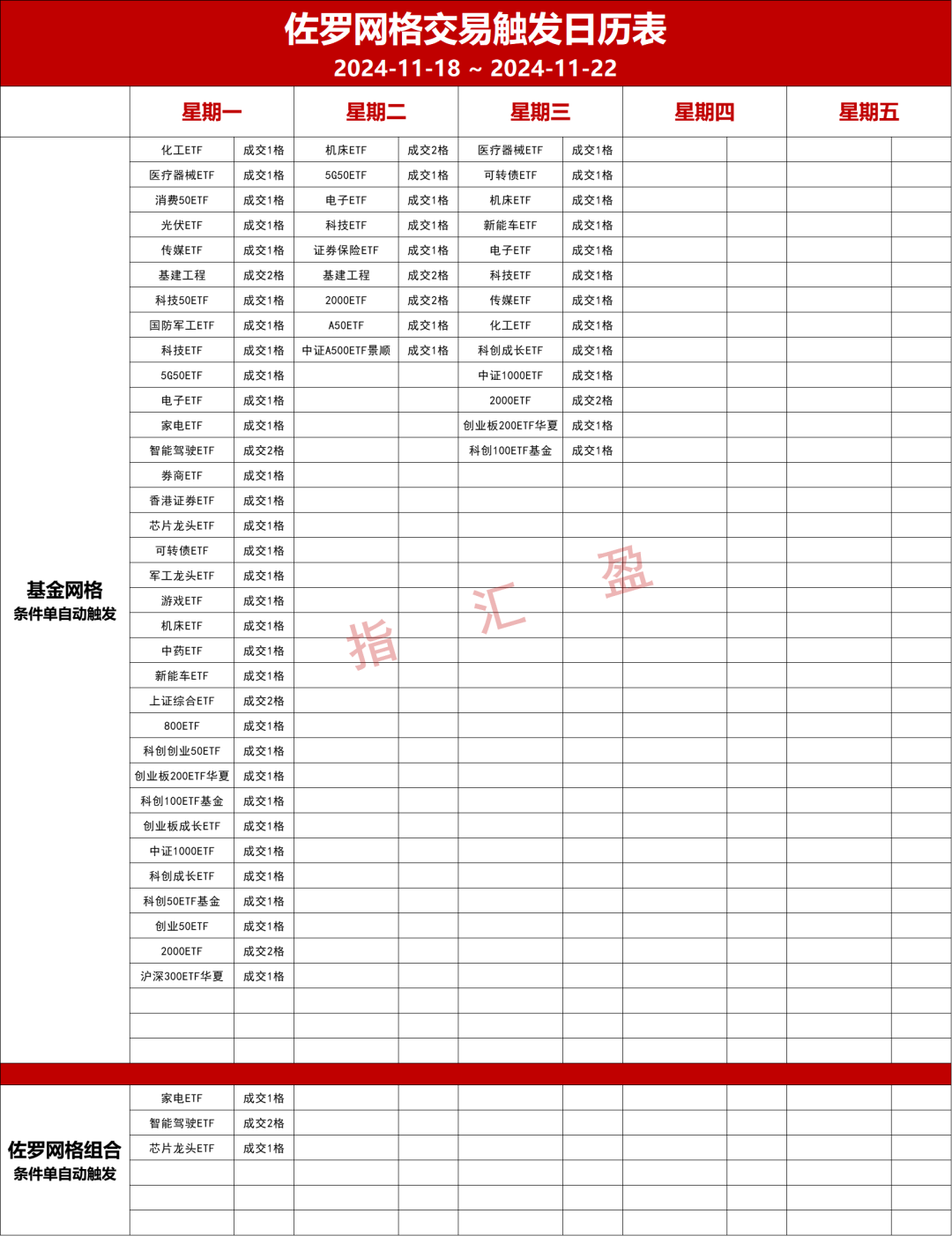

今晚继续给大家展示我们的网格交易记录。下面是佐罗统计的网格交易记录,下面的我们自己跟投的资金会多一些

......

@东方财富创作小助手 #社区牛人计划#$上证指数(SH000001)$$创业板指(SZ399006)$$A50期指当月连续(SGX|CN00Y)$#吴清:长期、短期投资我们都欢迎##前期人气股再度活跃,海能达领涨##固态电池利好不断,投资机会几何?#

本文作者可以追加内容哦 !