前言:作为编制创新的A系列指数新成员,中证A500指数凭借其行业分布均衡、汇聚细分龙头等特点成为了投资者配置大容量宽基的新选择,那么站在当下的估值、经济政策、增量资金等角度看,中证A500投资价值如何?

市场整体出现修复,中证A500关注或已进入长期配置窗口期

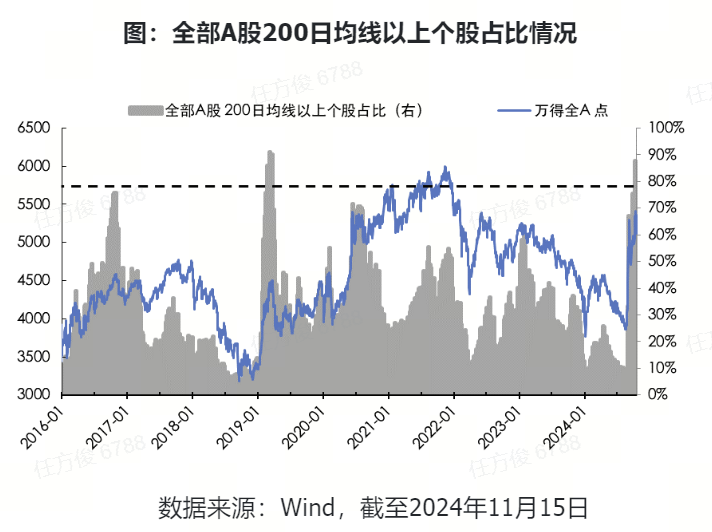

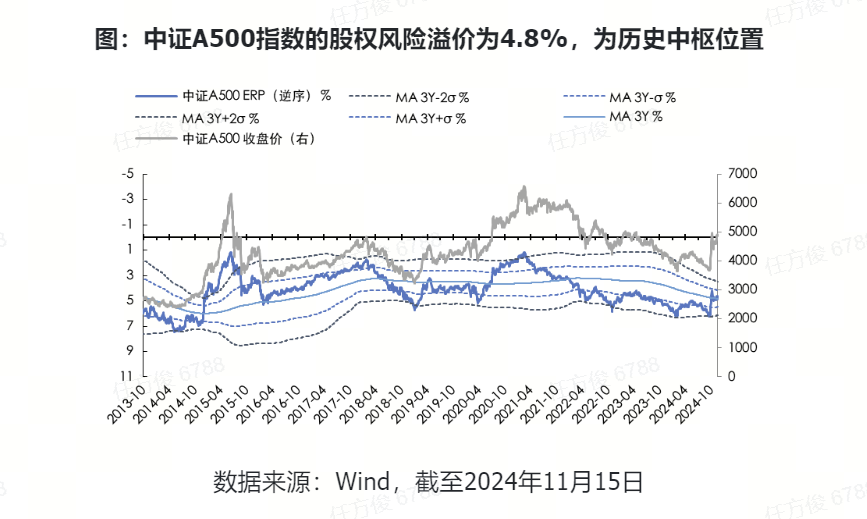

在9月的政策转向前,市场情绪偏低,价格处在200日均线以上的A股数量占比低于10%,但经过约1个月的修复后,市场情绪已明显回暖,该数量占比处于历史中枢偏积极的水平,投资者对权益资产的风险偏好已有所提升。同时以中证A500估值来看,当前其估值(PE-TTM)为14.3倍,处于近10年50%分位,股权风险溢价为4.8%,同样回落到历史中枢水平,快速修复的市场情绪与中枢水平的估值使得中证A500或已进入长期配置窗口期。

政策积极转向,近期基本面已出现明显回升态势

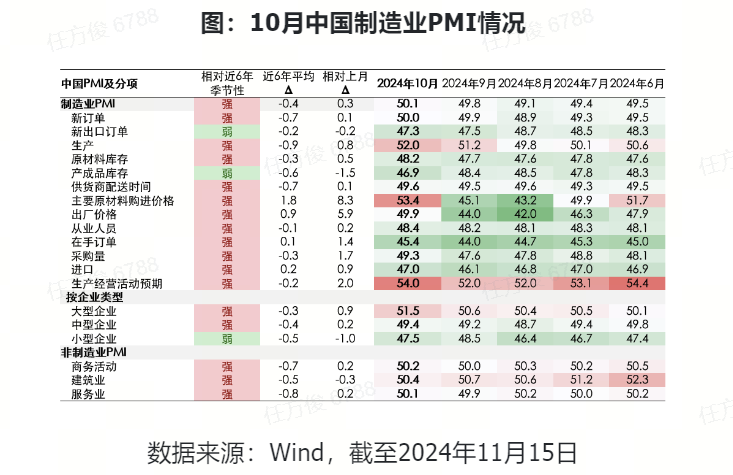

近段时间政策的积极转向已推动基本面出现明显的回升态势,首先从10月制造业PMI看,重回荣枯线以上,同时除了跟外需相关的少数分项,大多分项均呈现强于季节性的表现,30大中城市月度商品房销售面积增速从9月的-32.4%大幅收敛至-3.8%,社零增速显著上升至4.8%,经济回温明显。此外在财政“加力提效”的背景中,地方专项债发行加速,而中证A500指数的方向与央地支出增速差关联度较高,随着后续化债政策的落地,若能够打开地方支出的空间,可能也将对中证A500指数的基本面形成支撑。

增量资金在途,基金发行热度上行且中长期资金逐步入市中

在近期市场政策转向、基本面回温的作用下,新成立偏股型基金份额创近两年新高,仅11月上半月份额成立932.4亿份,基金发行热度上行带来的增量资金仍在途中;另一方面,互换便利与回购增持贷款政策驱动的增量资金仍在逐步入市中,已近60家上市公司积极响应回购贷款政策,回购带来的增量资金规模或也将在千亿级。

中证A500作为创新型大容量宽基,是把握权益资产修复的优秀工具

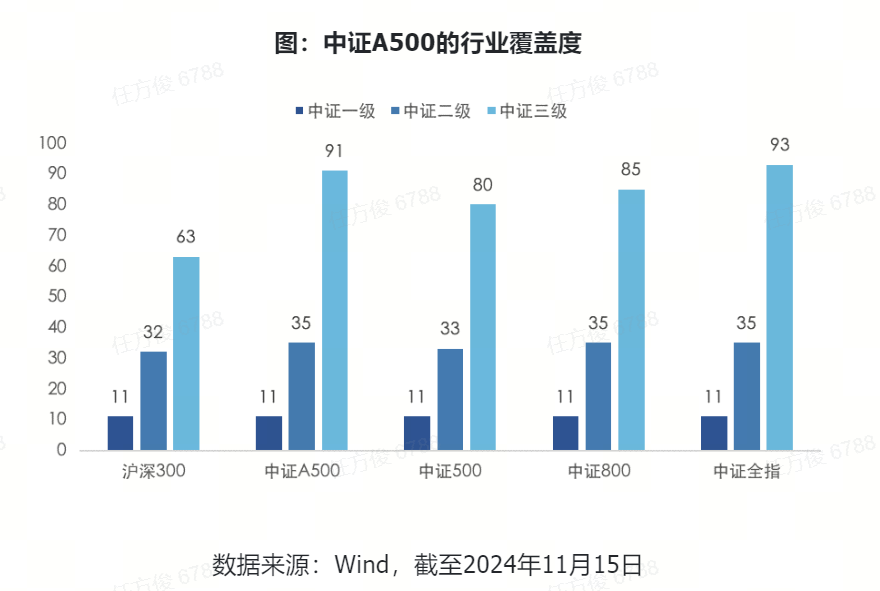

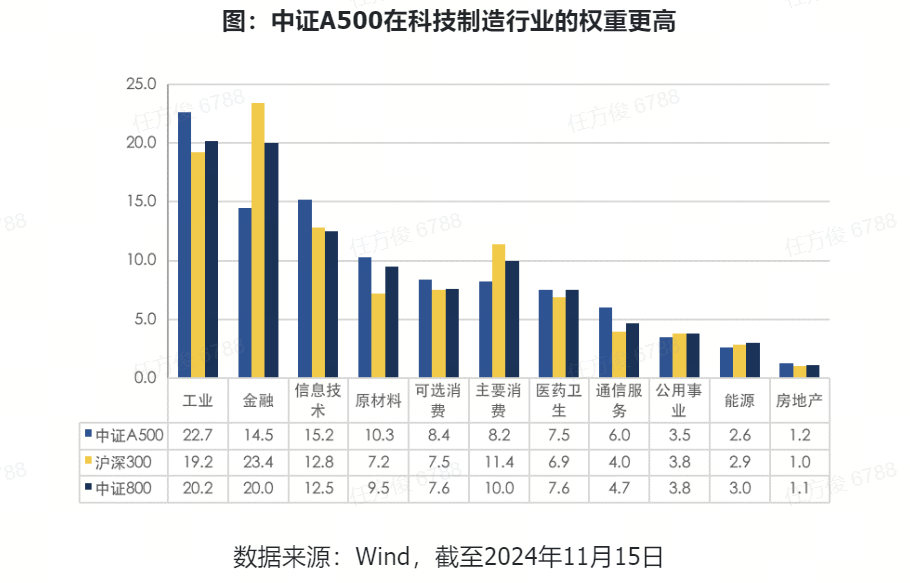

近期发布的中证A500指数,在编制上的创新使其相对传统宽基具备了明显的优点,例如:(1)细分行业覆盖广,93个中证三级行业其覆盖了91个,能够更全面的捕捉新兴行业的机会;(2)行业分布更均衡,在行业权重上,中证A500通过行业中性调整使其权重分布与中证全指基本一致,能够更好的表征A股市场的;(3)精选细分行业龙头,中证A500指数的成份股均是优选在细分行业自由流通市值排名靠前的龙头公司,具备更好的业绩基础。(4)贯彻ESG投资理念,中证A500指数会将ESG评价较低的上市公司剔除,关注公司治理水平,提高选中长期投资价值更高的公司概率。

总结来看,9月以来市场情绪修复、政策积极转向、经济明显回温、资金增量明显。因而当前,对A股代表性强、行业分布均衡的创新型大容量宽基指数中证A500,或值得投资者重点关注。

$中证A500ETF易方达(SZ159361)$

$沪深300ETF易方达(SH510310)$

$金山办公(SH688111)$

#前期人气股再度活跃,海能达领涨#

#吴清:长期、短期投资我们都欢迎#

风险提示:

基金有风险,投资须谨慎。详阅基金法律文件及交易所、结算公司等相关业务规则。

本资料根据市场公开信息整理,不代表易方达基金的观点,仅供参考。也不构成本公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人及基金经理过往获奖经历不预示本基金未来业绩表现。

请投资者关注投资基金的特有风险,如指数基金投资于目标指数成份股的风险及跟踪该指数的目标ETF的风险、指数基金投资风险,包括且不限于标的指数波动风险、ETF(交易所交易基金)及其联接基金投资的特有风险等,在投资基金前请认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。完整版风险提示函详阅易方达官网。

本文作者可以追加内容哦 !