小米Q3的业绩实际是超出市场预期的,我看了大部分研报,预期的数据都比实际低。晚上小米ADR涨的还不错,结果到了实际港股开盘,都是高开低走的戏码,属于港股的传统艺能了。

我们不看股价,单纯的看看这份财报以及小米的发展,作为知名消费电子品牌,其业务发展是应该长期关注的。

一、看看24年Q3业绩

整体上截至2024年Q3实现了925亿营收,创历史新高,净利润63亿。其中手机*AloT营收828亿,同比增16.8%;智能电动车等创新业务营收97亿,截止到9月30日已经交付了67157辆SU 7系列车了,今年目标也更新到了13万辆。

公司一直在推进“人车家”全生态战略,以发挥出各个业务线协同效应。

智能手机Q3全球市场出货量达到4310万台,市场占有率13.8%,由于数据截至9月30日,所以Q4有望受益于小米15系列的发售进一步提升。

同时在研发上也在持续增加,2017-2023年研发费用CAGR达35%,拥有2万多名研发人员。

loT与生活消费产品方面亮点也很多,平板、可穿戴产品、空调、洗衣机等家电出货量同比增长都超过50%。

智能电动车是亮点最多,也是大家最关心的,首先是产能大幅提升,提前实现了10万辆的目标,在规模效应下实现了毛利率的提升,到了17.1%,亏损也收窄到15亿。在10月,Xiaomi SU7系列实现了新势力轿车销量第一、20万以上轿车销量第一和中大型纯电轿车销量第一。

之前市场最担心的就是新能源车成为集团的累赘,毕竟造车这件事是要花大钱的,从目前的财务数据来看不仅没有影响,反而成为强大增长推动力。

一方面,小米的手机和大家电业务在强劲增长,给汽车业务提供了强大的现金流支撑。

另外一方面,造车这件事主要是前期投入极大,包括产品设计、技术研发,原材料购买、汽车组装再到测试等等环节,都需要烧钱。2018年有480多家新能源汽车品牌,但是到了现在存活下来的只有40多家。活的好的就更少了。

小米目前就一款车,但是半年多的时间产能及交付已经能做到单月稳定在2W+了,产能提升带来的规模化效应,让小米单车的亏损迅速从6万缩减到了3.8万。

从销售数据上说明用户认可了小米第一款车,从股价上说明市场认可了小米新的增长点和潜力,从财务数据上说明小米造车是认真的,毛利超过17%,已经是站在了一个较高的起跑点了。

汽车业务已经成为小米的第三曲线,为公司的未来增长打开了巨大的想象空间。

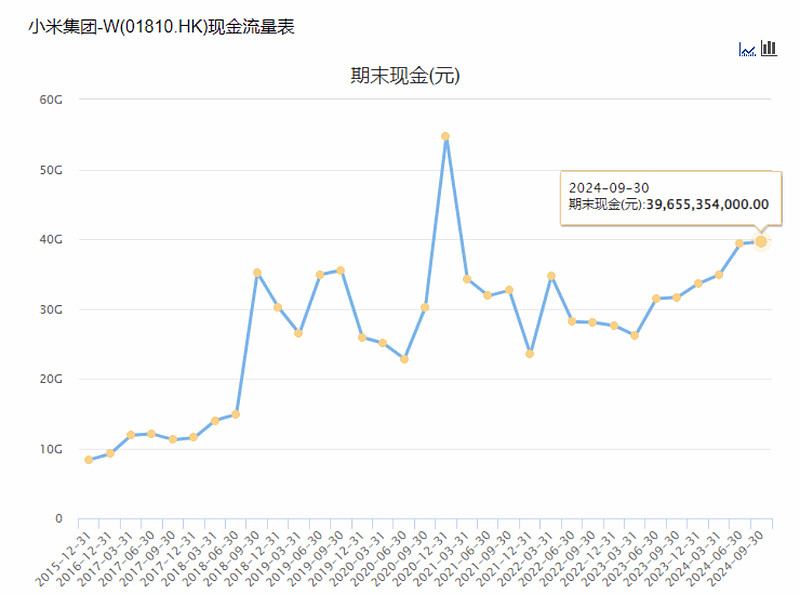

按照截至24年Q3的财报来看,期末现金396亿,已经从22年开始持续提升。

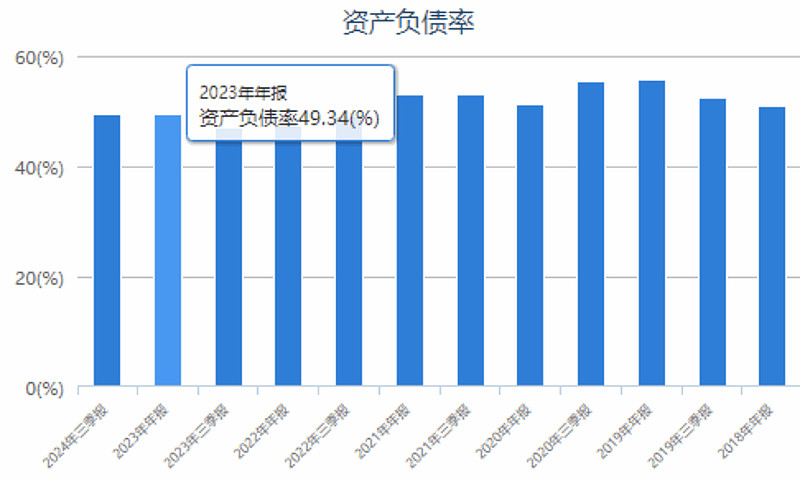

资产负债率自22年之后都保持在50%以下,按照财报中公司现金储备的口径来看已经达到1516亿,基本达到了小米目前市值的五分之一。尤其是对比其他新势力造车公司,小米目前整体的现金储备都更充足,资产负债率也都更健康。汽车制造业是典型的资金人才密集型产业,有充沛的现金流才能更好支持公司核心业务的发展以及后续研发的持续投入,同时健康的财务情况也能支撑各项业务的长远发展。

二、产品向高端化迈进

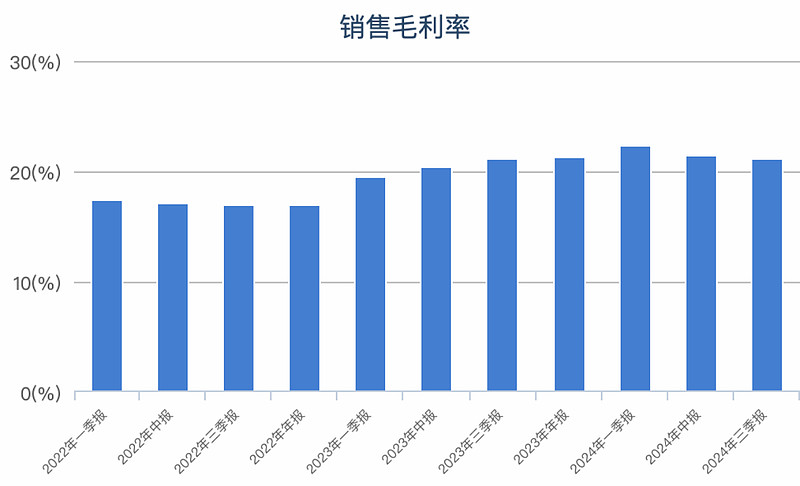

经常追踪小米财报的朋友,估计也都计算的大差不多,主要是各个分部的毛利率会有所波动,带来一些误差。核心毛利率的提升来源于两部分,第一部分是降低供应链成本,第二部分是持续推进产品高端化,从而提升毛利率。

到24年Q3的毛利率是20.4%,整体毛利率是在逐步提升的,主要有四个阶段,第一个阶段是17年之前毛利率都很低,第二阶段是17-20年毛利率在12%-15%浮动,第三阶段是21-22年毛利率在15%-20%浮动,第四阶段是23年之后迈入到了20%以上的阶段。

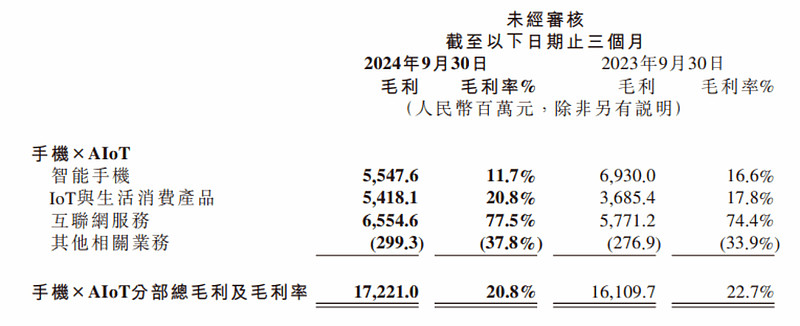

细分来看:

智能手机毛利率11.7%,同比毛利率降幅明显,主要是上游原材料今年涨价比较多,比如存储芯片从一季度就开始涨价,因为库存的问题价格传导到手机上一般2个月左右的时滞,所以Q3差不多是毛利率最低的时候,Q4持平或者恢复到12%-13%的水平。

手机高端化效果也很明显,在大陆4000-5000元价位的手机中,小米份额第一,市占率22.6%,同比提升9.7个百分点;5000-6000元价位的市占率6.9%,同比提升2.4个百分点。新出的旗舰手机小米15系列比14更快的达到了100万台的销量,在全生命周期里应该是优于14年的。

loT的毛利率提升到20.8%,主要是高附加值的产品占比提升。10月底发布会的上出风空调、双区洗双洗烘的洗衣机都卖的很好。

新能源车的24年Q3毛利率环比提升至17.1%,产能快速爬坡,单车的ASP也提升到23.9万,环比提升4.4%,主要是本季度SU7 Pro和MAX的占比提升,估计Q4毛利率还会环比改善。规模效应在小米这体现的很好,如果产能上不去,客户等待时间过长实际是会有较大流失的,但是规模快速上去,在保证质量的前提下,财务状况会快速的改善,现金流充沛,也能反过来在扩充产能,同时也会降低供应链的成本。

小米这几年走的还是挺稳的,从一开始的智能手机切入消费电子;2014年小米发布IoT模组,正式启动IoT平台业务;再到今年发布首款智能汽车。

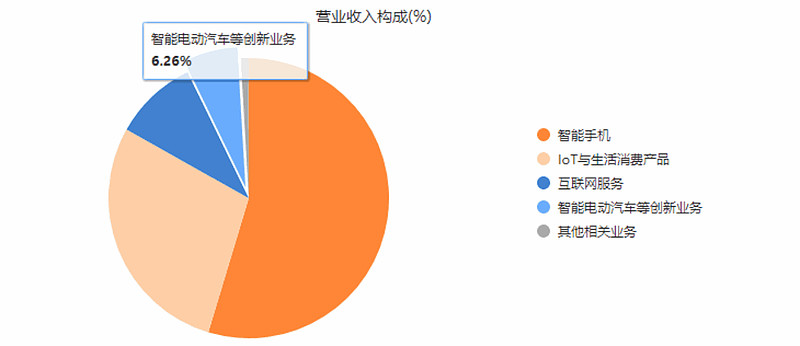

如今智能手机占比54.67%,loT占28.5%,互联网服务占9.64%,智能电动车占6.26%,第三曲线开始崛起。

根据IDC的数据,全球智能手机市场规模在5000亿美金之上,全球智能手机23年的平均售价是438美金/台,随着AI时代的到来无论是总规模还是ASP都有望持续增长。

在大家电领域,2023年的市场规模是3376亿美元,但是呈现出成熟市场/新兴市场七三分的格局,如果我们看全球人口的分布会发现,成熟市场总人口大概在24亿人,而新兴市场人口有55亿人,所以随着全球经济不断的发展,大家电在新兴市场的空间还有很大。

新能源车更不必说,目前全球销量每年9000多万辆,新能源车的占比持续快速提升,年化复合增速有望超过16%,特别是中国汽车已经成为出海三强之一了。

目前小米所发展的三大赛道均是市场容量足够大,天花板很高,空间也大。

三、投资就是投人

我的第一个小米设备是14年买的红米手机,是因为当时看了雷军的新品发布会,是我用实习工资给我妈买的第一部智能手机,花了几百元,后面用了2年多,说实话性价比还是很高的。

同时在那一年小米手机在国内销售了6080万台,成为榜首。

我觉得在投资民企上,很多时候投企业就是投人,一个靠谱的创始人团队,能给上市公司大幅加分。

当初贾跃亭说做生态也说做汽车,雷军说做生态也说做汽车,但是最终一个在美国还在骗,一个已经实现了多项全球领先;周鸿祎说做手机,雷军也在说做手机,但是最终一个变成夹手网红,一个手机单季度销量突破了4300万。。。

最近在看雷军的那本《小米创业思考》,还没看完,但是很有意思,等都看完了,再给大家分享。

小米我觉得做的最好的一点是能从上到下倾听用户的声音,所以才能积累那么多米粉,这些才是企业的基石。从CEO开始直到基层,每一级管理者都到与用户接触的各类一线场景中(包括自有的用户社群、微博等公开社交平台、线下销售场景等),直接倾听不同用户群的声音,亲眼观察口碑的细微变化。

最新小红书很火的一个视频,就是一个粉丝等到雷军出来,要合影,虽然很晚了,但是雷军直接就说好,还问光线暗会不会影响拍照效果,我想这个应该每个企业的ceo都能做到,但是没有几个人愿意去做。

很多核心用户其实都是半个专家,他们对于产品的评价、对于使用的体验、对于竞品的对比很多时候都比专业人士要强,因为核心用户在产品体验上花费的时间是非常多的。能倾听这些人的声音,无论是好是坏,对于公司都有很大的帮助。小米当然也不是次次都出爆款,也有被用户吐槽的设计和功能,但是能及时改正,才是他们不断前进的源泉。

正如同雷军在书里所说:品牌战略、技术和产品战略,以及用户经营战略是公司整体战略在不同领域的投影,当且仅当这三大战略高度统一、“三位一体”时,公司才能持续高速稳健地发展,取得长久的成功。

作者:赛艇队长本文作者可以追加内容哦 !