当主要科技公司(几乎每天如此)希望挖掘AI工具的“圣杯”时,英伟达为其提供了“铲子”(最先进的硬件),这些硬件非常适合用于训练大型语言模型(LLM),这些模型构成了许多主流解决方案的基础,例如ChatGPT,已成为人们日常生活中的常用工具。

自10月初以来,其股价已上涨超过16%。今天,公司发布了2025财年第三季度财报,再次展现了强劲的季度环比和同比表现。然而,截至本文撰写时,其股价在盘后交易中下跌了2%-3%。

超出预期的表现为何仍然不够?

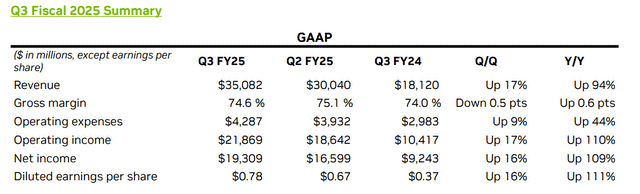

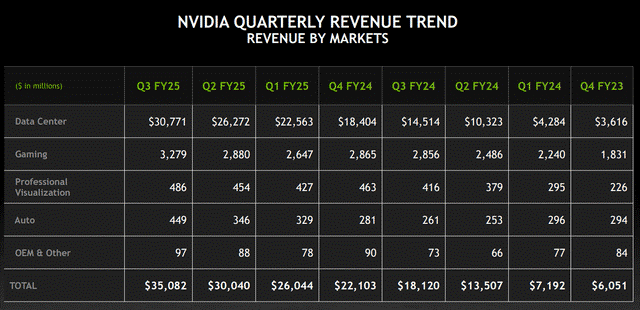

英伟达又一个令人瞩目的季度总收入达到了350.8亿美元,比预期高出19.5亿美元。公司数据中心业务再创季度收入纪录,超过307.7亿美元,同比增长17%(环比)和112%(同比)。

尽管收入动态增长,英伟达依然严格控制成本结构,保持了强劲的盈利能力。该季度毛利率高达74.6%,运营利润率达62.3%(较2024财年Q3增长近485个基点)。

在盈利方面,英伟达的稀释后每股收益环比增长16%,同比增长111%,总结了这一季度的优异表现。

英伟达带来了更多利好消息

投资者需记住,英伟达的数据中心业务在未来几年仍有更多发展潜力。目前的卓越表现主要由其上一代Hopper计算平台(用于大型语言模型训练)架构推动。

收入增长主要来自H200需求的增加。利好消息是,最近公司推出了更先进的架构——Blackwell,相比于之前非常成功的Hopper环境,Blackwell将大幅超越前者的性能。对于不熟悉“Blackwell”这一术语的读者,英伟达于2024年初宣布了该架构。其GB200 NVL72在训练模型速度上提升4倍,实时量提升30倍,能效提高25倍(与H100相比)。

根据英伟达CFO的评论,公司将在2025财年及以后同时供应Blackwell和Hopper产品。正如我在之前文章中提到的,英伟达已凭借Blackwell“大获全胜”,其系统的订单已经排满了未来12个月,这一消息再度得到了确认。

在财务和业务发展方面表现出色的同时,英伟达还为股东带来了另一项好消息:2025财年Q4收入指引超出了市场普遍预期的370.4亿美元,公司预计收入将达到375亿美元,同比增长约70%。

长期投资与短期交易的区别

每到财报季,尤其是像英伟达这样备受关注的公司,我总喜欢提醒自己股市中最精彩的比喻之一:本杰明·格雷厄姆的“市场先生”隐喻。根据他的观点,市场往往是非理性的,容易受到短期事件的情绪波动影响,而这些事件并不会对长期产生实质性影响。

未来几天或几周内,英伟达可能会经历这样的情况,许多投资者和分析师可能会质疑公司是否超出预期的幅度足够大。

也许他们会想,公司是否应该实现同比112%以上的数据中心收入增长?或者是否应该预期下一季度收入增长75%?又或者Blackwell的需求是否应该超出2026财年全年的供应能力,而不仅仅是未来几个季度?

虽然有些投资者会纠结于这些问题(如果这对他们有效,那就祝他们好运),但我倾向于避开这些争论。我没有水晶球,无法准确预测英伟达未来几个季度的收入水平或利润率。然而,我可以得出一些简单而令人放心的结论,比如:

• 英伟达在技术上对同行具有巨大的优势,为AI革命奠定了基础。

• 其高度有效的商业模式体现在收入增长和持续的盈利能力上,这对股东来说至关重要。

• 英伟达将继续超出预期并以动态的速度增长。近期的增长甚至尚未计入其最具创新性的Blackwell解决方案,而这些解决方案的需求已被预订到未来几个季度。

估值展望

作为一名并购顾问(M&A advisor,简单来说就是为企业买卖提供建议),我通常依赖倍数估值法,这是交易过程中一种主要工具。它能够提供便捷且以市场为导向的基准。

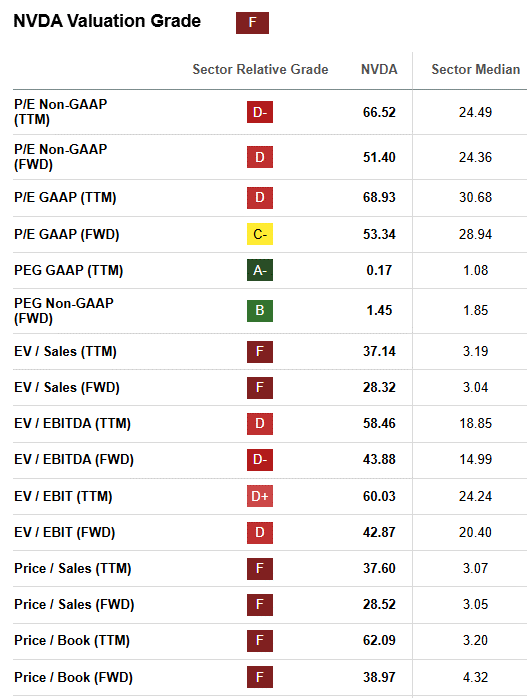

从表面上看,如果仅考虑大多数标准指标,英伟达可能看起来估值过高。按照交易过程中常用的“经验法则”,其前瞻EV/EBITDA倍数几乎是行业中值的三倍。

然而,正如我经常提到的,我们谈论的是英伟达——一个极具吸引力且快速增长行业中的无可争议领导者。如果我的并购经验教会了我一件事,那就是没有一个“正确的”倍数可以应用于某个行业,并据此认为超出中值的企业高估(或低于中值的企业低估)。

我们必须考虑具体的条件和企业的竞争优势。我是否曾参与过以如此高的EV/EBITDA倍数出售类似规模的企业?没有。但我确实有幸参与过20-30倍EV/EBITDA倍数的交易,但这种情况很少见。通常倍数在高个位数到高十几倍之间,但大多数这些企业具备以下特征:

• 规模更小

• 私有企业

• 所属行业吸引力较低

• 不具备如英伟达这般卓越的竞争优势

问题在于——英伟达是否能通过动态扩大财务规模来消化其估值?我相信它能做到,并且只要它继续这样发展,它就仍然属于“买入”范围。

我的结论:你的收获

毫无疑问,我对英伟达持乐观态度。我是长期持有者,从未卖出过一股,并定期加仓。目前,英伟达是我投资组合中占比最高的科技股。

我相信公司在未来几年还有更多惊艳表现可展现,因为Blackwell尚未在财务业绩中体现出来,但其需求却极为旺盛。英伟达的许多客户对推出像Blackwell这样的创新变化感到自豪。

鉴于黄仁勋对英伟达解决方案需求和影响的预期迄今为止准确无误(例如关于Blackwell需求的评论),我非常愿意继续信任他管理下的这家公司以及他的热情和高效:

“AI时代已全面启动,推动了全球向英伟达计算的转变……对Hopper的需求以及对Blackwell的预期需求——全面生产——令人难以置信,因为基础模型制造商在扩展预训练、后训练和推理规模……AI正在变革每个行业、公司和国家。企业正在采用自主AI革命性地改变工作流程。随着物理AI的突破,工业机器人投资激增。各国也已经意识到开发国家AI和基础设施的重要性。”

尽管存在潜在风险因素(包括美联储政策、地缘政治紧张局势、潜在的延误或技术失败,以及股价波动相对较大),但我决定重申对$英伟达(NASDAQ|NVDA)$的“强力买入”评级,因为我相信它是一个长期的赢家。

#英伟达Q3营收超预期,投资价值几何?#

最近我在交易的一只标的是 $可转债ETF(SH511380)$,很适合做波段,而且可转债可以视为普通债券加对应股票的看涨期权。

因此,对于纯债价值部分,利率和信用风险是其最大影响因素,一般而言,利率越高纯债价值越低,反之亦然,信用风险越低,转债违约程度越低;对于股票看涨期权部分,则主要受到正股走势影响,因此经济基本面、居民收入预期、地缘政治等影响权益市场走势的宏观经济因素也将影响可转债市场。

由于可转债兼顾股债两种属性,可转债的投资回撤低于股票,但是涨幅空间又大幅优于债券。

可转债的投资重点在于择时。可转债在牛市中跟随股票指数上涨才是可转债收益的主要来源。而在熊市时,可转债的债性保护,跌的比较少。

没有长期关注市场的投资人,很容易踏空牛市和追高熊市。

市场可转债类型繁多,例如周期、科技等。大家需要结合正股价值选择可转债品种,选择失误容易错失行情。而选择不对,则可能面临失去本金的风险。

比如2024年部分可转债出现了退市、违约等风险。在可转债的投资中需要兼顾信用风险评估和股票研究至少两种技能,还需要观察转债市场的流动性情况。

$纳斯达克(NASDAQ|NDAQ)$

本文作者可以追加内容哦 !