辉煌时期,拉夏贝尔年营收曾超100亿元,门店数量更是一度攀升至9448家。

全文 3488 字,预计用时 3 分钟。

作者|柳萱

编辑|大刀

视觉来源|网络

昔日的“中国女装第一品牌”还是彻底离开了资本市场。

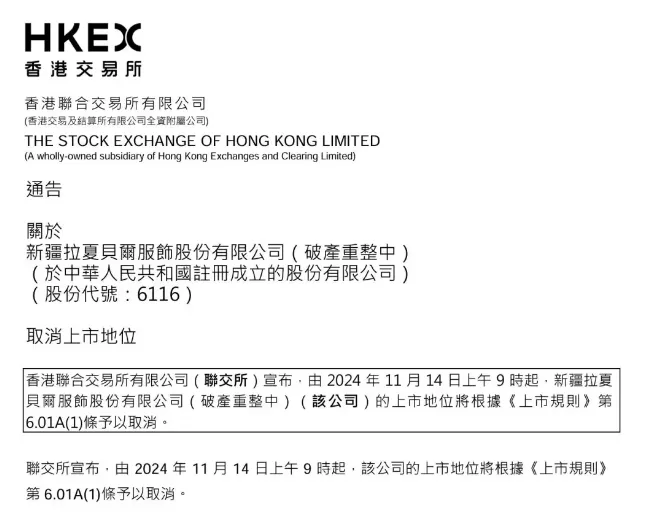

11月14日,中国女装第一股“拉夏贝尔”宣布正式取消公司H股股份的上市地位。

据悉,早在2023年2月7日,拉夏贝尔就已暂停了港股交易。随后的六个月间,由于公司未能满足复牌条件,上市委员会决定取消其上市地位。对此,拉夏贝尔提交了一轮复核申请,但仍未改变最终结果。

拉夏贝尔于1998年由邢加兴创立,是一家专注于大众消费市场的时装集团,以多品牌、全渠道运营为核心战略,旗下有La Chapelle、Puella、7Modifier、La Babit等核心女装品牌,以及POTE、JACKWALK等男装品牌,8EM等童装品牌。

2014年,拉夏贝尔成功在香港股市上市,被誉为“中国女装第一股”。2017年,公司又在上交所主板上市,成为国内首家“A+H”股上市的服装品牌。

辉煌时期,拉夏贝尔年营收曾超100亿元,门店数量更是一度攀升至9448家。

但自2019年起,拉夏贝尔便开始了衰落,六年时间累计亏损近68亿元。2022年,拉夏贝尔在上交所退市,并进入了破产重整程序。直到今年从港交所退市,这家公司彻底地退出了资本市场。目前,拉夏贝尔全国门店已缩至百家。

从女装巨头到负债退市,什么造成了拉夏贝尔的衰落?本文将探讨这一问题。

01.中国版“ZARA”,

败在重资产

拉夏贝尔成长于21世纪初期,此时,距离快时尚这一概念被提出已过去半个世纪之久。

受工业革命的影响,服装供应链在生产效率、制作方式上得到了大幅度的提升,给快时尚的发展带来了极大空间。

ZARA、H&M、MANGO(西班牙快时尚品牌)、优衣库等服装零售商品牌,凭借它们快速捕捉高级时装秀潮流元素的能力,将这些元素重新设计并投入生产,再以平价推向市场,满足了大众消费市场对于低价且时尚的需求,极大地激发了了消费者的购买欲望。

在这一背景下,这批以“快速”、“平价”为核心竞争力的快时尚品牌迅速走出本土,并在全球风靡。

在中国创业的邢加兴捕捉到了这一前沿的商业概念,于是他将拉夏贝尔定位于“中国版ZARA”,并借鉴ZARA的“快时尚+直营门店”模式,成功打入中国大众女装消费市场。

ZARA最显著的一个特点便是门店全部采用直营模式。这样一来,公司总部可以高效地整合零售端与生产端,直接掌握门店销售动态,实现以销定产的生产模式,快速反应市场需求。

拉夏贝尔同样沿用了这一模式,由公司总部直接管理和运营全国各地的销售网点,以标准化的管理规范为消费者提供优质的服务。同时,总部可以充分利用终端销售数据,针对市场变化做出及时且准确的决策,产品开发和设计人员也可以借助这些一线捕捉到的信息,设计更贴合用户心智的产品。

但这种模式也有一大弊端,就是资产过重,风险过大。因此,ZARA在门店选址时一般会选择一二线城市的黄金地段,既能提高品牌影响力也保证了复购率。在扩张上,它也采取稳健策略,门店数量最多时全球也仅有接近7000家,中国地区巅峰时也仅有183家。

在扩张方面,拉夏贝尔则未采取ZARA的保守。自2013年全面转为直营模式后,拉夏贝尔便不断通过全国开店实现快速扩张。财报数据显示,从2014年至2016年,拉夏贝尔的实体门店数量由6887家攀升至8907家,平均每年扩店1000家。直到2017年,拉夏贝尔门店数量达到了最高峰9448家。

庞大的实体资产让拉夏不堪重负,也正是自2016年起,拉夏贝尔就陷入了增收不增利的状况,在快速扩张时期,其固定资产高达17亿元。到了2018年,拉夏贝尔营收虽然突破百亿,却因资产负担首次出现了净利润亏损的状况。

2018年下半年,弊端初显的拉夏贝尔开始改变全直营模式,试图通过加盟、联营的模式再次轻装上阵。但这次改革并未让拉夏贝尔扭转衰落的态势,自2019年起,受环境等多方面的影响,拉夏贝尔陷入了持续亏损的魔咒,6年累计亏损近68亿元。

02.画皮不画骨:

库存之痛,供应链之痛

拉夏贝尔虽然将自己定位为“中国版ZARA”,却未能充分吸收ZARA的核心优势——即其高效的产销一体垂直供应链。

对于快时尚品牌而言,响应速度慢是一个致命的缺陷。然而,在传统的多层级生产模式下,众多品牌的产品从设计构思到加工制作、再到生产完成和最终销售,整个流程耗时较长。这种时间上的延误常常导致产品错过流行期,直至潮流已过才正式上市。

为解决这一难题,ZARA采取了全面自主掌控供应链的策略,覆盖了从设计、采购、生产、物流到零售的每一个环节。这种做法不仅有助于降低生产成本,还能迅速响应市场的时尚潮流。

据悉,ZARA的产品从设计到上架的周期仅为10至14天(一般企业需6个月),其库存周转速度极快,每周可达到约12次(一般企业为3至4次),存货周转天数更是仅为81天。此外,ZARA每年上架的新品SKU数量高达12000个,这一数字远远超过了行业内的其他品牌。

正是基于这样高效的供应链,ZARA才能时时刻刻紧抓潮流趋势,实现较高的销售额。

拉夏贝尔在学习ZARA成功精髓上明显存在不足,它未能构建起一个完全高效的垂直供应链体系,公司总部对于线下门店数据的收集与反馈机制不够敏捷,导致决策响应速度滞后。

同时,拉夏贝尔的产品并非全部依靠自主生产,部分也来自于代工工厂,且其在生产数量上缺乏根据市场反馈进行的灵活调整。更为复杂的,拉夏贝尔还涉足女装、男装、童装等多个品牌领域,这无疑对其生产管理能力提出了更为严峻的挑战。

财报数据显示,2015年至2020年拉夏贝尔的库存周转天数逐年上升,分别为215天、203天、216.7天、248.89天、236.62天以及417.83天,远高于同行150天左右的平均水平。

要知道,对于服装行业来说,高库存就一大隐形炸弹。

其造成的严重后果主要体现在三个方面:首先,它会显著提升仓储成本、人力管理等费用,增加企业的运营负担;其次,长时间的库存积压会导致服饰品质受损,进而削减企业的利润空间,降低利润率;最后,高库存还会使企业面临严峻的现金流挑战,导致资金回笼困难,影响企业的财务健康。

拉夏贝尔自然难逃这一魔咒,其存货量在2014年至2019年上半年的期间内,由13.27亿元攀升至21.59亿元。到了2020年,为了缓解库存压力,拉夏贝尔不得不采取大幅度打折策略,以三折的低价进行清仓销售,这才使得库存账面价值降低至3.33亿元。然而,这一举措虽然有效减轻了库存负担,却也对品牌形象造成了不小的损害。

此后,拉夏贝尔便一步一步走向了破产的边缘。这也再次印证了行业内的一句老话:“十个女装品牌,九个难逃库存之困。”

03.快时尚进入4.0阶段,

创新力是关键

拉夏贝尔的衰落或许将不是个例。

目前,平价服装市场经过层层洗礼,已经入了第四发展阶段,以SHEIN为代表的快时尚电商平台因“小单快反”的极致供应链,重塑了商品成本与时尚反应速度,这给实体快时尚品牌带来了打击。

加之伴随着大环境消费遇冷,市场需求不足,快时尚品牌也普遍不得不面临着消费增长放缓的难题。

今年9月,H&M宣布放弃今年的利润目标;第三季,优衣库中国香港地区的市场收入下滑,经营利润也大幅度减少,就连同一家店的销售额也出现了萎缩现象;时尚巨头ZARA也在慢慢调整中国门店开店策略,开大店减少小店,有些城市甚至只剩一家门店在运营,全球规模缩窄至1811家。

头部们的的最新动向暗示了一个事实:信息的日益透明已经终结了快时尚品牌过去那种“引领时代潮流”的独特优势。如今,消费者更倾向于通过线上平台,只需简单点击几下,就能轻松购买到各大服装品牌的最新流行款式。这导致品牌们不得不减少重资产,以避免库存的积压。

况且,lululemon、始祖鸟等高端奢侈品牌引领的户外运动风潮,正一步步蚕食快时尚的市场份额。面对这样的市场环境,未来的品牌唯有通过不断创新,才能寻找到新的增长动力和发展空间。

有一家品牌在近两年的崛起给了行业增长一个指向标,它就是中国本土快奢时尚品牌Urban Revivo(以下简称UR),在快时尚和轻奢之间找到了锚点,实现品质比快时尚更高,但是价格要比轻奢性价比高。同时,借助中国广州成熟的供应链体系,UR能够将供应链缩短至6天。

相比于ZARA等海外品牌,UR更能了解中国本土消费者的穿衣需求。同样,SHEIN也因为凭借极强的数据分析能力,迅速抓紧了流量红利在海外市场快速崛起。

正如UR创始人李光明所说:“快时尚的未来,取决于企业是否有创新创变和洞察趋势的能力。”【供应链范式】

图片来源:

pixabay

参考资料:

1、《从“黄金时代”,快时尚的出路在哪里?》,时尚商业洞察

2、《揭秘zara:从代工厂到全球快时尚巨头,zara 做对了什么?》,黄丙豪商业笔记

3、《被称为“中国版ZARA”的拉夏贝尔,究竟发生了什么?》

4、《从森马、美邦到拉夏贝尔,服装品牌的库存之痛》,中服圈

5、《从ZARA到SHEIN:快时尚的第四浪,迫近退潮》,锦缎

6、《SHEIN的利润也下滑,快时尚的风在往何处吹?》,松果财经

7、《突发!广州杀出超级独角兽:老板开服装档口》,铅笔道

8、《UR李明光:快时尚不会灭亡,正在二次创业》,中国企业家杂志

本文作者可以追加内容哦 !