撰文丨一视财经 晓宇

编辑 | 高山

如今的光伏产业,进入了“乍暖还寒”的时节。

过去的几个月,光伏行业接连召开了多场闭门会议,就低价恶性竞争——这一困扰光伏行业发展良久的顽疾展开了深入探讨。

光伏协会发布通告称,光伏组件低于成本投标中标涉嫌违法。同时公布,0.68元/W的成本,已经是当前行业优秀企业在保证产品质量前提下的最低成本。

这是光伏行业从无序竞争向有序发展转变的重要一步,也预示着光伏企业在资本市场正在回暖,这为排队上市的光伏企业们带来了一丝曙光。

上市进展缓慢

日前,从上交所官网了解到,正泰安能数字能源(浙江)股份有限公司(简称“正泰安能”)的IPO审核状态已变更为“中止(财报更新)”,资料更新的时间是2024年9月30日。

2023年,光伏行业迎来了一波上市潮。天合富家、正泰安能及阳光新能源三家公司先后宣布了各自的IPO计划。

其中,正泰安能主要从事户用光伏能源运营与服务,累计用户数已突破120万户。2023年报告期内,正泰安能实现营业收入296.06亿元,净利润26.03亿元,户用光伏装机容量12.6GW,同比增长67.1%,对应2023年市占率为29.0%,市场排名第一。

正泰安能由正泰电器(601877.SH)控股,系正泰电器的户用光伏开发运营主体。本次上市属于分拆上市情形,即“A拆A”。

作为正泰系“最挣钱”的子公司,2020年至2023年,正泰安能实现营业收入分别为16.33亿元、56.31亿元、137.04亿元及296.06亿元;实现归母净利润2.53亿元、8.67亿元、17.53亿元及26.04亿元。

尽管正泰安能的业绩表现优异,但其上市之路并不平坦。

据悉,正泰安能的IPO申请材料已于2023年9月获得上海证券交易所受理,且上交所在当月28日发出第一轮问询。正泰安能及其保荐机构于2024年1月16日完成了回复意见。

截至目前,正泰安能第一轮回复已经过去将近10个月,第二轮问询尚未见踪影。

同样,自天合富家和阳光新能源启动了上市辅导工作后,亦迟迟没有进展。

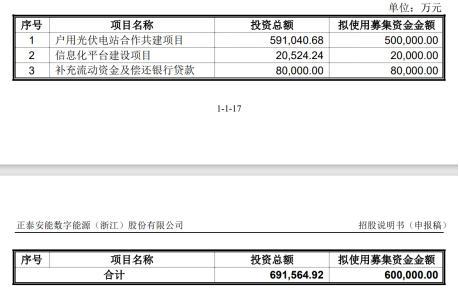

招股书显示,正泰安能本次IPO拟发行不低于2.7亿股,不低于发行后公司总股本的10.00%;募集资金约60亿元,主要用于户用光伏电站合作共建项目、信息化平台建设项目、补充流动资金及偿还银行贷款。按正泰安能理想发行计划来看,若成功发行公司市值将达到600亿元。

值得注意的是,正泰安能的客户较为集中。2020年至2023年上半年,正泰安能前五大客户分别贡献了12.37%、54.77%、72.37%和77.72%的销售金额。其中山东祺泰新能源为受正泰电器董监高近亲属控制或重大影响的公司,为2020年的第四大客户,为正泰安能贡献了2979.87万元的销售金额,占当年总销售金额的1.82%。

此外,正泰安能还向山东祺泰新能源、滨州市祺泰新能源科技有限公司、济宁祺泰新能源科技有限公司、东营市祺泰新能源科技有限公司以及潍坊祺泰新能源科技有限公司等五家公司采购电站安装开发服务及运维服务,报告期内涉及采购金额分别为0.90亿元、1.65亿元、1.87亿元和0.63亿元。而上述公司也都是受正泰电器董监高近亲属控制或重大影响的公司。

对于上述关联交易,正泰安能在招股书中表示,前述五家公司位于山东省,在当地拥有一支专业且完备的团队,有利于公司业务在当地的开展,该等关联交易具有必要性及合理性。发行人根据区域业务开发情况统一制定并发布代理商价格政策,关联交易定价公允。

值得注意的是,在正泰安能的招股书中,类似的关联交易并不少见。招股书显示,报告期内,正泰安能向关联方采购商品的重大关联交易主要系向关联方采购光伏组件、逆变器、电表箱和电线电缆等光伏电站主辅材。其中,电线电缆方面的关联采购占同类交易的比重连续三年超过97%。

正泰安能的实控人是知名温商南存辉,如果IPO顺利,南存辉将收获继正泰电器、通润装备后第三个A股上市公司。

除此之外,天合富家、阳光新能源的IPO进程也同样缓慢。目前,二者均处于IPO辅导阶段,尚未进入正式的IPO申请和审核流程。

“内卷”加剧

随着光伏行业“内卷”现象加剧,光伏行业交出的2024上半年业绩答卷差强人意。价格跌破了成本线,导致多家头部企业陷入亏损困境,光伏企业的IPO进程变得更加谨慎和缓慢。

光伏龙头企业遭遇了前所未有的挑战。隆基绿能实现营收585.93亿元,同比下降37.73%,净亏损52.43亿元,上年同期为净利润91.78亿元;通威股份净亏损39.73亿元,上年同期为净利润163.02亿元。这两家企业的亏损主要受产业链价格持续大幅下降和存货减值计提的影响。

特变电工、晶科能源等企业在营收方面同样承压。特变电工2024年前三季度前三季度公司实现营业收入722.8亿元,同比下降1.79%,净利润42.97亿元,同比下降54.17%;晶科能源2024年前三季度实现营收717.7亿元,同比下降15.7%,归母净利润12.1亿元,同比下降80.9%。

阳光电源、正泰电器表现出了一定的韧性。阳光电源2024年前三季度营收约499.46亿元,同比增加7.61%;正泰电器2024年上半年实现营业收入289.88亿元,同比增长4.08%;前三季度,正泰电器营业收入达到464.09亿元,同比增长8.89%,净利润34.98亿元,同比增长16.93%。

据中国金融信息网显示,2024上半年,138家光伏上市公司归母净利润合计149.6亿元,90家企业净利润下降,48家企业出现亏损,头部组件厂商营收和净利润均大幅下降。

当前面临的困境是多因素共同造成的,供需失衡、技术迭代加速、人才和技术外溢均带来了不小的挑战。

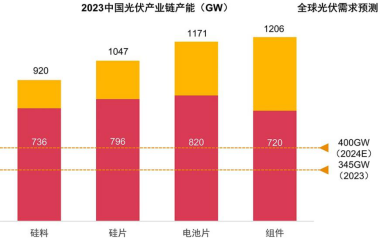

目前,产能过剩和价格下行成为行业面临的主要挑战。2024年全球新增装机容量预计约400GW,我国产业链产能已远超此需求,供大于求的局面将持续。

协会发布通告是行业自律的体现,意在遏制低价恶性竞争,促进光伏行业的健康有序发展。然而,仅凭此规范难以全面规范市场。光伏产业链复杂,各环节成本和利润诉求不一,单一规范难以适应整个产业链的多样性。

同时,光伏行业正处于市场调整期,业内普遍认为,复苏还需一年甚至更久,市场行情的持续性和“反内卷”实际效果还有待审视。

光伏产业现状

当前,光伏产业正处于一个重要的转折期。今年1-9月,我国光伏发电量和新增装机数据均显著高于全国电力行业平均水平。

中国光伏行业经过近50年的发展,已经从依赖补贴的起步阶段,发展到平价上网的成熟阶段,并在全球产业链中处于领先地位。

图片来源:普华永道中国

然而,行业规范的形成始终是一个漫长的过程,这迫使企业寻求新的利润增长点和成本控制方法。

当前光伏产业链正经历价格的剧烈调整,其中组件和硅料价格的大幅下降对中上游制造商的利润造成了直接影响,导致行业利润空间收窄,进而触发了行业洗牌。

在这样的市场环境下,头部光伏企业采取了产业链延伸战略来应对挑战,通过扩展到价值链的更多环节,光伏企业看到了拓展业务、增加附加值的机会。

例如,进军以光储、储能业务为代表的“第二曲线”新战场。今年1月—9月,阿特斯大型储能产品出货4.4GWh,其中第三季度出货1.8GWh,出货量和单位净利润均创单季历史新高。公司称,储能板块净利润环比二季度实现高速增长,为第三季度整体业绩作出了突出贡献。

值得注意的是,随着可接入容量趋于饱和,部分中西部省份有望成为新的市场。企业在进入市场时需要结合自身资源和市场机遇进行精准定位。

中国循环经济协会可再生能源专业委员会副秘书长王卫权表示,解决分布式光伏的消纳压力是一个综合性问题,消纳难归根结底是大电网的灵活性不足,储能可以解决电源侧问题,但对电网侧带来的影响也需考虑。

同时,数字化转型成了光伏企业破局的关键点之一。将智能技术与传统运维服务相结合,企业可提供远程综合诊断、智能一体化运维、资产管理委托服务等增值服务,以此提高电站发电量,改变运维单价低的状况。

本文作者可以追加内容哦 !