作者:徐风,编辑:小市妹

随着“双十一”落下帷幕,波司登也发布了战报,在天猫服饰品类破亿俱乐部中位列第二,仅次于优衣库,同时也是多家羽绒服品牌中唯一家成交额突破10亿的品牌。

波司登这一成绩固然亮眼,但近年来市场对其多元化、四季化和高端化转型失利的质疑声从未间断,还因持续走高的产品价格被称为“羽绒服刺客”。诸多挑战下,波司登的高端化困境依然有待破局。

【涨价“哲学”】

作为一家成立近半个世纪的老牌服装品牌,波司登的成长历程有诸多值得称赞的地方,包括从一个国民大众品牌到坐上高端羽绒服的头把交椅,并被认为是服装界成功转型的标杆案例。

波司登转型之路由来已久,早在2007年登陆港股后就被质疑过于倚仗羽绒服主业,为打破对单一业务依赖,破除羽绒服标签,波司登不断尝试多元化,通过一系列收购与扩张举措,快速布局了男装、女装、童装等领域,还通过合资的形式引进Petit main、BOGNER等国外品牌,大力扩展了品牌矩阵。

创始人高德康此前更是明确指出,要将非羽绒服的产品比例增加到40%以上,成为波司登的新增长引擎。

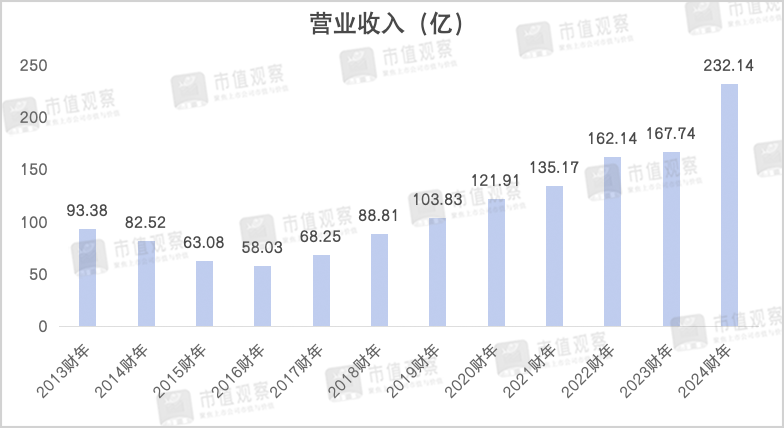

然而,波司登一系列举措效果并不理想,由于品牌老化,大众化的定位渐渐疏远主流时尚消费群体以及市场竞争的白热化,业绩不仅没增长,在2013-2016财年间还出现了营收连续下滑的情况。

到2018年波司登再次调整战略,正式提出了“聚焦主航道、聚焦主品牌、收缩多元化”的发展方向,并制定了羽绒服品牌的高端化转型战略,业绩才逐渐有了起色,此后营收持续保持正增长。

在最新的2024财年(统计周期为2023年4月1日至2024年3月31日),波司登营收达到了232.14亿元,同比增长了38.4%;归母净利润达到30.74亿元,同比增长43.7%,规模均创出历史新高,增速有加速趋势。

回看波司登的高端化历程,通过更换LOGO、联名世界级IP、邀请明星代言、亮相顶级时装周等手段,产品直接对标加拿大鹅和Moncler,完全改头换面走在年轻化和时尚化前沿,朝着高端奢侈品目标进发。

直接结果就是涨价,涨价,再涨价。

据券商研究显示,2020-2022年,波司登售价在1800元以上的产品收入占比已经从27.5%提升到了46.9%,超高端的户外登峰2.0系列一经推出最低价格便在万元以上。同时管理层还表示未来还会继续加码3000元以上的中高端羽绒服。

而当前,波司登的涨价进程已经开始遇阻。

【高端化遇瓶颈】

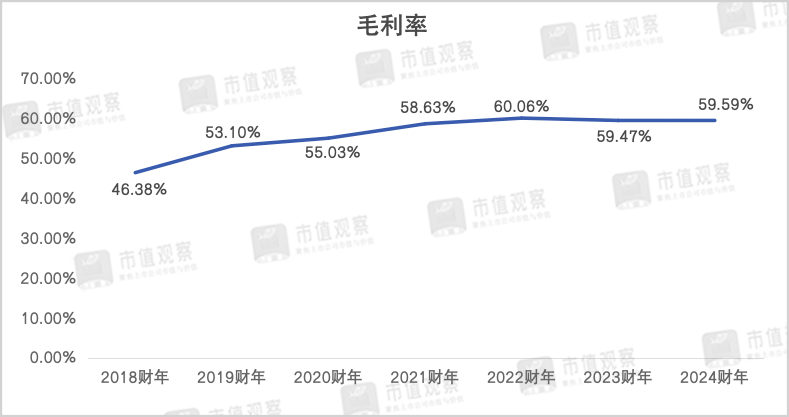

随着波司登产品的一路涨价,毛利率也水涨船高。早在2018财年尚在46.38%,到了2024财年便增长到了59.59%。

需要注意的是,2024财年波司登毛利率虽然相比2023财年提升了0.1%,但主营的品牌羽绒服业务却下降了1.2%至65%,其中波司登的品牌毛利率由70.8%同样下降了1.2%至69.6%。

对于波司登品牌毛利率下降的原因,公司解释为批发业务的占比提升,而批发渠道毛利率相对于直营渠道更低,这也从侧面说明了公司为应对竞争,选择扩宽品牌的销售渠道而进行了让利。

波司登品牌毛利率下降的背后,反映了其高端化进程越发艰难。一方面,羽绒服作为季节性极强的刚需产品,低频的消费属性相较于其他品类更为凸显,近年来赛道竞争也日益激烈。

赛道玩家既有鸭鸭、雅鹿、波司登等传统国货品牌,也有加拿大鹅、盟可睐、Moose Knuckles等海外品牌的入侵,更有骆驼、李宁等一众实力户外品牌入局,还有优衣库、海澜之家、朗姿等四季服饰品牌的不断加码,甚至K12教育龙头猿辅导也跨界推出了SKYPEOPLE,主打高端商务品类。

尤其是千元以上的中高端产品线,在海外高端品牌的示范效应下,不仅波司登,其他品牌也在通过精细化材质和多元化营销策略向中高端化进军,就比如鸭鸭的Goose系列,以及骆驼、李宁、安踏、lululemon等运动品牌,再叠加原材料鸭绒、鹅绒的不断涨价,由此造成了羽绒服越卖越贵,千元以上销售占比不断提升。

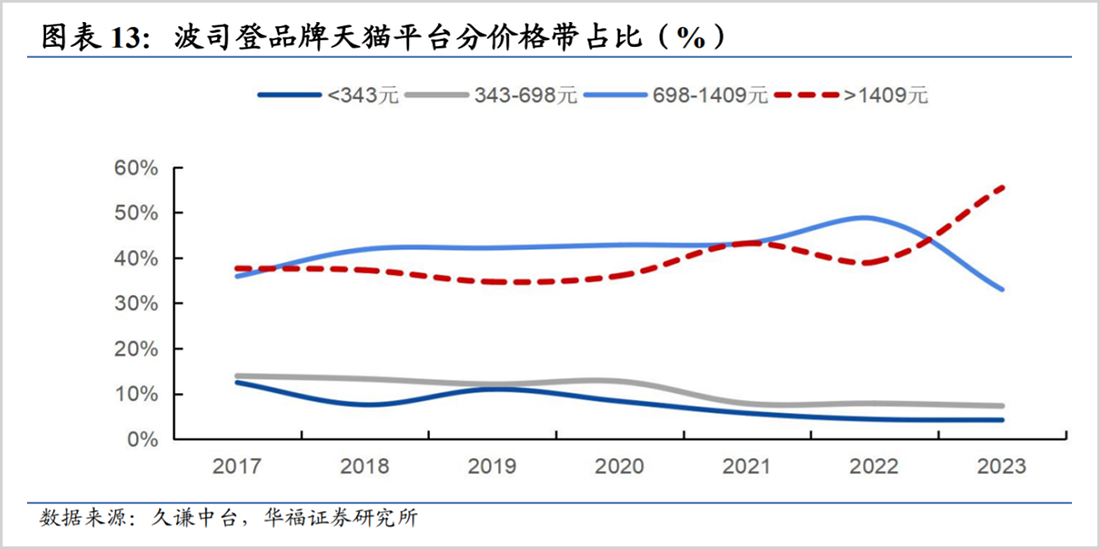

据华福证券数据,在天猫平台女装羽绒服类目下,1409元以上的产品销售额占比从2017年的38%提升到了2023年的55%。

波司登毛利率下滑还与的大环境、消费者对高价羽绒服的抵触以及消费观念的改变有关。面对价格越来越贵的羽绒服,消费者日渐理性,开始走性价比路线,2023年底军大衣和花棉袄爆火也说明了这一点。

相比价格过万的海外高端品牌,高价的国货品牌更容易被诟病,正是由于一众品牌纷纷选择冲向中高端,从而给了诸如鸭鸭这样的大众品牌的崛起之机。

对于波司登而言,是在产品价格对标加拿大鹅和盟可睐后,与自身的品牌调性逐渐脱节,消费者开始不买账。

据此前新华网财经报道,对于“国产羽绒服卖到7000元”的热门话题,遭到了诸多网友吐槽,“7000可以买一车鸭回来拔毛加工”“两个月工资才够买一件羽绒服,这个冬天不过也罢”“卖7000,里面的毛是仙鹤毛?”甚至有网友还表示,“我99元的羽绒服也很好”。

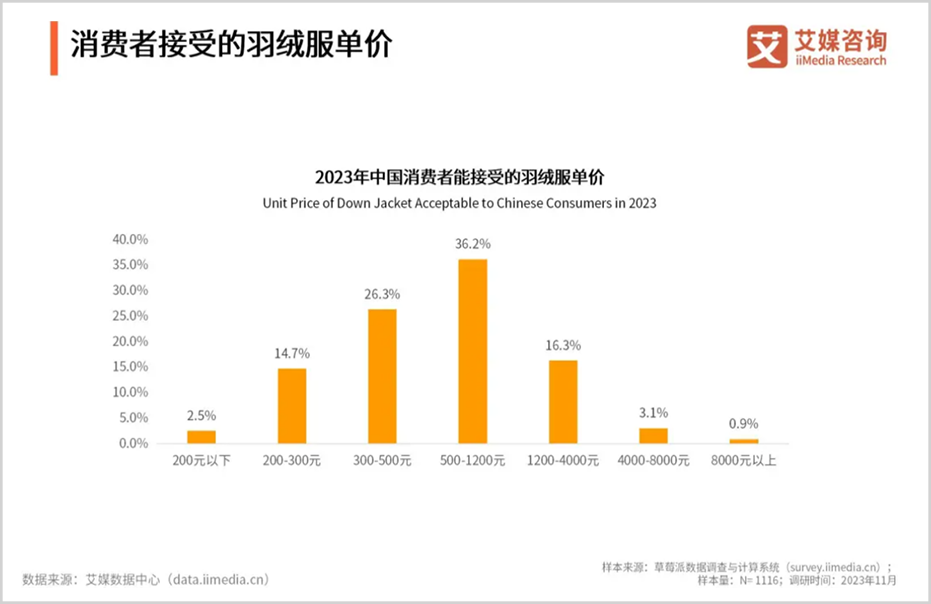

对于持续走高的羽绒服价格,艾媒咨询在2023年的分析报告中指出,有将近八成消费者愿意接受1200元以下的羽绒服。而选择1200元以上价格区间的消费者占比只有20.3%。

此外,从波司登线上高价羽绒服的销售情况也能看出来。在天猫平台的波司登旗舰店上,月销量最高的是一款券后价格近300元的秋冬款羽绒服,当下登峰系列价格已经下探到7000元左右价位,但也鲜有人购买,而极寒系列销量也没超过三位数。

更值得重视的是,近年来波司登庞大的营销开支对高端化转型和营收增长的推动也功不可没。

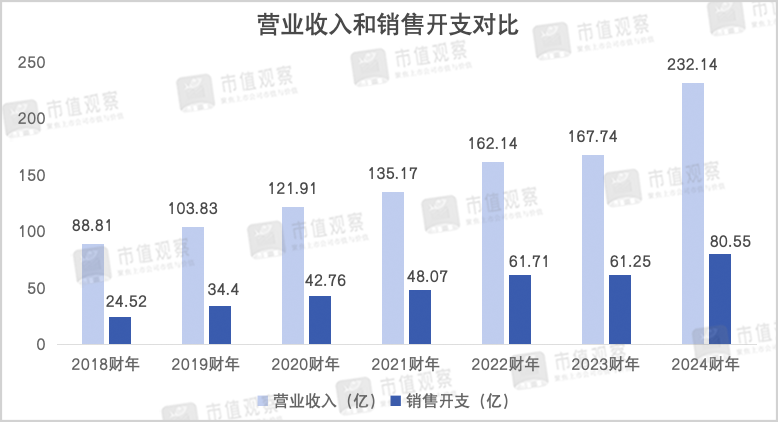

据统计,2018-2024财年,波司登的销售及分销开支由24.5亿增长至80.55亿,规模增长了2.29倍,占营收比例从27.6%上升到了34.7%;而同期营业收入从88.81亿增长到232.1亿,仅增长了1.61倍。且就在2024财年营收增长38.4%的同时,营销开支也相应增加了31.5%。

对于当前波司登面临的高端化瓶颈难题,本质还是出在了增长动能上。

【挑战不止高端化】

波司登在高端化转型取得的成效固然值得称赞,但转型之后原有中低端市场的失守也是一次不小的战略失误。

就拿波司登在大众市场强有力的竞争对手鸭鸭来说,当2018年波司登决定走向高端之时,鸭鸭则继续坚守大众路线,2019年全渠道销售额仅为4亿元,为同期波司登121.91亿营收的1/30,线上GMV仅为8000万。与波司登根本就不在一个规模量级上。

但在2020年鸭鸭完成了第二次股份重组之后,实现了蜕变,其“关键先生”樊继波收购了鸭鸭集团并出任董事长。樊继波此前在电商运营领域经验丰富,曾操盘过雅鹿的线上运营,完成了20亿元成交额的战绩。

在掌舵鸭鸭之后,樊继波继续将重心放在了线上,尤其是抖快等短视频平台,线上GMV呈现了爆发式增长,当年便增长到了35亿,2021年靠着主播在雪山上边吸氧边直播的新颖方式快速出圈,线上GMV达到了80亿,到2023年更是超过了150亿,在短短4年间便拿下了国产大众羽绒服市场市占率第一的位置。

值得一提的是,这150亿GMV还仅是线上,这样的规模与波司登品牌羽绒服的195.2亿的营收已基本处在同一梯队。

面对鸭鸭的异军突起,波司登也不甘落后,调整战略开始扶持中低端品牌雪中飞,但这一步调明显太晚,体量远不及鸭鸭。2024财年品牌收入仅为20.19亿,与鸭鸭还有很大的差距。

要知道,大众市场原本还是波司登的主阵地,鸭鸭成功在大众市场闯出一片天,似乎也印证了波司登丧失了一波原本属于自己的增长机遇。

为增加更多业绩增长点,波司登始终没有彻底放弃多元化。在当前波司登的产品结构中,仍以品牌羽绒服为主,24财年占比达84.1%,贴牌加工、女装及多元化服饰占比分别为11.5%、3.5%和0.9%。

其中,波司登对多元化服饰业务寄予厚望,就比如24财年防晒服品类实现了5亿元的销售流水,相比上一财年的1亿元大幅增长,其他还有冲锋衣等创新品类。管理层预计新品类业务在未来三年将占到营收的10%以上。

考虑到防晒服、冲锋衣品类的竞争拥挤度以及多元化服装业务尚不足1%的营收占比,这一目标实现的难度依然巨大。

尽管2024财年波司登的业绩增长速度较快,但应尽快破局过多依赖高端化的路径,扩展新的增长点,增强股东和投资者信心。然而,7月创始人高德康实控的盈新国际却计划以每股4.31港元的价格向投资者配售4亿股股份,共计套现超17亿港元,也是近年来最大手笔的一次减持,消息公布当日股价大跌了16.63%。

虽然波司登事后解释称减持意在优化公司股东结构,释放股份流动性并引入更多优质的境内外投资者,但大笔减持无疑给投资者泼了一盆冷水。

同时,在黑猫投诉平台上,有关波司登的投诉量已经超过了1400条,主要涉及虚假宣传、产品质量、退货退款等消费者反馈问题,在产品品控、售后及消费者沟通等方面仍需加强。

作为国产服装品牌的代表,波司登虽然在高端羽绒服赛道占有一席之地,但过于依赖营销,未来业绩的增长动能仍值得商榷。

就当下而言,在继续巩固波司登主品牌的高端化优势之余,尽快扶持大众品牌雪中飞或不失为一个更优策略,如果雪中飞能够达到和鸭鸭一个规模量级,则波司登整体营收将再上一个台阶。

若波司登继续在高端化领域寻找出路或将更多精力放在多元化上,未来可能会付出更多时间和资金成本,且将会有更多弯路要走。$波司登(HK|03998)$

免责声明

本文涉及有关上市公司的内容,为作者依据上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)作出的个人分析与判断;文中的信息或意见不构成任何投资或其他商业建议,市值观察不对因采纳本文而产生的任何行动承担任何责任。

——END——

本文作者可以追加内容哦 !